|

Текущая стоимость аннуитета

|

|

|

|

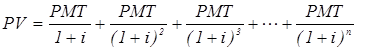

Современная стоимость аннуитета, таким образом, складывается из текущих стоимостей всех будущих доходов:

(15)

(15)

При этом в (15):

PV- текущая стоимость аннуитета;

PMT - регулярный ежегодный доход;

n - количество лет, в течение которых поступают доходы;

i - ставка дисконтирования.

3. Затраты предприятия в системе финансового менеджмента. Операционный рычаг предприятия.

Управление затратами – это знание того где, когда и в каких объемах расходуются средства предприятия; это прогноз того где, для чего и в каких объемах необходимы дополнительные ресурсы; это умение обеспечить максимально высокий уровень отдачи от использования ресурсов.

Управление издержками – это умение экономить ресурсы и максимизировать отдачу от них.

Преимущества эффективного управления затратами:

- производство конкурентоспособной продукции за счет более низких издержек и, следовательно, цен;

- наличие качественной и реальной информации о себестоимости отдельных видов продукции и их позиций на рынке по сравнению с продуктами других производителей;

- возможность использования гибкого ценообразования;

- сбор объективных данных для составления бюджета предприятия;

- возможность оценки деятельности каждого подразделения предприятия с финансовой точки зрения;

- принятие обоснованных и эффективных управленческих решений.

В целях аналитического и производственного учета издержки следует разделять на 2 основные категории: постоянные и переменные, прямые и косвенные. Классификация затрат на постоянные и переменные используется при проведении анализа точки безубыточности, при операционном анализе и для оптимизации ассортимента выпускаемой продукции. классификация затрат на прямые и косвенные используется при рассмотрении вопроса о факте отнесения затрат на определенный вид продукции или подразделение предприятия и является основой правильного ценообразования.

|

|

|

| Постоянные затраты | Переменные затраты | |

| Прямые затраты |

|

|

| Косвенные затраты |

| 1) электроэнергия для станков вспомогательного производства. |

Исходное уравнение для операционного анализа: П = В – Зобщ = В – Зперем – Зпост, где

П – прибыль;

В – выручка;

Зобщ – общие затраты;

Зперем – переменные затраты;

Зпост, - постоянные затраты.

Операционный анализ необходим для экспресс-диагностики.

В - Зперем = П + Зпост,

В - Зперем = ВМ (СП), где

ВМ (СП) – валовая маржа или сумма покрытия.

Самым главным в операционном анализе является выявление возможности покрытия постоянных затрат. Главный вопрос операционного анализа – как правильно включить постоянные затраты в цену того или иного товара; является ли данный продукт рентабельным, велики ли постоянные затраты; отказаться ли от производства убыточного продукта.

Объем производства, при котором прибыль равна нулю, называется критическим объемом производства, а точка, в которой это достигается – точкой безубыточности (ТБ) или порогом рентабельности (ПР). точка безубыточности – это стоимостной показатель, а порог рентабельности имеет натуральные единицы измерения.

ТБ = Зпост, / (1 – d), где

d – доля переменных затрат в выручке,

d = Зперем / В.

ПР = Зпост, / (В - Зперем).

ОР – операционный рычаг.

ОР = ВМ / П = (В - Зперем) / П.

|

|

|

Операционный рычаг – это показатель риска производства того или иного вида продукта. Чем больше величина операционного рычага, тем рискованнее производство.

Операционный рычаг показывает насколько изменится прибыль, если выручка будет изменяться на 1%.

ЗФП – запас финансовой прочности.

ЗФП = В – ТБ.

Запас финансовой прочности показывает насколько далеко выручка находится от точки безубыточности.

kЗФП – коэффициент запаса финансовой прочности.

kЗФП = ЗФП / В = (В – ТБ) / В.

Чем больше значение запаса финансовой прочности и коэффициента финансовой прочности, тем лучше для предприятия.

kСП – коэффициент вклада на покрытие (коэффициент суммы покрытия).

kСП = СП / В = (П + Зпост) / В.

4. Финансовый леверидж и его составные элементы.

Одна из главных задач финансового менеджмента — максимизация уровня рентабельности собственного капитала при заданном уровне финансового риска — реализуется разными методами. Одним из основных механизмов реализации этой задачи является "финансовый леверидж".

Финансовый леверидж характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Иными словами, финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового левериджа в процессе финансовой деятельности предприятия.

Показатель, отражающий уровень дополнительно получаемой прибыли на собственный капитал при различной доли использования заемных средств называется эффектом финансового левериджа.

Рассчитывается по следующей формуле:

,где

ЭФЛ - эффект финансового левериджа

Снп - ставка налога на прибыль

КВРа - коэффициент валовой рентабельности активов

ПК - величина процента за использование кредита

ЗК - сумма заемных средств

СК - сумма собственного капитала

Формула эффекта финансового левериджа разделяется на три составных элемента:

- (1 - Снп) - это налоговый коллектор финансового левериджа, который показывает в какой степени проявляется эффект финансового левериджа в связи с различными уровнями налогообложения прибыли.

- (КВРа - ПК) - это дифференциал финансового левериджа, который показывает разницу между коэффициентом валовой рентабельности и средним размером процента за кредит.

- ЗК / СК - коэффициент финансового левериджа или плечо финансового левериджа, характеризует сумму заемного капитала, используемого предприятием в расчете на единицу собственного капитала.

Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференцированный налоговый корректор может быть использован в следующих случаях:

а) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. если дифференциал финансового левериджа является положительной величиной. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процесс управления эффектом финансового левериджа.

Снижение финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента за кредит с учетом включения в нее премии за дополнительный финансовый риск. При определенном уровне этого риска (а соответственно и уровне общей ставки процента за кредит) дифференциал финансового левериджа может быть сведен к нулю (при котором использование заемного капитала не даст прироста рентабельности собственного капитала) и даже иметь отрицательную величину (при которой рентабельность собственного капитала снизится, так как часть чистой прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента).

Наконец, в период ухудшения конъюнктуры товарного рынка сокращается объем реализации продукции, а соответственно и размер валовой прибыли предприятия от операционной деятельности. В этих условиях отрицательная величина дифференциала финансового левериджа может формироваться даже при неизменных ставках процента за кредит за счет снижения коэффициента валовой рентабельности активов.

Формирование отрицательного значения дифференциала финансового левериджа по любой из вышеперечисленных причин всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование предприятием заемного капитала дает отрицательный эффект.

При неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Коэффициент финансового левериджа является тем рычагом (в дословном переводе – рычаг), который мультиплицирует (пропорционально мультипликатору или коэффициенту изменяет) положительный или отрицательный эффект, получаемый за счет соответствующего значения его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансовою левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа мультиплицирует еще больший прирост его эффекта (положительного или отрицательного в зависимости от положительной или отрицательной величины дифференциала финансового левериджа). Аналогично снижение коэффициента финансового левериджа будет приводить к обратному результату, снижая в еще большей степени его положительный или отрицательный эффект.

|

|

|

|

|

|

|

|

|

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

5. Модели управления запасами предприятия.

Одним из элементов оборотного капитала вступают запасы.

Управление запасами – одна из сфер финансового менеджмента, цель которой состоит в том, чтобы довести общую сумму затрат, связанных с запасами, до оптимального уровня при условии выполнения договоров.

Запасы как элемент оборотных средств делятся на три группы:

1) производственные запасы;

2) незавершенное производство;

3) готовая продукция.

Уровень запасов неодинаков для различных отраслей. Он зависит:

– от объема и характера производства;

– объема продаж;

– состояния товарных рынков;

– взаимоотношений с поставщиками и покупателями;

– наличия финансовых ресурсов;

– сезонности производства;

– наличия складских помещений;

– выбранной политики в данной области. Существуют два подхода в управлении запасами.

1. В условиях инфляции и разрыва хозяйственных связей стало распространенным накапливание производственных запасов. Такой подход в известной мере оправдан, так как в условиях неплатежей и низкого уровня межотраслевых связей риск разрыва ликвидности предприятия очень велик. Поэтому необходимо держать определенный остаток товарно-материальных запасов, предназначенный для экстренных ситуаций (например, резкого роста цен на сырье и материалы).

2. Оптимизация уровня запасов. Этот подход состоит в использовании рекомендаций зарубежного опыта, в частности метода определения оптимального уровня запасов, основанного на такой величине последних, которая, с одной стороны, минимизирует затраты по их поддержанию, а с другой – была бы достаточной для успешной работы предприятий.

Одна из проблем снабжения – определение оптимального объема поставок. Для ее решения используют различные модели оптимизации.

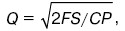

Наибольшую известность получила модель оптимального размера (ЕОQ), цель которой – выбор такого размера заказа (Q), который обеспечивает минимальные совокупные годовые затраты по поддержанию то-вароматериальных запасов. Для расчета такого размера заказа используется следующая формула:

где S — годовой объем продаж (потребность в единицах изделия);

Р– стоимость приобретения единицы изделия;

С – годовые затраты по хранению запасов в процентах от цены изделия;

F – постоянные расходы по размещению заказа;

Q – заказываемое количество материалов.

Общие расходы на содержание товарных и материальных запасов на год (ОР) будут складываться из затрат на хранение и расходов на подготовку заказа: ОР = Q /2? РС + S/Q? F.

Задача управления запасами возникает, когда необходимо создать запас материальных ресурсов или предметов потребления с целью удовлетворения спроса на заданном интервале времени.

|

|

|