|

Анализ предоставляемых услуг для корпоративных клиентов

|

|

|

|

I.Организация расчетно-кассового обслуживания.

Расчетно-кассовое обслуживание является традиционной функцией в деятельности любого коммерческого банка на сегодняшний день. С ростом количества предприятий различных форм собственности растет предложение новых банковских услуг и продуктов, в том числе в области расчетно-кассового обслуживания. Расчетно-кассовые операции заключаются в обеспечении движения денежных средств на счетах клиентов банков согласно их поручениям. Эти операции занимают особое место в банковской деятельности и играют важную роль в обеспечении успешного хода экономических процессов на микро- и макроуровнях.

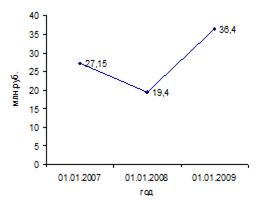

По своему характеру эти операции, собственно, являются услугами, и за них банки взимают плату с клиентов в виде комиссионного вознаграждения, а не процента. Получение таких доходов обходится банкам относительно дешево и без значительных рисков для их финансового состояния. Поэтому рост объемов расчетно-кассовых операций является надежным и выгодным способом увеличения доходов и повышения рентабельности банковской деятельности. В таблице 8 приведены базовые тарифы на услуги расчетно-кассового обслуживания для клиентов корпоративного бизнеса, которые введены в действие с 27 апреля 2009г. На рисунке _ представлена динамика объемов оказанных услуг юридическим лицам по расчетно-кассовым операциям.

Таблица 8 - Базовые тарифы на услуги расчетно-кассового обслуживания

| Операция | Тариф |

| 1 | 2 |

| Открытие счета | 500 руб. |

| Подключение к системе "Клиент – Банк" | Бесплатно |

| Выдача выписок по счету (по мере совершения операции) | Бесплатно |

| Переводы в рублях РФ в операционное время | 12 руб./док. |

| Ежемесячная плата за обслуживание счета | 300 руб./месяц |

| Выполнение функций агента валютного контроля по внешнеторговым и по кредитным договорам (договорам займа) | 0,15% от суммы поступления (платежа), max $1000 (с учетом НДС) |

| Выполнение функций агента валютного контроля по внешнеторговым контрактам, заключенным с предприятиями Республики Казахстан | 0,05% от суммы поступления (платежа), max 7000 руб. (без учета НДС) |

|

|

|

Рисунок 12 - Динамика объемов оказанных услуг юридическим лицам по расчетно-кассовым операциям, млрд.руб.

Клиентам банков расчетно-кассовые операции обеспечивают получение денежного эквивалента за реализованную продукцию или услуги, оплату необходимых для производства материальных ресурсов, выплату заработной платы работникам, оплату обязательств перед бюджетом и внебюджетными фондами, накопления и использования сбережений и т.д. Поэтому чем быстрее и надежнее банки осуществляют расчетно-кассовое обслуживание своих клиентов, тем лучшие условия создаются в последних для воспроизводственного процесса, укрепление платежной дисциплины, оздоровления финансового состояния, а в конечном итоге - для повышения жизненного уровня населения.

Также Банк предоставляет банковские гарантии и импортные аккредитивы с неполным денежным обеспечением и без денежного обеспечения.

II. Документарные, гарантийные и другие услуги.

Банковские гарантии как продукт значительно дешевле обычных коммерческих кредитов - разница достигает более чем 50%. Обычные кредиты для малого и среднего бизнеса обойдутся в 24% годовых, приобретение банковской гарантии на тот же срок – от 10 до 12%. При этом, например, многие поставщики готовы предоставлять отсрочку платежей под обеспечение банковской гарантией, не увеличивая при этом цену товара.

К преимуществам банковской гарантии можно добавить следующее: не требуется ожидание решения банка о возможности кредитования, тем более в нынешней ситуации, когда само слово "кредит" стало синонимом настороженности и непредсказуемости. Действительно, пакет документов банк запрашивает такой же, как и при рассмотрении обычной кредитной заявки, но процедура проще, и времени уходит меньше. Говоря предельно просто, не пройдет и недели после предоставления пакета документов, как риски предприятия превратятся из реальных в виртуальные. Надежность и величина капитала Русь-банка вполне позволяют ему взять эти риски на себя.

|

|

|

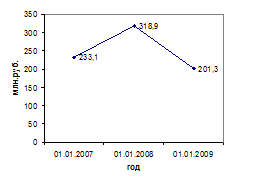

В IV квартале 2009г. банковские гарантии для предприятий республики были предоставлены на сумму около 10 млн. рублей. (рисунок) В настоящее время пакет заявок превышает 300 миллионов.

Рисунок 13 – Динамика предоставленных банковских гарантий юридическим лицам, млн.руб.

Спектр банковских гарантий, предоставляемых Русь-Банком:

1. Гарантии исполнения работ.

2. Гарантии поставок.

3. Гарантии возврата авансового платежа.

4. Платежные гарантии.

5. Тендерные гарантии.

6. Поручительства (гарантии) по оплате акцизных сборов перед налоговыми органами.

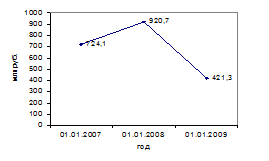

Одним из направлений деятельности OАО "Русь-Банк" является развитие услуг в сфере документарного бизнеса, а именно проведение расчетов в форме аккредитивов (рисунок). К 2009г. наблюдается снижение объемов оказанных услуг, в связи с ухудшением общей экономической ситуации.

Рисунок 14 - Динамика проведения расчетов в форме аккредитивов, млн.руб.

Банк оказывает следующие услуги:

1. Консультирование клиентов по вопросам документарного бизнеса.

2. Оказание помощи в составлении внешнеторговых контрактов с использованием документарных форм расчетов.

3. Проведение операций по аккредитивам, предполагающим расчеты с рассрочкой платежа, трансферацией (переводом аккредитива в пользу второго бенефициара), с использованием рамбурсных полномочий. Авизование и подтверждение экспортных аккредитивов.

4. Проверка документов, помощь экспортерам в оформлении документов.

5. Открытие импортных аккредитивов по поручению клиентов, использование кредитных линий первоклассных европейских банков для подтверждения аккредитивов.

|

|

|

Русь-Банк предлагает весь спектр конверсионных операций:

- обязательная / обратная продажа иностранной валюты;

- покупка / продажа за российские рубли иностранной валюты;

- покупка / продажа одной иностранной валюты за другую.

Русь-Банк, являясь агентом валютного контроля, предлагает юридическим лицам и индивидуальным предпринимателям, следующий набор услуг:

- всесторонние бесплатные консультации в области валютного законодательства Российской Федерации;

- консультации по вопросам соответствия условий внешнеэкономических договоров, в том числе проектов договоров, требованиям валютного законодательства Российской Федерации;

- информирование об изменениях в действующем валютном законодательстве;

- помощь в оформлении паспортов сделок, заполнении справок о валютных операциях и других документов валютного контроля;

- оперативную обработку документов, представляемых в Банк, при проведении валютных операций;

- предоставление информации по запросу клиента о текущем состоянии расчётов по паспорту сделки;

- предоставление копий и дубликатов документов валютного контроля по запросам клиентов;

- использование системы дистанционного банковского обслуживания ("Клиент-Банк", "Интернет Банк-Клиент");

- конкурентоспособные ставки вознаграждения за выполнение Банком функций агента валютного контроля;

- применение индивидуальных ставок вознаграждения;

- индивидуальный подход к каждому клиенту.

OАО "Русь-Банк" является активным участником рынка долговых обязательств. Банк работает с муниципальными и корпоративными облигациями, векселями и иными видами долговых обязательств.

OАО "Русь-Банк" имеет лицензию ЦБ РФ на совершение операций с драгоценными металлами и оказывает следующие услуги участникам рынка драгоценных металлов:

1. Продажа драгоценных металлов ювелирным предприятиям с отсрочкой платежа.

2. Ответственное хранение, учет и залоговые операции с драгоценными металлами.

3. Организация финансирования инвестиционных проектов в области добычи драгоценных металлов.

|

|

|

4. Покупка и продажа драгоценных металлов на внутреннем межбанковском рынке.

5. Открытие и ведение обезличенных "металлических" счетов юридических и физических лиц.

6. Покупка и продажа монет из драгоценных металлов, выпускаемых Банком России.

Банк гибко подходит к запросам клиентов и разрабатывает условия и структуру сделки в зависимости от объемов партии, сроков поставки, а также с учетом специфики регионов, в которых работают клиенты банка.

III. Лизинг.

Партнером Банка по оказанию услуг лизинга является лизинговая компания "Русь-Лизинг, осуществляющая свою деятельность в соответствии с лицензией № 1521 от 27.04.2001 г., выданной Министерством экономического развития и торговли РФ. Компания разработала модель лизинга, которая ориентирована на предприятия среднего и крупного бизнеса.

ООО "Русь-Лизинг" осуществляет свою деятельность в соответствии с лицензией № 1521 от 27.04.2001 г., выданной Министерством экономического развития и торговли РФ.

"Русь-Лизинг" - универсальная рыночно ориентированная лизинговая компания, оказывающая услуги по передаче в лизинг производственного технологического оборудования, легкового и грузового автотранспорта, строительной и дорожно-строительной техники.

Базовые принципы работы Компании:

1. Конкурентоспособность - формирование максимально выгодных предложений клиентам с учетом индивидуальной специфики ведения бизнеса, а также подбор оптимального финансирования, в том числе привлечение иностранных финансовых институтов.

2. Близость к клиенту - использование филиальной сети банка-партнера – ОАО "Русь-Банк" при организации продаж лизинговых продуктов.

3. Технологичность – использование накопленного опыта и передовых финансовых технологий для предоставления каждому клиенту полного комплекса самых современных лизинговых услуг

4. Открытость – абсолютная прозрачность лизинговой сделки, отсутствие скрытых комиссий и сборов.

5. Индивидуальность – персонифицированный подход при работе с крупными проектами и стандартные продукты и технологии для предприятий среднего и малого бизнеса.

Продуктовый ряд Компании:

1. Лизинг оборудования и транспорта;

2. Лизинг импортного оборудования;

3. Лизинг автотранспорта, специальной и строительной автотехники;

4. Лизинг легкового автотранспорта.

При организации лизинговой сделки автотранспорта, специальной и строительной автотехники Компания предлагает комплексное обслуживание:

- Помощь при выборе поставщика автотранспорта, представление интересов лизингополучателя;

|

|

|

- Минимальный комплект документов для одобрения лизинговой сделки;

- Высокая скорость принятия решений о реализации лизинговых сделок (не более 3 суток с момента предоставления полного пакета документов) и оформления документов;

- Учет интересов клиента при формировании графика платежей, отсутствие скрытых комиссий и сборов;

- Консультации по страхованию лизингового имущества.

Требования, предъявляемые к лизинговой сделке и клиенту приведены в таблицах 9 и 10. Тарифы и стоимость в таблицах 11 и 12.

Таблица 9 – Требования, предъявляемые к лизинговой сделке

| 1. Общая стоимость предметов лизинга | Не более 10 млн. рублей для юридических лиц, не использующих специальные налоговые режимы Не более 6 млн. рублей для юридических лиц, использующих специальные налоговые режимы, а также для ИП (ПБОЮЛ) |

| 2. Максимальная стоимость одного предмета лизинга | 4 млн. рублей |

| 3. Авансовый платеж | 20-25% |

| 4. Срок лизинга | 13-41 месяц |

| 5. Страхование | За счет клиента |

| 6. Регистрация предмета лизинга | На имя клиента, на срок договора лизинга |

| 7. Балансодержатель | Лизинговая компания |

Таблица 10 – Требования, предъявляемые к клиенту лизинговой сделки

| 1. Организационно-правовая форма | ООО, ЗАО, ОАО, ИП (ПБОЮЛ) |

| 2. Срок ведения основной деятельности | Не менее 1 (одного) года |

| 3. Среднеквартальный объем выручки (за последние 4 квартала) | Не менее общей суммы задолженности клиента по планируемой сделке |

| 4. Прибыльность | Положительная величина прибыли от основной деятельности на последнюю отчетную дату |

| 5. Просроченные кредиты, займы и задолженность перед бюджетом и внебюджетными формами | Отсутствуют |

Таблица 11 – Требования, предъявляемые к клиенту лизинговой сделки

| Операция | Стоимость |

| 1 | 2 |

| 1. Комиссия за анализ проекта и анализ финансово-хозяйственной деятельности клиента | Бесплатно |

| 2. Комиссия за проверку 3. репутации поставщика | Бесплатно |

| 4. Комиссия за передачу лизингового имущества в собственность | Бесплатно |

| 5. Комиссия за составление расчета лизинговых платежей | Бесплатно |

| 6. Комиссия за изменение графика оплаты лизинговых платежей | Бесплатно |

| 7. Комиссия за консультацию по отражению в бухгалтерском клиента операций по лизингу | Бесплатно |

| 8. Единовременная комиссия за организацию страхования лизингового имущества | Бесплатно |

| 9. Единовременная комиссия за организацию лизинговой сделки | 1% от суммы договора лизинга |

Таблица 12 – Требования, предъявляемые к клиенту лизинговой сделки

| Предмет лизинга | КАМАЗ самосвал 45141-010-10 | КАМАЗ самосвал 45141-010-10 | Автобус Hyundai Country |

| Стоимость, руб. | 1 773 000 | 2 500 000 | 1 100 000 |

| Срок лизинга | 30 мес. | 22 мес. | 22 мес. |

| Аванс, %/руб. | 20% /354 600 | 20%/500 000 | 25% /275 000 |

| Стоимость по договору лизинга, руб. | 2 202 044 | 2 930 959 | 1 279 120 |

| Среднегодовое удорожание, % | 10 | 9,85 | 9,30 |

На рисунке представлена динамика оказанных услуг по лизингу.

Рисунок 15- Динамика оказанных услуг по лизингу, млн.руб.

Как было отмечено выше в связи с ухудшением экономической ситуации, к 2009г. наблюдается снижение показателя.

В заключение параграфа отметим преимущества лизинга:

1. Быстрый и эффективный способ обновления основных средств.

2. Лизинг является одной из немногих доступных форм финансирования на длительный срок (при предоставлении банковского кредита выставляются более жесткие требования по финансовому состоянию и требуется дополнительное обеспечение).

3. Лизинговый платеж в полном объеме относится на себестоимость, уменьшая налогооблагаемую базу по налогу на прибыль.

4. Использование лизинга позволяет быстрее списывать на затраты стоимость приобретенного имущества, что приводит к экономии по налогу на прибыль и налогу на имущество.

5. Лизинг позволяет сохранить кредитную привлекательность Клиента – не увеличивает долг организации и не изменяет соотношение собственных и заемных средств.

IV. Организация обслуживания предприятий оптовой и розничной торговли.

Взаимодействие с предприятиями оптовой и розничной торговли определено как одно из важнейших направлений развития клиентского обслуживания Банка и учитывает специфику ведения бизнеса в отрасли.

Значительная часть клиентов банка (почти 40% из 20 тыс. корпоративных клиентов) – это предприятия оптовой и розничной торговли, которым Банк помогает в непростых рыночных условиях обеспечить стабильный товарооборот, предоставляет гибкий и экономичный механизм безналичных расчетов и кассового обслуживания.

Учитывая специфику отрасли предприятия, Русь-банк предлагает специальные услуги, позволяющие оптимизировать работу бизнеса:

- тарифный план "Торговый" (для предприятий розничной торговли) и "Торговый+" (для предприятий оптовой торговли) (таблица 13);

- тендерные (конкурсные) гарантии.

Таблица 13 – Тарифный план "Торговый" для предприятий розничной торговли

| Перечень банковских услуг | Ставка вознаграждения/ размер оплаты услуг |

| 1 | 2 |

| 1. Прием наличной валюты РФ | |

| 1.1. с зачислением на счет Клиента, открытый в том же отделении/ филиале/ отделении того же филиала Банка | |

| -в операционное время | 0,2% от суммы, мин. 100 руб. |

| -в послеоперационное время | 0,1% от суммы, мин. 100 руб. |

| 1.2. с перечислением на счет Клиента, открытый в другом филиале/ отделении другого филиала Банка | |

| -в операционное время | 0,25% от суммы, мин. 100 руб. |

| -в послеоперационное время | 0,15% от суммы, мин. 100 руб. |

| 1.3. прием монеты на сумму свыше 300 руб., с зачислением/ перечислением на счет Клиента, открытый в Банке | 1,0 % от суммы, мин. 50 руб. |

| 2. Обеспечение Клиента монетой на основании договора инкассации | 0,9 % от суммы, мин. 50 руб. |

| 3. Выдача наличной валюты РФ со счета | |

| Клиентам, получившим кредит по "Программе кредитования предприятий среднего и малого бизнеса": в сумме до 500 000 руб. | Не взимается |

| Переводные операции | |

| 4. Исполнение постоянного распоряжения | |

| Клиента на регулярное перечисление средств со счета по указанным реквизитам: - в размере установленной договором суммы - сверх установленной договором суммы остатка на счете: | 0,1% от суммы, мин. 100 руб. за один платеж |

Для предприятий оптовой и розничной торговли Русь-банк предлагает следующий спектр услуг.

1. Прием наличных денег.

Прием в операционное время – по объявлению на взнос наличными или в сумках (по препроводительной ведомости к сумке) – со сроком зачисления на счет Клиента в тот же рабочий день.

Прием в послеоперационное время – в сумках (по препроводительной ведомости к сумке) – со сроком зачисления на счет Клиента на следующий рабочий день.

Место и способ: Банк принимает наличные деньги для зачисления на счет Клиента:

- в филиале/отделении по месту ведения счета – по объявлению на взнос наличными или в сумках (по препроводительной ведомости к сумке. В данном случае в соответствии с дополнительным соглашением к договору счета;

- в любом другом филиале/отделении Банка – по объявлению на взнос наличными или в сумках (по препроводительной ведомости к сумке). Зачисление суммы принятых наличных денег на счет Клиента производится не позднее дня, следующего за днем приема наличных/ сумок с наличными деньгами. Для Клиента, имеющего подразделения в городах присутствия разветвленной региональной сети Банка, это позволяет максимально ускорить централизованное аккумулирование наличной выручки.

- через службы инкассации на основании трехстороннего соглашения – Банк-Клиент-Служба инкассации.

2. Выдача наличных денег

Банк выдает наличные деньги со счета Клиента на гибких ценовых условиях. Клиент может минимизировать расходы на снятие наличных денег на прочие нужды путем равномерного распределения объемов данных операций в течение месяца.

3. Переводы по генеральному поручению.

Банк исполняет распоряжение Клиента о "постоянном" перечислении со счета денежных средств в установленной сумме или превышающих установленную сумму остатка на счет в ОАО "Русь-Банк" на основании дополнительного соглашения.

Для Клиента, имеющего подразделения/ филиалы в разных городах, это позволяет минимизировать свой документооборот и ускорить централизованное аккумулирование выручки Клиента на одном счете.

Вывод. Русь-банк предоставляет клиентам юридическим лицам обширный перечень услуг, основным из которых является расчетно-кассовое обслуживание. На динамику этого показателя не сказался даже кризис осени 2008г. В то время как другие показатели (гарантии, аккредитивы, лизинг) демонстрируют тенденцию к спаду к 2009г.

|

|

|