|

Влияние налоговой нагрузки на ROE

|

|

|

|

Необходимо сравнение

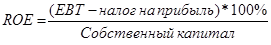

Насколько ROE bt больше ROE? – Чем больше разрыв между показателями, тем хуже поставлено налоговое планирование в компании…

ROE = рентабельность собственного капитала по чистой прибыли; NI = EBT – налог = EBT* (1-tax%)

Основные факторы влияющие на ROE это операционная деятельность и структура финансирования.

2.8.9. Рентабельность операционной деятельности

Как повышать ROE через оптимизацию операционной деятельности?

ROE =

|

• прочей деятельности,

• структуры финансирования,

• налоговой нагрузки

Цели финансового анализа с точки зрения менеджера компании

• Понять, насколько хорошо или плохо работает компания?

• Кто виноват?

• производственный отдел,

• коммерческий отдел,

• лица, отвечающие за управление активами,

• лица, принимающие решения о привлечении кредитов

• лица, принимающие решения о инвестициях.

• Что с этим делать?

Коэффициент рентабельности чистых операционных активов

Return on Net Operating Assets (RONOA)

Характеризует прибыль, приносимую каждым долларом, вложенным в чистые производственные активы. «Результативность» инвестиций в основную деятельность компании.

Как увеличить рентабельность операционных активов?

Возможные пути:

1. Увеличение ОРМ (operating profit margin) – нормы оперативной прибыли (маржи).

2. Увеличение NOAT (net operating assets turnover) – оборачиваемости чистых операционных активов.

Операционная маржа

Оборачиваемость чистых операционных активов

Assets Utilization Turnover (AUT)

Как увеличить рентабельность операционных активов?

Двумя способами:

1) увеличением маржи: за счет ценовой конкуренции, превышения качества продукции, после продажного обслуживания и т.п.

|

|

|

2) увеличением оборачиваемости путем планомерного уменьшения общей величины активов и повышением интенсивности их использования

Возможности обоих путей ограничены, а их реализация, как правило, требует существенных усилий.

Нужно понимать, какой стратегии придерживается компания.

Например:

1. RONОA = 25% × 2 = 50% (стратегия «Мерседес»)

2. RONОA = 2% × 25 = 50% (стратегия «Фольксваген»)

Если в бизнесе резко изменяется одно из слагаемых, а как следствие, изменяется RONОA, то это обычно указывает на изменение стратегии.

Кто виноват в снижении рентабельности операционных активов?

Возможные причины падения RONОA:

| Вариант | RONОA = | ОРМ* | NOAT |

| 1 |

|

|

|

| 2 |

|

| Const или

|

| 3 |

|  Const или Const или

|

|

|

одновременное снижение ОРМ и NОAТ может произойти только при падении дохода от реализации

Вывод:

• маркетинговая проблема

• отвечает – коммерческий директор

|

|  |  |

Вывод:

• проблема в росте расходов

• отвечает лицо, контролирующее управление затратами (главным образом – производственную себестоимость и операционные расходы).

Вариант 3.

Причиной является рост чистых (оперативных) производственных активов (ОС + НМА) + (Опер.тек.Акт – Опер.кратк.об-ва)

|

| Вариант | RONОA | ОРМ | NOAT | Проблема |

| 1 | Уменьш. | Уменьш. | Уменьш. | Коммерческая |

| 2 | Уменьш. | Уменьш. | Сonst или увелич. | Производственная (рост затрат) |

| 3 | Уменьш. | Сonst или увелич. | Уменьш. | Рост операционного капитала, управление активами и денежным циклом |

Вариант 1.

Что делать с маркетинговой проблемой?

Надо ответить на вопросы:

• Как увеличение доходов от реализации скажется на росте операционной прибыли?

|

|

|

• За счет какой стратегии увеличивать доходы?

– увеличения продаж (Q)

– или увеличение цены (Р)?

Как повысить доход с наибольшим ростом прибыли?

1. На сколько процентов вырастет операционная прибыль при увеличении объемов продаж (Q) на 1%? – Зависит от уровня операционного рычага (DOL q).

2. На сколько процентов вырастет операционная прибыль при увеличении цен (Р) на 1%? – Зависит от уровня операционного рычага (DOL р)

3. Сравнить данные показатели с конкурентами для выработки тактики «борьбы за рынок».

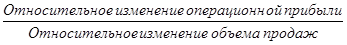

Уровень операционного рычага

Degree of Operating Leverage, DOL

Уровень операционного рычага (DOL) показывает на сколько процентов изменится операционная прибыль при изменении объемов продаж Q на 1%.

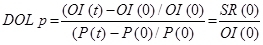

Чувствительность прибыли к ценовой политике (DOLр)

Уровень операционного рычага (DOLр) показывает на сколько процентов изменится операционная прибыль при изменении цен (Р) на 1%.

Вариант 2.

Что делать?

Управление затратами

Что такое управление затратами? «Понимание причин возникновения затрат и использование полученной информации для роста доходов, удовлетворения потребностей клиентов, сокращения затрат, увеличения рентабельности и роста прибыли».

Использование методологии АВС

| Труд Соц.страхование Материалы Амортизация Прочее | $ 250,000 70,000 50,000 60,000 32,000 | Если Вы хотите сократить расходы на 10%, с чего начнете? |

| $ 462,000 | ||

|

| ||

| Получение материалов Разгрузка Укладка Доставка Уборка Инспекция Экспедирование Поиск потерь Управление | $ 92,000 50,000 46,000 46,000 41,000 42,000 25,000 70,000 50,000 |

Переход от «долларов» к «деятельности» дает полезный результат!

|

| $ 462,000 | ||

Вариант 3.

Что делать?

Управление денежным и операционным циклами

Что делать с проблемой управления чистыми операционными активами?

Как повысить рентабельность через управления операционными активами?

Управление долгосрочными активами

Улучшить показатель оборачиваемости можно:

• Увеличить доход – коммерческая проблема

• Сократить активы, продав избыточные

• Повысить загрузку производственных мощностей

• Ввод в действие «замороженных» капитальных вложений

Управление чистым оборотным капиталом

|

|

|

• Управление запасами

• Сырья и материалов

• Незавершенных и готовых изделий

• Товаров

• Управление дебиторской задолженностью

• Управление кредиторской задолженностью

Длительность оборота активов

Показатель, обратный оборачиваемости:

t – длительность периода, в течение которого получен доход, например: (365) 360 – 270 – 180 – 90 – 30 дней…

Длительность денежного цикла (ДДЦ)

Измерителем эффективности управления чистым оборотным капиталом является показатель длительность денежного цикла, характеризующий «деловую активность» компании, скорость оборота денежных средств.

Денежный цикл компании

Денежный цикл определяет время, которое требуется для того, чтобы 1 руб., вложенный в закупаемые ресурсы (товары), вернулся в Компанию в виде денег.

Закупки в кредит сокращают длительность цикла

Длительность денежного цикла

Длительность денежного цикла = Длительность оборота запасов +

+ Длительность оборота дебиторской задолженности –

– Длительность оборота кредиторской задолженности =

= Длительность операционного цикла –

Длительность оборота кредиторской задолженности

Рост длительности оборота кредиторской задолженности может привести к Отрицательной величине длительности денежного цикла.

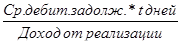

Средний срок погашения дебиторской задолженности

Days Accounts Receivable, Debtors’ Days, Collection Period

Используется для разработки кредитной политики компании. Может быть рассчитан по каждому клиенту или группе, например: «ключевые», крупные, средние, мелкие.

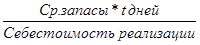

Средний срок хранения запасов

Days Inventory

Нормируется в днях. Используется при формировании политики управления запасами и закупками.

|

Средний срок погашения кредиторской задолженности

Days Accounts Payable, Creditors’ days

Используются для оценки работы с поставщиками материалов, товаров и услуг. Влияют на выбор поставщиков.

|

|

|

Рассмотрим на примерах зависимость между рентабельностью ROCE, ROE и структурой финансирования.

Рентабельность и структура финансирования

Возникающие вопросы:

1) Всегда ли рост финансовых обязательств способствует повышению ROE?

2) Разве величина процентных ставок не имеет значения?

3) Имеет ли значение рентабельность инвестиций при принятии решений о заемном финансировании?

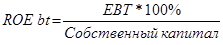

Найдем значение ROE bt = EBT/Eq – рентабельность собственного капитала без влияния налогообложения

ROE bt = EBT/Eq = (EBIT – 1%) Eq,

Компания 1

1. ROE bt = (400 – 0)/2000 = 20%

Компания 2

2. ROE bt = (400 – 1000 × 15%)/1000 = 25%

Вывод:

Вторая компания лучше удовлетворяет собственников (ROE bt = 25%) и она более правильно выбрала структуру финансирования.

|

|

|