|

Основные расчеты доходов по акциям

|

|

|

|

Акция -бумага, выпускаемая акционерным обществом и удостоверяющая право собственности на долю в уставном капитале акционерного общества.

Эмиссия акций осуществляется при:

· Учреждении акционерного общества и размещении акций среди его учредителей;

· Приватизации государственных и муниципальных предприятий через акционирование и последующий выкуп акций у фонда государственного имущества;

· Увеличение размеров первоначального уставного капитала АО.

Акции свидетельствуют о вкладе их держателей- акционеров- в уставный капитал АО. Акционеры являются коллективными собственниками имущества общества, что обеспечивает им получение части прибыли от деятельности АО. Помещая деньги в акции, инвестор приобретает следующие права:

· Владеть частью распределяемой прибыли АО, т.е. дивидендом;

· Участвовать в управлении акционерным обществом;

· Получать часть стоимости активов общества при его ликвидации;

· Приобретать новые акции данного общества. Отличительной особенностью акций является то, что они не имеют установленного срока обращения, их владельцы получают дивиденды до тех пор, пока акционерное общество успешно функционирует.

Класс акций характеризуется большим многообразием.

ü Различают акции по эмитенту, т.е. выпущенные акционерным обществом, биржей, банком, инвестиционным фондом и компанией.

ü С точки зрения прав акционеров акции делятся на обыкновенные (простые) и привилегированные. Обыкновенная акция дает один голос при решении вопросов на собрании акционеров и участвует в распределении чистой прибыли только после выплаты доходов по облигациям и дивидендов по привилегированным акциям. Размер дивидендов на одну обыкновенную акцию определяется общим собранием акционеров и может быть увеличен или уменьшен в зависимости от результатов финансовой деятельности общества. Если положение АО неустойчиво или потребности развития требуют привлечения крупных средств, то дивиденд по обыкновенным акциям может не выплачиваться, особенно в первые годы после создания АО.

|

|

|

Привилегированная акция право голоса не дает, если иное не предусмотрено в уставе АО, но в отличии от обыкновенной приносит гарантированный дивиденд и имеет преимущество при распределении прибыли и ликвидации общества. Размер фиксированного дивиденда по привилегированным акциям устанавливается при их выпуске, а текущие расчеты с их держателями производятся до расчетов с владельцами обыкновенных акций. Привилегированные акции могут быть конвертированы в обыкновенные по условиям, оговоренным при их выпуске, и наоборот.

· По способу отражения движения акции делятся на именные и бумаги на предъявителя. Данные о владельце именной акции регистрируются в реестре акционерного общества. Акции на предъявителя допускают куплю-продажу без необходимой регистрации нового владельца.

Ликвидность последних бумаг более высокая, их переход из рук в руки касается только двоих – покупателя и продавца и зависит только от того, договорились ли они о цене. Дополнительных условий и формальностей не существует.

Однако, не смотря на то, что акции на предъявителя существенно упрощают и удешевляют процесс обращения, они имеют серьезные недостатки. Анонимность плохо совмещается с реализацией одного из основных прав держателей обыкновенных акций- прав на участие в управлении акционерным обществом. Аноним не может получить персонального письменного уведомления о созыве общего собрания, которое направляется каждому из зарегистрированных акционеров.

|

|

|

Если акционерное общество не имеет информации о персональном составе участников, то оно не располагает и сведениями о структуре собственности на акционерный капитал.

По уровню ликвидности акции подразделяются на ценные бумаги высокого качества, среднего и низкого качества. Распределение акций по уровню ликвидности является важнейшим для инвестора вопросом, но и наиболее сложным, так как на уровень ликвидности оказывает влияние множество факторов, как зависящих от деятельности эмитента, так и не зависящих.

Доходность акций определяется двумя факторами: получением части распределенной прибыли АО (дивидендом) и возможностью продать бумагу на фондовой бирже по цене, большей цены приобретения.

Дивиденд –это доля прибыли, приходящаяся на одну акцию. Дивиденды можно рассматривать как вознаграждение инвестору за риск, которому он подвергается, вкладывая деньги в бумаги акционерного общества.

Режим доли распределяемой прибыли и режим выплаты дивидендов утверждаются собранием акционеров в зависимости от итогов работы общества.Дивиденды выражаются либо в абсолютных денежных единицах, либо в процентах. Ставкадивиденда характеризует процент прибыли от номинальной цены акции.

Формула годовой процентной ставки дивиденда (i) имеет вид:

,

где Д- абсолютный уровень дивиденда в денежных единицах;

Рном – номинальная цена акции.

Дивиденд – это не единственный источник доходности акции. Важным фактором, увеличивающим его ценность, является ожидание владельца, что биржевой курс возрастет. Продав акцию по новой цене, его держатель получит дополнительную прибыль. Как и дивиденд, дополнительный доход при росте курса акций или убыток при падении курса можно определить в абсолютных единицах и в процентах.

Курсовая цена акции, или ее курс,- цена, по которой бумага продается на рынке ценных бумаг. Основным регулятором рыночных цен является состояние экономики. На динамику рыночной цены отдельного акционерного общества оказывают влияние его финансовые результаты. Если компания на подъеме, успешно развивается и увеличивает прибыль, то возрастают дивиденды ее акционеров, а следовательно, престиж ценных бумаг и их курсовая цена. Уменьшение размера дивидендов свидетельствует о неблагополучии акционерного общества, что приводит к обесценению его ценных бумаг.

|

|

|

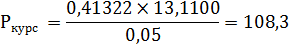

Иными словами, курс акций прямо пропорционален ставке дивиденда и обратно пропорционален учетной ставке банковского процента, так как в качестве дивиденда инвестор должен получить такую же сумму, как если бы он положил в банк деньги, израсходованные на приобретение акций по курсовой цене:

,

,

где  - дивидендная ставка по акции, %

- дивидендная ставка по акции, %

- учетная ставка банковского процента;

- учетная ставка банковского процента;

- курсовая цена акции.

- курсовая цена акции.

Левая часть равенства- абсолютный уровень дивиденда, правая- размер выплат за деньги, помещенные в банк. Из равенства следует:

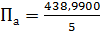

Рассмотренную зависимость нельзя понимать буквально. В реальной действительности невозможно заранее точно узнать будущий дивиденд. Неопределенность связана с тем, что нельзя предугадать ту пропорцию, в которой прибыль будет разделена на две части- остающуюся в распоряжении АО и распределяемую между акционерами. Поэтому основным показателем деятельности акционерного общества с точки зрения воздействия на курс акций является не дивиденд, а прибыль в расчете на акцию, или рентабельность акционерного капитала (Па ):

,

,

где  - сумма чистой прибыли, включая нераспределенную;

- сумма чистой прибыли, включая нераспределенную;

- количество выпущенных акций.

- количество выпущенных акций.

=87,798

=87,798

Прибыль в расчете на акцию характеризует потенциальный дивиденд, базу будущих доходов по акциям. Отношение курса акции к величине прибыли, приходящейся на акцию, дает представление об уровне курса; эта величина называется коэффициентом «курс/на прибыль» (Кп):

=

=

Если для всей совокупности акций на фондовом рынке коэффициент растет, то это означает удорожание акций вследствие вхождения экономики в фазу подъема, улучшения биржевой конъюнктуры, снижения учетных ставок банковского процента.

Коэффициент, рассчитанный для всех обращающихся на рынке ценных бумаг, является средней величиной, и поэтому частные коэффициенты, исчисленные для отдельных предприятий, колеблются вокруг этого среднего значения. Если частный коэффициент ниже средней величины, то бумаги предприятия имеют относительно низкие курсы. Для предприятий с относительно высокими курсами акций показатель Кп выше среднего значения. Чем выше курс, тем выше престиж предприятия, его вес в деловом мире, тем труднее его поглотить, скупив акции.

|

|

|

Однако показатель чистой прибыли за период повергается колебаниям в отдельные промежутки времени, которые вызываются изменениями в конъюнктуре рынка, изменениями процентных ставок, инфляцией и другими факторами. Иными словами, вложения средств в финансовые активы связаны с риском. Поэтому при выборе финансового актива инвестору необходимо принимать во внимание два момента: безопасный уровень прибыльности и плату за риск, которые в сумме образуют минимальный уровень прибыльности.

|

|

|