|

Анализ консолидированного бюджета в современной России

|

|

|

|

3.1 Общая характеристика бюджетной системы

Бюджетная система страны включает в себя 3 уровня:

Первый уровень составляют федеральный бюджет и федеральные государственные внебюджетные фонды.

Второй уровень включает в себя бюджеты субъектов РФ и территориальные государственные внебюджетные фонды.

Наконец, третий уровень бюджетной системы составляют местные бюджеты.

Консолидированный бюджет Российской Федерации, в свою очередь состоит из:

• федерального бюджета;

• консолидированных бюджетов субъектов РФ.

Консолидированный бюджет субъекта Российской Федерации включает:

• бюджет субъекта РФ;

• местные бюджеты.

Доходы бюджетоввсех уровней делятся на налоговые и неналоговые. При этом налоговые доходы формируют основную часть бюджетных поступлений от 80 до 95% доходов бюджета в разных странах и разные годы.

Налоговые дох оды включают поступления в бюджет соответствующего уровня закрепленных за данным бюджетом собственных налогов и причитающиеся данному уровню бюджета части регулирующих доходов (т.е. налогов, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты разных уровней).

В самом общем виде налоги подразделяются на прямые и косвенные.

Прямые налог и устанавливаются непосредственно на доход или имущество налогоплательщика и оплачиваются им самим. К этой группе относится большинство взимаемых налогов налог на прибыль организаций, налог на доходы физических лиц, налоги на имущество юридических и физических лиц, земельный налог и т.п. Косвенные налоги включаются в виде надбавки в цену товара и оплачиваются потребителем. В этом случае официальный плательщик налога (субъект налога) не совпадает с его реальным плательщиком (носителем налога). Субъектом налога в данном случае является продавец товара (как правило, его производитель), а носителем налога конечный потребитель этого товара. Поэтому косвенные налоги иногда называют налогами на потребление. Примером косвенных налогов могут служить налог на добавленную стоимость, налог с продаж, акцизы, таможенные пошлины.

|

|

|

В составе собранных налоговых доходов федерального бюджета РФ в 2007 г. 39% приходилось на налог на добавленную стоимость, 24% на таможенные пошлины, 18% на налог на прибыль организаций, 13,2% на акцизы, 3% на налог на доходы физических лиц и 2% на платежи за пользование природными ресурсами. В составе налоговых доходов консолидированного бюджета РФ в 2007 г. на первое место вышел налог на прибыль 27,5%, на втором месте был НДС 23,3%; на налог на доходы физических лиц приходилось 12,7%, акцизы 11,5%, ресурсные платежи 7,6% и налоги на имущество 5% всех собранных налогов.

К неналоговым доходам бюджета относятся: • доходы от использования имущества, находящегося в государственной или муниципальной собственности, которые, в свою очередь, включают: арендную плату за временное владение и пользование государственным или муниципальным имуществом, проценты по остаткам бюджетных средств на счетах в кредитных организациях, средства, получаемые от передачи имущества, находящегося в государственной или муниципальной собственности под залог, проценты за кредиты, предоставленные бюджетам других уровней, иностранным государствам или юридическим лицам, прибыль, приходящуюся на доли в уставных капиталах хозяйственных товариществ и обществ, а также дивиденды по акциям, принадлежащим Российской Федерации, ее субъектам или муниципальным образованиям, часть прибыли государственных унитарных предприятий (ГУПов), остающейся после уплаты налогов;

• доходы от продажи имущества, находящегося в государственной и муниципальной собственности;

|

|

|

• доходы от платных услуг, оказываемых бюджетными учреждениями;

• средства, получаемые в виде штрафов, конфискаций, компенсаций, а также в возмещение вреда, причиненного Российской Федерации, ее субъектам и муниципальным образованиям;

• доходы в виде финансовой помощи, полученной от бюджетов других уровней, кроме бюджетных кредитов, а также безвозмездные перечисления от физических и юридических лиц, международных организаций и правительств иностранных государств.

Расходы бюджетов делятся на текущие и капитальные. Текущиерасходы связаны с обеспечением функционирования органов государственной власти, бюджетных учреждений, государственной поддержки бюджетов других уровней и отдельных отраслей экономики и т.п. Капитальные расходы обеспечивают инновационную и инвестиционную деятельность государства и включают инвестиции в действующие или вновь создаваемые организации, бюджетные кредиты на инвестиционные цели юридическим лицам, расходы на проведение капитального ремонта, а также на создание или увеличение имущества, находящегося в государственной собственности. В составе капитальных расходов бюджетов может формироваться бюджет развития.

Расходы бюджетов осуществляются в следующих формах:

• ассигнований на содержание бюджетных учреждений;

• средств на оплату товаров, работ и услуг, выполняемых по государственным и муниципальным заказам;

• трансфертов населению;

• бюджетных кредитов (в том числе налоговых кредитов и других отсрочек по уплате налогов) юридическим лицам;

• субвенций и субсидий физическим и юридическим лицам;

• бюджетных ссуд, дотаций, субвенций и субсидий бюджетам других уровней и внебюджетным фондам;

• кредитов иностранным государствам;

• средств на обслуживание государственного долга, включая выданные государственные и муниципальные гарантии.

3.2 Доходы консолидированного бюджета РФ

Результатом проводимой в последние годы бюджетной политики в стране стало значительное снижение величины государственного долга. Если в 2000 году его величина была близка к 100% ВВП, то к концу 2007 года размеры государственного долга упали до 7,3% ВВП, в т.ч. внешний долг – до 3,3% ВВП. По данному показателю наша страна имеет один из лучших показателей среди всех стран. Низкая величина государственного долга позволила значительно снизить процентные расходы: они сократились с 3,9% ВВП в 2000 г. до 0,5% ВВП в 2007 году. Это позволило направить сэкономленные ресурсы на развитие экономики, решение социальных задач, реализацию национальных проектов.

|

|

|

Среднегодовые темпы роста ВВП в 2000-2007гг. составили 7%.

Фундаментальные условия в области бюджетной политики, необходимые для поддержания макроэкономической стабильности, сформулированы в Бюджетном кодексе. Для федерального уровня положения кодекса предусматривают, начиная с 2011 года, фиксацию размеров нефтегазового трансферта на уровне 3,7 процента ВВП и ограничения на величину не-нефтегазового дефицита в размере до 1%ВВП.

Введенный в 2008 году механизм управления нефтегазовыми доходами сделал последствия отклонения фактических цен на нефть от прогнозных значений менее существенными с точки зрения располагаемых средств бюджетной системы.

Поддержание Резервного фонда гарантирует полное исполнение бюджетом своих обязательств даже в случае резкого падения цен на нефть. Использование средств Фонда национального благосостояния (ФНБ) для поддержки пенсионной системы позволит смягчить одну из самых острых проблем, связанную со «старением» населения.

В период 2000-2007 год показатели доходов бюджетной системы колебались в диапазоне от 36,4 до 40,2% ВВП. Доходы федерального бюджета с 2000 года постепенно увеличивались год от года и в 2007 году составили 23,6% ВВП, что выше уровня 2000 года на 8,1 п.п. ВВП. Особенно сильный рост доходов бюджетной системы наблюдался в последние годы - в период с 2005 по 2007 год (см. Приложение 1)

Интересно отметить, что в течение последних восьми лет существенно вырос удельный вес доходов федерального бюджета в общих доходах бюджетной системы. Если в 2000 году доля федерального бюджета составляла чуть более 40%, то в 2007 она выросла до 57%.

Основной причиной роста доходов, ровно как и усиления роли федерального бюджета являлось повышение мировых цен на энергоносители. Также, в 2005 и 2007 годах в бюджетную систему поступили дополнительные средства, связанные с погашением налоговой задолженности НК ЮКОС.

|

|

|

Как видно из таблицы 1(см. Приложение 1) выше, уровень расходов бюджетной системы снижался по отношению к ВВП в период с 2002 по 2006 год, однако в 2007 году уровень расходов практически вернулся на уровень начала двухтысячных годов в результате перечисления значительной части средств федерального бюджета в созданные институты развития. По этой причине и уровень расходов федерального бюджета был значительно выше в 2007 году по сравнению с предшествующими годами – он достиг 18,1% ВВП.

Несмотря на высокий уровень доходов в 2007 году по сравнению с предыдущим периодом, профицит бюджетной системы в целом, а также консолидированного и федерального бюджета оказался на более низком уровне в связи с упомянутыми выше одноразовыми расходами федерального бюджета на капитализацию институтов развития.

3.3 Доходы бюджетной системы

Доходы бюджетной системы в последние годы лежат в пределах от 36,4 до 40,2 процентов ВВП. Это близко к среднему уровню по странам ОЭСР (равному 39% ВВП) и уступает средним по ЕС показателям, составляющим 47% ВВП.

В условиях 2007 года 57% всех доходов поступало в федеральный бюджет, 30% в региональные бюджеты и 13% - во внебюджетные фонды (пенсионный, медицинского и социального страхования). Однако следует отметить, что это распределение существенно зависит от внешней конъюнктуры, поскольку в федеральном бюджете аккумулируются нефтегазовые доходы, существенно зависящие от мировых цен на нефть и газ.

Начиная с 2000 года в России было проведено существенное реформирование налоговой системы. Реформа затронула как институциональные аспекты отношений между налогоплательщиками и государством, так и принципы уплаты и ставки отдельных налогов. Радикальным изменениям подверглись все основные виды налогов. Из основных изменений в налоговом законодательстве необходимо выделить следующие:

-вместо отдельных взносов во внебюджетные фонды с 2001 года был введён Единый социальный налог (ЕСН), призванный упростить администрирование. Ставка первого диапазона налога изначально была установлена на уровне 35,6%, а с 2005 года снижена до 26%;

-унифицирована ставка налога на доходы физических лиц - 13%;

-в 2002 году вместо трех налоговых платежей (плата за пользование недрами при добыче полезных ископаемых; отчисления на воспроизводство минерально-сырьевой базы; акцизы на нефть и стабильный газовый конденсат) был введён налог на добычу полезных ископаемых;

|

|

|

-с 2004 года снижена ставка НДС с 20% до 18%.

Снижение ставок ключевых налогов не привело к сокращению бюджетных доходов благодаря тому, что одновременно было повышено налогообложение нефтегазового сектора. Реформирование экспортных пошлин и налога на добычу полезных ископаемых в этом секторе позволило увеличить изъятие природной ренты, образующейся в результате роста мировых цен на энергоносители. Перенос налоговой нагрузки с обрабатывающего на сырьевой сектор позволил ослабить негативное влияние удорожания сырья на мировых рынках на конкурентоспособность российских товаропроизводителей.

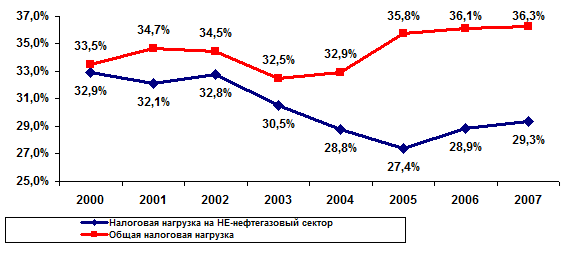

В целом уровень налоговой нагрузки в российской экономике, определяемый как отношение уплаченных налогов к ВВП, остается на уровне 35-37%. Однако необходимо отметить, что такая нагрузка сформировалась в условиях постоянно растущих цен на нефть. Если рассчитать налоговую нагрузку при неизменных ценах на нефть, то она имеет явную тенденцию к снижению. К аналогичному выводу приводит анализ динамики налоговой нагрузки на не-нефтегазовый сектор. Она снизилась с 32-33% добавленной стоимости в начале налоговой реформы до 28-29% в последние годы.

Динамика налоговой нагрузки на экономику в целом и на ненефтегазовый сектор (%ВВП)

|

Налоговые доходы бюджетной системы

% в ВВП

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Налоговые доходы всего | 35.7 | 35.7 | 35.6 | 34.6 | 35.3 | 36.6 | 36.4 | 36.7 |

| Налог на прибыль | 5.4 | 5.7 | 4.3 | 4.0 | 5.1 | 6.2 | 6.2 | 6.6 |

| НДФЛ | 2.4 | 2.9 | 3.3 | 3.4 | 3.4 | 3.3 | 3.5 | 3.8 |

| НДС | 6.2 | 7.2 | 7.0 | 6.7 | 6.3 | 6.8 | 5.6 | 6.9 |

| Акцизы | 2.3 | 2.7 | 2.4 | 2.6 | 1.4 | 1.2 | 1.0 | 1.0 |

| Таможенные пошлины | 3.1 | 3.7 | 3.0 | 3.4 | 5.0 | 7.5 | 8.3 | 7.0 |

| НДПИ и налоги на природные ресурсы | 1.1 | 1.4 | 3.1 | 3.0 | 3.4 | 4.2 | 4.3 | 3.6 |

| ЕСН | 7.3 | 7.2 | 6.9 | 6.6 | 6.3 | 5.4 | 5.4 | 5.6 |

| Прочие налоги | 8.0 | 4.8 | 5.6 | 4.9 | 4.4 | 2.0 | 2.0 | 2.2 |

При сравнении налоговой нагрузки в России и других странах необходимо учитывать, что среди наиболее развитых стран можно выделить две группы: «социально-ориентированные» западноевропейские государства, где типичная налоговая нагрузка составляет 35-45% ВВП (в Швеции и Дании она достигает 50% ВВП) и государства, в меньшей степени возлагающие на себя социальные обязательства по бесплатному социальному и медицинскому обеспечению (такие, как США и Япония), где нагрузка лежит в диапазоне 25-30% ВВП. Средняя по ОЭСР налоговая нагрузка составляет 36% ВВП.

Среди стран категории «развивающиеся рынки» также четко выделяются две группы: бывшие социалистические страны Восточной Европы, как правило, имеющие налоговую нагрузку 30-40% ВВП и остальные, для которых типична нагрузка 20-30% ВВП. Таким образом, по уровню налогов в не-нефтегазовом секторе наша страну можно отнести к категории стран с невысокой нагрузкой (хотя в этой группе есть страны, где нагрузка еще ниже).

Межстрановой анализ структуры налоговой нагрузки показывает, что для развитых стран Западной Европы характерен высокий уровень налогов на потребление и социальных платежей (в сумме они составляют от 18% до 28% ВВП), а также подоходного налога (8-10% ВВП). В переходных экономиках Центральной и Восточной Европы уровень налогов этой группы еще выше (23-28% ВВП), однако подоходный налог не столь велик (3-7% ВВП). Среди государств с относительно легким налоговым бременем США отличаются высоким налогообложением физических лиц (9% ВВП), тогда как другие страны с относительно низкой налоговой нагрузкой (Мексика, Ю.Корея, Япония) имеют умеренные налоги как на потребление и социальные нужды (до 15% ВВП), так и на доходы граждан (3-5% ВВП).

В России налоги на потребление и социальные отчисления составляют в сумме 12,5% ВВП, а налог на доходы физических лиц – менее 4% ВВП. Это позволяет отнести ее к группе стран с невысокой нагрузкой в части налогообложения потребления и социальных отчислений, хотя общий уровень налоговой нагрузки составляет 35-37% ВВП. Это видимое противоречие объясняется значительной ролью, которую играют в российском бюджете налоги на международную торговлю - прежде всего экспортные пошлины - и ресурсные налоги, тогда как в большинстве других странах они полностью отсутствуют либо занимают незначительный удельный вес. В России на эти налоги приходится почти треть всех налоговых поступлений. Более 10,5% ВВП составляют таможенные пошлины[5] и ресурсные налоги, фактически служащие средством изъятия природной ренты, т.е. доходов от использования природных ресурсов, находящихся в государственной собственности.

Наибольший вес в налоговых доходах бюджетной системы по итогам 2007 года занимали таможенные пошлины (19,2%), НДС (18,7%), налог на прибыль организаций (17,9%), ЕСН (15,3%).

Структура налоговых доходов бюджетной системы

% к итогу

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Налоговые доходы всего | 100.0 | 100.0 | 100.0 | 100.0 | 100.0 | 100.0 | 100.0 | 100.0 |

| Налог на прибыль | 15.1 | 16.1 | 12.0 | 11.5 | 14.4 | 16.8 | 17.1 | 17.9 |

| НДФЛ | 6.6 | 8.0 | 9.3 | 10.0 | 9.5 | 8.9 | 9.5 | 10.5 |

| НДС | 17.4 | 20.1 | 19.6 | 19.3 | 17.8 | 18.6 | 15.5 | 18.7 |

| Акцизы | 6.4 | 7.6 | 6.9 | 7.5 | 4.1 | 3.3 | 2.8 | 2.6 |

| Таможенные пошлины | 8.8 | 10.4 | 8.4 | 9.9 | 14.3 | 20.5 | 22.9 | 19.2 |

| НДПИ и налоги на природные ресурсы | 3.0 | 4.1 | 8.6 | 8.6 | 9.6 | 11.5 | 11.9 | 9.9 |

| ЕСН | 20.4 | 20.1 | 19.4 | 19.1 | 17.8 | 14.9 | 14.7 | 15.3 |

| Прочие налоги | 22.4 | 13.6 | 15.9 | 14.2 | 12.5 | 5.6 | 5.6 | 5.9 |

Налог на прибыль организаций в % от ВВП в 2007 году по сравнению с 2000 годом возрос на 1,2 п.п. до 6,6%. НДФЛ увеличился с 2,4% ВВП в 2000 году до 3,8% ВВП в 2007 году, за последние 2 года его доля увеличивалась на 0,3 п.п. ВВП ежегодно. Таможенные пошлины увеличились с 3,1%ВВП в 2000 году до 7% ВВП в 2007 году, что связано как с высокими мировыми ценами на энергоносители, так и с изменениями налогового законодательства. Этими же причинами вызван более, чем трехкратный рост налога на добычу полезных ископаемых.

Снижение ЕСН с 7,3% ВВП в 2000 году до 5,6% ВВП в 2007 году связано, прежде всего, со снижением налоговых ставок и сохранением номинальных пороговых значений ставки при значительном росте номинальной заработной платы.

При рассмотрении распределения налогов по отраслям можно сделать вывод, что сравнительно велика лишь налоговая нагрузка в нефтяном секторе, где она превышает 60% от полной добавленной стоимости. В других отраслях налоговая нагрузка не выходит за границы 30% добавленной стоимости.

Это оказывает влияние и на структуру доходов бюджетной системы. В 2007 году основная доля поступлений в размере 32% - приходилась на добывающую отрасль, 17% - на обрабатывающие производства, 8% - операции с недвижимым имуществом, аренду и предоставление услуг, 8% - на оптовую и розничную торговлю, 7% - на транспорт и связь, 5% - на строительство, 4% - на финансовую деятельность.

3.4 Расходы консолидированного бюджета в 2000-2007 годах

Структура бюджетных расходов в нашей стране имеет существенные отличия от других стран. Сравнение данных по странам ОЭСР (усредненным за последние несколько лет) и России (за 2007 год) показывает, что уровень государственных инвестиций в нашей стране можно назвать сравнительно высоким, тогда как социальные расходы - на образование и здравоохранение в России ниже среднего уровня. Структура расходов бюджетной системы представлена в таблице 2 (см. Приложение 2)

Расходы консолидированного бюджета находились на уровне 23,8-27,9%ВВП. В 2007 году они увеличились на 3 п.п. ВВП по сравнению с прошлым годом и составили 26,8%ВВП. Процентные расходы снизились более, чем в 7 раз и составили 0,5% ВВП в 2007 году. Значительные изменения произошли в социальной сфере: увеличились расходы на образование с 3,2%ВВП в 2000 году и 4,0%ВВП в 2007 году, на здравоохранение и спорт – с 2,2%ВВП до 2,9%ВВП, на социальную политику – с 1,4%ВВП до 2,4%ВВП. (см. Приложение 3).

Также увеличились расходы по статье «Национальная безопасность и правоохранительная деятельность» – на 0,7п.п. ВВП до 2,6% и «Общегосударственные вопросы» – на 1,3 п.п. ВВП до 3,0%.

Расходы на ЖКХ после достижения минимума в 2004 году (1,8% ВВП) возрастали в дальнейшем и составили 3,0% в ВВП в 2007 году.

Расходы федерального бюджета(с учетом трансфертов внебюджетным фондам)% ВВП

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2001-2007 (ср. знач.) | |

| Всего расходов | 19,3 | 18,4 | 19.0 | 17.8 | 15.8 | 16.3 | 15.9 | 18.1 | 17,3 |

| Общегосударственные вопросы | 4.5 | 3.7 | 3.5 | 3.0 | 2.4 | 2.3 | 2.0 | 2.5 | 2.8 |

| Национальная оборона | 2.6 | 2.8 | 2.9 | 2.8 | 2.5 | 2.7 | 2.5 | 2.5 | 2.7 |

| Национальная безопасность и правоохранительная деятельность | 1.5 | 1.6 | 1.8 | 1.9 | 1.9 | 2.1 | 2.0 | 2.0 | 1.9 |

| Национальная экономика | 1.4 | 1.4 | 1.6 | 1.3 | 1.2 | 1.2 | 1.3 | 2.1 | 1.4 |

| Жилищно-коммунальное хозяйство | 0.3 | 0.0 | 0.1 | 0.1 | 0.1 | 0.0 | 0.2 | 0.9 | 0.2 |

| Охрана окружающей среды | 0.1 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 |

| Образование | 0.7 | 0.8 | 1.0 | 1.0 | 0.9 | 0.7 | 0.8 | 0.9 | 0.9 |

| Культура, кинематография и средства массовой информации | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 |

| Здравоохранение и спорт | 0.4 | 0.4 | 0.4 | 0.4 | 0.4 | 0.4 | 0.5 | 0.6 | 0.5 |

| Социальная политика | 0.6 | 0.8 | 1.0 | 1.0 | 0.9 | 0.8 | 0.7 | 0.6 | 0.9 |

| Межбюджетные трансферты | 7 | 6,6 | 6.5 | 6.0 | 5.3 | 5.8 | 5.6 | 5.8 | 5.9 |

Средний уровень расходов федерального бюджета в 2001-2007 гг. составил 17,3% ВВП, в т.ч. 18,1% в 2007 году. Основными статьями расходов в этот период были «Межбюджетные трансферты» (5,4% ВВП), «Общегосударственные вопросы» (2,8% ВВП) и «Национальная оборона» (2,7% ВВП). В среднем на эти направления ежегодно расходовалось 29%, 18% и 16% средств федерального бюджета соответственно.

Среднегодовой номинальный прирост совокупных расходов федерального бюджета за 2001-2007 гг. составил 22,9%, средний реальный прирост – 9,1%, в то время как реальный рост ВВП за этот период составил 7 процентов.

Средний уровень расходов на общегосударственные вопросы в 2001-2007 гг. составил 2,8% ВВП (3,7% ВВП в 2001 году и 2,5% ВВП в 2007 году), при этом до 2006 г. доля расходов по этому разделу в относительном выражении к ВВП сокращалась.

Основными направлениями расходования средств по разделу в течение рассматриваемого периода было обслуживание государственного и муниципального долга (средняя доля в ВВП – 1,37%, средняя доля в расходах по разделу – 46,9%), обеспечение деятельности финансовых, налоговых и таможенных органов и органов надзора (0,42% ВВП, 15,9%).

Расходы на финансирование национальной обороны в 2001-2007 гг. составили в среднем 2,7% ВВП. По сравнению с 2001 г. в 2007 г. расходы по этому разделу снизились с 2,8% ВВП до 2,5% ВВП. Основными направлениями расходования средств было финансирование Вооруженных сил Российской Федерации (средняя доля в ВВП – 2%, средняя доля в расходах по разделу – 75,5%), прикладные научные исследования в области национальной обороны (0,4% ВВП, 14,3%).

Средний уровень расходов на финансирование национальной безопасности и правоохранительной деятельности в 2001-2007 гг. составил 1,9% ВВП. В 2007 г. по сравнению с 2001 г. расходы по этому разделу увеличились с 1,6% ВВП до 2% ВВП. Рост произошел за счет увеличения финансирования органов внутренних дел (с 0,4% ВВП до 0,6% ВВП) и органов безопасности (с 0,3 % ВВП до 0,4 % ВВП).

Расходы на финансирование национальной экономики в 2001-2007 гг. составили в среднем 1,4% ВВП. В 2007 г. по сравнению с 2001 г. расходы по этому разделу увеличились на 0,7 п.п. ВВП (с 1,4% ВВП до 2,1% ВВП), причем основной рост пришелся на 2007 г. Ключевыми направлениями расходования средств на национальную экономику в течение рассматриваемого периода было финансирование транспорта (средняя доля в ВВП – 0,3%, средняя доля в расходах по разделу – 20,6%), прикладные научные исследования в области национальной экономики (0,2% ВВП, 12,7%).

Расходы на финансирование жилищно-коммунального хозяйства в 2001-2007 гг. составили 0,2% ВВП в среднем за год. В 2007 г. по сравнению с 2001 г. расходы по этому разделу увеличились на 0,8 п.п. ВВП, причем основной рост пришелся на 2007 год.

Расходы на финансирование образования в 2001-2007 гг. составили 0,9% ВВП в среднем за год, в 2007 г. по сравнению с 2001 г. расходы по этому направлению увеличились на 0,1 п.п. ВВП.

В структуре расходов на образование направлениями расходов были финансирование высшего профессионального образования (средняя доля в ВВП – 0,6%, средняя доля в расходах по разделу – 65,7%), среднего профессионального образования (0,1% ВВП, 11,3%), а также начального профессионального образования (0,1% ВВП, 10,6%).

Средний уровень расходов на финансирование культуры, кинематографии и средств массовой информации в 2001-2007 гг. составил 0,2% ВВП. В течение всего рассматриваемого периода это значение оставалось практически неизменным.

Расходы на финансирование здравоохранения и спорта в 2001-2007 гг. составили 0,5% ВВП в среднем за год. В 2007 г. по сравнению с 2001 г. расходы по этому разделу увеличились на 0,2 п.п. ВВП, составив 0,6% ВВП – максимальное значение за период. Расходы на здравоохранение увеличились с 0,4% ВВП в 2001 г. до 0,5% ВВП в 2007 г.

Расходы на финансирование социальной политики в 2001-2007 гг. составили 0,9% ВВП в среднем за год. В 2007 г. по сравнению с 2001 г. расходы по этому разделу сократились на 0,2 п.п. ВВП, составив 0,6% ВВП.

Средний уровень расходов на финансирование межбюджетных трансфертов в 2001-2007 гг. составил 5,9% ВВП. В 2007 г. по сравнению с 2001 г. расходы по этому разделу сократились на 0,8 п.п. ВВП, составив 5,8% ВВП.

Основными направлениями расходования средств по разделу в течение всего периода были трансферты внебюджетным фондам (средняя доля в ВВП – 2,9%, средняя доля в расходах по разделу – 46,9%), а также финансовая помощь бюджетам других уровней (1,6% ВВП, 34,1%).

Средний уровень расходов консолидированного бюджета на оплату труда с начислениями (ФОТ) в 2001-2007 гг. составил 6,8% ВВП. С 2001 по 2007 год они увеличились с 5,4%ВВП до 7,3%ВВП – максимальный уровень за весь период.

В структуре расходов консолидированного бюджета средняя доля фонда оплаты труда в 2001-2007 гг. была на уровне 22%, увеличившись с 18,4% в 2001 году до 22,3% в 2007 году.

Доля ФОТ бюджетной сферы в ФОТ по экономике в целом в 2007 году составила 30,1% против 28,2% в 2002 году.

Расходы консолидированного бюджета на оплату труда

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Оплата труда и начисления на оплату труда, млрд. руб. | 258,5 | 422,6 | 490,5 | 637,9 | 817,0 | 1057,9 | 1327,6 |

| к ФОТу по экономике, % | 28,2 | 27,6 | 29,2 | 30,5 | 31,2 | 30,1 | |

| к ВВП, % | 5,4 | 6,9 | 6,9 | 6,8 | 7,0 | 7,1 | 7,3 |

| к расходам, % | 18,4 | 20,1 | 21,1 | 23,0 | 23,3 | 24,1 | 22,3 |

Увеличение расходов на оплату труда сопровождалось увеличением численности занятых.

В 2006 году в бюджетном секторе было занято 14,5 млн. человек, т.е. более 20% всех занятых в экономике и 30% от числа наемных работников.

Наибольшее число работников (около 5,7 млн. человек) заняты в образовании. В бюджетном сегменте здравоохранения заняты примерно 4,1 млн. человек. Численность работников государственного сегмента образования и здравоохранения за период 2000-2006 год изменилась незначительно – в здравоохранении рост составил около 3%, в образований – около 0,5%.

При этом стоит отметить, что несмотря на свое незначительное абсолютное значение, понемногу увеличивается численность работников частного сегмента этих отраслей - в среднем в год на 8% в здравоохранении и на 2% в образовании.

Численность работников сферы управления, военной безопасности и обязательного социального обеспечения в 2006 году составила 3,5 млн. человек, около 5% всех занятых в экономике. По сравнению с 2000 годом она выросла на 13%.

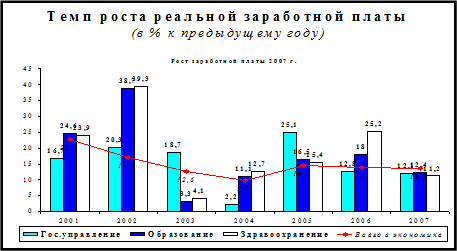

Динамика реальной заработной платы в бюджетных секторах как в сравнении с общероссийскими показателями, так и в сравнении с другими секторами, свидетельствует о достаточно быстром росте реальной заработной платы. В среднем за 2000-2007 годы темпы роста реальной заработной платы в образовании и здравоохранении существенно превышали аналогичные показатели по другим отраслям и среднероссийский уровень. По сравнению с 2000 годом реальная заработная плата в здравоохранении, образовании и управлении выросла соответственно в 3,3, 3,1 и 2,7 раза, при этом по экономике в целом этот показатель вырос в 2,6 раза.

|

Это привело к росту показателя, отражающего отношение среднемесячной зарплаты в образовании и здравоохранении к среднероссийской, которое выросло с 2000 года на 9 и 14 п.п. и в 2007 году составило 65% и 74% соответственно.

Среднемесячная начисленная заработная плата

в % к среднероссийскому уровню

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Образование | 55,8 | 56,6 | 67,1 | 61,6 | 62,4 | 63,5 | 65,7 | 65 |

| Здравоохранение | 60 | 60,5 | 72 | 66,6 | 68,4 | 69 | 75,8 | 74,1 |

| Государственное управление | 122 | 115,8 | 119,3 | 125,7 | 117,2 | 128,1 | 126,7 | 124,9 |

Стоит обратить внимание на ситуацию с оплатой труда внутри бюджетных отраслей. Так, например, в здравоохранении средняя зарплата даже в частных медицинских учреждениях находится ниже уровня среднероссийской. При этом разрыв между оплатой труда в частном и в государственном секторе здравоохранения совсем не велик и составляет не более 7% (в 2005 году – 4%). Кроме того, в 2004 и 2006 годах зарплата в государственном сегменте здравоохранения оказалась выше, чем в частном.

Оплата труда в муниципальном здравоохранении существенно ниже, чем в частных клиниках и медицинских учреждениях, финансируемых более высокими уровнями бюджетной системы. Разрыв в оплате труда работников муниципального здравоохранения имеет тенденцию к увеличению: если в 2002 году разрыв составлял всего 8%, то уже к 2006 году разница между оплатой труда в муниципалитетах и частном секторе выросла до 18%.

Оплата труда в образовании сильнее дифференцирована, чем в здравоохранении, – уровень заработных плат в муниципалитетах существенно ниже, чем у образовательных учреждений, финансируемых более высокими уровнями бюджетной системы, и более, чем вдвое ниже зарплат в частном сегменте образования.

При этом заработные платы в частном сегменте российского образования находятся выше среднероссийской заработной платы. Зарплаты бюджетников в образовании, составили в 2006 году около 79% для государственных и 47% для муниципальных образовательных учреждений от зарплаты в образовании в частном секторе.

Заработная плата в области управления, военной безопасности и обязательного социального обеспечения по отношению к среднероссийскому уровню заработной платы составляет 125%.

заключение

Подводя итог данного исследования необходимо сделать вывод, что на сегодняшний день мы имеем такой бюджет, каким позволяют его сделать существующее законодательство. В этих условиях необходимо построение полностью сбалансированной, оптимально децентрализованной бюджетной системы страны, отвечающей принципам бюджетного федерализма. Путь лежит через развитие бюджетного и налогового законодательства в русле упомянутой Программы развития бюджетного федерализма в Российской Федерации до 2007 года, одобренной постановлением Правительства РФ N 584, и задач, поставленных Президентом Российской Федерации в Бюджетном послании Федеральному Собранию "О бюджетной политике в 2006 году". Принятие федеральных законов "Об общих принципах организации местного самоуправления" и "О внесении изменений и дополнений в Федеральный закон "Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации" уже потребуют внесения в налоговые, бюджетные и другие законодательные акты значительных изменений. В первую очередь это касается перераспределения доходных источников между уровнями бюджетной системы и местным самоуправлением для приведения их в соответствие с утверждаемыми расходными обязательствами. Основным результатом законодательной деятельности должно стать обеспечение финансовой автономии субъектов Российской Федерации и местных органов власти с четким разграничением доходных и расходных полномочий.

СПИСОК ЛИТЕРАТУРЫ

1.Александров И. М. Бюджетная система Российской Федерации. – М.: «Дашков и Ко», 2007.

2.Бюджетная система Российской Федерации / Под ред. Романовского М. В. и Врублевской О. В. – М.: Юрайт, 2004.

3.Годин А. М., Макисмова Н. С., Подпорина И. В. Бюджетная система Российской Федерации. – М.: «Дашков и Ко», 2003.

4. Лушин С. Бюджетная реформа // Экономист, 2005, № 2.

5.Мысляева И. Н. Государственные и муниципальные финансы. – М.: ИНФРА-М, 2003.

6.Нешитой А. С. Бюджетная система Российской Федерации. – М.: «Дашков и Ко», 2006.

7.Российская экономика в 2006 году. Тенденции и перспективы. (Выпуск 28) – М.: ИЭПП, 2007.

8.Федерализм: Энциклопедический словарь. М: ИНФРА-М, 1997.

9.Финансы в вопросах и ответах / Под ред. Иванова В. В., Ковалева В. В. – М.: ТК Велби, Изд-во Проспект, 2004.

10.Финансы и кредит / Под ред. Романовского М. В., Белоглазовой Г. Н. – М.: Высшее образование, 2005.

11.Финансы / Под ред. Архипова А. И., Погосова И. А. – М.: ТК Велби, Изд-во Проспект, 2007.

12.Финансы / Под ред. Дробозиной Л. А. – М.: ЮНИТИ, 2000.

13.Финансы / Под ред. Ковалева В. В. – М.: «Проспект», 2001.

14.Финансы / Под ред. Лушина С. И., Слепова В. А. – М.: Экономистъ, 2005.

15.Ходасевич С. Бюджетный федерализм: оценка условий // Экономист, 2004, № 4.

Приложение 1

|

|

|