|

Рентабельность продукции, производства, капитала, продаж

|

|

|

|

Рентабельность – это относительный показатель эффективности производства,характеризующий уровень отдачи затрат и степень использования ресурсов.

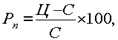

Рентабельность продукции (норма прибыли) – это отношение общей суммы прибыли к издержкам производства и реализации продукции (относительная величина прибыли, приходящейся на 1 руб. текущих затрат)

где Ц - цена единицы продукции; С - себестоимость единицы продукции.

где Ц - цена единицы продукции; С - себестоимость единицы продукции.

Рентабельность производства (общая) показывает отношение общей суммы прибыли к среднегодовой стоимости основных и нормируемых оборотных средств (величину прибыли в расчете на 1 руб. производственных фондов):

где П – сумма прибыли; ОСср - среднегодовая стоимость основных средств; ОбСср – средние за год остатки оборотных средств

Рентабельность капитала

Рентабельность является показателем относительным. Она характеризует уровень доходности предприятия. Этот показатель отражает эффективность работы бизнеса в целом, показывает доходность отдельных направлений деятельности. Показатели рентабельности применяются в финансовом анализе, поскольку они способны более полно, чем прибыль, охарактеризовать и отразить реальные результаты хоздеятельности. Их величина демонстрирует соотношение результата деятельности с потребляемыми ресурсами.

Рентабельность продаж

Рентабельность продаж — коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Рентабельность продаж = Чистая прибыль / Выручка

Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях. Часто используется для оценки операционной эффективности компаний.

|

|

|

| Показатель рентабельности | Формула расчёта | Назначение |

| Рентабельность отдельных видов продукции | Прибыль в расчёте на ед.продукции / себестоимость на ед.продукции *100% Прибыль в расчёте на ед.продукции / себестоимость ед.продукции за вычетом материальных затрат *100% Прибыль в расчёте на ед.продукции / зар.плату произв рабочих на ед.продукции *100% | Характеризует прибыльность различных видов продукции,используется в качестве базы для расчёта прибыли при определённых ценах и в аналитических целях |

| Рентабельность реализации(оборота) | Прибыль от реализации продукции / выручку от реализации *100% Баоансовая прибыль / Чистая выручка от реализации продукции+доходы от прочей реализации и внереализационых операций*100% | Показывает какой % прибыли получает предприятие с каждого рубля реализации |

| Рентабельность активов(капитал) Рентабельность текущих активов | Прибыль/совокупные активы*100% Прибыль/текущие активы*100% Прибыль/чистые активы*100% | Эти комплексные показатели хпрпктеризуют отдачу,которая приходится на рубль соответствующих активов |

| Рентабельность собственного капитала | Чистая прибыль/Собственный капитал | Прибыль которая приходится на 1 руб собственного капитала после уплаты % за кредит и налог |

Наиболее часто используют показатели рентабельности(активов) собственного капитала и рентабельности реализации.

67.Понятие и виды налогов

Налог - обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

|

|

|

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу лицензий.

Общая классификация налогов предполагает их деление на две группы: прямые и косвенные.

К прямым налогам относятся налог на прибыль, налоги на доходы, земельный налог, налоги на имущество юридических и физических лиц, подоходный налог с физических лиц.

К косвенным налогам относятся налог на добавленную стоимость, акцизы на отдельные товары, налог с продаж, таможенные пошлины, транспортный и некоторые другие налоги.

Предприятия в Российской Федерации обязаны уплачивать налоги и сборы, предусмотренные Налоговым кодексом РФ (ст. 13, 14, 15, 18).

Так, на 1 октября 2011 г. в Российской Федерации установлены семь федеральных налогов и сборов, три региональных и один местный налог, которые обязаны платить предприятия.

Федеральные налоги

(1) налог на добавленную стоимость;

(2) акцизы;

(3) налог на прибыль организаций;

(4) налог на добычу полезных ископаемых;

(5) водный налог;

(6) сборы за пользование объектами животного мира и за пользованием объектами водных биологических ресурсов;

(7) государственная пошлина.

Региональные налоги

(1) налог на имущество организаций;

(2) транспортный налог;

(3) налог на игорный бизнес.

Местные налоги

(1) земельный налог.

В российской налоговой системе предусмотрены также специальные налоговые режимы, применяемые предприятиями определенных масштабов и отраслей принадлежности:

(2) единый сельскохозяйственный налог;

(3) упрошенная система налогообложения;

(4) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

(5) система налогообложения при выполнении соглашений о разделе продукции;

|

|

|

Законодательство о налогах и сборах включает в себя Налоговый кодекс РФ (НК РФ) и принятые в соответствии с ним федеральные налоговые законы. Законодательство субъектов Российской Федерации о налогах и сборах состоит из законов о налогах субъектов Российской Федерации, принятых в соответствии с НК РФ. Нормативные правовые акты муниципальных образований о местных налогах и сборах принимаются представительными органами муниципальных образований в соответствии с НК РФ.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

(1) объект налогообложения;

(2) налоговая база;

(3) налоговый период;

(4) налоговая ставка;

(5) порядок исчисления налога;

(6) порядок и сроки уплаты налога.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

Специальные налоговые режимы устанавливаются в НК РФ и применяются в случаях и порядке, предусмотренных НК РФ и иными актами законодательства о налогах и сборах.

Акты законодательства о налогах и сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

|

|

|