|

Обзор налогообложения коммерческого банка на основании финансовой отчетности ОАО «Росинбанк»

|

|

|

|

Открытое акционерное общество «Росинбанк». Отчет о совокупной прибыли за год, закончившийся 31 декабря 2014 года

Таб.4.1- Финансовой отчетности ОАО «Росинбанк» за 2010 год (в тысячах сом)

| Наименование показателя | 2014 г. | 2013 г. |

| Процентные доходы | 342,1 | 467,1 |

| Процентные расходы | 124,252 | 180,948 |

| Чистый процентный доход до формирования резервов под обесценение активов, по которым начисляются проценты | 217,9 | 286,187 |

| Восстановление резерва /(формирование резерва под обесценение активов) по которым начисляются проценты | 8,642 | 58,108 |

| Чистый процентный доход | 226,588 | 228,079 |

| Чистая прибыль по операциям с иностранной валютой | 22,6 | 25,030 |

| Доходы по услугам и комиссии полученные | 34,84 | 38,678 |

| Расходы по услугам и комиссии уплаченные | 8,789 | 7,158 |

| Прочие доходы | 5,749 | 5,048 |

| Чистые непроцентные доходы | 54,446 | 61,598 |

| Операционные доходы | 281,0 | 289,677 |

| Операционные расходы | 167,056 | 158,435 |

| Прибыль от операционной деятельности | 113,978 | 131,242 |

| Формирование резервов под обесценение по прочим операциям | 23,228 | 22,340 |

| Прибыль до налогообложения | 90,750 | 108,902 |

| Расходы по налогу на прибыль | 16,74 | 15,950 |

| Чистая прибыль | 74,002 | 92,952 |

| Чистая совокупная прибыль | 74,002 | 92,952 |

Налог на прибыль представляет собой сумму текущего и отложенного налога. Сумма расходов по налогу на прибыль в текущем периоде определяется с учетом размера налогооблагаемой прибыли, полученной за год.

Налогооблагаемая прибыль отличается от чистой прибыли, отраженной в отчете о прибылях и убытках (отчет о совокупной прибыли), поскольку не включает статьи доходов или расходов, подлежащих налогообложению или вычету для целей налогообложения в другие годы, а также исключает не облагаемые и не учитываемые в целях налогообложения статьи.

|

|

|

Начисление расходов Банка по налогу на прибыль в текущем году осуществляется с использованием ставок налога, введенных в течение отчетного периода.

Отложенный налог отражается на основе балансового метода учета и представляет собой требования или обязательства по налогу на прибыль, начисляемые на разницу между балансовой стоимостью активов и обязательств, и соответствующими данными налогового учета, использованными для расчета налогооблагаемой прибыли.

Отложенные налоговые обязательства обычно отражаются в отношении всех временных разниц, увеличивающих налогооблагаемую прибыль, а отложенные налоговые требования отражаются с учетом вероятности наличия в будущем налогооблагаемой прибыли для зачета соответствующих отложенных налоговых активов.

Подобные налоговые требования и обязательства не отражаются в финансовой отчетности, если временные разницы связаны с деловой репутацией и возникают вследствие первоначального признания (кроме случаев объединения компаний) других требований и обязательств в рамках операций, которые не влияют на размер налогооблагаемой или бухгалтерской прибыли.

Балансовая стоимость отложенных налоговых активов проверяется на каждую отчетную дату и уменьшается в той мере, в которой больше не существует вероятность того, что будет получена выгода от реализации налогового требования, достаточная для полного или частичного возмещения актива.

Отложенные налоги рассчитываются по ставкам, которые, как предполагается, будут применяться в период погашения задолженности или реализации актива. Отложенные налоги отражаются в прибылях и убытках, за исключением случаев, когда они связаны со статьями, непосредственно относимыми в прочую совокупную прибыль, и в этом случае отложенные налоги также отражаются в прочей совокупной прибыли.

|

|

|

Банк проводит взаимозачет отложенных налоговых требований и отложенных налоговых обязательств и отражает в отчете о финансовом положении итоговую разницу, если банк имеет юридически закрепленное право проводить зачет текущих налоговых требований против текущих налоговых обязательств; и отложенные налоговые требования и отложенные налоговые обязательства относятся к налогу на прибыль, взыскиваемому одним и тем же налоговым органом с одного и того же налогового субъекта.

В Кыргызской Республике, где Банк ведет свою деятельность, существуют требования по начислению и уплате различных налогов, применяющихся в отношении деятельности Банка, помимо налога на прибыль. К ним относятся земельный налог с земельных участков, принадлежащих или арендуемых банком, и налог с имущества банка. Эти налоги отражаются в отчете о прибылях и убытках в составе операционных расходов.

Уставный капитал отражается по первоначальной стоимости и отражается за вычетом неоплаченного акционерного капитала и выкупленных собственных акций.

В соответствии с требованиями законодательства Кыргызской Республики Банк удерживает суммы пенсионных взносов из заработной платы сотрудников и перечисляет их в государственный пенсионный фонд. Существующая система пенсионного обеспечения предусматривает расчет текущих взносов работодателя как процента от текущих общих выплат работникам. Такие расходы признаются в периоде, к которому относятся соответствующие выплаты работникам.

При увольнении на пенсию, все пенсионные выплаты производятся вышеупомянутым пенсионным фондом. Банк не имеет дополнительных схем пенсионного обеспечения, кроме участия в государственной пенсионной системе Кыргызской Республики.

Исчисление налога на прибыль Из пояснительной записки к финансовой отчетности ОАО «Росинбанк» за 2014 год

Банк составляет расчеты по налогу на прибыль за текущий период на основании данных налогового учета, осуществляемого в соответствии с требованиями налогового законодательства Кыргызской Республики, которые могут отличаться от МСФО. За годы, закончившиеся 31 декабря 2014 и 2013 гг., ставка корпоративного налога на прибыль для юридических лиц составляла 10%.

|

|

|

В связи с тем, что некоторые виды расходов не учитываются для целей налогообложения, а также ввиду наличия необлагаемого налогом дохода, у Банка возникают определенные постоянные налоговые разницы. Отложенный налог отражает чистый налоговый эффект от временных разниц между учетной стоимостью активов и обязательств в целях финансовой отчетности и суммой, определяемой в целях налогообложения. Временные разницы, имеющиеся на 31 декабря 2014 и 2013 гг., в основном, связаны с различными методами учета доходов и расходов, а также с учетной стоимостью некоторых активов.

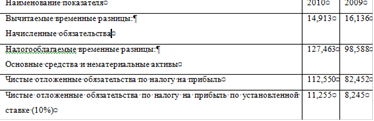

Таблица 4.2- Временные разницы по состоянию на 31 декабря 2014 и 2013 гг. представлены следующим образом(тыс.сом)

Таблица 4.3- Соотношение между расходами по уплате налогов и прибылью по бухгалтерскому учету за годы, закончившиеся 31 декабря 2014 и 2013 гг.(тыс.сом)

| Наименование показателя | 2014 г. | 2013 г. |

| Прибыль до налога на прибыль | 90,750 | 108,902 |

| Налог по установленной ставке 9, 075 | 9, 075 | 10, 890 |

| Налоговый эффект от постоянных разниц | 7,673 | 5,060 |

| Расходы по налогу на прибыль | 16,748 | 15,950 |

| Расходы по текущему налогу на прибыль | 13, 738 | 13, 629 |

| Изменение отложенного налога на прибыль | 3,010 | 2,321 |

| Расходы по налогу на прибыль | 16,748 | 15,950 |

Таблица 4.4- Налоговые требования и обязательства (тыс.сом)

| Наименование показателя | 2014 | 20013 |

| Предоплата по текущему налогу на прибыль | 1,984 | 3,102 |

| Обязательства по отложенному налогу на прибыль | 11,255 | 8,245 |

| На начало года | 8,245 | 5,924 |

| Изменение отложенного налога на прибыль за год | 3,010 | 2,321 |

| На конец года | 11,255 | 8,245 |

Процентные доходы и расходы отражаются по принципу начисления и рассчитываются по методу эффективной процентной ставки. Метод эффективной процентной ставки - это метод, который заключается в исчислении амортизированной стоимости финансового актива или финансового обязательства (или группы финансовых активов / группы финансовых обязательств), а также отнесения процентного дохода или процентного расхода к соответствующему периоду. Эффективная процентная ставка - это процентная ставка, с помощью которой ожидаемые будущие выплаты или поступления денежных средств приводятся к чистой текущей стоимости финансового актива или финансового обязательства.

|

|

|

Если финансовый актив или группа однородных финансовых активов была списана (частично списана) в результате обесценения, процентный доход определяется с учетом процентной ставки, используемой для дисконтирования будущих денежных потоков для целей исчисления убытков от обесценения.

Проценты, полученные по активам, оцениваемым по справедливой стоимости, классифицируются как процентные доходы.

Признание комиссионных доходов и расходов Из пояснительной записки к финансовой отчетности ОАО «Росинбанк» за 2014 год

Комиссии за открытие ссудных счетов, а также соответствующие прямые затраты, связанные с предоставление кредитов, отражаются в качестве корректировки эффективной процентной ставки по кредитам. Если существует вероятность того, что вследствие наличия обязательства по предоставлению кредита будет заключен договор о предоставлении кредита, комиссия за обязательство по предоставлению кредита включается в состав доходов будущих периодов (вместе с соответствующими прямыми затратами) и в последующем отражается в качестве корректировки фактических доходов по кредиту. В случае если вероятность того, что обязательства по предоставлению кредита могут привести предоставлению кредита, оценивается как низкая, комиссия за обязательство по предоставлению кредита отражается в отчете о прибылях и убытках в течение оставшегося периода действия обязательств по предоставлению кредита. По истечении срока действия обязательств по предоставлению кредита, не завершившегося предоставлением кредита, комиссия за обязательство по предоставлению кредита признается в прибылях и убытках на дату окончания срока его действия.

Комиссия за обслуживание кредита учитывается по мере предоставления услуг.

Комиссия за организацию синдицированных кредитов признается в прибылях и убытках, когда такие услуги по организации финансирования предоставлены. Прочие комиссии отражаются по мере предоставления услуг.

Налоговые органы могут проводить проверку налоговой отчетности за последние три года. Однако проведение налоговой проверки не означает, что вышестоящий налоговый орган не может провести проверку повторно. Кроме того, в соответствии с разъяснениями судебных органов срок, за который может быть проверена налоговая отчетность, может быть в принципе восстановлен, в случае признания судом факта воспрепятствования проведению проверки налоговыми органами.

|

|

|

Основная экономическая деятельность Банка осуществляется в Кыргызской Республике. В связи с тем, что законодательство и нормативные документы, влияющие на экономическую ситуацию в Кыргызской Республике, подвержены частым изменениям, активы и операции Банка могут подвергнуться риску в случае ухудшения политической и экономической ситуации. Будущее экономическое развитие страны в значительной степени зависит от эффективности экономических, налогово-бюджетных и валютных реформ, проводимых правительством, а также от изменений в юридической, нормативно-правовой и политической сферах.

|

|

|