|

Оценка и анализ угрозы неплатежеспособности предприятия по методике ФСФО

|

|

|

|

Цель анализа – оценить рациональность структуры основных средств.

Проведем анализ основных средств на примере финансовой отчетности ОАО ПКФ «Воронежский керамический завод».

В таблице 2 представлена оценка состояния основных средств предприятия.

Таблица 2

Оценка состояния основных средств предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||

| Начало периода | Конец периода | ||||||

| Доля основных средств в имущество предприятия | Основные средства | Имущество (активы) | 0,318 | 0,488 | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| 722177 | 794771 | 1394984 | 1630311 | ||||

| Коэффициент инвестирования | Собственный капитал | Внеоборотные активы | 0 | 0 | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| 230367 | 270652 | - | - | ||||

| Индекс постоянного актива | Внеоборотные активы | Капитал и резервы | 0 | 0 | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| - | - | 230357 | 270652 | ||||

| Уровень капитала, отвлеченного из оборота предприятия | Долго и краткосрочные финансовые вложения | Валюта баланса | 0,835 | 0,513 | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

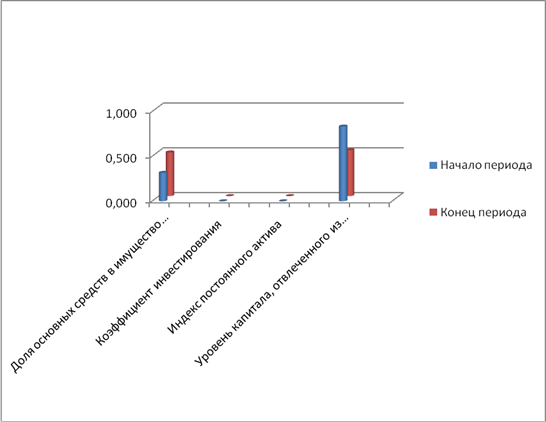

Рисунок 3 – Оценка состояния основных средств предприятия

Активная часть основных средств ОАО ПКФ «Воронежский керамический завод» составляет примерно половину их общей стоимости и почти полностью представлена машинами и оборудованием.

За исследуемый период существенно не изменилась как стоимость всех основных средств, так и составляющих их активной части. Возможно, требуется их обновление. За год коэффициенты основных средств существенно не изменились.

|

|

|

Таблица 3

Оценка состояния оборотных средств предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||

| Начало периода | Конец периода | ||||||

| Доля оборотных средств в активах предприятия | Оборотные активы | Активы (имущество) | 0,301 | 0,304 | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| 420354 | 495286 | 1394984 | 1630311 | ||||

| Уровень чистого оборотного капитала | Чистый оборотный капитал | Имущество (активы) | (0,534) | (0,530) | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| (744273) | (864373) | 1394984 | 1630311 | ||||

| Коэффициент устойчивости структуры оборотных активов | Собственные оборотные средства | Текущие активы предприятия | (12,01) | 12,32 | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| (744273) | (864373) | 61988 | (70147) | ||||

| Коэффициент обеспеченности запасов собственными оборотными средствами | Собственные оборотные средства | Запасы товарно - материальных ценностей | (11,25) | (4,75) | |||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||

| (744273) | (864373) | 66162 | 182008 | ||||

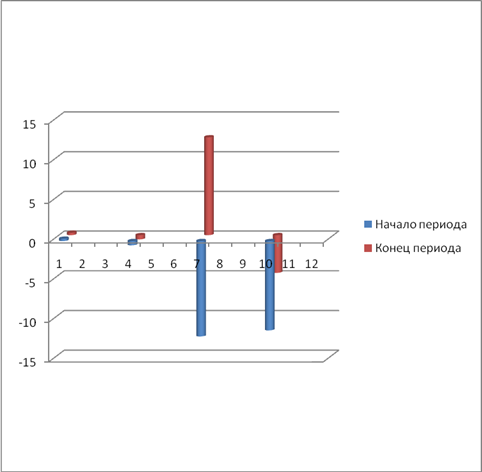

Рисунок 4 – Оценка состояния оборотных средств предприятия

Собственный оборотный капитал в течение 2006 года снизился на 34%. Снижение связано с ростом величины внеоборотных активов ОАО ПКФ «Воронежский керамический завод». Таким образом, Коэффициент устойчивости структуры оборотных активов на конец 2006 года составил 12,32, что в свою очередь свидетельствует все же о том, что, не смотря на снижение доли оборотных средств в активах предприятия, предприятие устойчиво.

В таблице 4 проведена оценка платежеспособности предприятия. Платежеспособность – это способность предприятия рассчитываться по своим обязательствам платежеспособного характера полностью и в срок.

Платежеспособность бывает двух видов: перспективная и текущая.

|

|

|

Перспективная платежеспособность – это способность предприятия рассчитываться по своим долгосрочным обязательствам. Текущая платежеспособность – способность предприятия рассчитываться по своим краткосрочным обязательствам.

Ликвидность – составная часть платежеспособности, означающая, на сколько предприятие способно своевременно выполнять обязательства по всем видам платежей.

Ликвидность активов – способность активов предприятия быстро превращаться в денежные средства без значительного снижения их стоимости для погашения долговых обязательств предприятия.

Ликвидность баланса – степень покрытия долговых обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения платежных обязательств.

Таблица 4

Оценка платежеспособности предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | ||||||||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | |||||||||||

| Начало периода | Конец периода | |||||||||||

| Коэффициент абсолютной ликвидности, денежное покрытие | Наличные средства и денежный эквивалент | Краткосрочные обязательства предприятия | 0,335 | 0,010 | ||||||||

| Начало периода | Конец периода | Начало периода | Конец периода | |||||||||

| 38678 | 841 | 109680 | 80966 | |||||||||

| Коэффициент быстрой ликвидности, финансовое покрытие | Оборотные средства в денежной форме | Краткосрочный долговой капитал | 0,109 | 0,002 | ||||||||

| Начало периода | Конец периода | Начало периода | Конец периода | |||||||||

| 38678 | 841 | 354526 | 563948 | |||||||||

| Коэффициент текущей ликвидности, общее покрытие | Текущие оборотные активы | Краткосрочные пассивы предприятия | 0,524 | 0,485 | ||||||||

| Начало периода | Конец периода | Начало периода | Конец периода | |||||||||

| 187636 | 274226 | 358366 | 565433 | |||||||||

| Коэффициент «критической оценки» | Оборотные средства без производственных запасов | Краткосрочные долговые обязательства | 2,061 | 2,684 | ||||||||

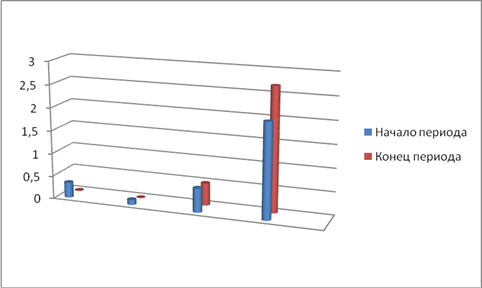

Рисунок 5 – Оценка платежеспособности предприятия

Итак, платежный ресурс предприятия за период составляет 26591,6 тыс. руб., а накопленный долг — 34 059,2 тыс. руб. Соотношение между ними равно 0,781. Это означает, что на каждую 1000 руб. накопленного долга приходится 781 руб. платежного ресурса, а это довольно высокий показатель.

|

|

|

С другой стороны, на каждую 1000 руб. платежного ресурса приходится 1281 руб. накопленного долга (1,281=1/0,781). Понятно, что собственные средства в денежной форме использованы полностью, но их все же недостаточно. А поэтому непокрытый долг переходит в следующий отчетный период и численно равен индикатору финансово-экономической устойчивости на конец отчетного периода (–7467,6 тыс. руб.).

Очевидно и то, что данный показатель должен стремиться к 1, выступающей в качестве верхней границы. Если рассматриваемый показатель выше 1, то это свидетельствует о том, что у предприятия имеется достаточно платежных средств для погашения долгов, а также появляется свободный остаток собственных денежных средств для дальнейшего роста и развития.

Теперь проведем оценку состояния задолженности ОАО ПКФ «Воронежский керамический завод».

Цель анализа – оценка величины, структуры и длительности погашения дебиторской задолженности.

Форма представления данных для анализа дебиторской задолженности на примере ОАО ПКФ «Воронежский керамический завод» приведена в таблице 5. В табл. 5 доля дебиторской задолженности в целом рассчитывается от итога баланса. Доли краткосрочной и долгосрочной дебиторской задолженности рассчитываются от общей суммы дебиторской задолженности. Все остальные показатели доли определяются от сумм долгосрочной и краткосрочной задолженности.

Таблица 5

Оценка состояния задолженности предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| Числитель, тыс. руб. | Знаменатель, тыс. руб. | ||||||||

| Начало периода | Конец периода | ||||||||

| Ликвидность дебиторских задолженностей | Дебиторская задолженность | Оборотные активы | 0,449 | 0,438 | |||||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||||

| 188661 | 217028 | 420354 | 495283 | ||||||

| Риск дебиторской задолженности | Дебиторская задолженность | Активы предприятия | 0,135 | 0,133 | |||||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||||

| 188661 | 217028 | 1394984 | 1630311 | ||||||

| Риск кредиторской задолженности

| Кредиторская задолженность | Денежный капитал | 5,517 | 47,158 | |||||

| Начало периода | Конец периода | Начало периода | Конец периода | ||||||

| 245446 | 483082 | 44488 | 10244 | ||||||

| Соотношение дебиторской и кредиторской задолженности | Дебиторская задолженность | Кредиторская задолженность | 0,769 | 0,449 | |||||

Рисунок 6 – Оценка состояния задолженности предприятия

В дебиторскую задолженность ОАО ПКФ «Воронежский керамический завод» отвлечена небольшая часть всех средств организации – 14,44% и 13,65% на начало и на конец года соответственно.

За год общая сумма дебиторской задолженности уменьшилась на 16,39%. В основном вся дебиторская и кредиторская задолженность является краткосрочной. В сумме дебиторской задолженности преобладает задолженность покупателей и заказчиков, ее доля на начало года 72,77%, на конец года – 50,28%.

За год в структуре дебиторской и кредиторской задолженности произошли существенные изменения – в части покупателей и заказчиков снизилась 42,47%, что очень хорошо, потому, что это поступление денежных средств и высвобождение дополнительных активов, но отрицательным является увеличение прочей дебиторской задолженности, что возможно, оправдано небольшой долей дебиторской задолженности в имуществе организации

Таким образом, величина и структура дебиторской и кредиторской задолженности является приемлемой, задолженность покупателей погашается быстро.

|

|

|