|

Финансово-экономическая характеристика предприятия

|

|

|

|

Основная продукция ОАО "ТопМехСистемы" - топливные системы (топливные насосы, фильтры, топливопроводы и т.п.). Предприятие является поставщиком российских производителей двигателей внутреннего сгорания, предназначенных для тяжелой дорожной техники, а так же продает свою продукцию в страны Балтии.

ОАО "ТМС" расположен по адресу: г. Калининград, ул. Подполковника Емельянова, 245 А.

На предприятии имеются производственные цеха и вспомогательные подразделения (управление, сбыт, снабжение, планирование, транспортный).

Отдел сбыта входит в состав коммерческой службы предприятия, в которую входят так же:

Отдел маркетинга (начальник отдела, инженер аналитик, инженер по рекламе);

Транспортный отдел ( начальник отдела, диспетчер, водители - 20 чел, слесари - 3 чел, автотранспорт - 30 ед).

Организационная структура управления коммерческой (сбытовой) службой предприятия представлена на Рис.6.

Вертикальное взаимодействие.

|

Горизонтальное взаимодействие.

Рис.6 Организационная структура управления коммерческой (сбытовой) службой ОАО "ТопМехСистемы".

Рассмотрим каналы распределения продукции ОАО "ТопМехСистемы".

При обслуживании потребителей предприятие использует косвенные каналы распределения продукции.

Косвенные каналы распределения:

Крупные предприятия областей России приобретают продукцию самовывозом на предприятии.

Доставка продукции крупным покупателям областей России и стран Балтии транспортом предприятия.

Предприятие осуществляет доставку продукции своим транспортом в Польшу, Литву, Челябинскую, Липецкую области Российской Федерации.

Основными потребителями предлагаемых продукции ОАО "ТопМехСистемы" являются Российские заводы и заводы стран Балтии:

|

|

|

ОАО "Завод Пусковых Двигателей (Липецк)";

завод WAMEL в Польше;

завод "МАЗ-BALTIA" в Литве;

ООО "Челябинский тракторный завод - Уралтрак";

ООО "Онежский тракторный завод".

Заказы по поставку продукции от заводов направляются на ОАО "ТМС" где в соответствии с заказом производятся запасные части для двигателей внутреннего сгорания.

Со всеми потребителями ОАО "ТМС" заключены контракты на поставку продукции, на долгосрочный период. И на конкретный объем продукции.

Основными конкурентами ОАО "ТМС" являются следующие предприятия России и зарубежья.

ОАО "Ярославский завод дизельной аппаратуры". Основная продукция завода: топливные насосы высокого давления для дизельных двигателей; прецизионные изделия для топливной аппаратуры (форсунки, распылители, плунжерные пары и т.п.); комплектующие для ТНВД (пружины, кольца и т.п.). ОАО "ЯЗДА" является основным поставщиком завода ОАО "КамАЗ". Также топливная аппаратура завода широко используется на двигателях производства ОАО "Автодизель", ОАО "Минский моторный завод", ОАО "СибМашДизель".

ОАО "Ярославский завод топливной аппаратуры". Основная продукция завода: топливные насосы высокого давления для дизельных двигателей; прецизионные изделия для топливной аппаратуры (форсунки, распылители, плунжерные пары и т.п.); комплектующие для ТНВД (пружины, кольца и т.п.). ОАО "ЯЗТА" является основным поставщиком заводов ОАО "Автодизель" и ОАО "Тутаевский моторный завод", а также ОАО "ГАЗ", ОАО "АВТОВАЗ".

ОАО "Алтайский завод топливных насосов". Основная продукция завода: рядные топливные насосы высокого давления, комплектующие изделия для ТНВД (плунжерные пары, клапаны нагнетательные, топливоподкачивающие насосы низкого давления и т.п.).

|

|

|

Motorpal a. s. одно из ведущих европейских предприятий по производству топливных насосов высокого давления, запасных частей к ним и форсунок. Изделия компании нашли свое применение главным образом в странах западной Европы, а также в Азии, Южной и Северной Америке и в Африке. К основным заказчикам относятся такие известные фирмы как Deutz, Steyr, Skoda, Tatra, Zetor, Andoria. В последнее время компания значительно расширила ассортимент выпускаемой продукции для двигателей производства стран СНГ. Основным потребителем является ОАО "Минский моторный завод". Также компания выпускает ТНВД и распылители для двигателей производства ОАО "ВМТЗ", ОАО "КамАЗ", ОАО "Автодизель".

В настоящий момент каждый из представленных конкурентов имеет своих клиентов, т.е. рынок покупателей топливной аппаратуры распределен между данными предприятиями и ОАО "ТМС".

Устойчивое положение ОАО "ТМС" и ее конкурентоспособность держится на высоком уровне из-за месторасположения предприятия.

ОАО "ТМС" имеет таких покупателей как завод WAMEL в Польше и завод "МАЗ-BALTIA" в Литве. Близость расположения данного завода к странам ЕС позволяет быстро осуществлять доставку продукции на данные заводы-потребители.

Ситуация на рынке.

Россия

Несмотря на то, что уже со второго полугодия 2008г. экономическая ситуация в стране под влиянием финансового кризиса ухудшалась, российский рынок строительной техники (по большинству видов машин) по результатам маркетинговых исследований проведенных компанией "Пром-Маркетинг" по итогам 2008г. показал рост.

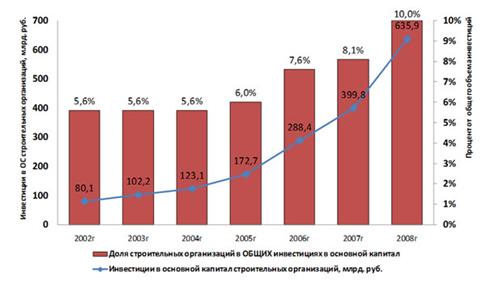

Необходимо отметить 2008 год, как наиболее показательный с точки зрения роста инвестиции в основной капитал строительных организаций. С 2006г. по 2008г. организации строительной отрасли развивались опережающими темпами. Доля инвестиций строительных организаций в ОБЩИХ инвестициях (по всем отраслям) выросла с 5,6% в 2002-2004гг. до ~10% в 2008г. и достигла в абсолютных показателях 635,9 млрд. рублей.

Рис.7. Инвестиции строительных организаций

В 2008г. уже с июля-августа объемы производства и импорта строительной техники на территории России сменили тренд на нисходящий. Если производство строительной техники внутри страны плавно снижалось в течение всего 2-го полугодия 2008г., то по отдельным видам машин объемы импорта на территорию России до конца года оставались на докризисном уровне, а по некоторым зафиксирован рост! Отчасти это связано с отработкой заказов оплаченных в предыдущих месяцах, а также с затовариванием складов техникой в ожидании роста цен (под влиянием растущего курса доллара).

|

|

|

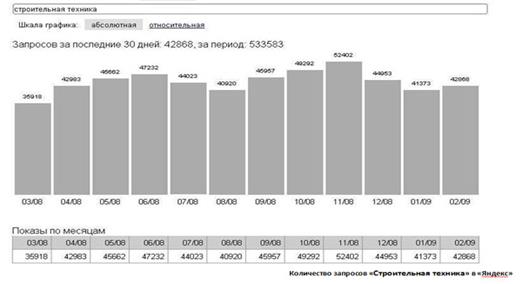

Первые месяцы 2009г. в российском производстве строительной техники только лишь продолжили ухудшать и без того негативную ситуацию, сложившуюся в конце 2008г. Объемы производства строительной техники внутри страны в первые 2 месяца упали до критически низкого уровня. Спад производства дорожно-строительной, коммунальной и сельскохозяйственной техники в январе-феврале 2009 года превысил 70% (по сравнению с аналогичным периодом прошлого года). Наибольший спад наблюдается среди таких видов машин как экскаваторы и башенные краны. Снижение объемов производства этих машин за первые 2 месяца 2009г. составило более чем на 90%, по сравнению с январем - февралем 2008г. Количество запросов "Строительная техника" в "Яндекс"

Посмотрим на показатели частоты запросов по строительной технике на основном поисковом сервисе в России - Яндексе.

Рис.8. Объемы поисковых запросов по "строительная техника".

Объемы поисковых запросов по одной из наиболее популярных фраз "Строительная техника" в Яндексе, несмотря на кризисные явления пока не претерпели значительных изменений. При этом необходимо учитывать, что общий объем закупок строительной техники существенно снизился, а клиенты стали тщательнее подходить к подбору поставщика, в том числе с использованием интернета.

Что касается количества запросов наименований брендов строительной техники в российской зоне интернета за последние 12 мес. (до февраля 2009г): если объемы запросов европейских и российских брендов относительно стабильны, то по китайским брендам отмечен резкий спад. Устойчивый рост в количестве демонстрируют запросы, связанные с ремонтом техники и основных узлов. Более подробные сведения представлены в статье "Строительная техника и бренды в интернете.ru".

|

|

|

Внешние рынки.

Анализ отчетов об отгрузках продукции с американских предприятий строительного и дорожного машиностроения

показал, что их объем с декабря 2008г. падает непрерывно уже 4 месяца подряд. Количество заказов неуклонно уменьшается. Производители строительной техники сокращают персонал, отправляют рабочих в бессрочные отпуска. Если закупки внутри Америки сокращаются постепенно, то экспорт демонстрирует резкое падение. Например, экспорт в Мексику и Канаду сократился на треть, в Австралию и Бразилию - наполовину. Проблемы строительной и горной отрасли во многих странах гораздо серьезнее, чем в США.

В Китае было зафиксировано самое сильное снижение продаж экскаваторов за последние 5 лет. Продажи экскаваторов упали на треть (33,8%) по сравнению с 2007 годом. При сравнении декабрьских показателей с объемом продаж экскаваторов в ноябре 2008 года, эксперты отмечают небольшой рост продаж - на 2,3%. Сильно сократились поставки китайских экскаваторов на экспорт. В декабре 2008 КНР отправила за рубеж на 53,5% меньше техники, чем в декабре 2007 года.

По данным консалтинговой фирмы Off-Highway Research на рынках КНР, Европы, Индии, Японии и Северной Америке в 2008 году было продано 635 831 единиц строительного оборудования, а в 2007 году заметно больше - 713 863 машин, что явилось рекордным показателем за все время наблюдений. В 2008г. падение продаж составило 11%.

Прогноз на 2009 г.

Внешние рынки

Off-Highway Research прогнозирует на рынках КНР, Европы, Индии, Японии и Северной Америки общее падение спроса на строительные машины на 15%.

Больше всех от кризиса в этом отношении пострадают страны Северной Америки, где уровень падения составит 28%, а продажи не превысят 106 925 машин. В западной Европе продажи скатятся на 26%, т.е. примерно до 1 604 121 машин. В Японии снижение закупок достигнет 20%. Можно рассчитывать на продажу всего 45 647 единиц техники. Падение по Индии составит примерно 22%, а емкость рынка снизится до 25 200 машин.

Прогноз по Китаю: продажи останутся на уровне прошлого года. Рост здесь не превысит 1%. Могут быть проданы 240820 машин. Столь оптимистичный прогноз связан с активной государственной поддержкой экономики страны. Правительство Китая предприняло масштабные вливания средств в экономику, в частности, в строительство железных дорог, аэропортов и жилой недвижимости. Из 4 трлн. юаней, выделяемых правительством на стимулирование экономики около 1,5 трлн. будет потрачено на строительство.

|

|

|

Россия

Первые месяцы 2009г. вызывают однозначно крайне негативные ожидания от года в целом. По оценкам аналитиков в Iкв. 2009г. промышленный сектор российской экономики нащупал локальное дно кризисного сокращения, и больше спадов не будет. В то время, как потребительский сектор еще не достиг своего дна. Высокая безработица, падение реальных доходов населения, резкое ухудшение доступа к банковскому кредиту - основные факторы, которые приведут к дальнейшему ослаблению потребительского спроса в ближайшие 3-6 месяцев (в этот период и будет достигнуто дно).

Министерство экономического развития РФ дает прогноз индекса инвестиций в основные средства на 2009г. на уровне 86% по отношению к уровню 2008г. Таким образом, в 2009г. прогнозируется падение инвестиций в основные средства на 14%.

Многие производители строительной техники в России уже выстроили производственные программы на 2009г., закладывающие существенное снижение объемов продаж.

Так, например, производство двигателей на "Ярославском моторном заводе" - российском лидере по производству двигателей, в том числе и для строительной техники, снижено в 2009г. до 22 тыс. двигателей. Для сравнения в 2008 году производство моторов составило 73 тыс. Ожидается падение на уровне 70%.

ИК "Велес Капитал" в своем аналитическом обзоре (от 31.03.09) прогнозирует снижение продаж "Группы ГАЗ" в 2009г. по направлению строительно-дорожной техники на 68%.

В апреле 2009 технический директор ЧСДМ (входящий в дивизион спецтехника "Группы ГАЗ") Александр Боронин сообщил, что после почти четырехмесячного простоя, завод возобновит выпуск погрузчиков и автогрейдеров. Однако теперь ЧСДМ будет выпускать чуть более двух десятков машин в месяц - в четыре раза меньше, чем, например, летом 2008 года. Именно такой объем диктует сегодня рынок.

Российский машиностроительный гигант "КамАЗ" снизил производство грузовиков в первом квартале 2009 года в 2,5 раза.

Еще ряд компаний российских производителей техники скорректировали свою производственную программу ниже уровня 2008г. примерно в 2,5 раза (на 60%).

Причем, необходимо отметить, что такие настроения российских производителей складываются при уже существующей поддержке государства отечественных машиностроителей. Государственным компаниям и ведомствам, которым выделяются деньги на закупку техники, в том числе по госзаказу, рекомендовано приобретение машин отечественного производства (за исключением случаев, когда отсутствуют российские заменители).

Однако, более глубокие государственные меры, направленные на оживление российской экономики в целом, пока отсутствуют, но находятся в активной стадии обсуждения.

Оживление жилищного строительства напрямую завязано с работой "ипотеки" в стране. Сегодня, при существующей ставке рефинансирования в 13%, говорить о реально работающей системе ипотечного кредитования не приходится. До сих пор не определены действия правительства направленные на развитие инфраструктуры в стране, в частности автомобильных дорог, вопрос в строительстве и реконструкции которых назрел уже давно.

Что касается удачных примеров правительственных мер по стимулированию экономики в кризисной ситуации, необходимо отметить Китайскую республику. По опубликованным Государственным статистическим управлением КНР данным, в январе-марте 2009г в стране сохранялась тенденция стабильного роста инвестиций в основные фонды. Согласно статистике, за первые 3 месяца этого года объем валовых капиталовложений в основные фонды в Китае прирос на 28,8 процента. Устойчивый рост инвестиций в основные фонды, прежде всего, в реализацию новых проектов, свидетельствует о том, что меры по стимулированию расширения инвестиций, принятые центральным правительством, дали первые положительные результаты. В будущем в стране ожидается сохранение тенденции стремительного роста инвестиций в экономику.

|

|

|