|

Доходы Федерального бюджета РФ

|

|

|

|

Доходы федерального бюджета формируются в соответствии с бюджетным законодательством Российской Федерации, законодательством о налогах и сборах и законодательством об иных обязательных платежах.

«Органы Федерального казначейства осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации».

Федеральный бюджет Российской Федерации входит в первый уровень бюджетной системы РФ. Федеральный бюджет – основной финансовый план государства, утверждаемый Федеральным Собранием в виде федерального закона. Именно федеральный бюджет является основным орудием перераспределения национального дохода и ВВП, через него мобилизуются финансовые ресурсы, необходимые для регулирования экономического развития страны и реализации социальной политики на территории всей России. При составлении проекта бюджета учитываются не только данные о прогнозируемых размерах доходов бюджета и необходимых государственных расходов; бюджет строится с учетом необходимости осуществления избранной экономической политик доходов, можно говорить о финансовой состоятельности местного самоуправления в России.

Структуру доходов федерального бюджета за 2005 – 2007гг. можно представить в виде таблицы.

Таблица 1. «Состав и структура доходов федерального бюджета за 2005 – 2007гг.»

| виды доходов | 2005г. | 2006г. | 2007г. | |||||

| млрд. руб. | % к итогу | млрд. руб. | % к итогу | млрд. руб. | % к итогу | |||

| 1. Налоговые доходы всего, в т.ч.: | 2232,6 | 67,1 | 31,8 | 63,0 | 4263,2 | 61,2 | ||

| НДС | 1120,7 | 33,7 | 1656,0 | 32,8 | 2092,0 | 30,0 | ||

| акцизы | 84,8 | 2,5 | 110,2 | 2,2 | 126,7 | 1,8 | ||

| налог на прибыль организаций | 259,0 | 7,8 | 334,8

| 6,6 | 580,4 | 8,3 | ||

| ЕСН | 266,5 | 8,1 | 302,1 | 6,0 | 368,8 | 5,3 | ||

| налоги на пользование природными ресурсами | 483,0 | 14,5 | 753,3 | 14,9 | 1069,0 | 15,4 | ||

| прочие налоги | 18,6 | 0,5 | 23,0 | 0,5 | 26,3 | 0,4 | ||

| 2. Неналоговые доходы, в т.ч.: | 1093,4 | 32,9 | 1866,7 | 37,0 | 2701,6 | 38,8 | ||

| таможенные пошлины | 868,0 | 26,1 | 1662,9 | 33,0 | 2394,2 | |||

| 3. Итого доходов | 3326,0 | 100,0 | 5046,1 | 100,0 | 6964,8 | 100,0 | ||

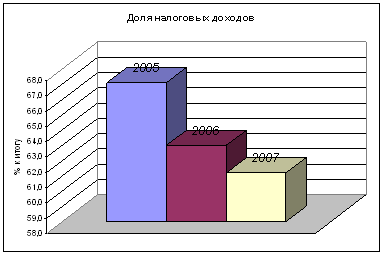

Из таблицы 1 видно, что большую часть доходов федерального бюджета составляют налоговые доходы, но при этом имеют тенденцию к снижению:

Диаграмма 1. «Доля налоговых доходов»

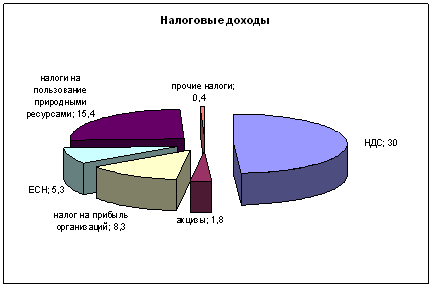

Т.к. налоговая группа налогов в РФ составляет большую часть федерального бюджета (более 50%), то рассмотрим ее состав подробнее на примере Федерального бюджета РФ на 2007 год.

Каждый налог содержит следующие элементы: субъект налога (налогоплательщик), объект налога, налогооблагаемая база, налоговая ставка, налоговый период.

Налог на добавленную стоимость взимается в соответствии с Налоговым кодексом РФ с 1992 года. Субъектом являются организации, индустриальные предприятия, лица, перемещающие товар через границу. Объектом являются операции, основная из которых – по реализации товаров, работ, услуг на территории РФ. Налогооблагаемая база – стоимость товаров и услуг с учетом акцизов. Основная ставка 18% (0% – при реализации товаров за пределы таможенной территории; 10% – на некоторые виды продовольственных и детских товаров по перечню, приведенному в Налоговом кодексе РФ и лекарственные средства). НДС полностью поступает в федеральный бюджет РФ и составляет около 30% федерального бюджета.

Акцизы взимаются в соответствии с Налоговым кодексом РФ с 1992 года. Субъектом являются организации, индустриальные предприятия, лица, перемещающие товар через границу. Акцизами облагаются определенные группы товаров, которые называются подакцизными: спирт этиловый, спиртосодержащая продукция, алкогольная продукция, пиво, табачная продукция, легковые автомобили, автомобильные горюче-смазочные материалы и бензин. Объектом являются операции по реализации подакцизных товаров. Налогооблагаемая база определяется отдельно по каждому виду товаров двумя способами: объем реализованных товаров в натуральном выражении, стоимость реализованных товаров без НДС. При начислении акцизов применяются ставки трех видов:

|

|

|

– твердые устанавливаются в абсолютной сумев рублях на физический объем проданного товара (почти все ставки твердые);

– адвалорные устанавливаются в % стоимости товаров;

– комбинированные.

В федеральный бюджет поступают 100% акцизов на табачную продукцию и автомобили; 40% акцизов на бензин; 50% акцизов на спирт и спиртосодержащую продукцию.

Налог на прибыль организаций взимается в соответствии с Налоговым кодексом РФ с 1992 года. Субъектом являются российские организации, иностранные организации, осуществляющие свою деятельность на территории РФ. Объектом является прибыль, полученная налогоплательщиком. Налоговая ставка 24%. В федеральный бюджет зачисляется 6,5%

Самым большим из прямых налогов является единый социальный налог. Субъектом ЕСН признаются лица, производящие выплаты физическим лицам: организации; индивидуальные предприниматели; физические лица, не признаваемые индивидуальными предпринимателями; индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой. Объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг. При определении налоговой базы учитываются любые выплаты и вознаграждения вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица – работника, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах, оплата страховых взносов по договорам добровольного страхования. При начислении ЕСН учитываются льготы перечисленные в Налоговом кодексе РФ. Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы.

|

|

|

Структуру налоговых доходов федерального бюджета можно представить на диаграмме согласно таблице 1:

Диаграмма 2. «Налоговые доходы федерального бюджета»

Неналоговые доходы федерального бюджета формируются в соответствии со статьями 41, 42 и 46 Бюджетного Кодекса РФ, в том числе за счет:

«доходов от использования имущества, находящегося в государственной собственности Российской Федерации (за исключением имущества федеральных автономных учреждений, а также имущества федеральных государственных унитарных предприятий, в том числе казенных), доходов от платных услуг, оказываемых федеральными бюджетными учреждениями, находящимися в ведении органов государственной власти Российской Федерации, – по нормативу 100 процентов;

доходов от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной собственности Российской Федерации, за исключением имущества федеральных автономных учреждений, а также имущества федеральных государственных унитарных предприятий, в том числе казенных, – по нормативу 100 процентов;

части прибыли унитарных предприятий, созданных Российской Федерацией, остающейся после уплаты налогов и иных обязательных платежей, – в размерах, устанавливаемых Правительством Российской Федерации;

сборов за выдачу лицензий на осуществление видов деятельности, связанных с производством и оборотом этилового спирта, алкогольной и спиртосодержащей продукции (за исключением сборов за выдачу лицензий, подлежащих зачислению в бюджеты субъектов Российской Федерации и местные бюджеты и указанных в статьях 57 и 62 настоящего Кодекса), – по нормативу 100 процентов;

прочих лицензионных сборов – по нормативу 100 процентов;

таможенных пошлин и таможенных сборов – по нормативу 100 процентов;»

и других пошлин и сборов. Прибыль Центрального банка РФ, остающаяся после уплаты налогов и иных обязательных платежей, а также доходы от внешнеэкономической деятельности учитываются в доходах федерального бюджета.

|

|

|

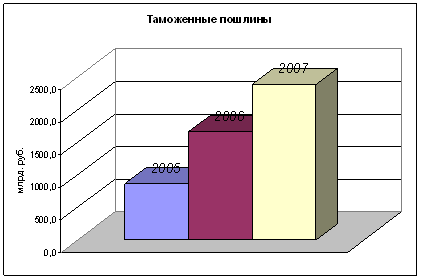

Из таблицы 1 видно, что большую часть неналоговых доходов федерального бюджета за 2005 – 2007гг. составляют таможенные пошлины, которые имеют тенденцию к увеличению, что можно наглядно увидеть на диаграмме.

Диаграмма 3. «Таможенные пошлины»

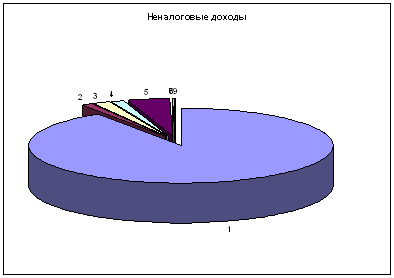

Структура неналоговых доходов федерального бюджета на 2007 год:

1. доходы от внешнеэкономической деятельности – 2455,1;

2. государственная пошлина, сборы – 26,3;

3. доходы от использования имущества, находящегося в государственной и муниципальной собственности – 54,0;

4. платежи при пользовании природными ресурсами – 37,4;

5. доходы от оказания платных услуг и компенсации затрат государства – 118,7;

6. доходы от продажи материальных и нематериальных активов – 2,2;

7. административные платежи и сборы – 3,8;

8. штрафы, санкции, возмещение ущерба – 2,2;

9. прочие неналоговые доходы – 1,9.

Эта структура наглядно представлена на диаграмме 4, из которой видно, что львиную долю занимают доходы от внешнеэкономической деятельности.

Диаграмма 4. «Неналоговые доходы федерального бюджета»

Бюджет является картиной финансового состояния страны. В федеральном бюджете РФ преобладают косвенные налоги (НДС – 30%), поэтому можно говорить, что население нашей страны небогато. «Налоги и сборы представляют собой часть национального дохода, мобилизуемого в определенной доле в федеральный бюджет и бюджеты субъектов Федерации».

Таким образом, доходная часть федерального бюджета Российской Федерации слагается, главным образом, из налогов с предприятий и организаций различных форм собственности, налога на добавленную стоимость, акцизов, таможенных пошлин. От населения в федеральный бюджет поступают сборы, пошлины и прочие платежи за оказываемые услуги.

|

|

|