|

Активное и пассивное инвестирование

|

|

|

|

Оглавление

1 Введение. 3

2 Как достичь целей, варианты.. 9

3 Активное и пассивное инвестирование. 18

4 На какую доходность разумно рассчитывать. 24

5 О рисках не инвестирования, что нужно для достижения, реклама курса. 33

6 Ответы на вопросы.. 38

Введение

(00:00:21) Филипп Астраханцев – Всем добрый вечер! Давайте проверим, как у нас дела со связью. Пожалуйста поставьте плюсы, если меня слышно, видно, всё в порядке. Ок, вижу, всё спасибо. Итак, мы с вами сегодня начинаем вебинар «Как накопить на пенсию и пассивный доход». Вкратце организационные моменты, давайте с вами обсуждение по теме занятия будем вести в чате, вот куда вы плюсики ставили. Если у вас какие-то организационные технические вопросы к организаторам школы московской биржи, то пишите пожалуйста в раздел вопросы, они вам помогут, подскажут.

(00:01:05) Филипп Астраханцев – Значит по длительности, вебинар будет примерно один час, возможно чуть больше, смотря сколько будет вопросов, смотря как у нас диалог пойдёт, ну где-то час, может быть чуть больше. Запись вебинара ведётся, запись вы получите в личном кабинете, либо на ютубе можете её посмотреть. На вопросы в чате я не буду отвечать прямо в реальном времени, чтобы не сбиваться, чтобы не затянулось наше занятие ещё дольше, буду какой-то кусочек рассказывать, потом смотреть вопросы буду на них отвечать, и в конце на все оставшиеся накопившиеся я тоже отвечу, не переживайте. Если вдруг чей-то вопрос пропускаю, ну повторите пожалуйста его ещё раз, если много сообщений бывает можно его не заметить.

(00:01:52) Филипп Астраханцев – Значит, сегодня друзья моя задача принести вам полезные знания и дать импульс для решения своих задач с которыми вы собственно и пришли. Чтобы занятие для вас было более полезным, более ценным, я рекомендую сразу взять листочек бумажки или может быть телефон, куда вы можете вести записи и краткие заметки самое главное помечайте, лучше сразу ставьте задачи, что вот это вот вещь для меня действительно полезная и нужно будет это сделать. И второй момент, не бойтесь участвовать в диалоге, давайте с вами договоримся, что не будем друг друга критиковать, кто-то уже достаточно неплохо разбирается в теме, кто-то вообще только начинает и для него эта штука страшная, ужасная, чтобы никто не боялся задавать вопросы, показаться там вопросом глупый, я сам не буду его задавать – если не задавать глупые вопросы, вы так и не разберётесь, поэтому давайте не бояться, обсуждать, высказывать своё мнение, собственно ради этого мы сегодня здесь и собрались.

|

|

|

(00:03:03) Филипп Астраханцев – Ну, естественно, что не надо публиковать рекламу и отвлекающие ссылки, я думаю, что про это не нужно даже упоминать. И такое у нас будет небольшое правило, если всё понятно, если со всем согласны – ставим по два плюсика в чат, если остались какие-то вопросы, то пишите вопросы соответственно мы их обсуждаем. Давайте попробуем, если всё понятно, если согласны с нашими правилами вебинара, то поставьте по два плюсика и переходим к собственно началу нашей темы. Так, Василий спрашивает, есть ли звук. Я напоминаю, что у всех всё хорошо. Василий попробуйте перезайти, я думаю, что администраторы вам подскажут.

(00:03:53) Филипп Астраханцев – Начнём с знакомства, думаю, что ещё не все меня знают, это нормально, меня зовут Филипп Астраханцев, я в первую очередь частный инвестор и основатель Академии Главинвест, уже около 10 лет практического опыта инвестирования у меня. Начинал я исключительно для себя, то есть под свои цели, под свои задачи, всё это изучал, в общем-то тема меня зацепила, стала такое небольшое хобби, соответственно я что-то рекомендовал, советовал друзьям, знакомым, ко мне стали обращаться с вопросами. Ну и потом я уже стал писать статьи, проводить консультации. Собственно из небольшого хобби оно вот вылилось в большое хобби скажем так. В 2016 году была основана Академия Главинвест и с тех пор вот у нас вот уже сотни довольных слушателей и продолжают поступать регулярно хорошие отзывы, когда я общаюсь с теми вот кто проходил эти курсы, занимаюсь тем, что людям действительно нужно, что для них важно и полезно. Это меня в общем-то радует, поэтому продолжаю этим заниматься.

|

|

|

(00:05:07) Филипп Астраханцев – В 2017 году в частности начал проводить выступления в школе московской биржи, вот здесь можно увидеть примеры моих курсов, которые уже были. И мой взгляд на личные финансы, на инвестирование, он всегда с точки зрения частного инвестора, то есть меня самого, людей вот моих друзей, знакомых, наших слушателей, всегда вот стараюсь разобраться, как решить проблему, чтобы собственно для самого человека было лучше, эффективнее, по возможности проще и удобнее. Не с точки зрения финансовых компаний и применения каких-то сложных продуктов, а именно с точки зрения человека. И в целом мой подход к обучению – это баланс между теорией и практикой, я считаю, что одно без другого невозможно.

(00:05:54) Филипп Астраханцев – Что иногда вы прочитаете там книжку, всё здорово, но теория – непонятно что делать, а бывает наоборот, пойдёте на какой-нибудь такой зажигательный курс, где вам скажут, всё, быстрее-быстрее что-то сделать. Вы что-то делаете, потом курс проходит, заканчивается, ситуация как-то меняется, вы уже не понимаете, что происходит, у вас не хватает теоретической подготовки, соответственно результаты, чтобы лучше вы это не делали и сначала. Поэтому вот за этим балансом я думаю, что наиболее правильный подход наша практика пока что это подтверждает.

(00:06:30) Филипп Астраханцев – Теперь у меня вопрос к вам, расскажите пожалуйста, почему вы пришли сегодня на этот вебинар по инвестированию, как накопить на пенсию, в чём ваша главная проблема, ваша задача, наверное вы не случайно сюда попали. Поэтому давайте с вами немножко познакомимся. Так, я начну с начала, так тут обсуждение решить вопрос со звуком, мы будем двигаться дальше. Повторюсь, напишите пожалуйста про себя пару слов, почему вы сюда сегодня пришли, какие перед вами стоят задачи в качестве примеров и вот чтобы не ждать, не терять время, хочу ещё рассказать, что общался я ещё с теми слушателями, которые проходили прошлый поток нашего курса, моего курса и спрашивал у них в частности, почему вы решили сюда прийти, почему вы решили этим заняться.

|

|

|

(00:07:44) Филипп Астраханцев – Много было ответов, но вот несколько таких типичных я вот здесь распечатал, например Анна мне написала, что поняла, что просто откладывать деньги под подушку, это не вариант, очень пугает перспектива, что лет через 30, когда подойдёт мне время выходить на пенсию, этой самой пенсии от государства не будет. Ни родители, ни в школе меня финансовой грамотности не учили, в моём окружении также нет людей, которые бы мне помогли разобраться в сохранении и преумножении денежных средств. Единственный ответ я для себя увидела искать ответы в Интернете, и в общем-то нашла их на ваших курсах.

(00:08:22) Филипп Астраханцев – Пишет мне Александр. Моя цель – это безбедная старость, хочется в 50-60 лет жить всё-таки как и сейчас. И плюс как только у меня родится ребёнок, хочу на его имя открыть счёт и просто ежемесячно откладывать на его счёт по 3-5 тысяч рублей, чтобы к 18-20 годам у него уже был вполне приличный капитал. Или пишет например мне Надежда. Что решила начать инвестировать, потому что до крупной покупки копить ещё долго. Накопленное лежит не принося никакой прибыли, хочется, чтобы собственно она появилась.

(00:09:01) Филипп Астраханцев – Пишет Галина, что я уже на пенсии. Наоборот, кто-то приходит уже на пенсии. Но пока работаю, надеюсь поработать ещё лет 7-10. Хочу создать пассивный доход и показать детям, что это возможно и разумно, так как сама задумалась о накоплении и инвестировании поздновато. Может быть у них получится раньше. То есть вы можете эти знания передавать ещё и своим детям, показать им, что этим стоит заниматься в более раннем возрасте, но сегодня мы ещё про это поговорим.

|

|

|

(00:09:31) Филипп Астраханцев – Ну вот Сергей мне ещё написал, что задача не тратить много времени для получения пассивного дохода к пенсии. Собственно вот такие разные у нас отзывы, давайте посмотрим, что вы мне написали. Так, Олег пишет: задача простая, обеспечить к пенсии достойный пассивный доход, чтобы жить и не париться. Вот, то же, о том же. Дмитрий пишет: вложить деньги, чтобы на пассивный доход жить на пенсии. Иван пишет: на государство надежды нет. Ксения пишет: хочу иметь большую сумму и жить на проценты с него. Марина пишет: хочу не зависеть от госпенсии, да и в свете пенсионного возраста до него можно просто не дожить, пока есть время хочу организовать пассивный доход.

(00:10:17) Филипп Астраханцев – Ольга пишет: чтобы на пенсии жить. Сергей пишет: как подойти к пенсионным сбережениям, интересно, что вы расскажете. Собственно да, именно вот об этом мы сегодня и говорим, как накопить, чтобы потом у вас был с этого пассивный доход, чтобы пенсия началась возможно и пораньше, и главное, чтобы она была более качественной.Думаю многие слышали, не пропустил наверное никто, что на фоне чемпионата мира по футболу объявили о пенсионной реформе, и вот здесь такая вот интересная картинка, такой график скажем: в каком году теперь будут выходить люди, как будет проходить переходный возраст. Самое интересное, точнее не интересное людей конечно для людей, для мужчин с 63 года рождения, у них получилось, что до пенсии оставалось пять лет, а теперь остаётся целых 10 лет. И вот для всей этой переходной группы конечно оказалось всё это не очень вовремя, может быть они рассчитывали на что-то другое.

(00:11:37) Филипп Астраханцев – Но, в какой-то степени я этому рад, что это происходит, понятно, что это было неизбежно, понятно, что на государство в пенсионном вопросе рассчитывать нельзя. К сожалению далеко не все об этом задумывались, теперь думаю, что больше людей об этом задумаются и возьмут уже ситуацию в свои руки, потому что честно говоря и до этого пенсия, которая была, которая в общем-то и остаётся, начиналась пораньше, но не сказать, что кто-то сумел на неё хорош пожить.

(00:12:11) Филипп Астраханцев – На самом деле конечно наш вебинар он не только про пенсии, он в целом про достижение важных целей. То есть это какие-то долгосрочные планы, долгосрочные цели, которые требуют крупных накоплений. Я вот позволю себе ещё один прочитать комментарий, мне написал его слушатель предыдущего потока Александр, вот прямо всё по полочкам разложил, что лучше я наверное и сам не скажу. Что в инвестициях я ищу стабильность своего будущего. На государство надежды нет, видя на какую пенсию вынуждены выживать наши родители, которые до последнего надеялись на государство. И как многие пенсионеры выходя на пенсию продолжают работать до того момента, пока уже не остаётся здоровья и не хватает сил.

|

|

|

(00:12:52) Филипп Астраханцев – Затем, у меня двое детей, и ответственность перед их будущим. В перспективе хочется им дать хорошее образование и начальный старт в жизни. Когда-то я считаю, что это однокомнатная квартира, сейчас всё больше понимаю, что лучше долгосрочной инвестиции – знание как ими управлять. Дальше: здоровье, пока молоды, то полны сил и энергии, но дальше здоровье из актива будет переходить в пассив, хочется возможность вовремя диагностировать серьёзные проблемы и оперативно их устранить у лучших специалистов, для этого нужны финансы. Но в целом, подводя итог, вот Александр пишет, я сожалею, что ничего не знал про инвестиции 10 лет назад, в начале своего трудового пути.

(00:13:33) Филипп Астраханцев – Ну соответственно не все к сожалению мы получили нужные знания в школах от родителей. Даже можно сказать, что многие не получили. При этом цели они важные, судьбоносные и в повседневной жизни их легко отложить, но потом можно пожалеть, но будет к сожалению поздно. Поэтому лучшее время, чтобы этим заняться, чтобы начать об этом думать и начинать действовать – это в общем-то прямо сейчас, чем мы с вами и займёмся.

2 Как достичь целей, варианты

(00:14:20) Филипп Астраханцев – С чего мы с вами начнём? Начнём с того, что определим, что нам нужно для того, чтобы этих целей достичь? То есть нужно подобрать подходящие финансовые инструменты, то есть такие, которые действительно позволят наши накопления преумножать, чтобы доход был выше инфляции, чтобы она их не съедала, чтобы соответственно мы их сберегали и преумножали. А во-вторых нужно определить методику работы с ними, то есть понять, как с ними работать. Потому что есть инструменты, с которыми можно работать очень по разному, получая соответственно очень разные результаты. Ну и в третьих нужно иметь реалистичные ожидания, то есть понимать на что рассчитывать, на какую доходность, на какой итог, на какие результаты, что вообще ожидать от этих инструмент и чтобы не обманывать самого себя, а составить хотя бы примерных план своих накоплений, своих инвестиций, понимая к чему по крайней мере приблизительно вы можете прийти.

(00:15:29) Филипп Астраханцев – Ну и конечно, я думаю, что большинство хочет, чтобы эти инструменты были надёжными, то есть не трястись, что вдруг вы всё потеряете и всё пропало. Ну, и при этом не тратить очень много времени. Да, есть люди увлечённые, но в основном никто не хочет осваивать много времени, осваивать новую профессию, тратить много часов, изучая какие-то материалы, постоянно потом этим занимаясь, то есть всё-таки хочется жить своей нормальной жизнью, при этом чтобы у вас ещё параллельно работали инвестиции. Значит друзья, если согласны, что такие пункты нам естественно требуют, ну с логичной точки зрения, что вообще нужно, чтобы эти цели достигать, поставьте пожалуйста плюсики. Если я что-то пропустил, напишите ещё как вы считаете, что ещё нужно, какие есть важные вещи для того, чтобы этих наших крупных целей, пенсионных накоплений на детей, накопления для будущего детей.

(00:16:30) Филипп Астраханцев – Так, вижу плюсики. Александр пишет: важна цель. Цель, да, нужно к ней двигаться. Я думаю, что такие цели как пенсия должны быть у каждого человека, если он её откладывает, он в общем-то сам себя обманывает. Спасибо, плюсы, вижу что согласны, в общем-то здесь всё логично и естественно и вот именно об этом мы с вами сегодня поговорим вот по такому плану мы и будем. Соответственно в первую очередь мы познакомимся с тем, кто является главным врагом всех наших накоплений. Понятное дело, что это инфляция. То есть здесь график инфляции в России с начала 2000 по конец 2017 года. За это время рубль потерял 84% своей покупательной способности. То есть если мы храним в рублях, просто держим деньги под подушкой, то это к сожалению вообще ни на что не годится.

(00:17:32) Филипп Астраханцев – Поэтому у людей и возникает естественный вопрос, куда же эти деньги вложить. И если проводить опросы, какие наиболее распространённые варианты – самая классика так сказать, то люди выбирают либо что-то довольно: банковские вклады, либо покупают валюту, стремясь сохранить деньги от падения рубля, боясь его в очередной раз. Некоторые идут увлечённо играть на форексе, ну и конечно же такой инструмент как недвижимость. То есть вот это первые наверное варианты, которые многим приходят в голову. Напишите, кстати какие у вас есть варианты. О чём вы может быть думали, планировали, во что действительно деньги вкладывать, чтобы наших крупных пенсионных целей достигать?

(00:18:29) Филипп Астраханцев – Так, Иван пишет: недвижимость падает, облигации. Олег пишет: ФОРТС, акции, ОФЗ. У нас аудитория более продвинутая: акции, облигации. Денис пишет: золото. Золото тоже интересный, да вариант. Так, ну ОК, я смотрю, что здесь у нас аудитория более продвинутая. Поэтому давайте мы сейчас быстренько по этим инструментам пробежимся. И потом уже перейдём к инструментам подхода на фондовом рынке, разберёмся, как с ними можно работать для накопления на пенсию.

(00:19:22) Филипп Астраханцев – Ну во-первых депозиты в банках, что про них нужно понимать. Нужно понимать, что они к сожалению не обходят инфляцию, то есть не сильно от неё отстают, но постепенно на депозитах ваши деньги инфляцией съедаются.

(00:19:40) Филипп Астраханцев – Если покупать доллары, покупать евро, то есть вкладывать в валюту, то здесь результаты к сожалению ещё хуже. Здесь мы видим, что с 2000 года доллар потерял 64% своей стоимости, евро потерял 57% своей стоимости. Если вы покупаете валюту и храните просто эти деньги опять таки под подушкой, то результаты оказываются несмотря, что иногда действительно сильно растёт, но вот на долгосрочном периоде просто не выдерживает никакой критики. Конечно, если вкладывать на валютные депозиты, то результаты будут получше, но тоже будут примерно грубо говоря как на рублёвых депозитах. Хорошая идея это вкладывать в валютные активы, но не в зелёные бумажки конечно.

(00:20:30) Филипп Астраханцев – Соответственно следующий популярный момент, это покупка недвижимость и вот здесь я представил график доходность различных инструментов в рублях в России. Здесь мы видим уже нам знакомое «зелёное» - инфляция, внизу два графика – это доллар и евро. Синий, оранжевый – это «золото» и «серебро», то же неплохой инструмент, который постепенно инфляцию обходит. Хотя бывали разные периоды, дальше посмотрим ещё более длинный график. И вот два верхний графика: тёмно-синий и коричневый это оказывается как раз недвижимость и акции, в виде индекса ММВБ, то есть совокупность примерно 50 наиболее крупных компаний на российском рынке. И мы видим, что именно они в большинстве случаев показывают доходность более высокую, достаточно стабильно показывают доходность выше инфляции на таком периоде. И причём здесь они представлены индекс ММВБ – это акции без дивидендов, они ещё платят дивиденды, несколько процентов добавится каждый год. И недвижимость представлена тоже без сдачи в аренду.

(00:21:46) Филипп Астраханцев – Думаю, что многие уже знают, но возможно не все, отмечу что такое акция. Акция – это долевая ценная бумага, то есть вы покупаете её на бирже через брокера, соответственно у вас появляется доля в компании, вы сможете там долю в Сбербанке, долю в Газпроме. Пусть она будет совсем небольшая, но вы будете являться полноценным акционером, соответственно может расти и развиваться сама компания, когда растёт и цена её акции и прибыль выплачиваемая распределяется ещё и через дивиденды. Соответственно вы получаете ещё и дивиденды. Всё это является полноценной нормальной частной собственностью, не хуже чем недвижимость, точно также защищается государством. То есть здесь каких-то рисков, подобных как на форексе, что вот вы вложили и просто всё пропало, всё-таки нету.

(00:22:42) Филипп Астраханцев – Если сравнивать акции и недвижимость, как лучшие инструменты для создания капитала, то можно отметить целый ряд преимуществ акций, с которыми тоже к сожалению не все знакомы, поэтому такой популярностью пользуется недвижимость, потому что он понятная, понятно, что от неё ожидать. Но именно акции подходят для большинства людей по целому ряду причин. Во-первых это возможность пассивного инвестирования, то есть вам не нужно будет следить за квартиросъёмщиками, не нужно делать периодический ремонт, решать какие-то проблемы. Помимо того, что это расходы, это ещё ваше время, ваши нервы, здесь вам этим заниматься не нужно. Можно вкладывать небольшие суммы, чтобы купить квартиру и начать её сдавать нужно всё-таки достаточно большая сумма, а в акции можно инвестировать с нескольких тысяч рублей. То есть можете с самых небольших сумм уже вкладывать и формировать свой пенсионный капитал.

(00:23:36) Филипп Астраханцев – Легко реинвестировать, то есть представьте, что вы сдаёте квартиру, хотите естественно, чтобы у вас стало их две, чтобы вам поступало платежей, и сколько времени вам нужно копить вот эти арендные платежи, чтобы купить вторую квартиру. Это естественно будет очень долго, с акциями такой проблемы нет, можно покупать вот на совсем небольшие суммы. Более высокая ликвидность, что это значит? Чтобы купить квартиру, продать квартиру требуется опять таки время, требуются затраты там на риэлтора скорее всего и весь процесс этот нервный и непростой. Акции можно покупать-продавать буквально в пару кликов, быстро, просто, всё это делается намного удобнее.

(00:24:20) Филипп Астраханцев – Ну и как мы видели на прошлом графике просто доходность у них выше, причём в России в 2000 годы недвижимость, вот особенно Московская недвижимость очень сильно росла, что является не совсем типично для недвижимости. То есть вот в России доходность недвижимости и акций сейчас близка на графике. И за счёт того, что недвижимость достаточно сильно выросла, а акции очень долгое время показывали скажем не выдающийся результат. То есть это особенность ситуации. Если посмотреть например график США с 75 по 2015, то есть за сколько здесь, за 40 лет, мы видим, что акции значительно опережают недвижимость и вот на таком периоде их результаты оказываются выше аж в 4 раза.

(00:25:18) Филипп Астраханцев – То есть это более типичная картинка для поведения акций и недвижимости. Значит друзья, есть ли сейчас какие-то вопросы, всё ли понятно, поставьте, пожалуйста, плюсики. Так, посмотрю, что написали. Так, у нас тут обсуждение, вот Ксения пишет, что цена акции может упасть. Да, совершенно верно, Михаил пишет, что есть риски, что компания отчётности будет подделывать. То есть про это мы тоже сегодня поговорим, что акции – инструмент он достаточно рисковый, то есть мы говорим о том, что это не может быть просто вы купили и компания с вашими деньгами смылась за границу. Но с самой компанией да, могут проходить разные ситуации, и вплоть до того, что акции могут сильно упасть. Но что с этим делать тоже мы сегодня с вами ещё поговорим. ОК, дальше вижу плюсики, спасибо.

(00:26:29) Филипп Астраханцев – То есть вот обращаясь к нашему вот плану, с инструментом мы с вами определились, то есть поняли, что акции более интересные, чтобы дополнительно это подтвердить, хочу вам ещё показать график Жерами Сигала, за более чем два века рынок США, рынок на котором есть наиболее длительная статистка. Конечно на два века мы вкладывать не собираемся, но что она показывает? Она показывает, что нам ожидать от различных вот классов инструментов.

(00:27:06) Филипп Астраханцев – Это вот здесь акции, облигации, это вот совокупность, индексы тоже можно сказать этих инструментов. Что мы с вами видим? Обратите внимание, что график логарифмический, то есть по оси Игрек – оси ординат здесь не 1, 2, 3, а 1, 10, 100, 1000 и так далее. То есть прирост в 10 раз на каждой горизонтальной полосочке. Мы видим, что облигации, векселя, это краткосрочные облигации, они обходят инфляцию, и например за такой период 1 доллар превратился в 18200 долларов при вложении в облигации. Можете обратить внимание на золото, как оно себя вело. И видим ещё акции, они с одного доллара сумели вырасти аж до 12,7 миллиона долларов.

(00:27:57) Филипп Астраханцев - Причём, мы видим, что да, акции сильнее колеблются, но на долгосрочном периоде они вот практически в такую ровную-ровную линию выстраиваются, то есть здесь мы можем увидеть например вот в 20-х годах падение акций, была великая депрессия, в 2000м году, когда был крах доткомов. Это были действительно очень крупные падения, но вот в долгосрочном периоде, что несмотря на всё это акции восстанавливались и продолжали, продолжали расти дальше. То есть это инструмент, который да, колеблется сильнее, но если мы вкладываем в него не на год, не на два, а на пример от пяти лет хотя бы, то можем рассчитывать на более высокую доходность, чем другие классы инструментов, классы активов.Появляется вопрос, хорошо, это акции в целом, но в какие акции конкретно лучше вкладывать, как вообще их выбирать.

(00:29:03) Филипп Астраханцев – И здесь вот то, что вы уже спрашивали, что касается рисков. Действительно цена акции может упасть и просто уйти в ноль, вот классический пример, акции Юкоса, это 2000 годы, когда компания бурно развивалась, росла быстрее, чем вот индекс ММВБ синенькая линия, это совокупно в целом крупнейшие наши компании. Но произошёл политический непредвиденный случай, когда Михаила Ходорковского арестовали и после чего естественно стали значительно падать, через какое-то время они были исключены из индекса ММВБ и после этого ещё через некоторое время ушли просто в ноль. То есть те люди, которые в них вкладывали и держали до последнего, действительно потеряли все свои вложения.

(00:29:51) Филипп Астраханцев – Но при этом те, кто вкладывали например в индекс или достаточно широкую корзину акций, почувствовали на себе это очень не сильно. То есть вот мы здесь можем видеть, что да, как-то это отражалось на индекс ММВБ, но в целом он как рос, так и продолжил расти дальше. То есть при инвестировании в акции нужно вам помнить об очень верном решении – диверсификации, то есть не вкладывать всё в одну компанию, а распределять свои риски по достаточно широкому портфелю. И тогда, если с одной или с двумя компаниями случается даже что-то фатальное, то на вашем портфеле это отображается не так сильно.

Активное и пассивное инвестирование

(00:30:36) Филипп Астраханцев – И здесь мы приходим дальше к идее о том, как эти портфели можно составлять. Есть два таких основных классических подхода: активный подход и пассивный подход. Активный инвестор или активные фонды, куда тоже можно вкладывать, они пытаются собирать портфель из отдельных акций, анализируя их всячески, то есть изучая там финансовую отчётность, наблюдая что происходит в отрасли, как ведут себя конкуренты. Следят за действиями там руководства, за конференциями, где для инвесторов компании выдают свои новые данные. То есть всячески находясь внутри вот этого процесса и собирая для себя корзину из тех акций, которые они считают наиболее интересными, более перспективными, но естественно ориентируясь, что эти акции принесут им более высокую доходность, чем другие акции, которые они не покупают.

(00:31:40) Филипп Астраханцев – И есть другой подход, ну и вам для этого да, нужно либо получить большое количество знаний, наработать опыт и в целом тратить на это достаточно большое количество времени, чтобы этим заниматься, то есть как минимум должно быть такое серьёзное хобби. Ну или нужно это доверить кому-то из профессиональных управляющих, которые берут деньги в свой фонд и они уже за вас будут это делать. Либо есть другой подход, это пассивный подход или индексный, когда инвестор не занимается ничем этим, то есть он живёт своей жизнью, занимается своими делами, продвигается на своей работе, повышает свой доход, проводит время с семьёй. И параллельно занимается инвестированием, используя для инструмента вложения в акции сразу готовый индекс. Например индекс ММВБ, индекс SP500, у каждой страны есть в принципе такой индекс. В принципе их ещё много разных.

(00:32:40) Филипп Астраханцев – И это требует практически минимальных усилий, то есть нужно вначале познакомиться, как это устроено, как это работает, потом тратить буквально несколько часов в год, чтобы вообще этим заниматься. Так, понятно ли чем отличаются активные и пассивные инвестиции. Напишите тоже пожалуйста плюсики или же если есть вопросы, то пишите вопросы. Спрашивает Иван: если инвестировать только в акции, то по графику, если на пенсию выйти в 2000 году вероятность получить инфаркт от просадки. Да, Иван, вы правы, это акции, они подходят для того, чтобы мы формировали наш пенсионный капитал. Естественно, когда вы будете к пенсии приближаться, то нужно будет свой инвестиционный портфель пересматривать, постепенно переводить его в консервативные активы.

(00:33:40) Филипп Астраханцев – Как это делать? Вот я в конце про свой подробный полный курс расскажу, и вот там на одном занятии мы про это тоже разговариваем. Это уже следующая цель, что делать, когда у вас капитал уже накапливается и скоро вы начинаете его тратить, то есть подходите ближе к своей цели. Естественно тоже это нужно делать с умом. Так, Олег спрашивает.

(00:34:05) Вопрос участника - Я вложился в индексный ПИФ в январе 2008 года. Теперь мне бы хотелось услышать более интересные идеи, кроме как "покупай индекс каждый месяц и молись".

(00:34:18) Филипп Астраханцев – Собственно нужно покупать индекс не один, нужно диверсифицировать свои вложения внутри индекс, внутри страны, то есть покупая разные акции, например без индекса, но конечно нужно покупать и другие страны, тогда результаты будут тоже отличаться. Михаил спрашивает.

(00:34:34) Вопрос участника - можно ли собирать портфель без брокера? Как регистрироваться?

(00:34:38) Филипп Астраханцев – Да, коснёмся ещё сегодня этого. Есть возможность инвестировать через брокера, соответственно можете покупать там акции, собирать там прямо вручную, делать это не очень рекомендуется, проще использовать ЕТФы например. И есть возможность инвестировать через ПИФы, которые тоже, если правильно подбирать, в общем-то достаточно хорошим инструментом являются и тогда с брокером можно даже не работать. Больше похоже даже на работу с банком. ОК, вижу ваши плюсики. Про активные и пассивные инвестиции думаю, что понятно. Хочу ещё тогда спросить: готовы ли вы и интересно ли вам заниматься активными инвестициями, поставьте пожалуйста тогда в чат букву «а». Либо действительно подход пассивных инвестиций, когда вам не нужно на это тратить много времени подходит вам больше, тогда поставьте пожалуйста букву «п».

(00:35:46) Филипп Астраханцев – Так, у нас есть: а, а, буква п, у Дениса буква б – свой вариант, третий, есть буквы а, буква п. Так, много букв п дальше. Вижу совмещение а и п – тоже неплохой вариант. Спрашивают: пассивный доход это доверительное управление? Нет, это не доверительное управление. Доверительное управление всё же намного ближе к активному управлению, то есть когда вы свои деньги отдаёте в управление неким профессионалам или сейчас ещё достаточно популярна стала услуга автоследование. Мне недавно звонили настойчиво достаточно из одной компании – не будем называть имена и названия и говорили о том, что вот у нас есть такой отличный управляющий, он в течение последних двух лет получает доходность по 40 и 50% годовых, вы можете присоединиться к этой стратегии и всё у вас будет хорошо, и вот давайте, давайте быстрее начинайте с нами работать.

(00:36:56) Филипп Астраханцев – Делается это очень настойчиво. И многие, к сожалению на это ведутся, потому что рынок у нас ещё относительно молодой и вот на западе уже давно известно, как такая схема работает, скажу в двух словах тоже. Берётся допустим 10 каких-нибудь молодых управляющих, которые имеют там какие-то свои мысли, стратегии и подходы, им дают какие-то небольшие деньги и говорится, всё давайте нам нужно заработать побольше. Они там год-два работают, потом смотрят, какие есть результаты. И оказывается там, что половина, или большая часть показали результаты не очень хорошие, но просто по статистике там оказывается, что там один-два человека показывают действительно какие-то выдающиеся результаты. Всё это берётся, относится в отдел маркетинга и дальше уже расклеиваются афишы, баннеры, что смотрите какая у нас отличная стратегия, как мы отлично умеем работать.

(00:37:53) Филипп Астраханцев – То есть получается то, что вам показывают самое лучшее за этот период. Совершенно не значит, что оно будет таким же хорошим и дальше и естественно умалчивается про вот весь этот подводный слой, где были другие стратегии, другие подходы, другие управляющие, которые старались, старались, но показали результаты не очень хорошие. То есть интересное было ещё исследование, что опрашивали людей об их отношении к финансовым компаниям, которые уже поработали с ними как раз в плане доверительного управления, автоследования и те, которые ещё не работали. И вот те, которые ещё не работали, по моему около 65 процентов относились положительно. А те, который с ними поработали, только где-то 15 процентов относились положительно.В общем-то бизнес на котором они зарабатывают деньги, берут комиссии, берут комиссии за управление, за сами сделки, а инвестор остаётся к сожалению не всегда с тем результатом, который ему обещали. В большинстве случаев не остаётся.

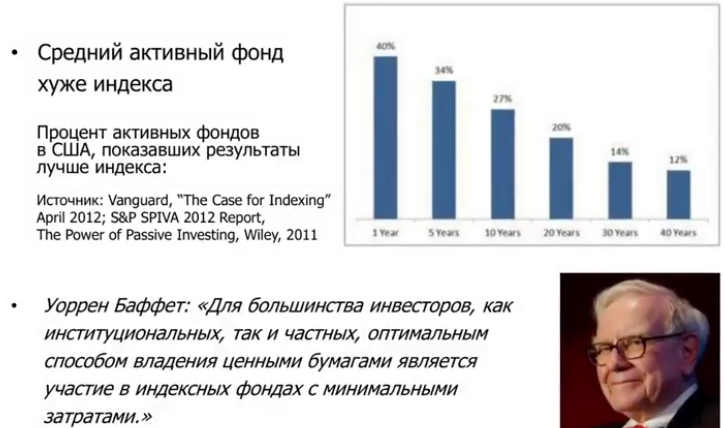

(00:39:11) Филипп Астраханцев – Итак, мы с вами рассмотрели активные и пассивные инвестиции. И вот теперь особо интересная информация для тех, кто поставил буковки «а», чтобы вы это знали и тоже имели в виду. Есть тоже очень много различной статистики, не буду сегодня рассматривать всё, времени у нас немного, но вот например исследование от компании «Вангард» проводившейся в 2012 году. Процент активных фондов, которые показали результаты лучше индекса. За один год, за последний год они смотрели, таких фондов оказалось 40%, то есть 60% хуже индекса, 40% лучше индекса. И чем более длительный период, тем ниже этот процент. То есть за 5 лет – 34%, за 10 – 27, за 20 лет оказалось 20 процентов.

(00:39:57) Филипп Астраханцев – Наверное для нас на такой срок можно ориентироваться, что мы сформируем свои пенсионные накопления, вкладываем лет на 20. И статистика, которая собиралась среди профессиональных управляющих, то есть это не люди, которые там по вечерам на коленках что-то изучают и пытаются индекс обыграть, а те ребята, которые занимаются этим постоянно, профессионально, имеют образование, имеют всяческие лицензии, и вот на протяжении 20 лет только 20% таких ребят показывают результаты лучше индекса. То есть если вы инвестируете в индекс, то с вероятностью 80% показываете результат ваш лучше, чем инвестирование собственно в активный фонд.

(00:40:44) Филипп Астраханцев – Если вы занимаетесь этим самостоятельно, ну тоже можно оценить получится ли у вас результат лучше, чем у профессиональных управляющих, тут в общем-то каждый пусть сам для себя решает. Уоррен Баффет – это классический пример активного инвестора, все про него знают, все про него слышали. Что советует Уоррен Баффет? Что для большинства инвесторов оптимальным владением ценными бумагами является владение индексным фондом. Если не верите мне, не верите статистике, вот можно ещё послушать, что говорит самый выдающийся активный инвестор.

(00:41:22) Филипп Астраханцев – То есть я считаю, что стратегия пассивного, стратегия индексного инвестирования это то, с чем должен быть знаком каждый начинающий инвестор, понимать как оно устроено, как оно работает, оценивать трезво свои возможности, свои результаты, которые вы можете получить. Только потом уже вообще делать что-то другое, то есть понимать, что у вас был такой выбор.

(00:41:50) Филипп Астраханцев – Как вообще инвестируют индексные инвесторы, то есть какие-то инструменты для этого можно использовать? Мы поняли, что мы вкладываем в акции, поскольку они растут более быстро, более значительную доходность нам приносят. Но неудобно собирать индекс по кусочкам из отдельных акций, это более затратно и требуются более крупные суммы денег сразу. Поэтому удобно использовать для этого фонды. В России это либо Паевые инвестиционные фонды, либо биржевые фонды ЕТФ, который собственно через брокера на бирже торгуются. И с помощью этих фондов мы можем вкладывать как в акции России, так и в акции других стран, достаточно широкий выбор, хоть в России он конечно не такой большой как в Америке например, но можно выбрать и среди европейских стран, и Япония, и Австралия, и Китай, Индия, развивающиеся рынки и так далее.

(00:42:49) Филипп Астраханцев – Но при этом нужно понимать, как их выбирать. То есть и опять таки активноуправляемые фонды, не обязательно индексные. И индексные тоже есть те, кот

|

|

|