|

На какую доходность разумно рассчитывать

|

|

|

|

(00:46:49) Филипп Астраханцев – Мы с вами не знаем, как поведут себя фондовые рынки в будущем, на самом деле никто этого не знает. Предсказывать будущее точно никто не умеет, есть предположения, которые далеко всегда ещё и не сбываются. Поэтому лучшее на что мы можем ориентироваться это то, как оно было раньше и предполагать, что примерно похожим образом оно будет вести себя и дальше. То есть если оно в течение двух сотен лет вело себя похоже, то скорее всего это и дальше вот наиболее разумный расчёт.

(00:47:20) Филипп Астраханцев – Например российский фондовый рынок, если грубо смотреть, российский фондовый рынок с 2000 года показывает среднегодовую доходность где-то 18% годовых. При том, что инфляция за этот же период ну где-то 10 с небольшим процентов. Это в рублях. Если в долларах, американский рынок например, то его средняя долгосрочная доходность примерно 10% годовых и инфляция там примерно 3,5 процента годовых. То есть тоже так для грубого подсчёта, если из доходности рынка вычесть инфляцию, то есть именно на сколько мы будем инфляцию опережать, называется реальная доходность, то получится здесь где-то ну 6-8 процентов. Вот пример российского и пример американского рынка.

(00:48:07) Филипп Астраханцев – Есть вообще очень подробная детальная информация, вот здесь я вам привожу картинку. Это исследование, называющееся триумф оптимистов, где сведена статистика нескольких десятков стран, вот здесь вот можно увидеть снизу подписаны сокращённо: Австрия, Италия, Бельгия, Португалия, Испания, ну и так далее. То есть несколько десятков стран и поведение их фондового рынка с 1900 до 2016 в данном случае года. То есть более чем за сто лет собрана статистика, причём эта доходность она с учётом реальности – реальная доходность. Что ещё раз мы здесь можем заметить? Вот синенькие столбики – Эквитис, это как раз доходности рынков по акциям, а жёлтые и зелёные – это вот облигации и краткосрочные облигации, казначейские векселя.

|

|

|

(00:49:08) Филипп Астраханцев – То есть мы видим, что во всех случаях доходность акций оказалась выше, чем доходность облигаций. Во всех случаях доходность акций оказалась положительная. То есть доходность здесь это среднегодовая реальная доходность. То есть за весь этот период в среднем на сколько прирастали акции выше инфляции. Видим, что в некоторых странах она пониже. И в основном это те страны, которые пострадали, проиграли вот в мировых войнах, которые на этот период пришлись. В правом конце, там где повыше, там страны, которые избежали или являлись победителями. То есть в среднем, если ориентироваться на средние значения это будет порядка 5% свыше инфляции. То есть действительно такое ожидание является наиболее разумным, вот огромное количество историй за огромный период времени за большое количество стран нам вот это и подтверждают.

(00:50:13) Филипп Астраханцев – Я понимаю сейчас реакцию многих, которые говорят там: как 4-6 там, 5% в среднем – это что-то ерунда какая-то, у нас там депозиты больше приносят до сих пор. Хочу напомнить, что во-первых это доходности сверх инфляции, то что идёт выше инфляции, и во-вторых всё-таки желание получить больше приводит чаще всего не к самым лучшим результатам. Например вы хотите получить больше индекса, вы начинаете заниматься либо активными инвестициями, либо спекуляциями, про спекуляции уже извините сегодня не успеем по времени поговорить. Но вот на курсе на первом занятии, этому тоже целый блок посвящён к чему собственно спекуляции приводят.

(00:51:03) Филипп Астраханцев – То есть естественно люди, когда они ожидают, что да, мы можем много заработать, у нас может быть большая доходность, у них зажигаются глаза, они на это смотрят, интересуются. Ключевое слово здесь может быть. То есть она может быть один год, два года, а вот огромное количество статистики подтверждает, что подавляющее большинство инвесторов, вы видели 80% профессионалов просто проигрывают индексу. Соответственно их доходность будет ещё ниже. В качестве примера таки ещё раз рассмотрим Уоррена Баффета и вот есть исследование от американского национального бюро экономических исследований, которые сравнивали большое количество различных управляющих, их результатов, и вот среди тех, кто действительно достаточно долго работает на рынке. То есть не год-два показал супердоходность, а потом свалил куда-то, а достаточно стабильно показывают эту доходность. Уоррен Баффет признан лучшим инвестором в мире. В принципе это неудивительно.

|

|

|

(00:52:01) Филипп Астраханцев – И вот его долгосрочная доходность, например за сколько 50 лет получается – это 21,6 % годовых. То есть это вот самый-самый лучший инвестор, которому и повезло в чём то, который изначально отличался особым нравом, характером и способностями, как говорили. Он сам говорил, что его в детстве укусил бухгалтер, то есть это самый-самый выдающийся результат. Занимаясь активным инвестированием самостоятельно конечно я не говорю, что вы точно индексу проиграете. Может быть его опередите. То есть вероятность этого конечно не очень большая, но она есть и действительно некоторые это делают. Но насколько вы его тоже можете опередить, если самые выдающийся результат в мире это вот 21,6, ну более-менее, ну допустим на 15% можно рассчитывать, это вот если действительно вам как-то очень повезёт и вы прямо покажете выдающийся результат.

(00:53:09) Филипп Астраханцев – При этом американский индекс у нас без учёта инфляции показывал где-то 10%, и вы соответственно получаете эти проценты с большей вероятностью и не тратите на это большое количество времени. Если кто-то всё-таки всё равно думает, что да, это там отдельный случай, у нас всё будет по другому, вот у меня есть ещё интересная картинка. Здесь собраны данные не только по США, потому что часто говорят, это вот в США было по другому, а в других странах иначе, здесь данные из разных стран, мы видим там Канаду, и Южную Африку и Индию, Японию. Это данные компании с ПИФа S&P процент активных управляющих фондов, которые показали результаты хуже соответствующего индекса. Здесь вот наоборот сколько фондов показали результат хуже за один, три и пять лет.

|

|

|

(00:54:03) Филипп Астраханцев – Данные на середину 2017 года. Соответственно в Канаде например 67% хуже индекса за год, 82% хуже индекса за три года, 75% хуже индекса за 5 лет. То есть мы видим, что много где эти значения стремятся опять таки к 80%. Вообще единственный пункт, где они меньше 50% - это Индия за три года, результат 34%, то есть больше половины фондов индекс опередили. В основном они все остальные больше 50% и опять таки стремятся к тем там 70-80%, которые от индекса отстают. То есть статистически вот с какой стороны не посмотри, индексы дадут результаты лучше.

(00:54:59) Филипп Астраханцев – При этом, если вы всё-таки переживаете за доходность, что может быть она у вас, да, давайте сначала посмотрю, есть ли у нас какие-то вопросы, давно уже не смотрел. Так, Денис спрашивает.

(00:55:15) Вопрос участника - некоторые, если не все брокеры предлагают так называемые структурные продукты, если я не ошибаюсь, с такой-то доходностью, на такой-то срок и с защитой капитала. Стоит рассматривать такие идеи?

(00:55:25) Филипп Астраханцев – В конце занятия напишите пожалуйста ещё раз, поговорим в конце про структурные продукты, так, чтобы сейчас не отвлекаться, про них тоже поговорим. Да, вот Дмитрий про структурные продукты. Если останутся вопросы – в конце напишите, сейчас мы про напомню про активное и пассивное инвестирование, статистика из разных стран за разное количество лет, продолжает говорить нам, что подавляющее большинство активных инвесторов индексу проигрывает. Это действительно выглядит странно, потому что вроде бы люди, профессионально этим занимаются, это их задача – показывать хорошие результаты и вот внутренне я понимаю, даже самому до конца это как-то сложно принять, что я могу совершать какие-то действия, изучать компании, выбирать, какие будут лучше, где-то поспекулировать и проиграю вообще тому, кто вообще про это не думал, там ездил на шашлыки, развлекался, просто в индекс вкладывал, как-то вроде обидно даже.

|

|

|

(00:56:35) Филипп Астраханцев – Но вот статистика, она вещь такая собственно, с ней не поспоришь, вот её вам и показываю, чтобы вы тоже об этом знали. Если вы всё таки переживаете, что доходность небольшая, доходность скромная, активные инвестиции показывают ещё меньше, то нужно понимать, что ваш главный союзник в этом деле накопления на пенсию – это время. Опять таки, как говорил Уоррен Баффет, что это внизу цитата, что «Сегодня человек сидит в тени дерева, потому что посадил его когда то давно». То есть не нужно ждать, нужно инвестировать и результаты со временем придут. То есть здесь несмотря на то, что значение годовой доходности могут показаться небольшими, если они каждый-каждый год у вас происходят в среднем, собственно мы их оценили, то начинает работать сложный процент.

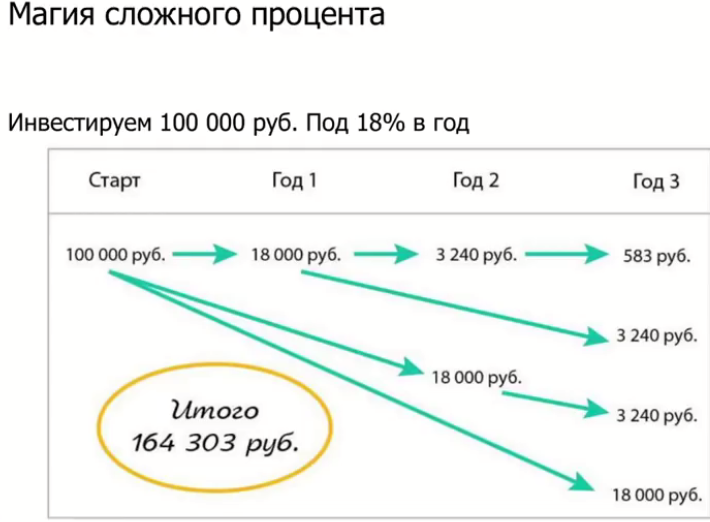

(00:57:37) Филипп Астраханцев – Думаю, что вы в основном все знаете, как он устроен, что это такое, но вот буквально в двух словах. Если мы здесь на периоде трёх лет долго рассматривать не будем, вкладываем 100 тысяч рублей, допустим 18% годовых средняя доходность была по российскому рынку, через год 100 тысяч рублей у нас принесут 18 тысяч рублей. Ну понятно, что мы усреднено считаем, чтобы оценивать тут. На второй год сто тысяч рублей принесут нам ещё 18 тысяч рублей, но те 18 тысяч рублей, которые у нас уже получились в первый год принесут 18 процентов, в свою очередь это ещё 3240 рублей. И так далее, в третий год уже сто тысяч рублей принесут 18 тысяч рублей, 18 тысяч рублей принесут ещё 3240, ещё одни 18 тысяч рублей ещё 3240. И 3240 ещё 583.

(00:58:29) Филипп Астраханцев – То есть если всё это просуммировать если просто 18% умножить на три, то есть три года по 18% - 54%. Казалось бы должно получиться 154 тысячи. Но за счёт того, что работает сложный процент здесь получается 164 тысячи, то есть на 10 тысяч больше. И с одной стороны это вещь понятная и естественная, с другой стороны даже Эйнштейн называл её одной из не помню чудес или загадок человечества. И действительно это механизм тоже не всегда естественным образом вот так вот понятен.

(00:59:12) Филипп Астраханцев – Если мы говорим, что вот в среднем пять процентов в год сверх инфляции. Много это или мало? Допустим у нас есть 1000 долларов, мы её инвестируем и начинает работать сложный процент сколько мы получим. Через 5 лет это будет 1276, через 10 лет 1600. Вроде бы пока прибавляется не так быстро, но чем дольше идёт время, вот через 30 лет это будет уже 4300 долларов. То есть рост составляет более чем в 4 раза. Соответственно чем раньше вы начинаете, чем больше у вас есть времени, тем значительно больше для вас заработает вот этот вот сложный процент и он действительно и будет являться вашим серьёзным союзником в накоплении на пенсию, поскольку это долгосрочные вложения. То это как раз здесь оптимально подходит.

|

|

|

(01:00:07) Филипп Астраханцев – В общем-то опять вспоминая Уоррена Баффета, он говорил, что богатым он стал в основном не из-за того, что как-то по умному или по хитрому выбирал акции, а просто из-за того, что достаточно долго прожил. Действительно есть отдельные данные, как он росло его богатство и мы видим, что сильно оно стало расти, когда он уже был в достаточно пожилом возрасте. До этого, хотя и процент роста был достаточно велик, но сами суммы ещё не так сильно успели вырасти, потому что прошло не так много времени. То есть чем раньше начинаете, тем больше в итоге получите.

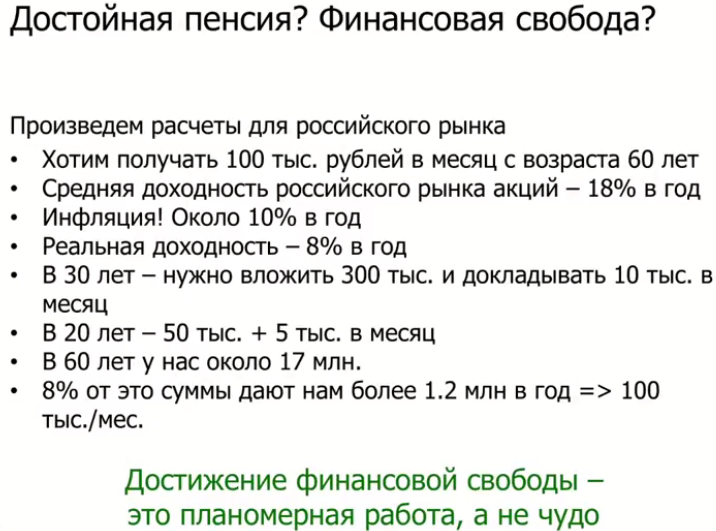

(01:00:43) Филипп Астраханцев – Если провести простой расчёт для российского рынка опять таки, то как можно накопить вот на достойную пенсию, на финансовую свободу, например если мы хотим получать 100 тысяч рублей с возраста 60 лет. Опять таки средняя доходность российского рынка акций 18%, инфляцию обязательно учитываем, она примерно 10%, то есть округлённо считаем где-то 8% у нас будет рост сверх инфляции. Тогда, если вам сейчас 30 лет, то вот я подсчитывал, что вам нужно вложить 300 тысяч рублей сразу и докладывать по 10 тысяч рублей в месяц, тогда ориентировочно к возрасту 60 лет у вас будет накоплен нужный капитал.

(01:01:27) Филипп Астраханцев – Если вам при этом, он составит 17 миллионов. Если вам сейчас не 30 лет, а 20 лет, то нужно вложить единократно не 300, а 50 тысяч рублей и ежемесячно вкладывать не 10, а 5 тысяч рублей. То есть начиная на 10 лет раньше вы вкладываете ну практически даже больше чем в 2 раза меньше в реальности денег, а при этом приходите к такому же результату, так вот как раз таки за счёт того, что больше у вас появится инвестиционной доходности, больше на вас поработает сложный процент. И тогда в обоих этих случаях к 60 годам накапливается около 17 миллионов рублей и как раз вот эти 8% сверх инфляции и дадут 1-2 миллиона в год, то есть сто тысяч рублей в месяц.

(01:02:18) Филипп Астраханцев – То есть о чём всё это говорит? Что достижение пенсионных накоплений, накоплений на детей, на какие-то ваши крупные цели – это не какое-то чудо, что вы не пошли там где-то выиграли в лотерею или в просто поспекулировали – это регулярная планомерная работа, когда вы постепенно, постепенно формируете свои накопления, инвестируете их, вкладываете в акции, вкладываете в индексы акций и в итоге приходите к своим результатам.

(01:02:48) Филипп Астраханцев – Это в общем-то очень распространённая на Западе практика, то есть именно благодаря этому пенсионеры из Европы, из Америки имеют возможность на пенсии путешествовать. Ну к сожалению в отличие от наших пенсионеров. То, что им даёт государство конечно выше, чем в России, но всё-таки и цены у них выше и поэтому именно вот такие вот накопительные формирования пенсионного капитала и играют ключевую роль.Значит, друзья, всё ли тут понятно, или есть какие-то вопросы? Пожалуйста, поставьте плюсики, если понятно. Почитаю, какие ещё появились вопросы.

(01:03:51) Вопрос участника – Куда нести деньги?

(01:03:53) Филипп Астраханцев – Собственно стоит использовать фонды, стоит использовать ПИФы, ЕТФы, которые наиболее удобно подходят для индексного инвестирования. Денис спрашивает.

(01:04:05) Вопрос участника - может быть есть статистика: соотношение сколько из циркулируемых на рынке "$" инвестировано в индексы, активное/пассивное инвестирование, и любопытно по годам

(01:04:15) Филипп Астраханцев – Есть такая статистика, сейчас у меня нет к сожалению слайда. Тоже там есть у меня в полном курсе подробная подборка статистики разнообразной, количество пассивных инвесторов, пассивно вложенных долларов, оно растёт, растёт с каждым годом, то есть тот подход, та стратегия, которая на Западе уже достаточно повсеместно принята, применяется. У нас к сожалению пока не так сильно. Но думаю, что тоже постепенно к этому придём. Светлана пишет.

(01:04:50) Вопрос участника - в 60 лет уже не так нужны 17 млн., такие суммы нужно молодым.

(01:04:59) Филипп Астраханцев – Ой сильно ошибаетесь Светлана, как раз, пока вы молоды, у вас есть много сил на то, чтобы зарабатывать деньги, на то, чтобы тратить своё здоровье на работу, на какие-то увлечения, которые требуют времени и здоровья. А там уже потребуются деньги на то, чтобы детям помочь и внукам помочь, и подлечиться. И я всё-таки думаю, что не бах вам стукнет 60 лет и вы захотите жить вот так вот скромненько, на полунищенскую пенсию существовать, это вот к сожалению одно из заблуждений. Хорошо, вижу плюсики, спасибо вам. Думаю, что с этим у нас понятно.

|

|

|