|

Основные показатели эффективности

|

|

|

|

Основными показателями эффективности, расчет которых требуется в инвестиционном проекте, являются:

- Чистая приведенная стоимость проекта;

- Внутренняя норма рентабельности;

- Дисконтированный срок окупаемости.

В некоторых проектах, эти показатели могут быть дополнены другими показателями эффективности, призванными либо показать проект с более удобной для анализа точки зрения, либо расширить информацию базовых показателей. Список возможных дополнительных показателей определяется отраслевыми особенностями проекта, условиями его осуществления и подходами к оценке принятыми инвестором.

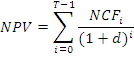

Чистая приведенная стоимость проекта (Net Present Value, NPV) рассчитывается по следующей формуле:

где:

i – номер года проекта,

T – число лет в проекте,

NCFi – чистый денежный поток i-го года проекта,

d – ставка дисконтирования,

Годы проекта нумеруются с 0, то есть если проект начинается в 2010 году, то денежные потоки 2010 года будут учтены как NCF0, денежные потоки 2011 года – как NCF1 и так далее.

Чистый денежный поток проекта определяется в зависимости от того, с какой точки зрения оценивается NPV. Принцип определения чистого денежного потока описан в предыдущем подразделе.

Правила определения ставки дисконтирования даны ниже, на стр. 51.

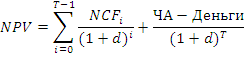

Если по окончании прогнозного срока представляется возможной продажа неденежных активов проекта, то в формулу NPVкомпании и NPVсобств. (но не в формулу NPVбанка) может быть добавлен учет остаточной стоимости проекта. В этом случае формула NPV принимает вид:

где:

ЧА – сумма чистых активов в последнем периоде прогнозном балансе проекта,

Деньги – средства на счете в последнем периоде прогнозном балансе проекта.

Если по окончании прогнозного срока представляется технически возможным и экономически привлекательным продолжение деятельности проекта, то в формулу NPVкомпании и NPVсобств. (но не в формулу NPVбанка) может быть добавлен учет продленной стоимости проекта. В этом случае формула NPV принимает вид:

|

|

|

где:

NOPLATT-1 - чистый операционный доход за вычетом налога на прибыль, взятый для последнего периода прогнозного отчета о прибылях и убытках,

g – ожидаемый годовой темп роста прибыли в постпрогнозный период.

Показатель NOPLAT рассчитывается из отчета о прибылях и убытках по формуле: NOPLAT = EBT – Налог на прибыль.

Годовой темп роста прибыли в постпрогнозный период должен быть обоснован анализом тенденций развития рынка и экономики, но, как правило, не может существенно отличаться от прогнозных значений инфляции для того же периода.

Следует учитывать, что расчет NPV с использованием остаточной или продленной стоимости является оправданным только в том случае, если заложенные в основу этих расчетов планы (распродажа активов или продолжение деятельности) признаются акционером возможными и приемлемыми.

Если в результате расчета NPV получено нулевое или положительное значение, то делается вывод, что проект имеет хорошую коммерческую эффективность. В противном случае проект не эффективен. Поскольку для одного проекта может рассчитываться несколько значений NPV для разных участников, возможна ситуация, когда проект, эффективный для одного участника, не эффективен для другого участника.

Внутренняя норма рентабельности (Internal Rate of Return, IRR) – это максимальная стоимость капитала проекта, при которой сохраняется его экономическая эффективность.

IRR определяется как ставка дисконтирования, при которой NPV проекта становится равным нулю. Проект считается эффективным, если IRR проекта выше, чем установленная для этого проекта ставка дисконтирования.

|

|

|

Поскольку значение IRR может быть неоднозначным в некоторых ситуациях, для следующих видов проектов IRR, как правило, не рассчитывается:

· для проектов, в которых нет значительных долгосрочных инвестиций (например, открытие юридической компании, которая будет постепенно наращивать объемы своей деятельности);

· для проектов, в которых чистый денежный поток несколько раз меняется с положительного на отрицательный.

В традиционном случае, когда чистый денежный поток отрицательный на инвестиционной фазе и положительный на операционной фазе, требуется рассчитать IRR.

При расчете IRR не рекомендуется (но допустимо) включать в формулу NPV учет остаточной или продленной стоимости.

Срок окупаемости (Payback Period, PBP) – срок, который требуется проекту, чтобы окупить начальные вложения и покрыть стоимость вовлеченного в проект капитала.

Срок окупаемости может рассчитываться как без учета дисконтирования (то есть без учета стоимости капитала), так и с учетом дисконтирования. Стандартным является дисконтированный срок окупаемости, именно он должен определяться для инвестиционного проекта.

Срок окупаемости определяется графически. Для этого в состав финансовой модели проекта включается график, у которого по оси X отложены временн ы е периоды проекта, а по оси Y – дисконтированный денежный поток нарастающим итогом. Точка, в которой график переходит от отрицательных значений к положительным, является точкой окупаемости проекта, а срок от начала проекта до этой точки – сроком окупаемости проекта.

В случае, если у проекта есть несколько сроков окупаемости (например, при нескольких очередях строительства) рекомендуется использовать наибольший срок, но также справочно указывать наличие других точек окупаемости.

|

|

|