|

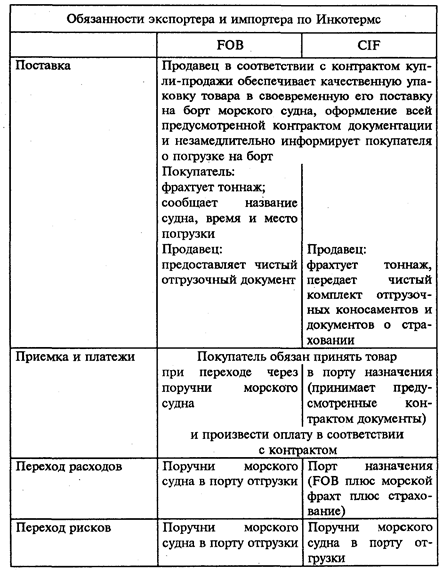

Права и обязанности по Инкотермс

|

|

|

|

Источник: Кестен, Бергманнкрр и др. Бетрибслере. — С. 521.

В базисных условиях поставки выделяют несколько групп:

• группа Е (условия приемки);

• группа F (основная транспортировка оплачивается покупателем);

• группа С (основная транспортировка оплачивается продавцом);

• группа D (условия доставки).

Рассмотрим показатели каждой из групп.

Гpynna E (условия приемки). «Франко-завод» (EXW) в обозначенном месте означает, что продавец выполнил свои обязательства по поставке, когда он предоставил товар в распоряжение покупателя на своей территории (обозначенное в контракте место поставки) в согласованный срок. В обозначенном в контракте месте происходит также переход рисков с продавца на покупателя.

Группа F (основная транспортировка оплачивается покупателем). «Франко-транспортная компания» (FCA) в обозначенном месте означает, что продавец выполнил свои обязательства по поставке, когда он передал названной покупателем транспортной компании свободный для вывоза товар в обозначенном в контракте месте. Риски переходят с продавца на покупателя в момент передачи в обозначенном месте.

«Свободно вдоль борта судна» (FAS) в обозначенном в контракте порту отгрузки означает, что продавец выполнил свои обязательства по поставке, когда он поставил товар на причал обозначенного в контракте порта погрузки и расположил его вдоль борта судна. Покупатель должен произвести таможенную очистку товара для его вывоза.

Риски переходят с продавца на покупателя с момента поставки товара вдоль борта судна.

«Свободно на бopmy» (FOB) в обозначенном в контракте порту погрузки означает, что продавец выполнил свои обязательства по поставке, когда товар перешел через поручни судна в обозначенном порту погрузки. Начиная с этого момента покупатель несет все расходы и риски гибели или порчи товара. Продавец должен произвести таможенную очистку товара для вывоза.

|

|

|

Группа С (основная транспортировка продавцам). «Стоимость и фрахт» (СЕR) до обозначенного в контракте порта назначения означает, что продавец обязан за свой счет обеспечить фрахт для транспортировки товара в обозначенный порт назначения. Он должен также произвести таможенную очистку товара для вывоза. Риски переходят с продавца на покупателя с момента перехода товара через поручни судна в порту погрузки.

«Стоимость, страхование, фрахт» (CIF) до обозначенного в контракте порта назначения означает, что на продавца возлагаются те же обязательства, что и на условиях «Стоимость и фрахт». Однако продавец должен дополнительно застраховать перевозку морским путем от риска гибели или повреждения товара во время транспортировки, который несет покупатель, и оплатить страховой полис. Продавец должен произвести таможенную очистку товара для вывоза. Риски переходят с продавца на покупателя с момента перехода товара через поручни судна в порту погрузки.

«Франко-фрахт» (СРТ) до обозначенного.в контракте места назначения означает, что продавец несет расходы по фрахту до транспортировки товара до обозначенного места назначения. Продавец должен произвести таможенную очистку товара для вывоза. Риски переходят с продавца на покупателя с момента передачи транспортной компании.

«За перевозку и страхование уплачено» до обозначенного в контракте места назначения означает, что продавец в дополнение к СРТ должен застраховать перевозку от риска гибели или повреждения товара во время транспортировки, который несет покупатель, и оплатить страховой полис. Продавец должен произвести таможенную очистку товара для вывоза. Риски переходят с продавца на покупателя с момента передачи транспортной компании.

|

|

|

Группа D (условия доставки). «Свободно на границе» (DAF) в обозначенном в контракте месте означает, что продавец выполнил свои обязательства по поставке, когда прошедший таможенную очистку для вывоза товар был передан в обозначенном месте обозначенного в контракте пограничного пункта. С передачей товара риски переходят от продавца к покупателю.

«Франко-судно» (DES) означает, что продавец выполнил свои обязательства по поставке, когда товар, не прошедший таможенную очистку для ввоза, был передан покупателю на борту судна в обозначенном порту, назначения. С передачей товара риски переходят от продавца к покупателю.

«Франко-причал» с оплаченной пошлиной» (DEQ) до обозначенного в контракте порта назначения означает, что продавец выполнил свои обязательства по поставке, когда он передал покупателю прошедший таможенную очистку для ввоза товар на причале в обозначенном порту назначения. В этом месте риски переходят от продавца к покупателю.

«Поставлено без оплаты пошлины» (DDU) до обозначенного в контракте места назначения означает, что продавец выполнил свои обязательства по поставке, когда он передал покупателю товар в обозначенном месте в стране импортера. В этом месте риски переходят от продавца к покупателю. Расходы по оплате пошлин и сборов на импорт несет покупатель.

«Поставлено с оплатой пошлины» (DDP) до обозначенного в контракте места назначения означает, что продавец выполнил свои обязательства по поставке, когда передал покупателю товар в обозначенном месте в стране импортера. В дополнение к DDU несет расходы по оплате пошлин и сборов на импорт. С момента передачи риски переходят от продавца к покупателю (см. табл. 5.7).

Таблица 5.7

Расходы и риски

Источник: Грилль/Пречински. Виртвафтслере дес Кредитвезенс. — С. 551.

Условия платежа. Наряду с ценой товара и условиями поставки условия платежа (также влияющие на цену) являются важнейшим пунктом, который должен быть согласован деловыми партнерами для осуществления сделки.

Экспортер стремится гарантировать оплату товара импортером. Он заинтересован согласовать такие условия платежа, которые бы оставляли за ним право распоряжаться товаром в случае невыполнения импортером платежных обязательств.

|

|

|

Конкурентная борьба редко позволяет настоять на таких условиях. В любом случае следует внимательно проверить намерения партнера относительно выполнения платежных обязательств. Что касается финансирования сделки, то экспортер также заинтересован добиться максимально быстрого поступления платежа. Чем меньше он затрачивает средств на обеспечение финансирования, тем ниже цена, по которой он может предложить свой товар на международном рынке. Кроме того, его кредитная линия высвобождается для финансирования новых сделок.

В свою очередь импортер заинтересован в том, чтобы по возможности затянуть оплату товара. Он пытается согласовать такие условия платежа, которые позволили бы ему осуществить оплату товара за счет его перепродажи. Если ему не удается добиться значительной отсрочки платежа, он старается заключить контракт как минимум на таких условиях, которые бы не требовали привлечения финансовых ресурсов на слишком долгий срок.

Рыночная ситуация. От ситуации на рынке во многим зависит, кому из партнеров удастся отстоять свои интересы. Цена и условия платежа формируются, в частности, под воздействием спроса и предложения на соответствующем рынке. При этом конкретная рыночная ситуация играет решающую роль при выработке условий платежа в ходе заключения контракта купли-продажи. Если, например, сильные рыночные позиции покупателя позволяют ему зафиксировать в контракте свои условия платежа, то в таком случае говорят о рынке покупателя. В противном случае речь идет о рынке продавца. Таким образом, свои интересы полнее реализует, как правило, та сторона, чьи рыночные позиции сильнее.

Наиболее распространенные условия платежа — предоплата и авансовый платеж.

При предоплате сумма по счету оплачивается экспортеру еще до поставки товара. Поэтому такие условия платежа предполагают особое доверие импортера к продавцу, поскольку нет никаких гарантий поставки товара экспортером. Предоплата дает экспортеру преимущества в отношении гарантий, ликвидности и процентных ставок, которые, в числе прочих факторов, влияют на расчет продажной цены. При предоплате импортер обычно требует гарантий экспортера.

|

|

|

Оплата по документарному аккредитиву (см. рис. 5.3). Документарный аккредитив — вторые по выгодности для экспортера условия платежа. Документарный аккредитив представляет собой обязательство банка оплатить определенную сумму в определенный срок по предъявлении определенных документов.

Экспортер хотел бы быть уверенным в получении денег при поставке товара. Платеж импортера осуществляется по предъявлении предусмотренных условиями аккредитива документов. Место платежа — страна экспортера. Гарантии для импортера также достаточны. Получение предусмотренных условиями аккредитива документов является для него доказательством отгрузки товара экспортером и, как правило, означает переход к нему права распоряжаться товаром.

Документы против платежа. При этих условиях местом платежа становится местонахождение импортера, вследствие чего платеж поступает к экспортеру позже. Кроме того, оплата товара в этом случае уже не гарантирована для экспортера. Она, скорее, зависит от того, выкупит ли импортер предъявленные документы.

Документы против акцепта. Условия платежа «документа против акцепта» являются комбинацией условий «документы против платежа» с одновременным предоставлением импортера отсрочки платежа за счет использования в расчетах векселя Платеж импортера производится путем акцепта трассированного на него векселя со сроком действия 30, 60 или 90 дней. За это импортер получает товаросопроводительные документы, Вексель предъявляется импортеру к оплате по мере наступления срока платежа по нему. Тем самым экспортер предоставляет импортеру вексельный кредит и может дисконтировать акцептованный вексель в своем банке.

Платеж против простого счета. Это условие платежа во внешней торговле предполагает высокий уровень доверия между деловыми партнерами. Экспортер производит отгрузку товара контрагенту и выставляет ему обычный товарный счет, по которому он предполагает перевести импортеру означенную в счете сумму (при известных условиях за вычетом сконто) в обслуживающий экспортера банк.

При этом он отказывается от гарантий платежа и не сохраняет за собой право распоряжаться товаром. Если же заинтересованный в получении сконто импортер производит немедленную оплату по получении счета, то он отказывается от гарантий поставки. Место платежа — местонахождение покупателя.

|

|

|

Открытый срок платежа — наименее выгодное для экспортера условие, поскольку ко всем связанным с предоставлением отсрочки недостаткам условий платежа против простого счета добавляется еще и задержка поступления платежа. Для импортера такие условия платежа означают, что он может оплатить счет по получении выручки от реализации товара. Экспортер, напротив, не имеет возможности финансировать отсрочку платежа с помощью векселя, а может воспользоваться только обычным кредитом по открытому счету, который он может получить, например, в обслуживающем его банке (см. рис. 5.4).

Документы. Документы как инструмент реализации внешнеторговых сделок.

Значительная удаленность партнеров друг от друга, ограниченные личные контакты и различные деловые обычаи могут повлечь за собой трудности при реализации внешнеторговых сделок. Практика выработала те документы, которые позволяют гарантировать обоим партнерам поставки и платежи. С помощью этих документов решаются следующие задачи:

1) продавец может, подтвердить выполнение обязательств по поставке в соответствии с условиями контракта;

2) передача (предъявление) документов может повлечь за собой выполнение платежных обязательств покупателя;

3) с передачей документов право распоряжаться товарами может перейти к покупателю;

4) использование документов позволяет подключать к реализации внешнеторговых сделок кредитные институты.

Документы, принятые во внешней торговле (см. рис. 5.5). К транспортным документам относятся: коносамент; свидетельство о погрузке; накладная международного сообщения; авианакладная; экспедиторское свидетельство о получении груза; почтовая квитанция.

Страховые документы включают: страховой полис и страховой сертификат.

К товарным и таможенным документам относятся: счет-фактура; консульская фактура; таможенный счет; свидетельство о происхождении товара; санитарное свидетельство; свидетельство о досмотре; свидетельство о проведении анализа; весовой сертификат; заводской паспорт и т.п.

Рассмотрим более подробно виды транспортных документов.

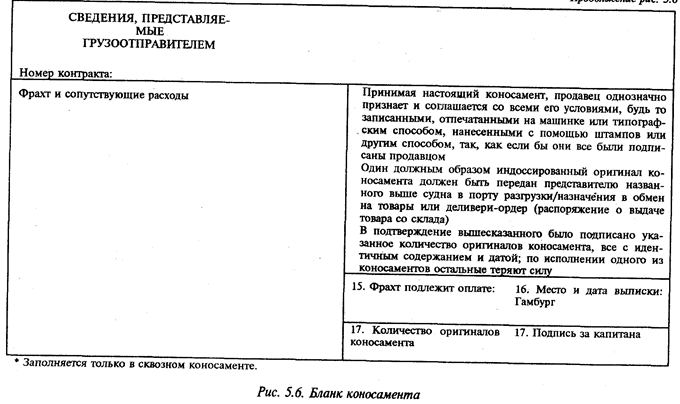

Коносамент — это документ, выдаваемый фрахтовщиком (пароходной компанией) грузоотправителю (экспортеру или его транспортному агенту) и удостоверяющий принятие товара к перевозке. Фрахтовщик обязуется транспортировать товар и передать его правомочному владельцу коносамента в порту назначения по окончании морской перевозки.

Кроме того, коносаментом подтверждается, что фрахтовщик погрузил определенные товары (бортовой коносамент) или принял их к перевозке (коносамент на груз, принятый к перевозке).

Если бортовой коносамент свидетельствует о погрузке товаров на борт, то коносамент на груз, принятый к перевозке, документально подтверждает лишь приемку товаров к перевозке.

Коносамент на груз, принятый к перевозке, может быть затем переоформлен в бортовой коносамент. При этом на нем делается пометка фрахтовщика (погружено на борт) с датой и подписью или инициалами. Это имеет значение в том случае, если покупатель требует подтверждения фактической погрузки на борт корабля. Дата пометки рассматривается как момент погрузки на борт и отправки, товара.

Сквозной коносамент — это погрузочный документ, который подтверждает, что лицо, выписывающее документ, обязуется поставить принятый товар правомочному владельцу коносамента в том случае, когда транспортировка от места погрузки до места назначения производится с использованием нескольких транспортных средств (перевозки с перевалкой, смешанные перевозки).

Портовый или складской коносамент свидетельствует о приемке товара и принятии обязательства погрузить его в течение определенного срока. Коносаменты могут также выписываться на основе чартер-партии. Фрахтовщик в этом случае фрахтует судно или часть трюма на определенный срок или для специальной поездки.

При аккредитивных операциях экспедиторские ли чартерные коносаменты не принимаются, если это специально не оговорено аккредитивом.

Морской коносамент является документом на предъявителя, т.е. вытекающими из него правами обладает тот, кто на основе непрерывной цепочки передаточных надписей уполномочен к приемке товара. Морской коносамент представляет собой право на распоряжение товаром и дает его правомочному владельцу гарантию того, что соответствующий товар будет передан ему по окончании морской перевозки. С экономической точки зрения морской коносамент дает возможность распоряжаться имуществом, находящимся в процессе морской транспортировки.

На практике чаще всего встречается выписанный «приказу» ордерный коносамент с бланковой передаточной надписью. Не рекомендуется выписывать коносамент определенному «приказу» (например, на получателя), если это специально не требуется. Экспортер тем самым лишается права распоряжаться товаром, поскольку в этом случае при желании экспортера в дальнейшем изменить свои указания относительно товара потребовался бы индоссамент получателя.

Полный комплект коносамента состоит из оригиналов, число которых всегда указывается в коносаменте. Как правило, на них ставится штамп «оригинал»; в других случаях они должны быть идентифицированы как оригинал по полиграфическому исполнению. К полному комплекту коносамента не относятся не имеющие юридической силы экземпляры, копии коносамента, которые могут быть изготовлены в произвольном количестве, они должны иметь соответствующие отличительные признаки.

Подписанные от руки и не означенные как копии экземпляры считаются оригиналами. Каждый экземпляр оригинала имеет самостоятельную силу, т.е. товар в порту назначения может быть выдан по предъявлении любого экземпляра оригинала. Поэтому на экземплярах оригинала указывается, что после выдачи груза по одному из них остальные непредъявленныё оригиналы теряют силу.

Ордерные коносаменты должны иметь бланковую передаточную надпись грузоотправителя. В этом случае целесообразно указать в адресной пометке адрес грузоотправителя. Рекомендуется выписывать «чистые» коносаменты, т.е. они не должны содержать оговорок или сведений, которые характеризовали бы состояние товара или упаковки как недоброкачественное.

При аккредитивных платежах банки не принимают отгрузочные документы, содержащие такие оговорки, если они специально не предусмотрены условиями аккредитива. Изменения или дополнения к аккредитиву заверяются подписью или инициалами фрахтовщика (см. рис. 5.6).

Свидетельство о погрузке. Свидетельство о погрузке, называемое также речным коносаментом, является транспортным документом внутреннего судоходства. На этот документ распространяются в основном те же правила, что и на морской коносамент.

К транспортным документам относятся также накладные международного железнодорожного, автомобильного и воздушного сообщения (дубликатные накладные).

Дубликатная накладная представляет собой документ, свидетельствующий о фактической передаче товара отправителем на отправку указанному в накладной грузополучателю. Кроме того, выдача дубликатной накладной означает безотзывный отказ грузоотправителя от права распоряжаться товаром. Таким образом, дубликатная накладная действует как блокирующий документ, т.е. грузоотправитель может реализовать возможность восстановления права распоряжаться товаром только при предъявлении дубликатной накладной. Грузоотправитель утрачивает право распоряжаться товаром с того момента, как грузополучатель принял дубликатную накладную (при использовании железнодорожной накладной — четвертый экземпляр накладной в виде машинописной копии передается грузоотправителю; при использовании авиационной накладной — третий оригинал накладной) или ему был передан товар.

Для грузоперевозок воздушным транспортом авиакомпании выписывают единую накладную. Она заполняется в трех подлинных экземплярах с произвольным количеством копий. Первый оригинал остается у авиакомпании, второй следует за товарами и предназначен для грузополучателя, а третий подписывается авиакомпанией и после приемки товара передается грузоотправителю. Третий оригинал удостоверяет передачу означенного авиационного груза на отправку указанному в авианакладной грузополучателю.

Как и при использовании дубликатной накладной, грузоотправитель имеет право в последующем восстановить свое право распоряжаться грузом в пункте отгрузки или назначения, т.е. он может распоряжаться товаром, если получит третий оригинал, а товар еще не будет передан грузополучателю. Для получения товара экземпляр авианакладной грузополучателю не нужен (см. рис. 5.7).

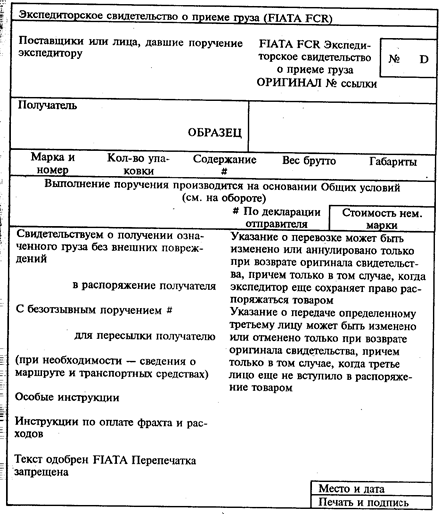

Экспедиторское свидетельство о приеме или отправке груза выписывается транспортно-экспедиторской фирмой по просьбе грузоотправителя. Этим документом транспортно-экспедиторская фирма удостоверяет, что она приняла товар с безотзывным поручением отправить его грузополучателю или передать в распоряжение третьего лица.

Свидетельство о приеме груза, принятое международными транспортно-экспедиторскими фирмами, предусматривает при определенных условиях возможность отзыва или изменения экспортером своих распоряжений. Так, распоряжение об отправке может быть отозвано или изменено только при возврате оригинала свидетельства и лишь тогда, когда выписавшая свидетельство транспортно-экспедиторская фирма еще имеет право распоряжаться означенным грузом. Распоряжение о передаче груза определенному третьему лицу может быть отозвано или изменено только до того момента, когда выписавшая свидетельство транспортно-экспедиторская фирма получила подтверждение о передаче груза в распоряжение означенного третьего лица (см. рис. 5.8 а, в).

Почтовая квитанция. Выписываемая обычно в одном экземпляре почтовая квитанция представляет собой свидетельство о приеме почтовым учреждением почтовой посылки для передачи определенному получателю. Почтовая квитанция со штампом с датой поступления удостоверяет, что в этот день почте была передана почтовая посылка для отправки и передачи определенному грузополучателю. При отправке почтой грузополучатель также имеет возможность изменить свои первоначальные распоряжения, предъявив почтовую квитанцию, если товар к этому моменту еще не передан грузополучателю. Грузополучатель получает посылку без предъявления почтовой квитанции. Если товар отправляется авиапочтой, то соответствующим документом является авиапочтовая квитанция.

Страховые документы. Страховой полис является документом, которым страховая компания удостоверяет заключение страхового договора. В страховом полисе отражается размер и характер страховой защиты. При страховании перевозок различают разовый и генеральный полис.

Разовый полис выдается на одну транспортировку, тогда как генеральный представляет собой долгосрочный страховой договор, по которому обеспечивается постоянная страховая защита. При наличии генерального полиса его владелец может запрашивать документы на отдельные грузоперевозки, называемые страховыми сертификатами. И полисы и сертификаты в большинстве случаев выписываются как документы на предъявителя, реже — как ордерные документы.

Обычно страховые документы оформляются в двух или трех экземплярах и имеют соответствующие отличительные признаки. В случае нанесения ущерба оплата производится по предъявлении одного экземпляра. Поэтому в страховых полисах и сертификатах имеется запись о том, что после выплаты страхового возмещения по одному из экземпляров остальные теряют силу.

Товарные и таможенные документы. Счет — фактура. Товарный счет или счет-фактура выписывается на бланке счета экспортера и содержит, как правило, следующие сведения:

• наименование и адрес экспортера;

• наименование и адрес импортера;

• номер и дату счета;

• количество, вид и маркировку, а также вес и в некоторых случаях массу;

• точное наименование товара;

• поштучную и суммарную цену, а также дополнительные затраты;

• условия платежа и поставки;

• вид и маршрут перевозки;

• название судна, номер вагона и т.п.

Поскольку счет-фактура часто требуется в стране импортера для различных административных процедур, он должен оформляться в строгом соответствии с принятым в этой стране порядком. Своевременное получение информации об этих требованиях в торговых палатах, консульствах и других компетентных учреждениях избавит экспортера от ненужных проблем. Счет-фактура должен быть подписан продавцом.

Консульская фактура оформляется экспортером на принятом в стране импортера бланке и легализуется консульством его страны. Консульство удостоверяет соответствие проставленной в счете стоимости товара ее торговой стоимости в стране экспортера, что необходимо, в частности, для правильного расчета таможенной пошлины.

Таможенный счет в целом похож на консульскую фактуру. В то же время его легализация консульством не требуется. Тем не менее часто необходимо заверить подпись экспортера на счете свидетелем. Таможенные фактуры используются прежде всего при экспорте в страны ЕС, а также в США. В этих странах они называются специальный таможенный счет.

Свидетельство о происхождении товара. Этим документом уполномоченный орган удостоверяет и заверяет происхождение товара. Свидетельство о происхождении импортного товара должно быть выдано административным или другим уполномоченным органом страны экспортера. Единая международная форма свидетельства происхождения товара не выработана (см. рис. 5.9).

Документы, содержащие определенные сведения о качестве товара. Значение и содержание таких документов обычно характеризуется их названием. Речь идет в первую очередь о следующих документах:

• заводской паспорт;

• свидетельство о проведении анализа;

• свидетельство о досмотре;

• сертификат о качестве;

• санитарное свидетельство;

• упаковочный лист (детальный перечень всех единиц груза с маркировкой, видом, весом и содержанием);

• весовой сертификат (опись брутто и нетто весов, составленная административно уполномоченной весовой организацией) и т.п.

Прочие документы. Штурманская расписка является удостоверением в фактическом принятии товара на борт, выдаваемый фрахтовщиком грузоотправителю. Она представляет собой временное свидетельство о приеме груза, которое возвращается фрахтовщику после выдачи им коносамента. Этот документ позволяет объединить в одном коносаменте различные частичные отгрузки, предназначенные для одного грузополучателя. Таким образом, штурманская расписка свидетельствует лишь о праве затребовать у фрахтовщика выдачу коносамента.

Товароскладочная квитанция. При складировании товаров владелец склада выдает либо складскую квитанцию, либо товароскладочную квитанцию. Складская квитанция — это простое подтверждение приема товаров, а товароскладочная содержит, кроме того, обязательство выдать складируемый товар по ее предъявлении.

Товароскладочные квитанции являются товарными ценными бумагами. На практике используются именные или ордерные товароскладочные квитанции. Выдача ордерных товароскладочных квитанций может производиться только уполномоченными государством складами.

Недокументарные формы платежа во внешней торговле. Предлагаемые пояснения по системе расчетов во внешней торговле ориентируются прежде всего на международные стандарты.

Платежи за границу могут осуществляться в собственной национальной валюте (например, в российских рублях) или в иностранной. Платежные поручения в рублях выполняют отечественные банки. При этом они дают поручения своим зарубежным банкам-корреспондентам и зачисляют эквивалентные) суммы в кредит их счетов в России в российских рублях.

Платежные поручения в иностранной валюте выполняются с валютных счетов, открытых в иностранных банках-корреспондентах.

Со счета клиента, давшего поручение, списывается эквивалентная сумма, рассчитанная по курсу продажи валюты на соответствующий день (см. рис. 5.10).

Все поручения о платежах в иностранной валюте передаются в отдел международных операций, поскольку банк плательщика должен закупить необходимую сумму в инвалюте на валютной бирже. Если плательщик имеет валютный счет, то необходимость в пересчете отпадает. Зарубежные банки-корреспонденты не подтверждают получение поручений и их выполнение. Для контроля могут быть использованы соответствующие выписки со счетов.

За выполнение платежных поручений плательщику выставляется счет на комиссионные и накладные расходы. Их размеры в разных банках неодинаковы. По валютам, имеющим официальную котировку, дополнительно оплачивается куртаж.

В зависимости от срочности платежные поручения могут выполняться по почте, телексу, путем пересылки чеков или бездокументарно через систему СВИФТ.

Платежи по почте. Такие платежи за границу производятся обычно авиапочтой. Платежное поручение направляется банку-корреспонденту на едином международном бланке. Бланк выполнен на четырех языках — английском, немецком, французском и итальянском (см. рис. 5.11).

Три копии оригинала поручения направляются иностранному корреспонденту. Остальные бухгалтерские документы и копии поручения остаются у кредитного института, давшего поручение. Одновременно производится учет операции на счете плательщика.

Прилагаемые к оригиналу поручения копии позволяют корреспонденту немедленно переадресовать платежное поручение или произвести выплату получателю платежа с одновременным учетом операции, не перенося платежное поручение на свой бланк.

Платежи по телексу. Телексные и телеграфные поручения позволяют выиграть время при передаче сообщения банку-корреспонденту. После отправки сообщения производится подтверждение почтой для обработки ранее переданного поручения.

Пересылка чеков. Если при осуществлении расчетов выписываются банковские чеки (когда, например, неизвестен банк получателя платежа или платеж должен производиться в валюте третьей страны — долл. США, то банки-корреспонденты включаются в платежную операцию лишь опосредованно. Им дается поручение не о произведении платежа, а о выплате по выписанным на них чекам.

Получение платежа осуществляется по предъявлении чека банку получателя или банку-посреднику.

Чеки могут выписываться в национальной или иностранной валюте. Запись в кредит счета в стране получателя производится в этом случае по курсу краткосрочных кредитных средств (курсу покупки чеков).

Следует различать два вида выставления чеков.

А. Выставление чеков банком на банк. Если получателю не сообщается корреспондент банка или если специально требуется платеж в чековой форме, то выставленный на филиал или банк-корреспондент чек выписывается «приказу» соответствующего зарубежного банка и пересылается ему с поручением записать эквивалентную сумму на счет его клиента с указанием назначения платежа.

Чек может быть также направлен непосредственно получателю платежа. Получатель платежа в этом случае погашает чек через обслуживающий его банк в банке-посреднике за рубежом.

Платеж с помощью банковского ордерного чека более выгоден для получателя платежа, поскольку счет плательщика дебетуется уже при выписке чека, что гарантирует погашение чека при любых обстоятельствах (см. рис. 5.12).

Б. Выставление чеков клиентом на банк. Если между внешнеторговыми партнерами (экспортером и импортером) существуют хорошие доверительные отношения, платеж может быть произведен и с помощью обычного чека, который плательщик выписывает на обслуживающий его кредитный институт.

Чек выписывается «приказу» получателя платежа и непосредственно пересылается ему. Платеж производится банком, обслуживающим получателя, который в свою очередь получает соответствующую сумму от банка-посредника — кредитный институт плательщика (см. рис. 5.13).

Бездокументарные операции через систему СВИФТ. При таких операциях кредитный институт плательщика передает сообщение банку-корреспонденту. Плательщик или институт-плательщик может в целях экономии времени пересылки передавать через эту систему как переводы, так и чековые платежи. Однако в любом случае последующие расчетные операции проводятся обычным способом, поскольку СВИФТ не является клиринговой системой.

Платежи из-за границы. Поступления, например в российских рублях, записываются в кредит текущего счета получателя платежа. Поступления в иностранной валюте могут либо пересчитываться по соответствующему валютному курсу покупки в российские рубли и записываться за вычетом комиссионных в кредит счета, либо зачисляться за вычетом комиссионных на счет в иностранной валюте.

Если у получателя платежа нет счета в задействованном отечественном банке, то у получателя запрашивается соответствующее указание и сумма переводится в названный им банк.

По поручениям отечественным банкам в иностранной валюте соответствующие суммы записываются на кредит их валютных счетов в зарубежных банках-корреспондентах, давших поручение. При выполнении платежных поручений в российских рублях дебетуется счет в российских рублях банка-корреспондента, давшего поручение.

Чеки. Поступающие из-за рубежа чеки в российских рублях получатель платежа может погасить в своем кредитном институте. Запись в кредит счета получателя производится после получения перевода. Чеки в иностранной валюте клиент может либо продать своему кредитному институту, либо передать на инкассо (запись в кредит после поступления эквивалента). Запись в кредит счета по банковским чекам производится в зависимости от платежеспособности чекодателя. Покупка и запись в кредит счета осуществляются по курсу краткосрочных кредитных средств (курс покупки чеков) с пометкой «после поступления эквивалента».

Документарные формы платежа во внешней торговле. Описанная выше система международных расчетов в значительной мере опирается на платежные механизмы, широко распространенные во внутреннем платежном обороте (переводом, чеки и т.д.).

Особенность документарных платежей состоит в том, что оплата товара импортером и поставка товара экспортером увязываются с передачей или получением определенных документов. Экспортер получает согласованную плату за товар только в том случае, когда он предъявлением или передачей документации (как правило, товаросопроводительных документов) удостоверяет, что направил товар импортеру. Импортер получает документы (и тем самым право востребовать выдачу товара) только тогда, когда он заплатил согласованную цену (сделка со встречным выполнением обязательств). Под товаросопроводительными документами подразумевается принятая в международной практике документация, приведенная выше.

Характер осуществления платежей и поставок между партнерами всегда определяется контрактом купли-продажи между экспортером и импортером.

Документарное инкассо производится с участием кредитных институтов. При этом они не берут на себя никаких платежных обязательств, а действуют в рамках договоров поручения — инкассовые поручения (см. рис. 5.14 и 5.15).

Различают два вида документарных расчетов: документарное инкассо и документарный аккредитив.

Инкассо документов. Банкам дается поручение об инкассо документов, когда деловые партнеры (экспортер и импортер) согласовывают такие условия платежа, как «документы против платежа» и «документы против акцепта». Во избежание неясностей и недоразумен

|

|

|