|

Индекс рентабельности инвестиций

|

|

|

|

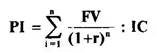

Результаты применения данного метода уточняют результаты применения метода чистой текущей стоимости. Формула расчета индекса рентабельности инвестиций имеет следующий вид:

Показатель рентабельности представляет собой отношение совокупных доходов от проекта к совокупным расходам, связанным с проектом. Отношение (коэффициент, дробь) может быть больше единицы, равно единице, меньше единицы.

Показатель рентабельности представляет собой отношение совокупных доходов от проекта к совокупным расходам, связанным с проектом. Отношение (коэффициент, дробь) может быть больше единицы, равно единице, меньше единицы.

Если:

PI > 1, то проект следует принять;

PI = 1, то проект является ни прибыльным, ни убыточным;

PI < 1, то проект следует отвергнуть.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

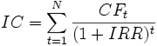

Внутренняя норма доходности IRR (Iinternal Rate of Return) является широко используемым показателем эффективности инвестиций. Под этим термином понимают ставку дисконтирования, при которой чистая текущая стоимость инвестиционного проекта равна нулю. На практике значение IRR сравнивается с заданной нормой дисконта r. При этом, если IRR > r, то проект обеспечивает положительную величину NPV и процент дохода, равный (IRR-r).

Иначе говоря, для потока платежей CF, где CFt — платёж через t лет (t = 1,...,N) и начальной инвестиции в размере IC = − CFo внутренняя норма доходности IRR рассчитывается из уравнения:

или

WACC – это средневзвешенная стоимость капитала, показатель используется при оценке необходимости инвестирования в различные ценные бумаги, проекты и дисконтировании ожидаемых доходов от инвестиций и измерении стоимости капитала компании.Экономический смысл средневзвешенной стоимости капитала состоит в том, что организация может принимать любые решения (в том числе инвестиционные), если уровень их рентабельности не ниже текущего значения показателя средневзвешенной стоимости капитала. WACC характеризует стоимость капитала, авансированного в деятельность организации.

|

|

|

Фактически WACC характеризует альтернативную стоимость инвестирования, тот уровень доходности, который может быть получен компанией при вложении не в новый проект, а уже в существующий. WACC рассчитывается по следующей формуле:

WACC = Ks * Ws + Kd * Wd * (1 - T)

где, Ks - Стоимость собственного капитала (%); Ws - Доля собственного капитала (в % по балансу); Kd - Стоимость заемного капитала (%); Wd - Доля заемного капитала (в % по балансу); T - Ставка налога на прибыль (в %).

WACC выражается процентной величиной.

Стоимость капитала показывает уровень рентабельности инвестированного капитала, необходимого для обеспечения максимальной рыночной стоимости компании. Показатель средневзвешенная стоимость капитала организации интегрирует в себе информацию о конкретном составе элементов сформированного (формируемого) капитала, их индивидуальной стоимости и значимости в общей сумме капитала. Он определяет относительный уровень расходов (в форме процентных платежей, дивидендов, вознаграждений и т.п.) за пользование вложенных в деятельность предприятия финансовыми ресурсами. Модифицированная внутренняя норма доходности

Модифицированный метод внутренней нормы доходности (MIRR) представляет собой усовершенствованную модель IRR. Он дает более правильную оценку ставки дисконтирования и снимает проблему множественности нормы доходности на различных шагах (этапах) оценки проекта. Содержание метода заключается в следующем:

1) вычисляют суммарную дисконтированную стоимость всех оттоков и суммарную наращенную стоимость всех притоков;

|

|

|

2) дисконтирование и наращение осуществляют по цене источника финансирования проекта (Cost of Capital, CC);

3)устанавливают коэффициент дисконтирования, который уравновешивает суммарную приведенную стоимость оттоков и терминальную стоимость притоков.

Этот коэффициент принимают за MIRR. Расчетная формула такова:

где COFk - означает отток денежных средств и инвестиций в периоде k; r - цена источника финансирования данного проекта, доли единицы; п - продолжительность расчетного периода, число лет; MIRR - ставка дисконтирования, уравновешивающая Реинвестиций и терминальную стоимость притока денежных средств (TV); CIEk - приток денежных средств в периоде k.

Отметим, что приведенная формула имеет смысл, если терминальная стоимость притоков превышает дисконтированную сумму оттоков денежных средств.

|

|

|