|

II. Система показателей, характеризующих доходность акции

|

|

|

|

Вопросы для самостоятельной подготовки

(представить в письменном виде)

1. Финансовый рынок и основные элементы его составляющие (представить схему финансового рынка, систему взаимосвязей между отдельными элементами, входящими в его состав, показать как встроен рынок ценных бумаг (фондовый рынок) в эту систему, охарактеризовать роль и значение каждого рынка в указанной системе, какие операции совершаются на каждом отдельном рынке, особенности первичного и вторичного рынка).

2. Методы государственного регулирования финансовых рынков. Нормативно-правовая база и институты, реализующие государственную политику на финансовых рынках. (Охарактеризовать методы денежно-кредитной политики, валютной политики, законы о ЦБ, о валютном регулировании и контроле, охарактеризовать деятельность ФСФР, закон о «рынке ценных бумаг» и другие, например, об инвестиционной деятельности.

3. Структура и функции рынка ценных бумаг. (Дать характеристику основных функций рынка ценных бумаг и операции, которые совершаются на этом рынке).

4. Сущность и классификация ценных бумаг. (Определение ценной бумаги, юридические и экономические признаки ценных бумаг, дать характеристику юридическим и экономическим признакам ценных бумаг, классы ценных бумаг и их характеристика, виды ценных бумаг и их характеристика, эмитенты ценных бумаг, какой вид эмитента может эмитировать определённый вид ценной бумаги, формы выпуска ценных бумаг и их вид, какой вид ценных бумаг требует идентификации их владельца, а какой не требует, виды дохода по ценным бумагам.

5. Классификация эмитентов и видов ценных бумаг или эмитируемых. Эмиссионная деятельность. (Определите эмитента, цели эмиссии ценных бумаг, стандарты эмиссии, процедуры эмиссии, этапы эмиссии и их характеристика, алгоритм эмиссии ценных бумаг, виды эмиссии, регистрация проспекта эмиссии).

|

|

|

6. Классификация инвесторов и их характеристика.

7. По каждому виду профессиональной деятельности на рынке ценных бумаг необходимо:

- дать их характеристику, цели и задачи их деятельности; виды операции, которые они совершают, структуру и функциональные задачи отделов, входящих в фирму, раскрытие информации.

8. Отличительные особенности акций и инвестиционных паёв. (Виды корпоративных операций с акциями, права акционера, права владельца инвестиционных паёв, виды ПИФов, категории и разновидности акции).

9. Сущность и виды депозитарных расписок (Преимущества АДР для их владельцев и для эмитента основных акций, участники программы АДР, функции депозитарного рынка).

10. Сущность облигации и её отличительные особенности (Обязательства эмитента, классификация облигаций, цели эмиссии облигаций, эмитенты облигаций, сроки обращения облигаций, виды дохода по облигациям, конвертируемые облигации).

11. Сущность и виды сертификатов (Бенефициар, права бенефициара, периодичность выпуска, цессия, цедент, цессионарий, форма выпуска сертификатов).

12. Классификация векселей и операции с векселями (Основные понятия, используемые в вексельном обращении, реквизиты векселя).

13. Производные ценные бумаги и операции с ними (Классификация финансовых инструментов, производные инструменты. Валютные свопы, процентные свопы, фьючерсные контракты, форвардные контракты, опционы, РЕПО, опционы колл, опционы пут, варранты, спекуляции и хеджирование).

14. Характеристика деятельности фондовой биржи (Значение фондовых бирж, признаки биржи, задачи биржи, виды бирж, принципы членства в фондовой бирже, структура фондовой биржи, технология листинга и делистинга, биржевые сделки, типы биржевых приказов, способы ведения торов, внебиржевой оборот ценных бумаг, биржевая информация).

|

|

|

I. Система цен на акции

| № п/п | Цена | Условное обозначение | Содержание | Формула расчёта | Условные обозначения | Примечания |

| 1. | Номинальная | Рн | Доля уставного капитала АО, приходящаяся на одну выпущенную акцию (обыкновенную или привилегированную |

| УК – уставный капитал АО

- число размещённых обыкновенных и привилегированных акций - число размещённых обыкновенных и привилегированных акций

| |

|  - номинальная цена обыкновенной акции - номинальная цена обыкновенной акции

- размер уставного капитала, приходящийся на обыкновенные акции - размер уставного капитала, приходящийся на обыкновенные акции

- число размещённых обыкновенных акций - число размещённых обыкновенных акций

| |||||

|  - номинальная цена привилегированной акции - номинальная цена привилегированной акции

| |||||

- размер уставного капитала, приходящийся на привилегированные акции - размер уставного капитала, приходящийся на привилегированные акции

| Не может быть больше 25% всего уставного капитала | |||||

- число размещённых привилегированных акций - число размещённых привилегированных акций

|

| 2. | Балансовная (книжная) | Рбал | Стоимость чистых активов, приходящаяся на одну обращающуюся обыкновенную акцию |

| А – стоимость всех активов АО

З – сумма обязательств общества

- число обыкновенных акций в обращении - число обыкновенных акций в обращении

| Показатель «чистые активы» характеризует величину собственного капитала АО, т.е. А – З = чистые активы |

| 3. | Выкупная | Рвык | Цена приобретения акций АО у своих акционеров | Определяется уставом АО, решениями собрания акционеров или Совета директоров АО | ||

| 4. | Ликвидационная | Рл | Цена, выплачиваемая за акцию при ликвидации АО | По привилегированным акциям определяется в соответствии с уставом АО | ||

| 5. | Цена покупки | Рпок | Цена, по которой акция покупается инвестором | Покупная цена может быть равной эмиссионной цене (Рэм) при IPO или рыночной цене Ррын при SPO | ||

| 6. | Эмиссионная | Рэм | Цена IPO, определяется эмитентом или посредником | Правила формирования эмиссионной цены определяются в соответствии с законодательно-нормативной базой | ||

| 7. | Рыночная (курсовая) | Ррын | Равновесная цена на вторичном рынке |

|  - курс акций - курс акций

- рыночная цена - рыночная цена

- номинальная цена - номинальная цена

| Равновесная цена на момент заключения сделки по купле-продаже акции.  - определяется в расчёте на 100 денежных единиц - определяется в расчёте на 100 денежных единиц

|

| 8. | Цена предложения | Рпр | Устанавливается продавцом на вторичном рынке | |||

| 9. | Цена спроса | Рспр | Цена, по которой покупатель согласен купить акции на вторичном рынке | Рпр – Рспр = размер «маржи» (или «спрэд») | ||

| 10. | Цена открытия | Роткр | Цена, по которой в первой сделке приобретены акции определённого эмитента в данный биржевой день | |||

| 11. | Цена закрытия | Рзакр | Цена заключительной сделки, по которой приобретены акции определённого эмитента, в соответствующий биржевой день | |||

| 12. | Цена максимальная | Рмакс | Наиболее высокая цена определённой акции в течение биржевого дня | |||

| 13. | Цена минимальная | Рмин | Наименьшая цена акции определённого эмитента в течение биржевого дня | |||

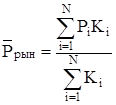

| 14. | Средневзвешенная рыночная цена акции |

| Цена определённой акции с учётом объёмов проданных акций. Может рассчитываться за разные периоды |

|  - цена продажи акции в i-ю сделку - цена продажи акции в i-ю сделку

- число акций, проданных по цене - число акций, проданных по цене  N – число сделок за определённый период времени

N – число сделок за определённый период времени

|

|

|

|

II. Система показателей, характеризующих доходность акции

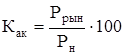

| № п/п | Наименование показателя | Содержание | Формула расчёта | Условные обозначения |

| 1. | Дивиденд (текущий доход) | Размер прибыли, распределяемой АО, приходящейся на одну акцию |

|  - дивидендный доход;

РП – размер прибыли АО, подлежащий распределению по акциям; - дивидендный доход;

РП – размер прибыли АО, подлежащий распределению по акциям;

- число размещенных акций - число размещенных акций

|

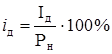

| 2. | Ставка дивиденда | Отношение дивиденда к номинальной цене акции, выраженное в процентах |

|  - ставка дивиденда - ставка дивиденда

- номинальная цена акции - номинальная цена акции

- сумма дивиденда на акцию - сумма дивиденда на акцию

|

| 3. | Текущая доходность, ставка текущего дохода (рендит – иностр.) | Характеризует отношение текущего дохода к инвестированным средствам. Отражает рентабельность инвестированного капитала. |

|  - текущая доходность (рендит) - текущая доходность (рендит)

- дивидендный доход - дивидендный доход

- цена приобретения акции (эмиссионная или рыночная) - цена приобретения акции (эмиссионная или рыночная)

|

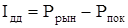

| 4. | Спекулятивный (дополнительный) доход при положительной разнице курсовой стоимости акции | Разница между ценой продажи и покупки акции |

|  - дополнительный доход - дополнительный доход

- рыночная (курсовая) цена - рыночная (курсовая) цена

- цена покупки (эмиссионная или рыночная) - цена покупки (эмиссионная или рыночная)

|

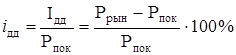

| 5. | Ставка дополнительного дохода | Ставка дополнительного дохода – отношение курсовой разницы к инвестированному капиталу |

|  - ставка дополнительного дохода - ставка дополнительного дохода

- дополнительный доход - дополнительный доход

- цена покупки - цена покупки

- цена рыночной покупки - цена рыночной покупки

|

| 6. | Совокупный (конечный доход (в абсолютном измерении) | Совокупный (конечный) доход формируется как за счёт дивидендов, начисляемых на акцию, и дополнительного дохода, получаемого при перепродаже акции |

|  - совокупный (конечный) доход - совокупный (конечный) доход

- сумма дивиденда на акцию - сумма дивиденда на акцию

- дополнительный доход - дополнительный доход

|

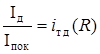

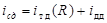

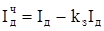

| 7. | Ставка совокупного дохода | Ставка совокупного дохода – отношение совокупного дохода к инвестированному капиталу, выраженное в процентах |  Поскольку

Поскольку  ,

а ,

а  ,

то ,

то

|  - ставка совокупного дохода - ставка совокупного дохода

- цена покупки акции - цена покупки акции

- сумма дивиденда на акцию - сумма дивиденда на акцию

- дополнительный доход - дополнительный доход

|

| 8. | Чистый дивиденд | Сумма дивиденда после удержания налога |

|  - чистый дивиденд - чистый дивиденд

- начисленный дивиденд - начисленный дивиденд

- ставка налога на дивиденды - ставка налога на дивиденды

|

| 9. | Чистый дополнительный доход | Сумма дополнительного дохода после уплаты налога на прибыль |

|  - чистый дополнительный доход - чистый дополнительный доход

- ставка налога на прибыль или подоходного налога - ставка налога на прибыль или подоходного налога

- дополнительный доход из-за курсовой разницы - дополнительный доход из-за курсовой разницы

|

| 10. | Ставка чистого дополнительного дохода | Ставка чистого дополнительного дохода – отношение чистого дополнительного дохода к инвестированному капиталу в процентах или коэффициентах |

|  - ставка чистого дополнительного дохода - ставка чистого дополнительного дохода

- сумма чистого дополнительного дохода - сумма чистого дополнительного дохода

- сумма, затраченная на покупку акций - сумма, затраченная на покупку акций

|

| 11. | Чистый совокупный доход | Сумма совокупного дохода после удержания налога на дивиденды и налога на прибыль по дополнительному доходу |

|  - чистый совокупный доход - чистый совокупный доход

- сумма начисленных чистых дивидендов - сумма начисленных чистых дивидендов

- сумма полученного чистого дополнительного дохода - сумма полученного чистого дополнительного дохода

|

|

|

|

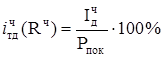

| 12. | Чистая текущая доходность | Процентная ставка чистого годового текущего дохода, исчисляемая отношением чистого годового дивиденда к инвестированному капиталу |

|  - чистая текущая доходность (рендит) ( - чистая текущая доходность (рендит) ( ) )

- чистый годовой дивиденд - чистый годовой дивиденд

- сумма, затраченная на приобретение акции (инвестированный капитал) - сумма, затраченная на приобретение акции (инвестированный капитал)

|

| 13. | Чистая совокупная доходность (ставка) | Процентная ставка чистого совокупного дохода, исчисляемая отношением чистого совокупного дохода к инвестированному капиталу |

|  - ставка чистой совокупной доходности - ставка чистой совокупной доходности

- сумма чистого совокупного дохода - сумма чистого совокупного дохода

|

|

|

|