|

Возможные способы разрешения существующих проблем в сфере страхования

|

|

|

|

В области развития регионального страхования сконцентрирован большой и важный круг задач, решение которых требует научного обоснования теоретических и практических подходов к формированию эффективной системы страхования, формулирования конкретных путей ее оптимизации, анализа возможностей использования современных механизмов и инструментов, обеспечивающих эффективное использование ресурсов страховщиков. Развитие регионального страхования, как составной части национальной системы страхования будет способствовать решению проблем более высокого порядка: экономических, социальных, экологических и т.д. При этом важное значение имеет четкое обозначение проблем, существующих в страховой отрасли на современном этапе ее развития.

Страхование призвано решать целый ряд социальных и экономических задач при условии достаточного уровня развития страховых отношений в обществе. Каждый субъект страхового рынка преследует свои конкретные цели, поэтому в основе регулирования, планирования и разработки различных мероприятий, направленных на развитие отрасли, должен лежать баланс интересов всех участников страховых отношений и государства.

К основным проблемам формирования страхового рынка региона в первую очередь можно отнести недостаточное внимание со стороны органов законодательной и исполнительной власти региона к вопросам развития страхового рынка. Не рассматривается и не используется в достаточной степени механизм страхования как способ защиты имущественных интересов в том числе и интересов государства.

Не рассматриваются в должной степени возможности страховых организаций как инвестиционных институтов. Страховые общества, реализуя страховые полисы, в виде регулярных взносов принимают от населения сбережения, которые могут затем помещаться в государственные и корпоративные ценные бумаги, закладные под жилые строения. Регулярный приток взносов и доходов по облигациям и дивидендов по акциям, принадлежащим страховым компаниям, обеспечивает накопление крупных и устойчивых финансовых резервов. Эта проблема является следствием как слабого развития фондового рынка (следует отметить, что в последнее время правительством республики предпринимаются попытки реализовать этот сегмент инвестиционного рынка) так и недостаточное информационное обеспечение рынка, в том числе, страхового, а самое главное, его инвестиционных возможностей.

|

|

|

С другой стороны, страхование является инструментом, обеспечивающим приток инвестиций в регион. На наш взгляд значительный приток инвестиций в регион будет обеспечен при прямом участии в данном процессе региональных властей в качестве страхователей.

Недостаточно развито страхование предпринимательских рисков, напрямую влияющее на повышение инвестиционной привлекательности региона. Одна из причин нераспространенности страхования в бизнесе - большая доля теневого оборота, тогда как страхование в большинстве случаев, требует подтверждения показателей реального бизнеса.

Негативное влияние на формирование регионального страхования оказали кризисные явления 90-х годов, в результате которых региональным компаниям, не имеющим достаточной финансовой обеспеченности, пришлось уйти с рынка, сократилось количество филиалов, так как многим компаниям пришлось сократить свою филиальную сеть, а некоторые компании ушли с рынка. В результате на рынке региона осталось филиалы компаний "Росгосстрах", "Энергогарант" и "Военно-страховая компания".

Эффективное будущее региональной политики в области страхования состоит в формировании региональных страховщиков в крупных центрах параллельное создание сети крупнейших российских, а также отдельных региональных компаний и инфраструктуры страховой отрасли в регионах.

|

|

|

На сегодняшний день на рынке региона зарегистрированы и работают более 45 филиалов компаний и ни одной компании резидента. Для организации деятельности страховой компании резидента сегодня имеющихся внутренних ресурсов недостаточно, внешние инвестиции при неблагоприятном инвестиционном климате региона крайне незначительны, т.е. организовать деятельность даже средней страховой компании практически невозможно. Тенденция расширения филиальной сети крупных российских компаний послужила тому, что во многих регионах действуют исключительно филиалы или представительства иногородних страховщиков. В данных условиях формируется проблема взаимовыгодного сотрудничества субъектов страхового рынка, предполагающего удовлетворение потребностей страхователей, налоговых поступлений в бюджет региона и участие в социально-экономических и инвестиционных программах, разрабатываемых и реализуемых в регионе при условии получения инвестором прибыли от вложений. С другой стороны вопросы территориального размещения страховщиков и укрепления их капитальной базы в аспекте обеспечения устойчивости страховой системы являются первостепенными.

Целесообразно концентрировать свои ресурсы в тех областях, где ее сравнительные преимущества выше. Если регион в масштабе страны специализируется на сельскохозяйственном или промышленном производстве, то это должно влиять на систему страхования, а главным образом на ассортимент предлагаемых страховых продуктов региональными страховщиками.

Жизнеспособность филиала зависит от головной компании. Риск головной компании выше, так как в случае неудачи какого-либо регионального проекта все убытки ложатся на баланс компании. Кроме того затраты на контроль филиальной сетью значительно выше управления группой финансово обособленных компаний. К примеру, сегодня Группа компаний "Росгосстрах" представляет собой вертикально интегрированный холдинг. Он включает ОАО "Росгосстрах", три крупные региональные и семь межрегиональных страховых компаний. В их составе работают 76 республиканских, краевых и областных филиалов, более 2300 агентств и страховых отделов, 230 центров по урегулированию убытков.

|

|

|

Проблема эффективного взаимодействия страховых компаний с правоохранительными органами. К примеру, совокупная страховая премия компании "Росгосстрах " по авто КАСКО составила за 2007 г. около 200 тыс. руб., а страховая сумма по одному из угнанных застрахованных автомобилей составила более 230 тыс., при этом из 4-х угнанных в предыдущем году автомобилей ни один не найден. Сложная криминальная ситуация, неэффективная работа правоохранительных органов, коррупция, случаи страхового мошенничества, делают необходимым создание собственной службы безопасности в структуре страховой компании, что увеличивает расходы компании. При этом полномочия подразделения ограничены и сотрудники службы могут лишь способствовать поиску и раскрытию преступления.

Развитию рынка способствует выделение и изучение важных аспектов как зарубежного, так и российского опыта, который можно рекомендовать для использования в рамках страхового рынка региона. К тому же знания организации и особенностей страхования в зарубежных странах может быть полезно при проведении страховых операций за рубежом. Этому аспекту не уделяется должного внимания.

Региональными страховщиками недостаточно используются возможности сети Интернет как средство рекламы и продажи страховых услуг. Распространение страховых продуктов через Интернет позволяет снизить расходы на сбыт страховых продуктов, снижают зависимость от страховых агентов, а также цену приобретения страхования. Существует проблема налаживания отношений между потенциальным страхователем и страховой компанией. Необходима пропаганда и реклама страхования как альтернативного и современного способа минимизации рисков и защиты имущественных интересов. Страховщики, как правило, ограничиваются рекламой страхования автогражданской ответственности и создается впечатление, что это единственный вид страховых услуг, который компании предоставляют своим клиентам. В структуре компаний должны быть предусмотрены службы или отделы, выполняющие соответствующие функции. В крупных компаниях сотрудники ответственные за связи с общественностью организуют публикации в СМИ, проводят их мониторинг, готовят рекламные брошюры и сообщения для сайта компании. Реже PR-службы занимаются поиском объекта спонсоринга, кризисным PR, созданием специализированных баз данных и налаживанием связей с госорганами. В некоторых компаниях расходы на PR-подразделения определяются при формировании годового бизнес-плана, однако большинство страховщиков финансирует отдельные проекты и мероприятия по PR.

|

|

|

Основываясь на зарубежном опыте, например в Японии 2001 г. официально разрешена продажа некоторых страховых продуктов через банковские отделения, то есть вводится практика, давно уже укоренившаяся в других странах (во Франции, например, до 60% страховых полисов реализуется через "банковские окна"). Клиенты страховых компаний могут заключать через банки долгосрочные страховые договоры (например, страхования жизни и от огня), приобретать полисы ипотечного страхования, а также краткосрочные продукты туристического страхования. Доступ к сети банковских отделений открывает перед страховщиками немалые возможности для расширения географии их продаж. Подобная практика вводится и в республике филиалом компании "Уралсиб", взаимодействующей с "Банком развития региона", реализующей полисы имущественного страхования клиентам банка. Филиал компании "Росгосстрах" реализует страховые полисы через почтовые отделения России.

В Великобритании значительный прирост страховых платежей был отмечен в последние годы в связи с изменением пенсионного законодательства, которое создало экономические стимулы к приобретению трудоспособным населением полисов (планов) частного пенсионного страхования.

В России, несмотря на создание нескольких московских и региональных фондов и союзов по защите прав страхователей, в настоящее время наблюдается явный недостаток общественных организаций, способных профессионально, непредвзято и за сравнительно небольшую плату помочь российским страхователям решать свои вопросы, неизбежно возникающие во время действия договора страхования. В большинстве регионов при достаточном количестве страховых компаний подобные организации отсутствуют вовсе.

Среди самых главныхпроблем развития рынка имущественного страхования в г. Костроме и Костромской области можно выделить следующие:

|

|

|

Недостаточно высокий платежеспособный спрос на страховые услуги (в сравнение с другими областями)

Цена страховой услугидолжна соответствовать возможностям той группы страхователей, для которых она предназначена, т.е. необходим дифференцированный подход при формировании страховых тарифов, например, использование понижающих и повышающих коэффициентов учитывая уровень доходов населения различных регионов.

Несмотря на рост числа потребителей страховых услуг в части имущественного страхования, их число по-прежнему не достаточно (например, по г. Москве те или иные виды имущества добровольно страхует уже более 75 % граждан).

В январе 2008 г. специалистами Костромского бизнес - журнала было проведено исследование потребителей страховых услуг в г. Костроме и Костромской области.

В ходе проведенного исследования выяснилось, что в период с 2005 по 2007 год доля костромичей, пользующихся теми или иными услугами страхования, увеличилась с 37% до 46%. Таким образом, в 2007 году почти каждый второй костромич воспользовался страховыми услугами, а рост количества пользователей страховых услуг за два года составил не менее 9%.

Рис.11. Уровень пользования страховыми услугами в России

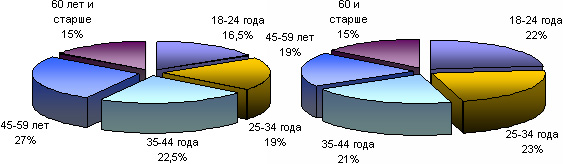

Соотношение респондентов, являющихся пользователями страховых услуг, по полу и возрасту за два года не претерпело серьезных изменений. В 2005 году среди владельцев различных страховых полисов было 52% мужчин и 48% женщин, в 2007 - 50% мужчин и 50% женщин. Наиболее активными пользователями страховых услуг в 2007 году являются респонденты в возрасте от 25 до 59 лет. В совокупности различных возрастных групп эта доля составляет 74% от всех респондентов, пользующихся услугами страхования. Другие возрастные группы - молодежь 18-24 лет и люди от 60 лет и старше в значительно меньшей степени пользуются страховыми услугами - 14% и 12% соответственно[38].

С точки зрения географии пользователей страховых услуг, серьезных изменений по сравнению с ситуацией двухлетней давности также не наблюдается. Наибольшая доля, пользующихся страховыми услугами, приходится на город г. Кострому. Количество людей, пользующихся страховыми услугами в г. Костроме за прошедшие два года увеличилось с 33% до 41%.

В составе видов страхования, используемых костромичами, наблюдалась определенная динамика. В частности, примечательно, что количество костромичей, ответивших, что они воспользовались услугами страхования автомобиля от угона и ущерба (КАСКО), возросло почти в два раза за эти два года - с 3,4% до 6%. Выросла и доля людей, заявивших, что они застраховали свое имущество - с 7,8% в 2005 году до 9% в 2007 году, а также респондентов, указавших на покупку платного добровольного медицинского страхования (с не более 11% до более чем 18%). Двумя видами страховых услуг пользуются почти 13% респондентов, тремя и более - около 5%[38].

Таблица 4

Пользование различными видами страховых услуг, 2005 и 2007 гг.

|

По добровольному медицинскому страхованию наблюдаются структурные изменения состава потребителей. Если в 2005 году среди пользователей ДМС было 47% мужчин и 53% женщин, то в 2007 году доля мужчин снизилась до 43%, а доля женщин возросла соответственно до 57%. Возрастная структура пользователей ДМС изменилась в сторону уменьшения страхователей в возрастной группе от 35 до 59 лет: в 2007 году на эту возрастную группу приходится 40% пользователей (против примерно 50 % в 2005 г), а число молодых пользователей, напротив, увеличилось. Это свидетельствует о том, что молодежь в последние годы стала лучше осознавать преимущества от пользования данным видом страхования, и вместе с тем, у молодых людей появилось больше возможностей в приобретении полиса ДМС.

Рис. 12. Структура владельцев полисов

ДМС в зависимости от возраста

Изменился и портрет типичного пользователя АВТОКАСКО. В 2005 году серьезная часть клиентов страховых компаний по АВТОКАСКО была представлена мужчинами в возрасте от 25 до 34 лет (31%). В 2007 году из всех опрошенных, оформивших полисы АВТОКАСКО - 57% мужчин и 43% женщин, при этом среди мужчин большая доля страхователей КАСКО попадает в возрастную группу 25-34 года (34%), а среди женщин - 35-34 года (29%).

Рис. 13. Структура пользователей автоКАСКО

в зависимости от возраста

В целом, за прошедшие два года аудитория значительно «помолодела»: увеличилось число пользователей в возрасте от 18 до 34 лет, а клиентов АВТОКАСКО старше 35 лет стало меньше.

Недоверие к финансовым институтам и страховым компаниям в частности

Отсутствуют стимулы для расширения страховой защиты, как для юридических, так и для физических лиц. Что касается введения обязательных видов страхования, то зарубежная практика свидетельствует об активном использовании такой формы страхования, однако это путь либо очень богатых стран, либо стран с высокой долей участия государства в экономике.

Однако сегодня нет средств для финансового обеспечения широкого распространения страхования в обязательной форме. В данных условиях при расширении обязательных видов страхования, правительством должны быть предусмотрены источники их финансирования.

По экспертным оценкам, все инструменты снижения рисков (страхование, социальные программы, формирование резервных и чрезвычайных фондов предприятий) покрывают не более 10% рисков, которые обычно страхуются в развитых странах, в большинстве российских регионов этот показатель значительно ниже. Незащищенность по основным группам рисков влечет за собой значительные собственные затраты по ликвидации последствий стихийных бедствий, катастроф. К тому же все еще не сформировано окончательно в людях рыночное сознание, что побуждает надеяться на помощь государства, ориентироваться на государственные программы по оказанию социальной поддержки, ухудшает инвестиционный климат и общие условия экономической деятельности.

Отдельного внимания заслуживает исследование такого потребительского феномена, как отношение к страховому мошенничеству (в 2005 году такое исследование не проводилось, поэтому далее мы будем говорить об ухудшении ситуации в 2007 года в сравнении с 2006 годом). Исследование проводилось НАФИ совместно с Комитетом по противодействию страховому мошенничеству Всероссийского союза страховщиков.

Таблица 5

Отношение к страховому мошенничеству в России,

% от общего числа респондентов

| Допустим ли обман страховщиком | 2006 год, % респондентов | 2007 год, % респондентов |

| Допустим | 6% | 8% |

| Отчасти допустим | 16% | 20% |

| Скорее не допустим | 29% | 21% |

| Не допустим | 40% | 26% |

| Затрудняюсь ответить | 9% | 25% |

В 2007 году 28% костромичей посчитали, что допустимо обмануть страховую компанию путем завышения суммы ущерба выше реального или заявления об ущербе, которого на самом деле не было, 47% костромичей полагают, что такая практика не допустима и 25% - затруднились ответить на вопрос[37].

Неготовность костромичей считать обман страховщика недопустимым является крайне негативной тенденцией для страхового рынка. Как следствие, в три раза увеличилось число костромичей, знающих о случаях обмана страховых компаний: с 10% в 2006 году до 30% в 2007 году. О том, что не знают таких случаев, заявило 60% респондентов, и еще 10% затруднились ответить на поставленный вопрос. При этом с точки зрения источников информации о случаях страхового мошенничества, была выявлена следующая картина: 15% костромичей узнали о случаях обмана страховых компаний из СМИ, 13% - от друзей и знакомых, и 5% - лично знают людей, обманувших страховщиков.

Рис. 14. Информированность о случаях обмана страховых компаний, % респондентов

Далее респондентам задавался вопрос: «Считаете ли Вы увеличение суммы ущерба при получении выплаты от страховой компании выше реального, или заявление об ущербе, которого на самом деле не было, преступлением?» Ответы распределились следующим образом:

Таблица 6

Сравнительная характеристика отношения костромичей к

страховому мошенничеству как преступлению

| 2006 год, % респондентов | 2007 год, % респондентов | |

| Обман страховщика - не преступление | 44% | 37% |

| Обман страховщика - преступление | 41% | 36% |

| Затруднились ответить | 15% | 27% |

Таким образом, примерно равное количество костромичей в 2007 году полагает, что обман страховой компании является или не является преступлением, и заметно (с 15% до 27%) возросла доля респондентов, затруднившихся с ответом, что свидетельствует о существенной неустойчивости общественного мнения по данному вопросу[37].

При рассмотрении причин, по которым респондент считает или не считает обман страховщика преступлениям, мнения распределились следующим образом:

Рис.15. Считают ли костромичи обман страховщиков преступлением, и если да, то почему? (% от числа респондентов)

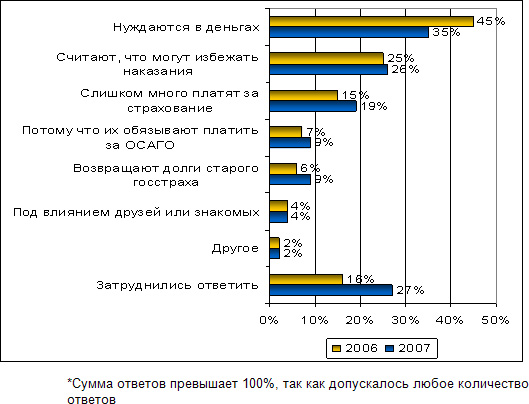

Структура причин обмана страховых компаний в 2007 году практически не изменилась по сравнению с 2006 годом. Отмечается снижение популярности ведущей причины «нуждался в деньгах» (с 45% в 2006 году до 35% в 2007 году), и рост доли респондентов, затруднившихся с ответами (с 16% в 2006 году до 27% в 2007 году). 26% взрослого населения России в 2007 году «считают, что могут избежать наказания», «слишком много платят за страхование» - 19% костромичей, а 9% до сих пор «стараются вернуть долги Госстраха» [37].

Рис. 16. Причины, побуждающие к совершению страхового мошенничества в России, % от числа респондентов

В 2007 году костромичам был также задан вопрос: «Какие меры в первую очередь помогут снизить количество обманов страховых компаний?». По популярности лидируют ответы «увеличение выплаты по страховым случаям» (18%) и «ужесточение санкции в Уголовном Кодексе» (14%), «усиление надзора за страховыми компаниями» как меру против обмана выбрали 12 % респондентов, «активизацию информационно-разъяснительной работы со страхователями»- 8 %, «усиление контроля за страхователями» - 5 %, 9 % заявили что не поможет «ничто», а 34 % - затруднились ответить[37].

В целом, отношение к допустимости или недопустимости страхового мошенничества стандартное практически во всех возрастных группах, только в возрастной группе «60 лет и старше» отмечается увеличение до 35% числа респондентов, которые затруднились ответить на вопрос и снижение до 15% тех, кто считает допустимым или отчасти допустимым страховое мошенничество, то есть пожилые костромичи показывают более социально-одобряемое поведение. С ростом уровня доходов и субъективного дохода несколько увеличивается доля респондентов, допускающих обман страховых компаний, и снижается доля респондентов, затруднившихся с ответом, так что мошенничество – отнюдь не прерогатива бедных. Мужчины чаще женщин считают допустимым или отчасти допустимым обман страховой компании (34% против 24%), в то же время среди женщин больше респондентов, которые затруднились ответить на данный вопрос.

Таблица 7

Допустимость страхового мошенничества в зависимости от возраста, уровня дохода и субъективного дохода респондентов

| Возраст | 18-24 года | 25-34 года | 35-44 года | 45-59 лет | 60 и старше |

| Допустим | 11% | 11% | 9% | 7% | 6% |

| Отчасти допустим | 23% | 24% | 21% | 23% | 9% |

| Скорее не допустим | 23% | 21% | 23% | 23% | 16% |

| Не допустим | 23% | 25% | 26% | 25% | 34% |

| Затрудняюсь ответить | 20% | 19% | 21% | 22% | 35% |

| Субъективная оценка дохода | Мы едва сводим концы с концами | На продукты денег хватает, но покупка одежды вызывает финансовые затруднения | Покупка вещей длительного использования является для нас проблемой | Затруднительно приобретать действительно дорогие вещи | Мы можем позволить купить себе квартиру, дачу и многое другое |

| Допустим | 7% | 9% | 9% | 8% | 33% |

| Отчасти допустим | 14% | 17% | 23% | 22% | 45% |

| Скорее не допустим | 18% | 20% | 22% | 23% | - |

| Не допустим | 33% | 31% | 22% | 29% | 22% |

| Затрудняюсь ответить | 28% | 23% | 23% | 18% | - |

Статистически значимых отличий отношения к допустимости страхового мошенничества по территориальному признаку не наблюдаются - для каждого населенного пункта характерны общероссийские тенденции[37].

Исследование выявило, что в России наблюдаются негативные тенденции в изменении общественного мнения по вопросам страхового мошенничества. В 2007 году по сравнению с 2006 годом увеличилась доля костромичей, допускающих возможность обмана страховой компании. Половина костромичей, определившихся по данному вопросу, не считает обман страховщика преступлением. При этом наиболее популярным обоснованием такой позиции являются утверждения, что «страховщики сами обманывают клиентов» и что «клиенты слишком много платят за страхование». Таким образом, в общественном мнении обман страховщика не ассоциируется с преступлением, он связан с возвратом своих средств, наказанием компаний, которые, по мнению респондентов, сами обманывают страхователей.

Недостаточное информационное обеспечение рынка, недостаточные знания о возможностях и преимуществах страхования, делает более привлекательными другие финансовые институты. К примеру, в структуре использования денежных доходов населения около 72% приходится на покупку товаров и приобретение услуг, 8 % - сбережения во вкладах и ценных бумагах и средства на счетах физических лиц и предприятий, 12% - покупка валюты, т.е. до 28% доходов могут быть направлены на страхование.

Слабый интерес к страхованию основан на недоверии к деятельности финансовых институтов и страховых компаний в частности, слабом информационном обеспечении рынка и низкой страховой культуре населения.

Страховщики пытаются разрабатывать такие программы страхования, которые позволяют максимально сократить и упростить процедуру страхования, но на наш взгляд этого не достаточно. При сегодняшнем уровне страховых знаний необходимо давать подробную консультацию по вопросам страхования при заключении и в период действия договора, так как очень часто возникают ситуации, когда по вине страхователя компания отказывает ему в выплате страхового возмещения.

Потребности в страховых услугах не относятся к числу важнейших, а при существующем уровне доходов населения и хозяйствующих субъектов потенциальных возможностей для увеличения спроса на услуги нет.

По данным региональных страховщиков услугами страховых компаний активно пользуются только 55% населения Костромской области, из них в добровольном страховании участвуют около 25 % граждан. В то время как по другими регионам данные показатели составляют соответственно 85 и 60 %%.

Одной из основных задач по развитию страхового дела является стимулирование перевода сбережений населения в долгосрочные инвестиции с использованием механизмов долгосрочного страхования жизни. Например сектор потребителей услуг по страхованию жизни: это семьи с доходом свыше 500 долларов на человека, а денежные доходы на душу населения в 2007 г с среднем по Центральному региону составили 4596 руб.

В общей численности населения региона количество с таким доходом крайне незначительно. К тому же люди должны обладать рядом психологических свойств и тем, что называют сейчас "рыночным сознанием". В основе этого сознания лежит понимание простой истины: «я сам обеспечиваю себе и своей семье доход, достойную старость».

ЗАКЛЮЧЕНИЕ

Итак, в дипломной работе нами были выявлены наиболее актуальные проблемы на рынке страхования имущества:

1.Недостаточно высокий платежеспособный спрос на страховые услуги,

2. Недостаточное информационное обеспечение рынка,

3.Страховое мошенничество,

4. Проблема налаживания отношений между потенциальным страхователем и страховой компанией,

5. Недостаточное внимание со стороны органов законодательной и исполнительной власти региона к вопросам развития страхового рынка.

Все перечисленные выше проблемы одновременно являются основными факторами, оказывающими негативное влияние на развитие страховых отношений.По-прежнему наблюдается дефицит квалифицированных страховых кадров для осуществления реальной страховой, консалтинговой деятельности, экспертиз, актуарных расчетов.

Основными путями решения данных проблем могут стать следующие:

- Постоянное совершенствование нормативно – законодательной базы в части страхования имущества;

- Оптимизация тарифных ставок в соответствие со средним уровнем доходов населения;

- Проведение страховыми компаниями регулярных маркетинговых исследований потребителей страховых услуг с целью выявления наиболее популярных видов страхования и оптимизации страховой политики по ним;

- Постоянное информирование населения о различных видах страхования имущества с полным пояснением системы страховых взносов, тарифных ставок и страховых выплат;

- Снижение уровня страхового мошенничества путем ужесточения контроля за деятельностью страховых компаний со стороны уполномоченных на это структур.

Тем не менее, следует отметить, что Костромской страховой рынок и, в частности, страховой бизнес в Костромской области, демонстрируют в последние годы феноменальную способность к росту и прогрессирует как количественно, так и качественно.

Принципиально меняются характер и функции страхования, возрастает его значение как эффективного, рационального, экономичного и доступного средства защиты имущественных интересов хозяйствующих субъектов, производителей товаров и услуг, а также граждан. Ведь потребность в страховании так высока, рынок страховых услуг динамично развивается, несмотря на все трудности.

Настоящая конкуренция между страховыми компаниями ними только зарождается.

Но при этом многие страховщики отмечают наличие нецивилизованной конкуренции. Характерна ситуация, когда страховая компания получает гарантированный рынок, работая „под крылом“ крупной структуры — министерства, ведомства и т.п. Страхователи приходят в нее „по предписанию“, то есть по распоряжению застраховаться именно там. Естественно, что в эту сферу уже нет доступа даже тем, кто может предложить более качественный и дешевый страховой продукт.

Такая «ведомственность» не только мешает развитию здоровой конкуренции, но и способна нанести ущерб самим страховщикам. Ведь они, как правило, занимаются преимущественно продажей очень ограниченного количества страховых услуг, для которых не имеют пока рынок сбыта. В то же время устойчивость страховой компании обуславливает наличие широкого круга клиентов по многим видам предлагаемых услуг. Только тогда действует механизм перераспределения средств внутри фирмы. При нем убытки по одному виду страхования покрываются за счет отсутствия страховых случаев по другому. Подобная ситуация вероятна и у тех страховых компаний, которые созданы определенной фирмой и страхуют исключительно её риски. Конечно, с помощью создания собственной компании фирме удается не выпустить из оборота денежные средства. Но крупномасштабные страховые события одновременно могут нанести большой ущерб, как фирме, так и её страховой компании.

Что же касается перспектив развития того или иного вида страхования в регионе, имущественное страхование можно отметить как приоритетное. Основа развития данного вида — физические лица, которые приобрели реальное право собственности на имущество.

Этот вид страхования является одним из наиболее перспективных. Одним же из главных факторов, мешающих этому виду страхования развиваться в полную силу, является низкая платежеспособность и юридических, и физических лиц.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Закон РФ от 27 ноября 1992 г. N 4015-1 "Об организации страхового дела в Российской Федерации" (с изм. от 20 июля 2004 г. в редакции от 29.11.2007 N 287-ФЗ)// СПС Консультант Плюс

2. Гражданский процессуальный кодекс РФ от 14 ноября 2002 г. N 138-ФЗ // Собрание законодательства Российской Федерации. - 18 ноября 2002 г. - №46. - Ст.4532.

3. Комментарий к Гражданскому кодексу РФ части первой (постатейный) / Под ред.О.Н. Садикова – М.: Норма, - 2005

4. Гражданский Кодекс РФ (часть вторая) принят Государственной Думой 22 декабря 1995 года в действующей ред. // СПС Консультант Плюс

5. Постановление Правительства от 22 ноября 2005 г. № 1357 «О первоочередных мерах по развитию рынка страхования в Российской федерации» национального страхового дела в Российской Федерации в 2006- 2008 гг.» // СПС Консультант Плюс

6. Асабина С. Инвестиционная деятельность страховых организаций. Российская и зарубежная практика государственного регулирования. // Страховое дело. – 2007. - №9.

7. Басаков М.И. Страховое дело - Курс лекций. –М.: Изд. «ПРИОР» – 2001

8. Большой экономический словарь./ Под ред. А.Н. Азрилияна. - М.: Фонд "Правовая культура", 2007. - 528 с.

9. Бланк И.А. Основы финансового менеджмента страховой компании. Т1. – Киев: Ника-Центр, 2006

10. Брагинский М., Витрянский В. Договорное право. Книга 1. Общие положения. – М.: Статут, 2007 – с.607.

11. Брагинский М.И. Договор страхования. М., 2000

12. Бригхем Ю., Гапенски Л. Финансовый менеджмент. Полный курс. В 2-х томах. Пер. с англ./ Под ред. В.В. Ковалева. – Спб: «Экономическая школа», 2006

13. Гражданское право. Учебник. Часть 2 / Под ред. А.П. Сергеева, Ю.К. Толстого. - М.: «Проспект», 2007

14. Гомелля В.Б. Основы страхового дела. М., 2003

15. Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы: Учебник. – М.: ИНФРА-М, 2000

16. Крейнина М.Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ. - М., 2005

17. Кипарисов Н.А. Основы балансоведения. – М.: ИНФРА-М, 2001

18. Козинов А.И. Из практики проведения имущественного страхования// Финансы. – 2008. - № 1. – С. 15-19

19. Лапуста М.Г., Шаршукова Л.Г. Риски в страховой деятельности. – М.: ИНФРА-М, 2004

20. Львов Д.С. Развитие экономики страхования на современном этапе// Вопросы экономики. – 2007. - № 3. – С. 28-32

21. Маркова А.Ю. Тенденции развития рынка имущественного страховании в России// Страховщик. – 2008. – № 2. – С. 32-35

22. Махина О.Ю. Проблемы развития российского страхового рынка// Панорама страхования. - март 2008 г. - № 1 - C. 10 - 15

23. Рахмилович В.А. Различные виды договора страхования в гражданском законодательстве //Законодательство и экономика. - №11/12. - 2003

24. Рейтман Л.И. Страховое дело – Учебное пособие. – М: ИНФРА-М, 2005

25. Рубин Ю.Б. Страховой портфель - Книга предпринимателя. – М.: ЮНИТИ, 2004

26. Ржанов А.В. Страховая отрасль России: количество не переходит в качество //Рынок ценный бумаг. - № 17. – 2001. – стр. 25-28

27. Рубин Ю. Б., Солдаткин В. И Страховой портфель.// - М.: "СОМИНТЕК", 2005

28. Современный финансово-кредитный словарь/ Под ред. М.Г. Лапусты., П.С. Никольского. – 5-е изд-е. – М.: ИНФРА-М, 2006

29. Солдаткин В.И. Книга страховщика. – М: ИНФРА-М, 2004

30. Страховое дело в вопросах и ответах. – М.: Феликс, 2006

31. Справочник директора предприятия/ Под ред. М.Г. Лапусты. – М.: ИНФРА-М, 2001

32. Справочник финансиста предприятия. – М.: ИНФРА-М, 2007

33. Терешевкова Е.А. В зеркале статистики //Экономика и жизнь. 2001 г., № 38, с. 6-9

34. Финансы: Учебное пособие / Под ред. А.М. Ковалевой. – 3-е изд-е. – М.: Финансы и статистика, 2006

35. Фогельсон Ю.К. Регулирование страхования в нормах нового Гражданского кодекса. - Хозяйство и право. - № 11/12. – 2006. – стр. 15-18

36. Фогельсон Ю.Б. Комментарий к страховому законодательству. М., 2004

37. Ченг Ф. Ли, Джозеф И. Финнерти. Финансы корпораций: теория, методы и практика. Пер. с англ. – М.: ИНФРА-М, 2004

38. Шахов В.В. Страхование. – Учебное пособие., изд- е 3-е., перераб. и доп. – М.: ПРОСПЕКТ, 2005

39. Шахов В.В. Введение в страхование. - Учебное пособие //М.: Финансы и статистика, 2006

40. Экономика страхования и перестрахования. –М.: Издательский центр «Анкил», 2005

41. www.insur – info. ru

42. www.insur – today. ru

Приложение

|

|

|