|

Обеспечение возвратности кредита – это виды и формы гарантированных обязательств заемщика перед кредитором по возвращению кредита в случае его возможного невозврата заемщиком.

|

|

|

|

Источники погашения ссуды подразделяются на первичные и вторичные. Первичным источником является выручка от реализации продукции, оказания услуг. На практике встречается ситуация, когда возникает риск несвоевременного поступления выручки. В этих случаях появляется необходимость в дополнительных гарантиях возврата кредитов, что требует вторичных источников. К их числу относятся:

- неустойка;

- залог;

- удержание имущества должника;

- поручительство;

- банковская гарантия;

- задаток.

Залог имущества является одной из наиболее распространенных форм обеспечения возвратности банковского кредита.

Залог есть право кредитора (залогодержателя) получать возмещение из стоимости заложенного имущества приоритетно перед другими кредиторами. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензий на стоимость заложенного имущества.

Залогом обеспечиваются все требования кредитора-залогодержателя, возникшие на момент их предъявления, если иное не предусмотрено договором. Среди этих требований выделяются:

q сумма основного долга и %;

q расходы кредитора в связи с исполнением обязательства, включая издержки, связанные с публичной реализацией имущества, проведением аукционов, конкурсов, выплатой комиссионного вознаграждения;

q убытки кредитора, связанные с выплатой %, неустоек;

q расходы кредитора, связанные с содержанием имущества.

Все эти суммы относятся на счет залогодержателя и подлежат возмещению из заложенного имущества. Договор о залоге должен быть заключен в письменной форме. Выделяют 2 вида залога в зависимости от того, у кого будет находиться предмет залога:

|

|

|

1. Залог без передачи залогового имущества залогодержателю

- залог товаров в обороте (залог с переменным составом);

- залог товаров в переработке (сырья, материалов);

- ипотека;

2. Залог с передачей залогового имущества залогодержателю (заклад).

Во многих странах в качестве форм обеспечения возвратности кредита применяется уступка требований (цессия) и передача прав собственности.

Цессия – это документ заемщика (цедента), в котором он уступает свое требование (дебиторскую задолженность) кредитору (банку) в качестве обеспечения возврата кредита.

Передача прав собственности используется для того, чтобы движимое имущество могло быть в пользовании заемщика и в то же время служить гарантией возврата кредита. Заемщик при этом несет ответственность за сохранность оставшихся в его пользовании ценностей и не имеет права самостоятельного распоряжения ими.

Формой обеспечения возвратности кредита являются также гарантии и поручительства. При этом имущественную ответственность за заемщика несет третье лицо. В России применяется банковская гарантия.

В случае банковской гарантии банк, кредитное учреждение или страховая компания (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по предъявлении бенефициаром письменного требования о ее уплате.

Поручительство оформляется письменным договором м/у банком – кредитором и поручителем. Поручитель обязуется погашать задолженность заемщика полностью или в части.

Задатком признается денежная сумма, выдаваемая одной из сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечении его исполнения.

|

|

|

Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства. По требованию об уплате неустойки кредитор не обязан доказывать причинение ему убытков.

4. Ответственность заемщика

Ответственность за неисполнение кредитных обязательств означает, что каждая сторона кредитного договора отвечает за свои действия по исполнению договора. Заемщик является ответственным прежде всего за возврат суммы кредита и выплату % за пользование им в срок, предусмотренный кредитным договором.

При невыполнении заемщиком обязательств кредитор вправе использовать все возможности к возврату кредита и уплате остального долга, вплоть до обращения с иском в суд. Если кредитный договор не содержит условия, предусматривающие ограниченный характер ответственности обеих сторон, ответственность заемщика и банка является полной, что означает: виновная сторона обязана возместить своему контрагенту убытки в полном объеме.

Убытки включают как реальный ущерб, так и упущенную выгоду. Применительно к кредитору – это недополученные доходы, которые имел бы кредитор, в случае своевременного возврата кредита.

За нарушение заемщиком взятых обязательств в ходе выполнения договора банк может приостановить дальнейшую выдачу кредита или предъявлять к досрочному взысканию уже выданные средства.

Кредитор отвечает за предоставление кредита в полном объеме и сроки, предусмотренные в договоре, ежемесячное начисление % за кредит. Заемщик может потребовать от банка возмещения убытков, возникающих вследствие не предоставления или предоставления не в полном объеме кредита.

Вопрос 79.

Правовой статус предпринимателя

Государство устанавливает права и обязанности каждого субъекта предпринимательской деятельности. Совокупность прав и обязанностей образует правовой статус предпринимателя. Права и обязанности предпринимателей составляют содержание предпринимательских отношений.

Содержание субъективного права состоит из совокупности правомочий:

право совершать собственные действия;

|

|

|

право требовать исполнения обязанностей и обязательств другими лицами в интересах предпринимателя;

возможность защиты предпринимателем своих интересов.

Обязанность предпринимателя, в отличие от его субъективного права, представляет собой меру ограничения его экономической свободы. В рамках предпринимательской деятельности обязанность предпринимателя представляет собой условие правомерности его поведения, которое устанавливается с помощью правовых требований или правовых запретов. Правовые требования указывают, какие действия предприниматель должен совершить в интересах какого-либо лица, либо группы лиц, либо государства в целом. Правовые запреты устанавливают пределы осуществления предпринимателем своих прав и обязывают его воздерживаться от совершения тех или иных действий. Новые требования, предъявляемые к предпринимателю, не должны иметь обратной силы.

Права предпринимателей.

Равные возможности для ведения предпринимательской деятельности.

Право для осуществления своей деятельности требовать создания такой правовой среды, которая бы обеспечивала соблюдение принципов рыночной экономики.

Право реализовывать свои товары и услуги на всей территории России, в любом субъекте Российской Федерации.

Индивидуальные предприниматели вправе избирать любое место жительства, а учредители коммерческой организации – выбирать любое место нахождения создаваемого ими юридического лица.

Право самостоятельно и независимо устанавливать цены на свои товары и услуги (за исключением естественных монополий).

Коммерческие организации вправе осуществлять любые виды деятельности, при этом предмет и цели их деятельности должны быть определены в учредительных документах организации только в предусмотренных законом случаях.

Право предпринимателей иметь на праве собственности имущество, необходимое для осуществления предпринимательской деятельности, включая землю, иные природные ресурсы, денежные средства, здания, сооружения, оборудование, сырье и материалы.

|

|

|

Свобода конкуренции означает, что каждый предприниматель должен иметь возможность доступа к любому рынку того или иного товара наравне с другими предпринимателями.

Указанные права не являются абсолютными. Они могут быть ограничены федеральным законом.

Обязанности предпринимателей.

Государственная регистрация предпринимателя, получение лицензий, допусков, иных разрешений.

Вести бухгалтерский учет, финансовую и статистическую отчетность.

Выполнение требований законодательства и выполнение обязательств по гражданско-правовым сделкам. Соблюдение трудового законодательства, норм и правил природопользования, санитарии, противопожарной безопасности, стандартизации, сертификации и др.

Уплата налогов, подача налоговых деклараций, иных налоговых отчетов и бухгалтерских балансов, предоставление статистической информации.

Права предпринимателей

Рассматривая права предпринимателей, следует иметь в виду, что здесь под предпринимателями мы понимаем как индивидуальных, так и коллективных предпринимателей, т. е. предпринимательские организации. Права предпринимателей, как правило, регламентируются (устанавливаются) законодательством и обычаями делового оборота. Так, гражданские права и обязанности предпринимателей возникают:

• из договоров и иных сделок, предусмотренных законом или не противоречащих ему;

• из актов государственных органов и органов местного самоуправления, которые предусмотрены законом в качестве возникновения гражданских прав и обязанностей;

• из судебного решения, установившего гражданские права и обязанности;

• в результате приобретения имущества по основаниям, допускаемым законом;

• в результате создания произведений науки, литературы, искусства, изобретений и иных результатов интеллектуальной деятельности;

• вследствие причинения вреда другому лицу;

• вследствие необоснованного обогащения;

• вследствие иных действий граждан и юридических лиц;

• вследствие событий, с которыми закон или иной правовой акт связывает наступление гражданско-правовых последствий. Под обычаем делового оборота признается сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не предусмотренное законодательством, независимо от того, зафиксировано ли оно в каком-либо документе.

В условиях действующего законодательства предприниматели имеют следующие права:

• заниматься любым видом хозяйственной деятельности, разрешенной законом;

• создавать собственное дело в любой организационно-правовой форме;

|

|

|

• иметь в собственности (хозяйственном ведении) любое имущество, необходимое для осуществления предпринимательской деятельности. Размер приобретаемого имущества законом не ограничен. Бремя содержания имущества несет сам собственник;

• самостоятельно планировать свою деятельность, разрабатывать бизнес-план и другие формы и виды планирования;

• самостоятельно выбирать потребителей продукции, поставщиков всех факторов производства, заключать в соответствии с законодательством предпринимательские договоры;

• самостоятельно устанавливать формы и системы оплаты труда наемных работников, различные дополнительные формы материального поощрения, но эти права должны быть установлены в учредительных документах и не противоречить трудовому законодательству;

• устанавливать дополнительные отпуска наемным работникам;

• самостоятельно привлекать к трудовой деятельности работников, заключая с ними договоры гражданско-правового характера, трудовые договоры (контракты) в соответствии с трудовым законодательством;

• заниматься внешнеэкономической, внешнеторговой деятельностью в соответствии с установленным порядком;

• открывать счета в любых банках;

• пользоваться финансово-кредитной, имущественно-материальной поддержкой и другими формами государственной поддержки в соответствии с действующим федеральным законодательством и законами, принимаемыми органами представительной власти субъектов РФ;

• получать государственный заказ на изготовление продукции, выполнение работ и оказание услуг;

• на пенсионное, медицинское и социальное страхование; на защиту своих законных интересов (прав) от неправомерных решений органов государственной власти и должностных лиц. Предприниматели, как граждане, имеют все личные имущественные и неимущественные права, установленные Конституцией РФ, ГК РФ и другими законодательными актами.

В соответствии со ст. 21 первой части Налогового кодекса РФ, предприниматели, как налогоплательщики, имеют следующие права:

1) получать от налоговых органов по месту учета бесплатную информацию о действующих налогах и сборах, законодательстве о налогах и сборах;

2) получать от налоговых органов письменные разъяснения по вопросам применения законодательства о налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку, налоговый кредит или инвестиционный налоговый кредит в установленном порядке;

5) на своевременный зачет или возврат сумм, излишне уплаченных либо излишне взысканных налогов;

6) требовать от должностных лиц налоговых органов соблюдения законодательства о налогах и сборах;

7) не выполнять неправомерные акты и требования налоговых органов и их должностных лиц, не соответствующие налоговому законодательству;

8) обжаловать в установленном порядке решения налоговых органов и действия (бездействие) их должностных лиц;

9) требовать соблюдения налоговой тайны;

10) требовать в установленном порядке возмещения в полном объеме убытков, причиненных незаконными решениями налоговых органов или незаконными действиями (бездействием) их должностных лиц.

Физические лица, как индивидуальные предприниматели, наряду с вышеперечисленными, имеют следующие права:

• быть участниками полных товариществ и полными товарищами в товариществах на вере;

• быть исполнительными органами (единоличными) акционерного общества (по заключенному договору с АО);

• быть в установленном порядке арбитражным управляющим (внутренним, внешним, конкурсным);

• выступать на организованном рынке ценных бумаг в качестве брокера;

• заниматься аудиторской деятельностью.

Обязанности предпринимателей

Обязанности предпринимателей, как хозяйствующих субъектов, установлены действующим гражданским законодательством, другими федеральными законами и нормативными актами. В данном разделе в краткой форме изложены основные обязанности предпринимателей. Предприниматели обязаны:

• в установленные сроки стать на учет (переучет) в налоговом органе и зарегистрироваться в уполномоченных органах государственных внебюджетных социальных фондов;

• самостоятельно исполнять обязанности по уплате налогов в сроки и в размере, установленном законодательством;

• самостоятельно исполнять обязанности по уплате, в установленном размере и в сроки, других обязательных платежей и сборов;

• своевременно предоставлять в налоговый орган декларацию о доходах, другие документы и сведения, необходимые для исчисления и уплаты налогов и других обязательных платежей;

• вести бухгалтерский учет, составлять отчеты о финансово-хозяйственной деятельности в соответствии с законодательством и нормативными актами, обеспечивая их сохранность в течение четырех лет;

• вносить исправления в бухгалтерскую отчетность в размере суммы сокрытого или заниженного дохода (прибыли), выявленного проверками налоговых органов;

• выполнять требования налогового органа об устранении выявленных нарушений законодательства о налогах; выполнять другие налоговые обязанности в соответствии с первой частью Налогового кодекса РФ и другими федеральными законами о налогах и сборах; в установленном порядке получать лицензии на те виды деятельности, осуществление которых возможно только при получении лицензии в соответствии с федеральным законом;

• выпускать продукцию, выполнять работы, оказывать услуги в соответствии с действующими стандартами и (или) сертифицированную;

• не наносить своей деятельностью вреда окружающей среде, жизни и здоровью населения и потребителям товаров (работ и услуг);

• создавать необходимые санитарно-гигиенические и безопасные условия труда для наемных работников;

• в установленном порядке заключать коллективные договоры (соглашения) с профессиональными (рабочими) организациями и своевременно их выполнять;

• не допускать монополистической деятельности на товарных рынках, недобросовестной конкуренции, злоупотребления доминирующим положением на рынке, не заключать соглашения, ограничивающие конкуренцию;

• не устанавливать монопольно высоких либо монопольно низких цен, соблюдать законодательство о регулировании ценообразования;

• в установленном порядке вести учет доходов и расходов, затрат на производство и реализацию товаров (работ, услуг);

• совершать сделки, заключать и исполнять предпринимательские договоры в соответствии с гражданским законодательством;

• не допускать ненадлежащей рекламы своих товаров (недобросовестной, недостоверной, неэтичной, заведомо ложной, скрытой);

• в установленные сроки и в полном объеме предоставлять в государственные органы статистическую отчетность о результатах хозяйственно-финансовой деятельности. Предприниматели (индивидуальные и коллективные) должны выполнять и другие обязанности в соответствии с гражданским, арбитражным, административным, уголовным законодательствами.

Вопрос 80.

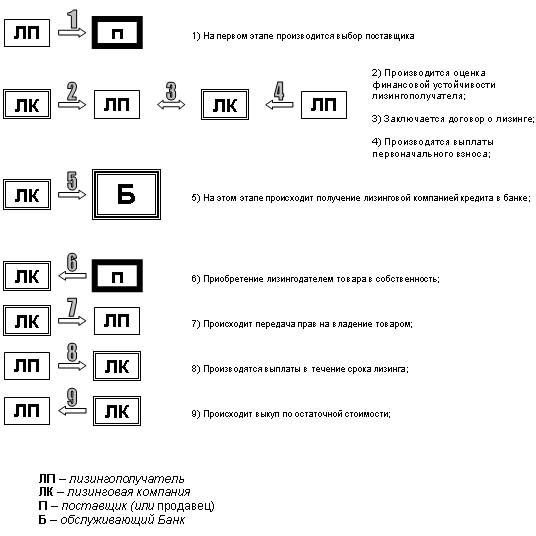

Лизинг (англ. leasing от англ. to lease — сдать в аренду) — вид финансовых услуг, форма кредитования при приобретении основных фондов предприятиями или очень дорогих товаров физическими лицами.

Лизингодатель обязуется приобрести в собственность определенное лизингополучателем имущество у указанного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Чаще всего это осуществляется для предпринимательских целей, однако с 1 января 2011 года в России это не обязательно. В мировой практике широко распространен потребительский лизинг. Договор может предусматривать, что выбор продавца и приобретаемого имущества делает лизингодатель. Лизингополучатель может изначально являться собственником имущества.

По сути, лизинг — это долгосрочная аренда имущества с последующим правом выкупа, обладающая некоторыми налоговыми преференциями.

Предметом лизинга являются любые непотребляемые вещи, в том числе предприятия, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Земельные участки не могут быть самостоятельным предметом договора лизинга. Содержащийся в ст. 666 Гражданского кодекса Российской Федерации и ст. 3 Федерального закона «О финансовой аренде (лизинге)» запрет не распространяется на случаи, когда предметом лизинга служат здание (сооружение), предприятие, иной имущественный комплекс (постановления Президиума Высшего Арбитражного Суда Российской Федерации от 16.09.2008 № 4904/08 и 8215/08).

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон.

Виды лизинга

В зависимости от срока полезного использования объекта лизинга и экономической сущности договора лизинга различают:

Финансовый лизинг (финансовая аренда). Срок договора лизинга сравним со сроком полезного использования объекта лизинга. Как правило, по окончании договора лизинга остаточная стоимость объекта лизинга близка к нулю, и объект лизинга может без дополнительной оплаты перейти в собственность лизингополучателя. По сути, является одним из способов привлечения лизингополучателем целевого финансирования (в целях приобретения объекта лизинга).

Операционный (оперативный) лизинг. Срок договора лизинга существенно меньше срока полезного использования объекта лизинга. Обычно предметом лизинга являются уже имеющиеся в распоряжении лизингодателя активы (может не быть третьей стороны — продавца). По окончании договора объект лизинга либо возвращается лизингодателю и может быть передан в лизинг повторно, либо выкупается лизингополучателем по остаточной стоимости. Лизинговая ставка обычно выше, чем по финансовому лизингу. По экономической сущности является разновидностью аренды. В Российской Федерации операционный лизинг законодательно не регулируется, поэтому контракты, по сущности являющиеся операционным лизингом, заключаются в виде договоров аренды.

В договорах лизинга может быть предусмотрено техническое обслуживание поставляемой техники, обучения кадров и т. д. В договоре возможны положения о праве (или обязанности) лизингополучателя купить товар по истечении срока аренды.

Особым случаем является возвратный лизинг, при котором продавец лизингового имущества одновременно является лизингополучателем. Фактически, это форма получения кредита под залог производственных фондов и получения дополнительного экономического эффекта от различий в налогообложении.

Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга. Собственно с него то все и начинается.

Лизингодатель - физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Как уже было отмечено выше, в качестве лизингодателя может выступать коммерческий банк, кредитная небанковская организация, лизинговая компания. В принципе, лизингодателем может быть и юридическое и физическое лицо.

Поставщик или продавец - физическое или юридическое лицо, которое в соответствии с договором купли - продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли - продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Любой из субъектов лизинга может быть резидентом Российской Федерации или нерезидентом Российской Федерации.

Страховщик - это страховая компания, которая, как правило, является партнером лизингодателя или лизингополучателя. Она участвует в сделке лизинга, осуществляя страхование имущественных, транспортных и прочих видов рисков, связанных с предметом лизинга и/или сделкой лизинга. Функцией страховщика в лизинговой операции является составление страхового договора при заключении сделки между лизингополучателем и лизингодателем. В отличие от других участников не обязателен при заключении лизинговой сделки. Он привлекается лишь в определенных схемах, когда требуется страхование сделки.

Лизинг — это операция по размещению движимого и недвижимого имущества, которое специально закупается лизинговой фирмой, остается ее собственностью, но отдается в аренду предпринимателям.

Главное преимущество лизинга в том, что получатель объекта лизинга не должен сразу его оплачивать, т. е. может не иметь необходимых денежных сумм для его полного приобретения. Плата за использование объекта лизинга происходит длительное время, в течение срока использования объекта. Лизинговый объект позволяет получить доход, из которого осуществляется выплата стоимости объекта с некоторым превышением, составляющим прибыль лизинговой фирмы.

В лизинговой операции участвуют три стороны: поставщик — продавец определенного имущества, лизинговая фирма (арендодатель) и потребитель — получатель определенного имущества (арендатор).

На стадии подготовки предложений анализируются основные параметры, а именно: закупочная цена оборудования или нового имущества, аванс, полученный в момент закупки имущества, применяемая ставка, длительность контракта, периодичность выплат, величина выкупа, способ оплаты.

Лизинг представляет собой трехсторонний комплекс отношений, в которых лизинговая компания (арендодатель) по указанию пользователя (арендатора) приобретает у изготовителя оборудование, которое затем сдает пользователю в аренду.

Сделка финансового лизинга оформляется следующими документами:

1) договор купли-продажи (между лизинговой компанией и изготовителем на приобретение оборудования), где лизинговая компания — покупатель, а изготовитель — продавец;

2) договор лизинга (между лизинговой компанией и пользователем), в силу которого происходит передача во временное возмездное пользование (аренду) оборудования, купленного у изготовителя специально для этой цели;

Финансовый лизинг привлекателен и тем, что финансируется 100% арендуемого имущества, что очень выгодно арендатору, если речь идет о большой сумме.

Лизинг особенно привлекателен при временной потребности в оборудовании (например, в научно-исследовательских лабораториях). Предприниматель прибегает к лизингу, если у него нет возможности использовать кредит для закупки лизингового оборудования или он предполагает использовать собственный капитал и заемные средства иным способом. Предприниматель, не увеличивая капитал, приводит в движение большее количество факторов производства. Средства производства, полученные по лизингу, не фиксируются в балансе лизингополучателя и не увеличивают его задолженности.

Предприниматель может использовать лизинг при наличии потребности в оборудовании, которое не связано с основной производственной деятельностью.

Опытный предприниматель предпочитает приобретать по лизингу особенно сложное и редкое оборудование, которое обслуживается лизингодателем лучше, чем это может сделать он сам.

|

|

|