|

Измерение доходности в венчурном инвестировании

|

|

|

|

Автор считает целесообразным обозначить два основных направления, в рамках которых доходность венчурного инвестирования будет обсуждаться в данном параграфе. Во-первых, это итоговая ожидаемая доходность отдельного венчурного проекта, оцениваемая еще до осуществления инвестиций. Во-вторых, автор описывает реально измеряемую доходность венчурного проекта в процессе его осуществления, а также характеристики доходности венчурного проекта, которые могут внести искажения в результаты, получаемые при анализе с использованием исторических данных о доходности венчурных инвестиций.

Для измерения доходности в венчурном инвестировании обычно применяются мультипликатор и показатель внутренней нормы доходности (IRR). Мультипликатор является наиболее простым показателем; он показывает, во сколько раз полученные при выходе из проекта средства превосходят изначально вложенную в него сумму. Внутренняя норма доходности – ставка процента, при которой чистая приведенная стоимость проекта равняется нулю. Ее широкое использование при оценке доходности связано с необходимостью учета фактора времени осуществления инвестиций при расчете доходности. Это является особенно актуальным для венчурного инвестирования, которое обычно производится не единовременно, а в несколько раундов.

Доходность венчурного проекта в целом оценивается исходя из вероятностного распределения возможных исходов проекта, т.е.

, (1)

, (1)

где r – средняя ожидаемая доходность проекта,

- возможный исход,

- возможный исход,

- вероятность получения данного исхода проекта.

- вероятность получения данного исхода проекта.

Данный подход, будучи наиболее общим подходом к оценке ожидаемой доходности, в венчурном инвестировании применяется на основе анализа различных сценариев развития проекта. Высокая неопределенность будущих результатов деятельности проекта приводит к существенному разбросу возможных исходов, причем вероятности получения каждого из них могут быть определены только посредством экспертной оценки. В свою очередь базой для проведения экспертной оценки могут стать статистически выявленные закономерности в разбросе доходности венчурных проектов, корректируемые применительно к отдельному проекту с учетом его специфики.

|

|

|

Классическое соотношение успешных и неудачных проектов в венчурном инвестировании описывается правилом «3-3-3-1», в соответствии с которым из 10 проинвестированных компаний 3 неудачны, 3 умеренно доходны, 3 приносят высокий доход и 1 дает сверхвысокую прибыль. Аналогичные распределения приводятся в различных эмпирических исследованиях. Результаты, полученные Хантсманом и Хоманом на основе анализа доходности 110 венчурных инвестиций за 1960-1975гг., свидетельствуют о том, что менее 25% проектов превышают среднюю портфельную доходность, около четверти приносят убытки. В соответствии с исследованием Venture Economics (1981), 31% инвестиций приносят доход, в 2-10 раз превышающий изначально вложенные средства, 30% проектов окупаются или приносят незначительную доходность до 100%, 40% проектов оканчиваются полной или частичной потерей вложенных средств.[8] В работе Сальмана приведено следующее процентное соотношение проектов, приносящих ту или иную доходность:

полный крах – 11,5%,

частичные потери – 23%,

доходность в 0-1,9 раз - 30%,

доходность в 2-4,9 раз – 19,8%,

доходность в 5-9,9 раз – 8,9%,

доходность более чем в 10 раз – 6,8%. [9]

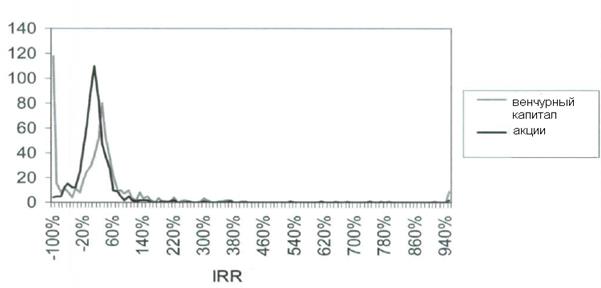

Шмидт приводит распределение доходности венчурных проектов в сравнении с доходностью акций. Из приведенного графика можно увидеть, что доходность венчурного проекта имеет два модальных значения: -100%, т.е. полная потеря вложенных средств, и порядка 40%, т.е. умеренная доходность. Также, доходность венчурного капитала с некоторой вероятностью может достичь огромных значений, превышающих 900% годовых, что является практически неосуществимым в случае акций. Как можно заметить, результаты данного исследования в наименьшей степени согласуются с остальными. Его принципиальным отличием является выявленная несимметричность распределения доходности венчурных проектов. Автор полагает, что подобный результат может объясняться спецификой выборки проектов, анализируемой Шмидтом, в которой практически все проекты с отрицательной доходностью считались приведшими к полной потере вложенных средств. Поэтому можно считать, что данный результат не вполне верно отражает реальное распределение доходности венчурных проектов.

|

|

|

Рис.2. Распределение доходности венчурных проектов по сравнению с доходностью акций

Источник: Schmidt D. M. Private Equity versus Stocks: Do the Alternative Asset's Risk and Return Characteristics Add Value to the Portfolio? // The journal of alternative investments - Summer 2006 - p. 32.

Таким образом, в целом различные эмпирические исследования выявляют очень схожие модели вероятностного распределения доходности венчурных проектов, которые могут быть использованы при оценке потенциальной доходности отдельного проекта с учетом его индивидуальных характеристик.

Что касается реально измеряемой доходности, к ее оценке в венчурном инвестировании используется два взаимодополняющих подхода. Во-первых, на основе оценки изменения стоимости чистых активов и денежных потоков, получаемых инвесторами, регулярно рассчитываются промежуточные показатели доходности. Во-вторых, при выходе из компании рассчитывается итоговая доходность проекта, а при закрытии фонда и реализации всех проектов - итоговая, реализованная доходность фонда.

Изменение промежуточной доходности венчурного фонда с течением времени описывается так называемой J-кривой. В первые годы деятельности фонда наблюдается резкое падение его доходности и достижение ею отрицательных значений, лишь через несколько лет доходность начинает расти, приближаясь к своим прогнозным значениям. Данная специфика изменения доходности объясняется двумя основными причинами. Во-первых, это связано с расходами на деятельность управляющей компании, которые составляют фиксированный процент (2-4%) от всей суммы активов под управлением фонда. Во-вторых, неудачные проекты часто выявляются и списываются на ранней стадии, тогда как для развития и полной реализации потенциала успешных компаний требуется несколько лет.[10] Динамика доходности одного конкретного проекта будет носить неопределенный характер, поскольку рассматриваемый проект может относиться к категории как неудачных, так и удачных. В последнем случае изменение его доходности будет очень сходно с графиком доходности фонда.

|

|

|

Рис.3. Изменение доходности венчурного фонда с течением времени. J-кривая.

Источник: Дагаев А.А. Механизмы венчурного (рискового) финансирования: мировой опыт и перспективы развития в России

http://www.cfin.ru/press/management/1998-2/06.shtml

Мерами, способствующими минимизации эффекта J-кривой, могут служить эффективное управление расходами на деятельность менеджеров фонда, а также включение в состав активов проектов поздних стадий, которые демонстрировали бы высокую доходность уже в первые годы функционирования фонда. Однако в целом можно утверждать, что ориентация на текущую прибыльность в краткосрочном периоде не должна становиться критерием, определяющим деятельность фонда. Гораздо важнее иметь в виду, что промежуточная доходность венчурного фонда не является верной характеристикой его будущей итоговой доходности.

Чтобы учитывать указанную специфику доходности венчурного капитала и устранить ее влияние на результаты анализа с использованием данных по венчурным фондам, часто предлагают ориентироваться не на краткосрочные, а на долгосрочные показатели доходности. Национальная ассоциация венчурного капитала США, публикуя ежеквартальную статистику по доходности венчурного капитала, указывает в ней как годичный индекс доходности, так и трех-, пяти-, десяти- и двадцатилетний, позиционируя последние как наиболее релевантные показатели. Однако, с другой стороны, подобные показатели сглаживают как естественные колебания доходности венчурного капитала, так и вызванные разнообразными внешними причинами колебания, учет которых при анализе был бы весьма желателен.

|

|

|

При проведении анализа с использованием данных о доходности венчурных проектов, необходимо учитывать подверженность их измеряемой доходности влиянию так называемого искажения выборки (selection bias), когда фактически наблюдаемая доходность относится исключительно к проектам, которые продаются стратегическому инвестору или выходят на фондовый рынок, а это те, чья капитализация существенно возросла. Проекты, оказавшиеся менее успешными, не покидают сектор венчурных инвестиций, а потому не попадают в рассматриваемую выборку. Таким образом, наблюдаемая доходность относится только к наиболее успешным проектам. Для преодоления данного искажения, Кохрейном была предложена модель оценки доходности, учитывающая вероятность успешной реализации проекта и последующего осуществления IPO. Средняя годовая доходность венчурных инвестиций, рассчитанная им на основе данных по американским венчурным компаниям за 1987-2000 гг., составила, после устранения влияния выборки, 15%, тогда как до этого – 108%.[11] Другим подходом, позволяющим нивелировать данное воздействие выборки на результаты, является рассмотрение доходности на уровне фондов, а не отдельных инвестиций.

Однако и на уровне фондов проявляется еще одна особенность доходности данного класса активов, так называемый процесс сглаживания (smoothing process), проявляющийся при оценке менеджментом фонда стоимости портфельных компаний. Как уже упоминалось, при отсутствии рыночных цен реальная стоимость инвестиций становится известна только в случае получения компанией дополнительного финансирования, при продаже другому инвестору или выходе компании на фондовый рынок. В остальное время вся доступная информация о венчурном фонде и стоимости его портфельных компаний ограничивается оценочными данными, предоставляемыми менеджментом фонда. Поскольку подобная оценка проводится не чаще чем раз в месяц или раз в квартал, очевидно, что полученные результаты будут отличаться меньшей волатильностью, чем на самом деле. По той же причине (в той мере, в какой венчурные компании подвержены общерыночным влияниям) на изменении оценочной стоимости компаний скажутся не только последние тенденции развития рынка, но и предыдущие изменения, которые уже нашли отражение в стоимости регулярно торгуемых инструментов.[12] Таким образом, динамика доходности венчурных фондов, в той мере, в какой она близка к динамике фондового рынка, повторяет ее тенденции с определенным временным лагом.

|

|

|

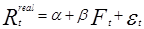

Исследователи Европейской ассоциации венчурного инвестирования предлагают методику моделирования процесса сглаживания и исключения его влияния на показатели доходности. Реальная доходность венчурного капитала описывается уравнением:

,

,

где  – реальная доходность венчурного капитала в момент времени t,

– реальная доходность венчурного капитала в момент времени t,

- значение объясняющей переменной, характеризующей общее состояние экономики, в момент времени t.

- значение объясняющей переменной, характеризующей общее состояние экономики, в момент времени t.

Наблюдаемая доходность представляет собой средневзвешенное значение реальных показателей доходности за некоторый период:

где  - доля вклада реальной доходности в период t-i в значение наблюдаемой доходности в период t,

- доля вклада реальной доходности в период t-i в значение наблюдаемой доходности в период t,

- наблюдаемая доходность венчурного капитала в момент времени t.

- наблюдаемая доходность венчурного капитала в момент времени t.

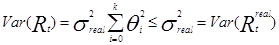

Предполагается, что вся информация о реальной доходности находит свое отражение в наблюдаемой доходности, т.е.  , а также

, а также  для любого

для любого  . В этом случае среднее значение наблюдаемой доходности совпадает со средним значением реальной доходности, в то время как дисперсия (а значит, и стандартное отклонение) наблюдаемой доходности оказывается ниже дисперсии реальной доходности:

. В этом случае среднее значение наблюдаемой доходности совпадает со средним значением реальной доходности, в то время как дисперсия (а значит, и стандартное отклонение) наблюдаемой доходности оказывается ниже дисперсии реальной доходности:

(2)

(2)

Также показывается, что наличие процесса сглаживания приводит к появлению коэффициентов автокорреляции, отличных от нуля, в то время как значения реальной доходности не являются автокоррелированными. Поэтому на практике именно обнаружение автокорреляции может свидетельствовать о возможном наличии процесса сглаживания в значениях доходности венчурного капитала.

Корреляция между наблюдаемой доходностью венчурного капитала и объясняющей переменной при наличии процесса сглаживания также оказывается заниженной:

.[13] (3)

.[13] (3)

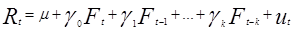

Чтобы устранить влияние эффекта сглаживания на характеристики риска венчурного капитала и его корреляции с другими активами, необходимо найти оценку значений  . Для этого оценивается уравнение регрессии вида

. Для этого оценивается уравнение регрессии вида

, откуда находится

, откуда находится  и, наконец,

и, наконец,  .[14] (4)

.[14] (4)

Основными задачами, возникающими при использовании данного метода на практике, являются, во-первых, выбор показателя, используемого в качестве объясняющей переменной в уравнении регрессии, и, во-вторых, оценка числа лагов в уравнении. И если вторая задача решается с помощью эконометрических методов, то первая требует серьезных содержательных комментариев. В оригинальной модели разработчиков методики в качестве объясняющей переменной используется показатель, характеризующий доходность фондового рынка. Они исходят из гипотезы об эффективности фондового рынка, полагая, что вся информация, обусловливающая динамику доходности активов, сразу находит отражение в стоимости торгуемых активов. Принципиальным моментом их рассуждений является также неявное предположение о том, что общеэкономическая ситуация одинаково влияет на доходность фондового рынка и доходность венчурного капитала. Однако, на взгляд автора, это предположение не является однозначно верным, поскольку не учитывает специфику влияния на венчурный капитал тех или иных экономических событий. На доходности венчурного капитала может сказываться, например, политика государства, стимулирующая развитие малых инновационных компаний, изменения в области совершенствования технологии – факторы, которые существенно меньше отразятся на доходности индексов фондового рынка в целом. Иллюстрацией данного положения может служить ситуация на рынке венчурных инвестиций в США в конце 90-х гг., когда развитие сети Интернет и инвестиции в информационные технологии привели к невероятному росту доходности венчурного капитала, в гораздо меньшей степени отразившись на доходности фондовых индексов.

Рис.4. Доходность венчурного капитала и индексы S& P500, NASDAQ, США, 1991-2001 гг.

Источник: построено автором на основе данных сайтов https://www.cambridgeassociates.com/indexes/docs/VC_Historical_endtoend_Returns.pdf, http://finance.yahoo.com

Как видно из приведенного графика, динамика индекса NASDAQ Composite, в базу расчета которого включены менее крупные компании (по сравнению с S&P500), существенную часть которых составляют предприятия высокотехнологичных отраслей, в конце 90-хх гг. в большей степени повторяла динамику доходности венчурного капитала, хотя все равно значительно от нее отличалась. Выбор доходности фондового рынка как показателя, характеризующего общее состояние экономики оправдан постольку, поскольку, не будучи совершенным, представляет все же наилучший из имеющихся в распоряжении исследователя. Однако лучшей аппроксимации доходности венчурного капитала можно достичь, используя показатели доходности не по всему фондовому рынку в целом, а по наиболее высокотехнологичным секторам экономики, а также индексы, отражающие доходность малых и средних компаний.

|

|

|