|

Анализ ликвидности и платежеспособности

|

|

|

|

Финансовое состояние организации можно оценивать с точки зрения краткосрочной и долгосрочной перспективы. В первом случае речь идет о таких критериях оценки финансового состояния как ликвидность и платежеспособность.

Платежеспособность – это способность своевременно и полностью рассчитываться по своим обязательствам. Платежеспособность подразумевает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. В связи с этим, одними из основных признаков платежеспособности являются:

- наличие в достаточном объеме средств на расчетном счете;

- отсутствие просроченной кредиторской задолженности.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как временная величина, необходимая для превращения активов в денежные средства. Т.е. чем меньше время, которое потребуется, чтобы превратить в деньги данный актив, тем выше его ликвидность.

Следует иметь в виду, что понятия ликвидность и платежеспособность не тождественны друг другу, но задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

|

|

|

Для определения ликвидности баланса необходимо активы и пассивы баланса организации сгруппировать: активы – по степени ликвидности, пассивы по степени их срочности.

Таблица 11.1 – Группировка активов и пассивов баланса

| АКТИВ | ПАССИВ |

| А1– Наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения) | П1 – Наиболее срочные обязательства (кредиторская задолженность) |

| А2 – Быстро реализуемые активы (дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | П2 – Краткосрочные пассивы (краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы) |

| А3 – Медленно реализуемые активы (запасы, НДС, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты и прочие оборотные активы) | П3 – Долгосрочные пассивы (долгосрочные обязательства, доходы будущих периодов, резервы предстоящих расходов и платежей) |

| А4– Трудно реализуемые активы (статьи раздела I актива баланса – внеоборотные активы) | П4– Постоянные или устойчивые пассивы (статьи раздела III пассива баланса – капитал и резервы) |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4

Если какое либо из указанных соотношений не выполняется, то ликвидность баланса отличается от абсолютной.

Сопоставление ликвидных средств и обязательств также позволяет вычислить следующие показатели:

§ Текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени:

ТЛ = (А1+А2) – (П1+П2)

§ Перспективную ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

|

|

|

ПЛ = А3-П3

Проводимый по абсолютным показателям анализ ликвидности баланса является приближенным, так как абсолютные показатели подвержены влиянию инфляционного фактора и трудно сопоставимы в динамике. Более точным и детальным является анализ платежеспособности при помощи финансовых коэффициентов:

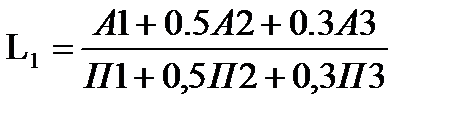

1. Общий показатель платежеспособности:

,

,

L1 ≥ 1.

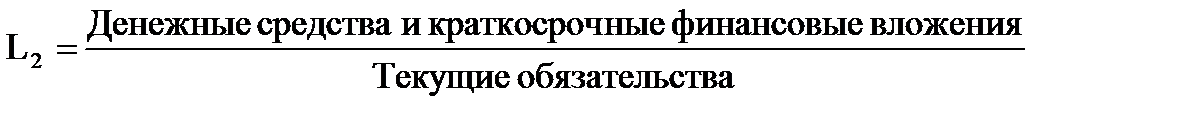

2. Коэффициент абсолютной ликвидности:

,

,

L2 ≥ 0.1÷0.7

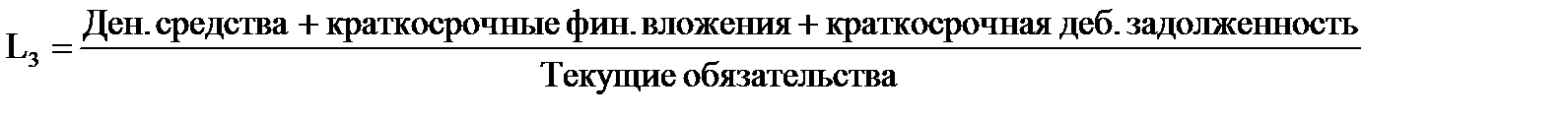

3. Коэффициент критической оценки:

Допустимое значение 0,7-0,8, желательно L3 = 1

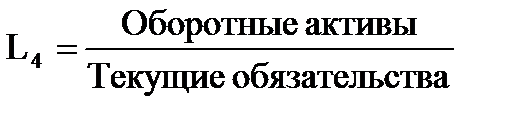

4. Коэффициент текущей ликвидности:

,

,

Необходимое значение 1,5; оптимальное L4 ≈2,0-3,5

|

|

|