|

7.6. Взаимосвязь доходности акций и облигаций (Уровень «Университет»)

|

|

|

|

Выводы

· При оценке с помощью отраслевого коэффициента необходимо четко представлять размер получаемой и потенциальной прибыли от использования ресурсов компании и соотношение этого размера со стоимостью, получаемой при помощи отраслевого коэффициента.

· Отраслевой коэффициент нельзя выразить через соотношение ставок в отличие от коэффициентов P/E, P/B, P/S, то есть он не является абсолютным и не может быть единственным при оценке стоимости, и, как следствие, опять же необходимо понимать, какую прибыль может приносить ресурс компании.

· Использование отраслевого коэффициента одних компаний для оценки других возможно только при аналогичных условиях ведения бизнеса или потенциальной возможности получения схожей эффективности от использования ресурса.

P. S. Это было в середине 2000-х, а до окончания реформы РАО ЕЭС было еще несколько лет. Одним из этапов нашего тура по крупнейшим инвестдомам был Ренессанс Капитал. Сейлз Илья знакомил нас с профильными (отраслевыми) аналитиками, каждый из которых нахваливал акции именно своей отрасли. Илья особенно отмечал то, что в их компании работают несколько «звезд» – аналитиков европейского уровня, так называемых миллионников (годовой доход, который им причитался, превышал миллион долларов). Пришла и «звезда» по электроэнергетике, этот аналитик принял нас за очередных капиталоемких клиентов и начал продавать нам идею инвестиций в акции этой отрасли. Будучи иностранцем, он довольно сносно говорил по-русски, но порой в разговор вмешивался Илья и помогал переводом в сложных моментах.

P. S. Это было в середине 2000-х, а до окончания реформы РАО ЕЭС было еще несколько лет. Одним из этапов нашего тура по крупнейшим инвестдомам был Ренессанс Капитал. Сейлз Илья знакомил нас с профильными (отраслевыми) аналитиками, каждый из которых нахваливал акции именно своей отрасли. Илья особенно отмечал то, что в их компании работают несколько «звезд» – аналитиков европейского уровня, так называемых миллионников (годовой доход, который им причитался, превышал миллион долларов). Пришла и «звезда» по электроэнергетике, этот аналитик принял нас за очередных капиталоемких клиентов и начал продавать нам идею инвестиций в акции этой отрасли. Будучи иностранцем, он довольно сносно говорил по-русски, но порой в разговор вмешивался Илья и помогал переводом в сложных моментах.

Спустя десять минут его хорошо отработанного сейлзтока мы стали понимать, что основной (а точнее единственный) аргумент, побуждающий покупать акции электроэнергетики, это очень низкое значение коэффициента Р/УМ – стоимость компании, деленная на установленные мощности, то есть сколько через капитализацию акций компании стоит 1 кВт установленной мощности. Далее эти российские коэффициенты сравнивались с зарубежными и, естественно, они оказывались в разы ниже. Из чего делался вывод, что наши акции страшно недооценены и их срочно нужно покупать в расчете на кратный рост. Надо отдать должное, к этому моменту часть акций российских энергетических компаний здорово подросла, но по сравнению с зарубежными аналогами их коэффициенты выглядели все равно достаточно низкими.

|

|

|

К тому времени мы очень хорошо разбирались в экономике электроэнергетических компаний и серьезного потенциала для прибыли у этих компаний не видели. Самый главный коэффициент Р/Е в текущий период и по прогнозам в будущем, мягко говоря, был неинтересен. Мы вступили в полемику с этой «звездой». Основным аргументом, который мы использовали в споре, был тезис о том, что любое акционерное общество должно приносить прибыль его акционерам и именно она задает стоимость компании.

Что толку от наличия мощности, которая не может и не сможет в будущем в условиях нашей страны (себестоимость, изношенность оборудования, налоговый режим, регулируемые тарифы и пр. ) приносить прибыль на 1 кВт вырабатываемой энергии, равную прибыли, которую приносит 1 кВт энергии за рубежом?

После ряда таких четких вопросов «аналитик-звезда» понял, что перед ним какие-то непростые клиенты. Он взял себе в помощь языковой барьер, но все же мы дотошно объяснили ему смысл инвестирования в акции. Поняв, что низкими коэффициентами Р/УМ нас не затянешь (а других аргументов у него просто не было), он широко улыбнулся и спросил: «То есть вы пропустили весь рост, который уже состоялся в этих акциях? » Мы ответили: «Да, пропустили, но мы не зарабатываем деньги, играя на чужой рефлексии, последние покупатели получат большие убытки от таких инвестиций!.. Безусловно, это будете не Вы…». Он еще раз улыбнулся и удалился, сославшись на нехватку времени.

|

|

|

Впоследствии мы часто встречали у различных компаний и управляющих инвестиционные идеи в электроэнергетике, основанные исключительно на низкой стоимости Р/УМ. Рефлексивный процесс продолжался достаточно долго, но итог всем хорошо известен: в период с 2011 по 2014 год акции энергетических компаний потеряли в среднем 75% своей стоимости.

Вернуться к Оглавлению > >

Вернуться к навигации по курсу «Аспирантура» > >

Следующий материал курса «Аспирантура»: 8. 3. Биссектриса Арсагеры или что должна делать каждая компания.

7. 6. Взаимосвязь доходности акций и облигаций (Уровень «Университет»)

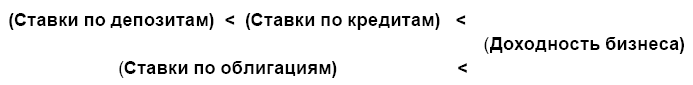

Известно, что доходность облигаций (и депозитов) выражается в номинальных величинах. Так как в момент покупки она известна, то они называются инструментами с фиксированной доходностью (или fixed income). А вот сможет ли инвестор получить положительную реальную доходность от своих вложений (превзойдет ли номинальная доходность уровень инфляции) в момент покупки неизвестно.

Известно, что доходность облигаций (и депозитов) выражается в номинальных величинах. Так как в момент покупки она известна, то они называются инструментами с фиксированной доходностью (или fixed income). А вот сможет ли инвестор получить положительную реальную доходность от своих вложений (превзойдет ли номинальная доходность уровень инфляции) в момент покупки неизвестно.

Для оценки потенциала акций часто используется коэффициент Р/Е. Примечательно, что обратный коэффициент Е/Р характеризует уровень доходности, которую может получить инвестор в долгосрочной перспективе (также можно использовать показатель EPS (от англ. earnings per share)).

Акцию можно представить как облигацию без срока погашения, доходность которой можно рассчитывать по формуле: размер купона/стоимость облигации (практически Е/Р). Продолжая аналогию, можно сказать, что акция – это облигация, по которой четко не определены размеры будущих купонов, номинал погашения, а также сроки их выплаты.

Долгосрочная статистика развитых рынков показывает, что долговые инструменты (с приемлемым уровнем надежности) показывают более низкую доходность, чем акции. Аналогичную картину показывает и статистика российского фондового рынка за последние 24 года (с 1997 по 2021).

С точки зрения инвестора, рационально требовать от вложений в акции более высокой доходности в силу неопределенности «размера купона и срока погашения».

|

|

|

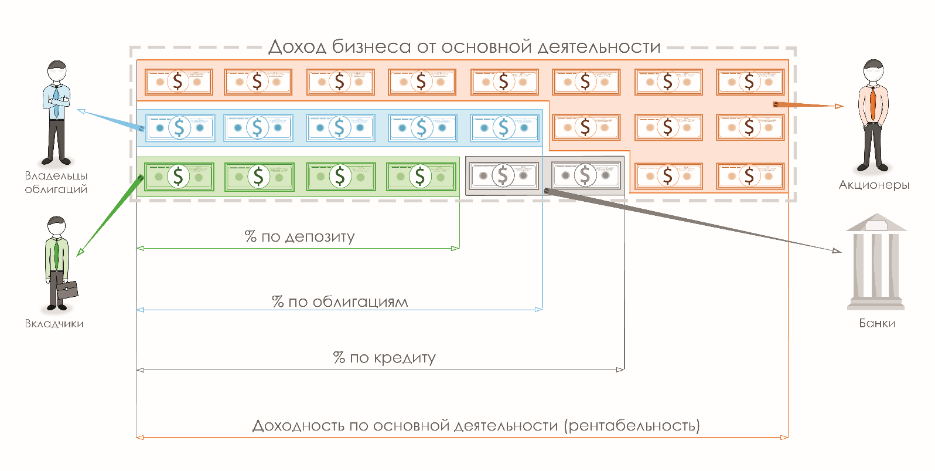

Облигации (и депозиты, которые потом выдают в виде кредитов) используются для долгового финансирования бизнеса. В общем случае бизнес будет брать в долг только если может заработать доходность, превышающую стоимость долгового финансирования. Если бизнес приносит существенно большую доходность, чем проценты по долгам, то бизнесмены будут увеличивать объем долга и расширять бизнес. Расширение бизнеса, как правило, ведет к снижению его доходности и естественным образом ограничивает возможности по использованию долгового финансирования. А увеличение спроса на долговое финансирование повышает ставки.

Если стоимость долгового финансирования будет слишком высокой (сопоставимой или выше, чем доходность бизнеса), это приведет к сокращению использования долгового финансирования и снижению спроса на кредитование со стороны бизнеса. Это в свою очередь снизит ставки долгового финансирования.

Исторически средняя доходность вложений в акции на 3-4% превосходит доходность вложений в облигации. Например, вложения в облигации акционерного общества приносят номинальную доходность 7% годовых. При этом показатель Р/Е для акций этой же компании составляет 5 при Р/BV = 1 и стабильной рентабельности собственного капитала. В этом случае вложения в акции этой компании потенциально могут приносить 20% годовых. Такая разница в доходности между вложениями в акции и облигации одной и той же компании, на наш взгляд, является чрезмерной.

Взаимосвязь доходности бизнеса и стоимости долгового финансирования

С математической точки зрения, для развивающихся стран (emerging markets) с укрепляющимся курсом национальной валюты коэффициент Р/Е должен быть выше, чем в развитых странах, потому что, как правило, в развивающихся странах темпы экономического роста выше. Математическое обоснование этого утверждения мы приводили в материале «Такой понятный и загадочный Р/Е». Однако инвесторы закладывают в оценку этих акций риски развивающихся рынков.

|

|

|

Рост коэффициента Р/Е может привести к росту российских акций. Но даже если Р/Е не будет расти, это делает вложения в акции привлекательными. Что произойдет с ценой акции через год, если прибыль (Е) растет, а коэффициент Р/Е не меняется? Она вырастет! А на сколько? Правильно, на размер роста прибыли в процентах! Текущий Р/Е = 5 или Ртек = Етек * 5. Например, рост прибыли составит 17%, тогда Ебуд = Етек * (1 + 17%), и при условии сохранения коэффициента на уровне 5, Рбуд = Ртек * (1 + 17%). Для того чтобы цена акции в будущем не выросла, необходимо, чтобы коэффициент снизился на величину (1 – 1/(1 + 0, 17)) = 15% и стал равным 4, 3.

Ситуацию, при которой прибыли компаний растут, а цены их акций снижаются (коэффициент Р/Е снижается еще сильней), мы в компании называем «сжимающейся пружиной». И это хорошая возможность для инвесторов, занимающихся регулярным инвестированием, сделать как можно больше вложений с высокой потенциальной доходностью. И здесь же непонятно, чему больше радоваться: росту рынка или падению. В итоге такие инвестиции будут выгоднее, чем в случае поступательного роста, хотя психологическое спокойствие от того, что предыдущие вложения уже выросли в цене, безусловно, вещь важная.

|

|

|