|

13.5. Отчет «Отраслевой состав портфеля» (Курс «Университет») UPD

|

|

|

|

13. 5. Отчет «Отраслевой состав портфеля» (Курс «Университет») UPD

Данный отчет является элементом отраслевого анализа портфеля и позволяет показать, как менялась отраслевая структура и позиция каждого эмитента, входящего в портфель в рассматриваемом периоде. В ежеквартальной отчетности мы приводим данную информацию для квартального и годового интервала. На изменение доли эмитента и отрасли в портфеле влияет как изменение текущих котировок, так и проведение операций.

Данные об изменении долей активов в портфеле дают информацию об изменении инвестиционных приоритетов.

Вернуться к Оглавлению > >

Вернуться к навигации по курсу «Университет» > >

Следующий материал курса «Университет»: 13. 6. Отчет «Сравнение с результатами вложения в депозиты и индексный фонд на разных временных интервалах»

13. 6. Отчет «Сравнение с результатами вложения в депозиты и индексный фонд на разных временных интервалах» (Курс «Университет») UPD

При подготовке материала «Инструменты сбережений» мы разработали форму отчета, показывающую результаты инвестирования на разных временных отрезках.

Данная форма входит в ежеквартальные отчеты по фондам:

· Арсагера – фонд акций;

· Арсагера – фонд смешанных инвестиций;

· Арсагера – акции 6. 4;

· Арсагера – фонд облигаций КР 1. 55.

Разработанная форма позволяет исключить возможность представления данных только об удачных или, наоборот, только о неудачных периодах инвестирования.

Будет очень хорошо, если данную форму представления результатов управления будут использовать независимые сайты об инвестировании в ПИФы, а также другие управляющие компании. Мы готовы оказать им методологическую помощь.

|

|

|

В качестве инструментов для сравнения результатов наших инвестиционных продуктов выбраны банковский депозит и индексный фонд (индекс МосБиржи).

Сравнение с результатами индексного фонда позволяет оценить ключевое качество управляющего портфелем – способность или неспособность выбирать активы, доходность которых превосходит среднерыночный результат. Подробнее об оценке результатов управления можно прочитать в материалах «Индексный фонд. Выбор и смысл» и «Как оценить качество управления».

Результаты вложения на банковский депозит приводятся для возможности сравнения с ним как с самым популярным инструментом сбережений в России.

Инвестор выбирает акции как альтернативу депозиту для того, чтобы получить более высокую доходность в долгосрочном периоде. На краткосрочных интервалах (от 1 до 3 лет) вложения в акции могут как существенно превосходить результаты депозитов, так и уступать им и даже показывать отрицательную доходность. На более длинных временных интервалах доходность вложений в акции по статистике превосходит результаты депозитов, поэтому для сравнения с депозитом наиболее интересны результаты на длительных временных окнах. Подробнее об этом можно прочитать в материале «Взаимосвязь доходности акций и облигаций».

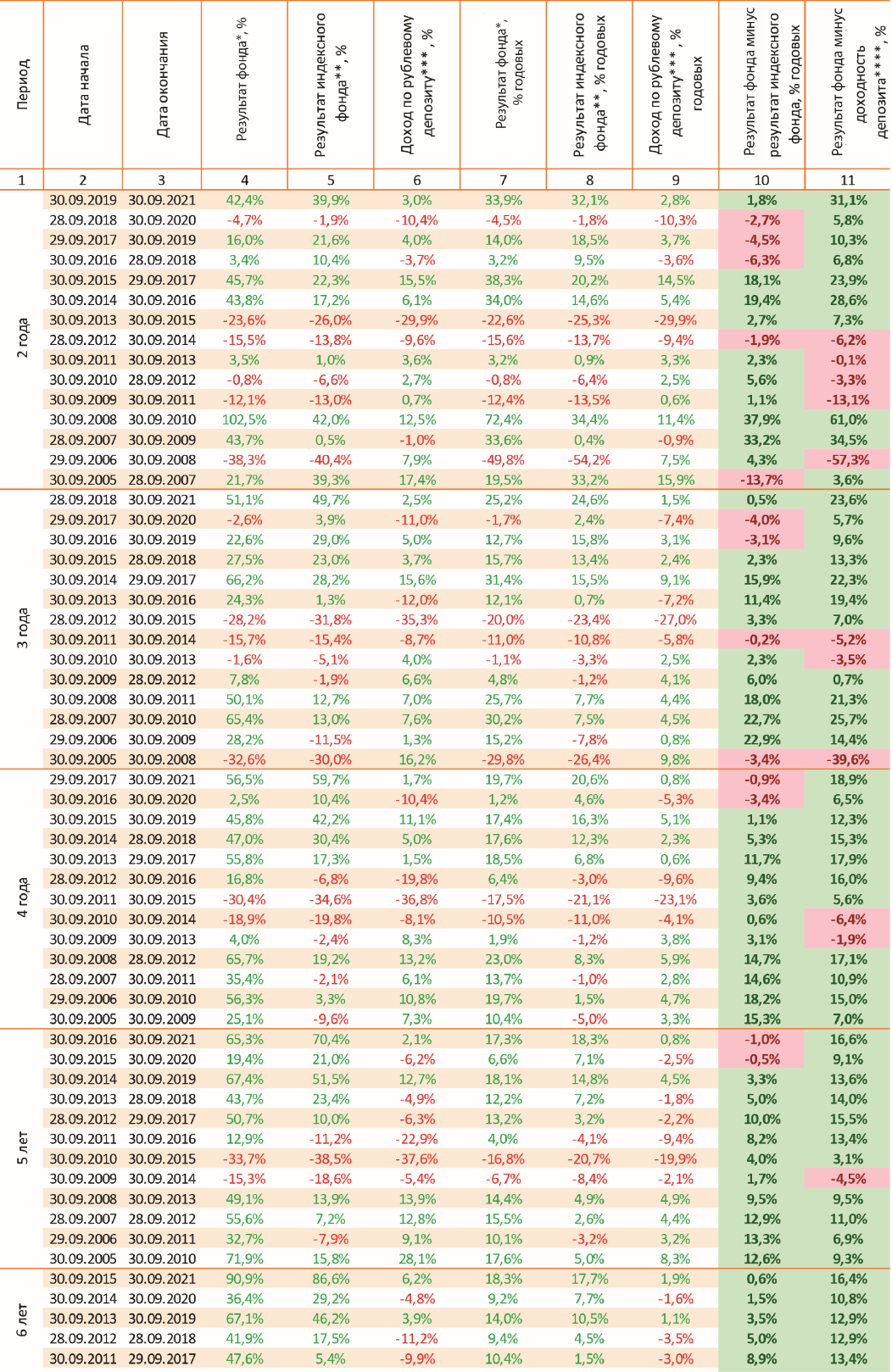

В таблице последовательно рассматриваются результаты инвестирования в перечисленные инструменты на различные сроки.

В столбце 1 указывается период инвестирования. В столбцах 2 и 3 приводятся даты начала и окончания соответствующего периода инвестирования.

В столбцах 4-6 приводится результат инвестирования для указанных инструментов за соответствующий период в процентах.

В столбцах 7-9 результат инвестирования переводится в годовые проценты.

В столбцах 10 и 11 проводится сравнение результатов инвестиционного продукта УК Арсагера с депозитом и индексным фондом. Результат выражен в годовых процентах.

|

|

|

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http: //pif. investfunds. ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

Данные из вышеприведенной таблицы можно представить в следующей форме (цвет ячеек отражает диапазон доходности):

Результаты инвестирования в фонд

Результаты инвестирования в индексный фонд

Результаты инвестирования в годовой банковский депозит с учетом ежегодного реинвестирования

Далее приводится разница между доходностью фонда и банковского депозита, выраженная в % годовых.

Далее приводится разница между доходностью индексного фонда и банковского депозита, выраженная в % годовых.

В следующей таблице приводится пересчет представленных ранее результатов инвестирования в долларах США по курсу Банка России.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http: //pif. investfunds. ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

В отчетности мы также приводим данную форму для анализа доходности регулярных инвестиций (ежемесячно инвестируется 1 000 руб. ) на рассматриваемых временных интервалах.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http: //pif. investfunds. ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

В следующей таблице приводится пересчет представленных ранее результатов инвестирования в долларах США по курсу Банка России.

* В результатах не учитывается взимание скидок и надбавок.

|

|

|

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http: //pif. investfunds. ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

Как видно из приведенных таблиц, результаты фонда на коротких интервалах (1-3 года) бывают хуже результатов индексного фонда, но на более длинных промежутках результаты фонда превосходили индекс. При регулярных инвестициях на периоде более пяти лет результат фонда был всегда лучше, чем у индекса.

Итогом нашего кропотливого труда по выбору наиболее перспективных активов стало то, что результаты фонда на большинстве рассматриваемых интервалов превосходят доходность депозитов, в то время как индексный фонд не смог обеспечить такой результат.

|

|

|