|

Методы оценки эффективности. Определение и классификация

|

|

|

|

Формирование рыночной экономики в России ведет к появлению новых проблем в методах оценки эффективности.

Только комплексный анализ ситуации в отрасли связи, учет всех взаимосвязанных факторов, влияющих на ее состояние, и владение специальным аналитическим и математическим аппаратом для анализа и прогноза ситуации в сфере телекоммуникаций делает возможным успешное функционирование предприятия в современных условиях.

Для определения принципов и методов оценки эффективности, следует рассмотреть взаимоотношение двух важнейших экономических категорий - эффекта и эффективности. И эффект, и эффективность отражают рост и развитие экономического объекта, т.е. способность к прогрессивным количественным изменениям, отраженным в объемных показателях, и к прогрессивным качественным изменениям, дополняющим количественные, и связанным, как правило, со структурной динамикой объекта.

Но есть и разница. Эффект является отражением результата деятельности, то есть того состояния, к которому стремится экономический объект. Эффект и результат тождественны. Управление с использованием данного критерия - эффекта - получило в международной практике название «управление по результатам» и направлено на количественный прирост результирующих показателей, хотя и подразумевает вместе с тем изменение качественных характеристик.

Эффективность, в отличие от эффекта, учитывает не только результат деятельности (прогнозируемый, планируемый, достигнутый или желаемый), но и рассматривает условия, при которых он достигнут. Эффективность определяется соотношением результата (эффекта) и затрат, обусловивших этот результат. Поэтому эффективность - сравнительная оценка результата деятельности.

|

|

|

После рассмотрения понятий эффекта и эффективности можно перейти к непосредственному ознакомлению с основными методами оценки эффективности.

Как и в любой другой отрасли, в сфере телекоммуникаций существуют как традиционные методы, так и недавно ставшие популярными в бизнес-практике, позволяющие оценивать не только количественные, но и качественные показатели деятельности компании с позиции ее эффективности в динамично меняющихся условиях внешней и внутренней среды.

В этих условиях старые, традиционные методы могут оказаться малоэффективными из-за недостатка информации о состоянии отрасли, и в полной мере проявляется необходимость использования более рациональных методов оценки эффективности продаж, таких как метод экспертных оценок, метод, используемый для оценки инвестиционных проектов и метод оценки рентабельности, которые в настоящее время приобретают все большую распространенность. При этом метод оценки рентабельности относится к традиционным методам оценки эффективности, а остальные можно отнести к более современным методам.

В связи с этим возникает необходимость рассмотрения вышеперечисленных методов как наиболее часто применяемых на практике, более подробно.

Очевидно, что любая деятельность всегда направлена на достижение цели, хотя не всегда к ней приводит, но обязательно заканчивается результатом, даже если он и не запланирован или не имеет положительного характера. Первый принцип оценки эффективности деятельности: если конечный результат совпадает с целью, то деятельность может быть признана рациональной.

Совпадение результата с поставленной целью особенно важно с позиции выбора наиболее успешных решений. Здесь эффективность - это совпадение цели и конечного результата, в практике управление по данным параметрам называется «Управление по целям».

|

|

|

Второй принцип оценки эффективности - доступность использования нескольких критериев оптимальности (доступность, но не необходимость). Таким образом, решается задача многоцелевой оптимизации, т.к. есть три блока: производство, коммерция и финансы и цели их могут быть взаимоисключающими. Здесь, как правило, используют маркетинговую стратегию развития предприятия, опирающуюся на текущее и оперативное планирование количественных и качественных показателей. Целевые приоритеты ориентируются в сторону управления рынком на основе маркетинговой концепции для повышения совокупного результата деятельности в течение периода, обусловленного стратегией. Основной результат - увеличение доходов и прибыли.

Третий принцип оценки эффективности - в процессе целеполагания целесообразно отдавать преимущество целям, характеризующим устойчивость рыночных позиций предприятия, реализуя принципы маркетинга как рыночной концепции управления. Здесь происходит не только максимизация прибыли, но и создание условий для успешного функционирования в длительной перспективе. Оценка эффективности при этом проводится с учетом стратегических приоритетов, а во множестве возможных оценочных показателей превалируют показатели, характеризующие результативность усилий, предпринимаемых в том или ином стратегическом направлении.

Четвертый принцип оценки эффективности связан с жизненным циклом продукции. Здесь оценочные показатели эффективности меняются в зависимости от того, на какой стадии жизненного цикла на данный момент находится продукция.

Методы оценки эффективности классифицируются по нескольким критериям:

. По целям:

для инвестиционных проектов;

для технико-экономического обоснования;

для внедрения новых услуг на рынке;

для внедрения новых сервисов по обслуживанию клиентов;

. По методам:

аналитические;

экономико-математические;

статистические;

нормативные;

логические;

теория очередей

. По показателям:

на основе показателя расчета эффекта (прибыль, доход, результат);

на основе показателя расчета эффективности (рентабельность, доходность и др.)

|

|

|

метод многокритериальной оптимизации;

интегральные и иные сложно-расчетные показатели.

При этом применяются различные показатели: конкурентоспособности (выбор частных показателей, экспертный анализ), доход, исчисляемый с учетом производимой продукции, затрат фирмы и цен, комплексный показатель затрат (затраты на воспроизводство ОПФ, затраты на маркетинг, затраты на воспроизводство оборотных фондов, затраты на воспроизводство трудовых ресурсов).

Для производственной подсистемы характерны такие показатели, как ресурсоотдача, рентабельность, производительность труда, и т.д. Для коммерческой - объем реализации продукции, затраты на организацию сбыта и продвижения на рынок, показатель надежности выбора поставщиков и т.д. Для оценки финансовой подсистемы - доходы от основной деятельности, себестоимость реализованной продукции, чистый доход без учета доли в прибылях ассоциированных компаний, чистый налог до налогообложения и др. Для коммуникативной подсистемы характерны эффективность рекламной деятельности, эффективность стимулирования сбыта, система показателей, характеризующих работы выставок и ярмарок и т.д.

Особое место занимает показатель имиджа предприятия (доверия со стороны потребителя). Он может использоваться как при оценке коммуникативной подсистемы, так и в целом предпринимательской деятельности при ориентации на концепцию социально-экономического маркетинга.

Далее следует рассмотреть понятие рентабельности, а также систему ее показателей и факторов изменения.

Рентабельность - это относительный показатель эффективности производства, который позволяет соизмерить прибыль и затраты на ее получение, другими словами, рентабельность позволяет рассчитать прибыль на единицу затрат. Для оценки эффективности продаж рентабельность является основным показателем оценки.

Ключевыми показателями в оценке эффективности продаж являются:

. Общая рентабельность продаж;

. Рентабельность услуги;

. Рентабельность клиента;

|

|

|

. Рентабельность территории;

. Средняя рентабельность одной продажи;

. Средний срок окупаемости услуги;

. Средний срок окупаемости клиента

Общая рентабельность определяется как отношение прибыли к затратам. Также можно оценивать эффективность продаж путем расчета доходности как отношение доходов к затратам. Рентабельность же услуги определяется как отношение прибыли, получаемой от услуги, к затратам на услугу. Рентабельность клиента можно определить как отношение прибыли, получаемой от клиента к затратам на клиента, а рентабельность территории определяется как отношение прибыли, получаемой от территории к затратам по территории. Средняя рентабельность одной продажи рассчитывается как отношение прибыли, получаемой в среднем за одну продажу к средним затратам на одну продажу.

Срок окупаемости - период времени, в течение которого вложенные средства окупятся за счет получаемой прибыли. Срок окупаемости услуги или клиента определяется по формуле 1:

| То = (К - Драз)/Пч, | (1) |

где К - капитальные затраты;

Драз - разовые доходы;

Пч - чистая прибыль.

Чистая прибыль, в свою очередь, определяется по формуле:

| Пч = Побщ * (1 - СНО) | (2) |

где Побщ - общая прибыль;

СНО - составляющая налогообложения.

Общая прибыль рассчитывается по формуле

| Побщ = Дтек - Этек(3) |

где Дтек - текущие доходы;

Этек - текущие затраты.

На основе срока окупаемости можно определить минимальный жизненный цикл услуги или клиента:

. Если прогнозируется, что услуга будет востребована на рынке меньший период времени, чем срок ее окупаемости, то ее введение нецелесообразно;

. Если прогнозируется, что потенциал нового клиента не позволит ему пользоваться вашими услугами более продолжительное время, чем минимальный жизненный цикл, то установление контакта с данным клиентом нецелесообразно.

Анализ целесообразности привлечения нового клиента может проводиться как:

. По среднему общему сроку окупаемости одного клиента;

. По среднему сроку окупаемости одного клиента в разрезе услуг.

При оценке эффективности услуг связи следует учитывать, что к доходам относятся все доходы, получаемые компанией от продажи услуг связи с детализацией:

. По клиентам;

. По услугам;

. По территории.

При оценке эффективности услуг связи следует учитывать, что к затратам относятся все затраты, понесенные компанией при оказании услуг связи с детализацией:

. Затраты по услугам:

• затраты на НИОКР при разработке новых услуг;

• капитальные затраты на организацию связи;

• эксплуатационные затраты по обслуживанию средств;

|

|

|

. Затраты по продажам:

• затраты на реализацию маркетинговых коммуникаций затраты на поиск клиентов;

• затраты на совершение продажи;

• затраты на постпродажное обслуживание клиентов;

. Затраты по территории.

Таким образом, изучение факторов, влияющих на величину прибыли расширяется с учетом показателей, рассмотренных выше.

Также существует еще одна формула для исчисления общей рентабельности. Если известна рентабельность каждого вида услуги, то общая рентабельность выражается формулой 4.

| ((4) |

где

- рентабельность производства каждого вида услуги,

- рентабельность производства каждого вида услуги,

- удельный вес затрат на производство i-го вида услуги в общей сумме затрат.

- удельный вес затрат на производство i-го вида услуги в общей сумме затрат.

Таким образом, данный показатель не зависит от объема продаж, а зависит только от ассортиментной политики компании и себестоимости производства каждого вида услуги. Кроме этого, как уже говорилось ранее, показатель рентабельности можно проанализировать на основе показателей текущих затрат, использования капитальных затрат, эффективности реализации продукции.

Здесь следует отметить, что рентабельное управление продажами требует понимания потребностей потенциальных потребителей и источника потребительской ценности. В целях сбора информации о способах повышения ценности услуги необходимо применять технику активного слушания и опроса. Также необходимо присутствие системы непрерывного обеспечения новой информацией так, чтобы обеспечить персонал отдела продаж надлежащими стратегиями и методами, которые позволят им добиться высокого уровня продаж и овладеть более высококвалифицированными навыками управления продажами.

Далее необходимо рассмотреть экспертные методы.

При применении метода экспертных оценок ставится задача выяснить мнение специалистов отрасли связи или потребителей о тех или иных услугах и на основе этого выявить тенденции развития спроса на услуги. Использование метода экспертных оценок позволяет осуществить расчеты объемов и структуры спроса, когда другие методы не могут быть применены из-за отсутствия необходимой информации. С помощью экспертных оценок можно получать информацию о состоянии и перспективах развития в форме, наиболее удобной для коммерческих работников.

Методы экспертных оценок - это комплекс логических и математико-статистических методов и процедур, связанных с деятельностью экспертов по переработке необходимой для анализа и принятия решений информации. В практической деятельности предприятий отрасли связи метод экспертных оценок может быть использован для решения следующих задач:

1. Разработка средне- и долгосрочных прогнозов групповой структуры спроса на услуги;

. Прогнозирование внутригрупповой структуры спроса;

. Определение групп потенциальных потребителей;

. Оценка величины удовлетворенности уровнем сервиса;

. Оценка величины неудовлетворенного спроса по услугам связи;

. Оценка эффективности продаж.

Метод экспертных оценок предполагает принятие управляющего решения на основе логики, интуиции, знаний. Полученное в результате обработки обобщенное мнение экспертов принимается как основное направление решения проблемы.

Этапы проведения метода:

) Подготовка руководящего документа, определение цель работы и основных положений (сроки выполнения работы, обоснование необходимости эксперимента, и т.д.); назначение руководителя;

) Подбор экспертной группы:

определение круга областей деятельности, связанных с данной проблемой;

определение количества экспертов в группе и их долевого состава по областям деятельности;

получение согласия экспертов на участие в эксперименте;

составление окончательного списка экспертной группы;

) Разработка организации и методики опроса экспертов. Здесь необходимо определить место и время проведения эксперимента, порядок фиксации и сбора результатов, состав необходимых документов;

) Выбор метода измерения. Обработка результатов, достоверность.

При выборе экспертов необходимо основываться на следующих их характеристиках: компетентность, креативность, конформизм (подверженность влиянию более авторитетных лиц), самокритичность и отношение к экспертизе. Наиболее эффективна группа из 9-11 экспертов.

Исходной информацией для обработки являются числовые значения, которые эксперты присваивают каждому объекту по каждому критерию / показателю. На основе индивидуальных оценок экспертов строится обобщенная оценка критерия:

,(5) ,(5)

|

где x ij - оценка, данная i -му критерию j -м экспертом,

m - количество экспертов.

Выбор наилучшего варианта производится на основании сравнения суммарных обобщенных оценок S =∑ S i.

Для определения согласованности мнений экспертов по каждому объекту рассчитывается коэффициент конкордации (формула 6):

,(6) ,(6)

|

где n - количество критериев;

S - суммарная обобщенная оценка объекта.

Должно выполняться условие 0≤W≤1. Иначе мнения экспертов не согласованы, и необходимо заново произвести исследование. Для этого можно, например, увеличить количество опрашиваемых экспертов или критериев.

Также к экспертным методам относится метод ранжирования.

Ранжирование - упорядочение объектов, которое выполняет эксперт. При этом эксперт расставляет объекты в порядке предпочтения относительно одного или нескольких критериев. Самому предпочтительному объекту присваивается ранг 1, следующему - 2, и т.д. Если эксперт присваивает разным критериям равный ранг, то необходимо рассчитать стандартизированный ранг (формула 7):

,(7) ,(7)

|

где N j - ранг j -го объекта с одинаковым значением ранга;

l - количество объектов с одинаковым рангом.

Каждый критерий имеет различную значимость и каждому из них должен быть присвоен коэффициент относительной значимости. Самому значимому критерию присваивается 1.

После ранжирования объектов по ряду критериев производится суммирование всех рангов, помноженных на соответствующие относительные коэффициенты значимости критериев, и выбираем оборудование с наименьшей суммой рангов.

Можно также проводить сравнение по критериям с одинаковым рангом.

Далее следует рассмотреть метод анализа иерархии.

Метод анализа иерархий - методологическая основа для решения задач выбора альтернатив посредством их многокритериального рейтингования.

Метод анализа иерархий создан американским ученым Т. Саати и вырос в настоящее время в обширный междисциплинарный раздел науки, имеющий строгие математические и психологические обоснования и многочисленные приложения.

Основное применение метода - поддержка принятия решений посредством иерархической композиции задачи и рейтингования альтернативных решений. Имея в виду это обстоятельство, перечислим возможности метода.

) Метод позволяет провести анализ проблемы. При этом проблема принятия решения представляется в виде иерархически упорядоченных:

· главной цели (главного критерия) рейтингования возможных решений;

· нескольких групп (уровней) однотипных факторов, так или иначе влияющих на рейтинг;

· группы возможных решений;

· системы связей, указывающих на взаимное влияние факторов и решений;

) Метод позволяет провести сбор данных по проблеме. В соответствие с результатами иерархической декомпозиции модель ситуации принятия решения имеет кластерную структуру. Набор возможных решений и все факторы, влияющие на приоритеты решений, разбиваются на относительно небольшие группы - кластеры. Разработанная в методе анализа иерархий процедура парных сравнений позволяет определить приоритеты объектов, входящих в каждый кластер. Для этого используется метод собственного вектора. Итак, сложная проблема сбора данных разбивается на ряд более простых, решающихся для кластеров.

) Метод позволяет оценить противоречивость данных и минимизировать ее. С этой целью в методе анализа иерархий разработаны процедуры согласования. В частности, имеется возможность определять наиболее противоречивые данные, что позволяет выявить наименее ясные участки проблемы и организовать более тщательное выборочное обдумывание проблемы.

) Метод позволяет провести синтез проблемы принятия решения. После того, как проведен анализ проблемы и собраны данные по всем кластерам, по специальному алгоритму рассчитывается итоговый рейтинг - набор приоритетов альтернативных решений. Свойства этого рейтинга позволяют осуществлять поддержку принятия решений. Например, принимается решение с наибольшим приоритетом. Кроме того, метод позволяет построить рейтинги для групп факторов, что позволяет оценивать важность каждого фактора.

) Метод позволяет организовать обсуждение проблемы, способствует достижению консенсуса. Мнения, возникающие при обсуждении проблемы принятия решения, сами могут в данной ситуации рассматриваться в качестве возможных решений. Поэтому метод анализа иерархии можно применить для определения важности учета мнения каждого участника обсуждения.

) Метод позволяет оценить важность учета каждого решения и важность учета каждого фактора, влияющего на приоритеты решений. В соответствии с формулировкой задачи принятия решения величина приоритета напрямую связана с оптимальностью решения. Поэтому решения с низкими приоритетами отвергаются как несущественные. Как отмечено выше, метод позволяет оценивать приоритеты факторов. Поэтому, если при исключении некоторого фактора приоритеты решений изменяются незначительно, такой фактор можно считать несущественным для рассматриваемой задачи.

) Метод позволяет оценить устойчивость принимаемого решения. Принимаемое решение можно считать обоснованным лишь при условии, что неточность данных или неточность структуры модели ситуации принятия решения не влияют существенно на рейтинг альтернативных решений.

При этом задачи принятия решения можно рассмотреть следующим образом:

Пусть имеются:

. Несколько однотипных альтернатив (объектов, действий и т.п.);

. Главный критерий (главная цель) сравнения альтернатив;

. Несколько групп однотипных факторов (частных критериев, объектов, действий и т.п.), влияющих известным образом на отбор альтернатив.

Требуется каждой альтернативе поставить в соответствие приоритет (число) - получить рейтинг альтернатив. Причем чем более предпочтительна альтернатива по избранному критерию, тем больше ее приоритет.

Далее принятие решений основывается на величинах приоритетов.

Следующим, наиболее часто применяемым на практике при оценке эффективности, является метод оценки инвестиционных проектов, представляющим собой комплекс методик по расчету отдельных показателей, который будет использован для оценки эффективности продаж первым вариантом.

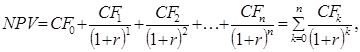

Метод чистого современного значения (NPV - метод). Данный метод основан на использовании понятия чистого современного значения стоимости (Net Present Value):

(8) (8)

|

где CF k - чистый денежный поток,

r - стоимость капитала, привлеченного для инвестиционного проекта.

n - количество лет.

(1+ r)n - фактор дисконтированной стоимости.

Термин «чистый» имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков.

В соответствии с сущностью метода современное значение всех входных денежных потоков сравнивается с современным значением выходных потоков, обусловленных капитальными вложениями для реализации проекта. Разница между первым и вторым есть чистое современное значение стоимости, которое определяет правило принятия решения.

Процедура метода включает в себя следующие шаги:

. Определяется современное значение каждого денежного потока, входного и выходного:

· определяется текущая стоимость затрат, т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта;

· рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год приводятся к текущей дате. Результаты расчетов показывают, сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна ставке процента в банке или дивидендной отдаче капитала;

· текущая стоимость затрат сравнивается с текущей стоимостью доходов. Разность между ними составляет чистую стоимость доходов CF.

2. Суммируются все дисконтированные значения элементов денежных потоков, и определяется критерий  .

.

. Принимается решение:

· для отдельного проекта: если  , то проект принимается;

, то проект принимается;

· для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если оно положительное.

При этом типичные входные денежные потоки содержат:

· дополнительный объем продаж и увеличение цены товара;

· уменьшение валовых издержек (снижение себестоимости товара);

· остаточное значение стоимости оборудования в конце последнего года инвестиционного проекта (так как оборудование может быть продано или использовано для другого проекта);

· высвобождение оборотных средств в конце последнего года инвестиционного проекта (закрытие счетов дебиторов, продажа остатков товарно-материальных запасов, продажа акций и облигаций других предприятий).

Типичные выходные денежные потоки представляют собой:

· начальные инвестиции в первый (-е) год (-ы) инвестиционного проекта;

· увеличение потребностей в оборотных средствах первый (-е) год (-ы) инвестиционного проекта (увеличение счетов дебиторов для привлечения клиентов, приобретение сырья и комплектующих для начала производства);

· ремонт и техническое обслуживание оборудования;

· дополнительные непроизводственные издержки.

При оценке целесообразности инвестиций обязательно устанавливают (рассчитывают) ставку дисконта, т.е. процентную ставку, которая характеризует норму прибыли, относительный показатель минимального ежегодного дохода инвестора, на который он надеется.

На основании того, что больший интерес вызывают методы оценки количественных показателей, нежели методы, связанные с оценкой качества, можно сделать вывод, что метод оценки инвестиционных проектов и метод оценки рентабельности более привлекательны при оценке эффективности продаж в практической деятельности телекоммуникационных компаний. Метод же экспертных оценок может быть использован как вспомогательный при анализе и оценки эффективности работы систем обслуживания клиентов в общей системе продаж в отрасли связи.

На основе рассмотренных выше методик расчета эффективности можно провести оценку продаж услуг связи с помощью выбранных количественных методов.

|

|

|