|

Анализ оргструктуры ЗАО «Банк Русский Стандарт»

|

|

|

|

Рейтинги банка «Русский Стандарт» отражают по-прежнему сложные условия ведения бизнеса, рост конкуренции, а также относительно высокую концентрацию кредитного и депозитного портфелей этого банка. Негативный эффект указанных факторов практически нейтрализуют устойчиво высокие показатели коммерческой деятельности банка, сокращение доли доходов от торговой деятельности и снижение уровня кредитования связанных заемщиков. Благоприятные экономические условия в России сохраняются, что открывает для банков страны все новые деловые возможности и способствует снижению исключительно высоких кредитных рисков, связанных с их корпоративной клиентурой.

Обе части баланса банка «Русский Стандарт» отличаются повышенной концентрацией, что вообще характерно для частных российских банков. На 30 июня 2005 г. доля 20 крупнейших вкладчиков в общем объеме базовых клиентских депозитов равнялась 46%. Объем кредитов, выданных 20 крупнейшим заемщикам, составлял 47% ссудной задолженности и в 1,75 раза превышал величину скорректированного собственного капитала (в которую, согласно методике Standard & Poor's, не входит резерв под обесценение).

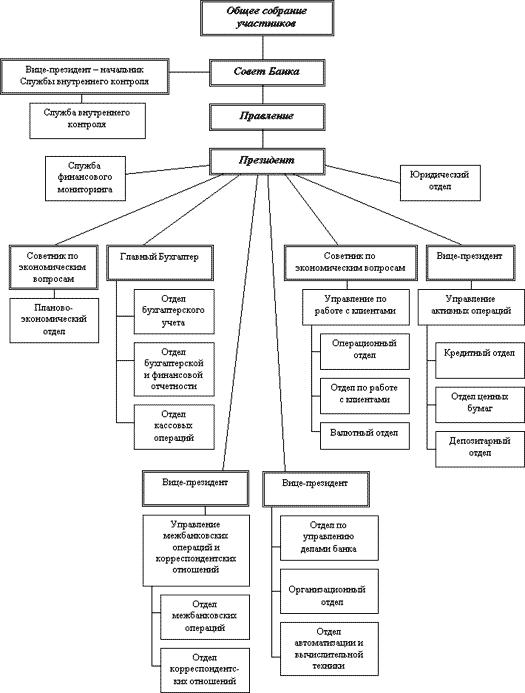

Рис. 2.1 – Организационная структура банка «Русский Стандарт»

В течение ряда лет банк «Русский Стандарт» получал исключительно высокую итоговую прибыль — в основном за счет хорошего дохода от торговых операций. Однако за последние два года его прибыльность понизилась из-за сокращения поступлений от торговых операций — примерно до того же уровня, что и у других российских банков с аналогичным рейтингом. Рентабельность основной деятельности Банка «Русский Стандарт» должна постепенно улучшиться, так как банк расширяет кредитование средних компаний (предполагающее высокий процентный доход), а также инвестиционные банковские операции, приносящие комиссионный доход. Поскольку банк планирует сдерживать рост своих активов, ожидается, что уровень капитализации останется достаточным — даже в случае повторения в 2005 г. исключительно высокой выплаты дивидендов (в 2004 г. она составила 170 млн долл.).

|

|

|

Функции Департамента персонала и других структурных подразделений банка

Основные структурные подразделения ЗАО «Банк Русский Стандарт»:

Финансовый департамент

Финансовый департамент (ФД) осуществляет финансовое управление деятельностью Банка. ФД включает Планово-экономическое управление, Управление финансовой отчетности, Управление бухгалтерского учета и отчетности и Управление анализа и контроля рисков.

Основные задачи Финансового Департамента:

* биэнес- и финансовое планирование, планирование бюджета Банка, контроль за исполнением планов;

* подготовка бухгалтерской, финансовой, налоговой и управленческой отчетности, учет хоэяйственных операций Банка (начисление зарплаты, расчеты с подотчетными лицами, учет имущества и пр.);

* ведение налогового учета, планирование налогооблагаемой базы, оптимизация налогообложения;

* разработка внутрибанковских документов, регламентирующих порядок ведения бухгалтерского и налогового учетов и предоставления отчетности;

* осуществление последующего контроля за совершением бухгалтерских операций сотрудниками Банка;

* контроль за состоянием кредитных, рыночных рисков и риска ликвидности Банка.

Департамент сетевого развития

Департамент сетевого развития (ДСР)- одно из ключевых подразделений Банка. Входящие в него Отдел взаимодействия с Федеральными сетями, Управление региональных центров и Аналитический отдел играют основополагающую роль в реализации главной задачи Банка Русский Стандарт, которая заключается в продвижении Программы потребительского кредитования населения на всей территории Российской Федерации.

|

|

|

В его функции также входит осуществление контроля деятельности региональных Представительств и организации взаимодействия Представительств с подразделениями головного офиса.

Кредитный департамент

Кредитный департамент (КД) осуществляет следующие функции:

* принятие кредитных решений по массовым продуктам в автоматическом режиме (скоринг) и "вручную" (Кредитный центр), мониторинг дефолтов в разрезе торговых организаций, а также функции фрод-менеджмента по пластиковым картам;

* сопровождение просроченной задолженности по массовым продуктам Банка, проверка торговых организаций/агентов перед подключением новых торговых партнеров к сети Банка и на эквайринг;

* подготовку аналитической отчетности по кредитным потерям, эффективности работы Collection и по борьбе с мошенничеством.

|

|

|