|

Определение результата от реализации продукции

|

|

|

|

Синтетический учет готовой продукции, внепроизводственных расходов, расчетов с покупателями и заказчиками, реализации продукции ведется в журнале-ордере №11.

На исследуемом предприятии учет отгруженной продукции по каждому покупателю ведется в специальной ведомости (приложение №8) В этой ведомости ведется подробный аналитический учет отгрузки продукции по каждому покупателю за каждый день. Здесь регистрируется каждая спецификация, наряд на отгрузку с обязательным указанием наименования покупателя, даты отгрузки, стоимости отгруженной продукции по отпускным ценам и фактической себестоимости, отдельной позицией показывается НДС на продукцию в каждой стоимости.

Основным документом дополнительно формируемом к ведомости №16 в автоматическом режиме является”Оборотная ведомость по реализации”(приложение №9). Данная ведомость по реализации готовой продукции в разрезе покупателей содержит подробную информацию по каждому счету, наряду, шифру продукции, ее количеству, стоимости с учетом НДС и без НДС. К таким же дополнительным документам улучшающим и дополняющим аналитический учет реализации является ведомость учета выручки от реализации товарной продукции в разрезе групп продукции (приложение №11). Она формируется автоматически в разрезе групп продукции.

Финансовые результаты от реализации продукции (работ, услуг), прочих ценностей и услуг непромышленных (вспомогательных), услуг на сторону определяются во втором разделе журнала-ордера №11 как за каждый месяц, так и нарастающим итогом с начала года.

Следует отметить, что формирование состава себестоимости реализованной продукции используемой для определения финансового результата работы на промышленных предприятиях в бухгалтерском учете определяется П(С)БУ 16 “ Расходы”. именно эта себестоимость используется для определения финансового результата работы предприятия в Отчете о финансовых результатах работы предприятия.

|

|

|

В соответствии с новым порядком отражения в учете результата от реализации продукции по дебету счетов 7 класса и кредиту счета 79 списывается чистый доход (т.е., сумма выручки от реализации после исключения из нее сумм косвенных налогов, сборов).

Счет 70 “ Доходы от реализации” предназначен для обобщения информации о доходах от реализации готовой продукции, товаров, работ и услуг, доходов от страховой деятельности, а также сумм скидок, предоставленных покупателям и о других вычетах из дохода. Счет 70 “ Доходы от реализации” имеет следующие субсчета:

701 “ Доход от реализации готовой продукции”;

702 “ Доход от реализации товаров”;

703 “ Доход от реализации работ и услуг”;

704 “ Отчисления с дохода”.

По кредиту субсчетов 701-703 отражается увеличение (получение) дохода, по дебету – надлежащая сумма непрямых налогов (акцизного сбора, НДС, и других, предусмотренных законодательством); суммы, получаемые предприятием в пользу комитента; возвращенные перестраховщикам доли страховых платежей (страховых взносов, страховых премий); результат изменения резервов не заработанных премий (в страховых организациях); списание в порядке закрытия на сет 79 “ Финансовые результаты”.

На субсчете 701 “ Доход от реализации готовой продукции”обобщается информация о доходах от реализации готовой продукции.

Аналитический учет доходов от реализации ведется по видам (группам) продукции, товаров, работ, услуг, регионам сбыта и / или другим направлениям, определенным предприятием.

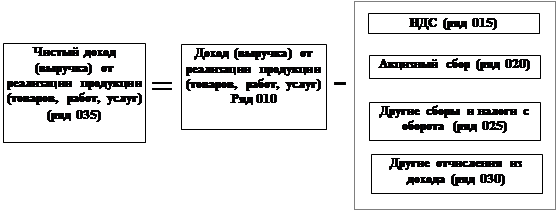

Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) определяется путем вычитания из дохода (выручки) от реализации продукции (товаров, работ, услуг) соответствующих налогов, сборов, скидок и т.д. определяется следующим образом:

Чистый доход (выручка) от реализации продукции (товаров, работ, услуг) определяется путем вычитания из дохода (выручки) от реализации продукции (товаров, работ, услуг) соответствующих налогов, сборов, скидок и т.д. определяется следующим образом:

|

|

|

Рисунок-схема № I‑3 Определение чистого дохода от реализации продукции.

В статье “ Доход (выручка) от реализации продукции (товаров, работ, услуг)” отображается общий доход (выручка) от реализации продукции, товаров или услуг, то есть без вычета предоставленных скидок, возврата проданных товаров и налогов с продажи (НДС, акцизного сбора, и т.д.), который отвечает критериям определения дохода.

В статье “ Налог на добавленную стоимость”указывается сумма налога на добавленную стоимость, которая была включена в состав дохода (выручки) от реализации продукции (товаров, работ, услуг).

Предприятия, которые уплачивают другие сборы или налоги с оборота, показывают их сумму в свободном рядке отчета о финансовых результатах.

Предоставленные скидки, возврат товаров и другие суммы, которые подлежат отчислению из дохода (выручки) от реализации продукции (товаров, работ, услуг), отображаются в статье “ Другие отчисления из дохода”.

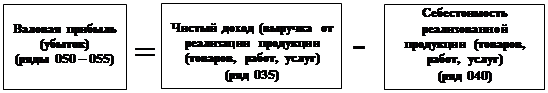

Валовая прибыль (убыток) рассчитывается как разница между чистым доходом от реализации продукции (товаров, работ, услуг) и себестоимостью реализованной продукции (товаров, работ, услуг):

Рисунок-схема № I‑4 Определение валовой прибыли.

Производственная себестоимость реализованной продукции, работ, услуг складывается из:

- прямых материальных затрат;

- прямых затрат на оплату труда;

- других прямых затрат;

- производственных накладных затрат.

Другие затраты включаются в себестоимость запасов, если они были понесены с целью:

- доставки запасов к их местонахождению;

- приведения запасов в состояние, в котором они находятся.

Распределение постоянных производственных накладных затрат на каждую единицу производства базируется на нормальной мощности производственного оборудования, а переменных производственных накладных расходов – по фактическому использованию производственных мощностей.

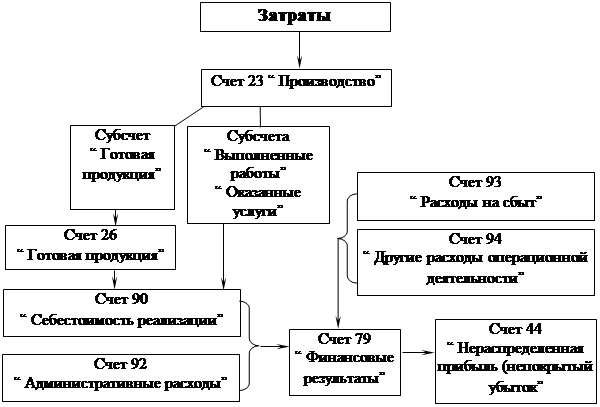

Фактическая себестоимость реализованной продукции учитывается по дебету класса 9 и с них списывается на счет 79.

Фактическая себестоимость реализованной продукции учитывается по дебету класса 9 и с них списывается на счет 79.

|

|

|

Рисунок-схема № I‑5 Определение финансового результата от реализации продукции (работ, услуг).

Основные бухгалтерские проводки по учету и реализации готовой продукции приведены в следующей таблице.

Таблица 3.

Схема основных бухгалтерских проводок по учету и реализации готовой продукции.

|

№ |

Содержание операции

Бухгалтерская проводка