|

Определение оптимальной структуры капитала

|

|

|

|

Таблица 6

| Величина заемного капитала, М, тыс. руб | Цена заемного капитала, Р,% | Цена капитала финансово зависимой фирмы, F, тыс. руб. | Рыночная оценка капитала, тыс. руб. | Стоимость фирмы, тыс. руб. | М/Sz,% | Средне взвешенная цена капитала WACC,% |

| 1000000 | 16 | 710171 | 83798 | 854613 | 1.12 | 1.22 |

Ценообразование собственного и заемного капитала

Определим эффект финансового левереджа для предприятия за рассматриваемый период.

Таблица 7. Расчет эффекта финансового рычага

| Показатели | 2003 | 2004 |

| 1. Собственные средства, р. | 703214 | 710171 |

| 2. Заемные средства, р. | 411169 | 614419 |

| 3. Плечо финансового рычага (стр.2/стр.1) | 0,585 | 0,865 |

| 4. Средняя расчетная ставка процента,% | 16 | 16 |

| 5. Экономическая рентабельность,% | 9,68 | 10,46 |

| 6. Дифференциал,% | -6,32 | -5,54 |

| 7. Ставка налога на прибыль отн. | 0,35 | 0,30 |

| 8. Эффект финансового рычага,% | -2,4 | -3,35 |

| 9. Чистая рентабельность собственных средств (2/3·ЭР+ЭФР) | 4,05 | 3,62 |

Таблица 8. Расчет эффекта финансового рычага без учета кредиторской задолженности

| Показатели | 2003 | 2004 |

| 1. Собственные средства, р. | 703214 | 710171 |

| 2. Заемные средства, р. | 138984 | 180718 |

| 3. Плечо финансового рычага (стр.2/стр.1) | 0, 198 | 0,254 |

| 4. Средняя расчетная ставка процента,% | 16 | 16 |

| 5. Экономическая рентабельность,% | 9,68 | 10,46 |

| 6. Дифференциал,% | -6,32 | -5,54 |

| 7. Ставка налога на прибыль отн. | 0,35 | 0,30 |

| 8. Эффект финансового рычага,% | -0,81 | -0,99 |

| 9. Чистая рентабельность собственных средств (2/3·ЭР+ЭФР) | 5,64 | 5,98 |

Структура капитала оказывает влияние на результат финансово-хозяйственной деятельности предприятия. Для характеристики степени финансового риска инвестирования финансовых ресурсов в данное предприятие применяют следующие аналитические показатели:

|

|

|

Соотношение между собственными и заемными средствами.

Показатель покрытия расходов по обслуживанию заемного и долгосрочного капитала (НРЭИ/проценты за кредиты в денежном выражении).

Актив без привлечения дополнительных заемных средств составляет 13245908 р. (вариант с кредиторской задолженностью). Уже имеющиеся кредиты 1807185 р. (заемные средства с кредиторской задолженностью (беспроцентные средства) 6144194 р.). Собственный капитал 7101714 р.

Таблица 9. Сценарии финансирования

| Показатели | Бездолговое | Долговое | ||

| Пессимист. | Оптимист. | Пессимист. | Оптимист. | |

| 1. НРЭИ, р. | 1000000 | 2500000 | 1000000 | 2500000 |

| 2. Проценты за кредит, р. | 289150 | 289150 | 305150 | 305150 |

| 3. Прибыль, подлежащая налогообложению, р. (1) - (2) | 710850 | 2210850 | 694850 | 2194850 |

| 4. Сумма налога на прибыль, р. (30%) | 213255 | 663255 | 208455 | 658455 |

| 5. Чистая прибыль, р. (3) - (4) | 497595 | 1547595 | 486395 | 1536395 |

| 6. Количество, шт. | 113273 | 113273 | 103273 | 103273 |

| 7. Экономическая рентабельность,% | 7,49 | 18,73 | 7,49 | 18,73 |

| 8. СРСП,% | 16 | 16 | 16 | 16 |

| 9. Чистая прибыль, р. (5) / (6) | 4,71 | 13,66 | 4,39 | 14,88 |

| 10. Эффект финансового рычага,% (1-Нотн) · (10.1) · (10.2) | -5,06 | 1,62 | -5,24 | 1,68 |

| 10.1. плечо (ЗС/СС) | 0,85 | 0,85 | 0,88 | 0,88 |

| 10.2. дифференциал (ЭР-СРСП) | -8,51 | 2,73 | -8,51 | 2,73 |

| 11. Чистая рентабельность СС,% (1-Нотн) · (7) + (10) | 0,18 | 14,73 | 0,003 | 14,79 |

Наиболее предпочтительным является достижение оптимистического уровня НРЭИ, так как при пессимистическом уровне дифференциал финансового рычага отрицательный, что ведет к снижению чистой рентабельности собственных средств (в случае долгового финансирования чистая рентабельность при НРЭИ=1000000 р. практически равна нулю).

С точки зрения чистой прибыли более привлекательным является долговое финансирование (14,88>13,66). То же самое можно сказать о чистой рентабельности СС, однако, следует учитывать риск, возникающий при пониженном уровне НРЭИ в случае финансирования за счет привлечения дополнительных кредитов.

В конечном итоге, выбор сценария финансирования остается за руководством в зависимости от целей, которые ставятся перед организацией.

|

|

|

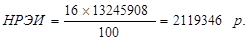

Рассчитаем критический НРЭИ для предприятия на 2004 г.

ЭР=СРСП =16%

ЭР= (НРЭИ / Актив) ·100 Þ НРЭИ=ЭР·Актив/100

Графическая интерпретация критического значения нетто-результата эксплуатации инвестиций представлена на рис. 5. Здесь график 1 – это вариант бездолгового финансирования и график 2 – с привлечением дополнительных кредитов.

Рис.5. Пороговое значение НРЭИ

|

До достижения НРЭИ суммы 2119346 р. выгоднее использовать вариант бездолгового финансирования, чистая прибыль при отказе от заимствований оказывается выше. После достижения НРЭИ суммы 2119346 р. выгоднее привлекать долговое финансирование - чистая прибыль при использовании кредита оказывается более высокой.

|

|

|