|

Расширение простой кейнсианской модели

|

|

|

|

В простой модели НЕ автономны только C (С = С0 + MPC(Y-T))

В сложной модели:

Потреб. расходы: С = С0 + MPC(Y-T)

Налоги: T = T0+ t Y (t - предельная налоговая ставка)

Импорт: Im = Im0+ MPM Y (MPM - предельная склонность к импорту)

Остальные компоненты совокупного спроса автономны: I = I0 , G = G0, Ex = Ex0.

В модели кейнсианского креста Eпл=Ефакт, а Ефакт=У

|

В общем виде Епл = Ео+ MPC*(1-t)*Y - MPM*Y = Yе

|

Равновесный доход

Другой способ нахождения Ye: S=I или Инъекции=Утечки: S+Tx+Im=Tr+Ex+I+G

MLR - предельная норма утечки - показывает, на сколько в сумме увеличатся все утечки при увеличении дохода на единицу.

MLR = 1-MPC*(1-t)+MPM = MPS*(1-t)+t+MPM

Чем меньше MLR, тем сильнее мультипликативный эффект.

Мультипликаторы простой модели

Мультипликатор гос. расходов (или автономных расходов)

прирост Y при росте гос закупок на 1 ед. (или автономных расходов)

(выводится из формулы равновесного дохода)

|

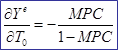

Налоговый мультипликатор

показывает уменьшение Y при росте налогов на 1 ед.(увеличение налогов уменьшает ВВП)

|

Мультипликатор сбалансированного бюджета

Показывает изменение Y при изменении G и T на единицу (одновременно и в равной степени). Этот мультипликатор равен единице.

|

Мультипликаторы сложной модели

Мультипликатор гос. расходов (или автономных расходов)

|

Налоговый мультипликатор

Налоговый мультипликатор

Вопрос №16

Функции денег

Деньги – вид финансовых активов, который может быть использован для сделок. Наиболее характерная черта денег – их высокая ликвидность, т.е. способность быстро и с минимальными издержками обмениваться на любые другие виды активов.

|

|

|

Обычно выделяют три основные функции денег:

1. Средство обращения

2. Средство измерения (мера стоимости)

3. Средство накопления (запас ценности)

Количественная теория денег

Количественная теория денег показывает, какой объем денег M нам требуется, чтобы обслужить Y товаров и услуг, при уровне цен P, и, при том, что каждая денежка обслуживает в год V сделок.

Основное уравнение количественной теории денег:

M·V=P·Y

M·V=P·Y

М - количество денег в обращении; номинальный ВВП

V - скорость обращения денег;

P - уровень цен (индекс цен);

Y – кол-во товаров и услуг

Уравнение показывает, сколько требуется денег (как средство обращения), для того, чтобы обслужить все сделки, которые есть в экономике.

Денежная масса страны должна расти в соответствии с ростом товаров и услуг.

Монетизация экономики

Соотношение денежной массы и номинального ВВП

Соотношение денежной массы и номинального ВВП

С ростом цен потребность в деньгах увеличивается

На монетизацию влияют следующие факторы:

1. Взаимное доверие

2. Доверие к национальной валюте

3. Доверие к экономике в целом

4. Доверие к монетарным властям

Монетизация обратно пропорциональна скорости обращения денежной массы.

Эволюция денег

Виды денег:

1. Товарные деньги – товары, имеющие общепринятую ценность. Могут использоваться как товар или как средство обращения.(В 90-е годы в СССР предприятия расплачивались между собой водкой, пластиковыми тазиками, цементом)

2. Символические деньги изготавливались из чего-то долговечного (символ ткани, символ мотыги)

3. Металлические деньги. (рубли, монеты)

4. Безналичные расчеты. (когда, для оплаты вы не передаете деньги из рук в руки, а передаете право на деньги или какие-либо другие ценности, которые где-то находятся).

Передавать права можно с помощью разных инструментов:

· Чеки, векселя, банкноты

5. Бумажные деньги. Инструмент, облегчающий безналичные платежи

|

|

|

6. Электронные деньги

Банковская система

Банковская система в рыночной экономике является обычно двухуровневой и включает:

· Центральный Банк (эмиссионный)

· Коммерческие (депозитные) банки различных видов.

Центральный Банк выпускает в обращение национальную валюту, хранит золотовалютные резервы страны, обязательные резервы коммерческих банков, выступает в качестве межбанковского расчетного центра. Он является обычно кредитором последней инстанции для коммерческих банков, а также финансовым агентом правительства. Центральный Банк может выступать как продавец и покупатель на международных денежных рынках и координировать зарубежную деятельность частных банков. Во всех странах Центральные Банки формируют и осуществляют кредитно-денежную политику, контролируют и координируют деятельность коммерческих банков. Предложение денег в экономике изменяется в результате операций Центрального Банка, коммерческих банков и решений небанковского сектора. Как уже было показано в предыдущей главе, Центральный Банк контролирует предложение денег путем воздействия на денежную базу, а также на мультипликатор. Фактический объем предложения денег складывается в результате операций коммерческих банков по приему вкладов и выдаче ссуд.

Основными функциями коммерческих банков считаются привлечение вкладов (депозитов) и предоставление кредитов. Посредством этих операций коммерческие банки могут создавать деньги, т.е. расширять денежное предложение, что отличает их от других финансовых учреждений. Банки занимаются также куплей и продажей ценных бумаг.

Виды банковских вкладов

· Вклады до востребования (можно распорядиться своими деньгами в любой момент)

· Срочные вклады (приносите в банк и обещаете их не забирать до определенного срока)

Современная денежная система и виды денежных агрегатов

Денежные агрегаты:

М0 – наличные деньги в обращении;

М1 = М0 + средства предприятий на расчетных, текущих, специальных счетах в банках, депозиты населения в сберегательных банках до востребования, средства страховых компаний;

М2 = М1 + срочные депозиты населения в сберегательных банках, в том числе компенсация;

Норма обязательных резервов и причины ее установления

Норма обязательных резервов и причины ее установления

|

|

|

Норма обязательных резервов - это та минимальная доля вкладов, которую коммерческий банк обязан хранить в качестве резервов. Этот норматив вводится ЦБ и призван обеспечить надежность этой системы. Эти резервы хранятся не в самом коммерческом банке, а в ЦБ.

Обязательные резервы - это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке (формы хранения могут различаться по странам). Нормы обязательных резервов (reserve rate) устанавливаются в процентах от объемов депозитов. Они различаются по величине в зависимости от видов вкладов (например, по срочным они ниже, чем по вкладам до востребования). В современных условиях обязательные резервы не столько выполняют функцию страхования вкладов (эту функцию выполняют специализированные финансовые институты, которым банки отчисляют определенный процент от вкладов), сколько служат для осуществления контрольных и регулирующих функций Центрального Банка, а также для межбанковских расчетов.

Банки могут хранить и избыточные резервы - некоторые суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако это лишает банки суммы дохода, который они могли бы получить, пуская эти деньги в оборот. Поэтому с ростом процентной ставки уровень избыточных резервов обычно снижается.

Чем выше устанавливает Центральный Банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов (rr) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов, Центральный Банк оказывает воздействие на динамику денежного предложения.

Что такое bank run и как с ним бороться

Bank run – «набег вкладчиков». Ситуация, при которой все вкладчики идут в банк, с целью вернуть вложенные деньги себе. Что приводит к разорению данного банка и по цепочке приводит к разорению и других коммерческих банков.

|

|

|

|

|

|