|

Wall Street: самая большая игра

|

|

|

|

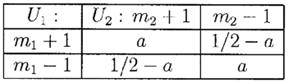

Для того чтобы проиллюстрировать как применение критерия Кэлли, так и объёмы рынков ценных бумаг, мы вернемся к изучению корреляционного эффекта в Примере 6.2. Будем рассматривать более симметричную и эстетически более приемлемую пару ставок U1 и U2, с объединенным распределением, данным в Таблице 7.1

|

ТАБЛИЦА 7.1 Объединенное распределение U1 и U2

Очевидно 0 £ a £ ½ и Cor(U1,U2) = Cor(U1,U2) =4a – 1 увеличивается от –1 до 1 при увеличении a от 0 до ½. Нахождение решения общего вида для (f1*, f2*) представляется алгебраически сложной задачей (но решения для конкретных случаев легко найти численно), вот почему мы выбрали для рассмотрения Пример 6.2. Даже при сведении задачи к специальному случаю m1=m2=m и использование симметрии для снижения проблемы нахождения f * = f1* = f2*, общее решение все ещё затруднено. Но рассматривая вариант, когда a=0 и, следовательно, Cor(U1,U2)=-1, получаем g(f) = ln(1+2mf), которая растет без ограничений при увеличении f. Эта пара ставок – “бесспорный факт” и в этом случае следует ставить как можно больше.

Это упрощенная версия классического арбитража на рынке ЦБ: найти пару ценных бумаг, которые идентичны или “эквивалентны” и торговать по расходящимся ценам. Покупая относительно недооцененый инструмент, и вставая в позицию шорт по относительно переоцененному инструменту, и достигая значения корреляции –1, фиксируем безрисковую прибыль. Пример подобного действия произошёл в 1983 году. Инвестиционное партнерство под моим управлением купило “старых” акций АТ & Т на сумму $330 миллионов и продало в шорт выпущенных в то время “новых” акций компании АТ & Т с присоединенными к ней региональными телефонными компаниями “семи сестер”. Большая часть этого объема было проведено за одну торговую операцию, в результате чего это стало тогда крупнейшей в стоимостном выражении сделкой за всю историю NYSE (Нью-Йоркская фондовая биржа, 1 декабря 1983).

|

|

|

Применяя критерий Кэлли к рынку ЦБ мы столкнулись с новыми аналитическими задачами. По ставке в бумагу обычно можно получить много различных результатов, в отличие нескольких вариантов во многих играх. Это приводит к использованию непрерывной, а не дискретной функции распределения вероятностей. Нам нужно найти такое f, которое максимизирует g(f) = Eln(1+fX)= ∫ ln(1+fX)dP(x), где P(x) – вероятностная мера описывающая ожидаемый доход. Часто возникает проблема нахождения оптимального портфеля среди n бумаг, где n может быть «большим» числом. В этом случае x и f - n- мерные вектора, а fx – их скалярное произведение. У нас также есть ограничения – требование 1+fx>0 для того, чтобы ln(.) был определен, и условие ∑ fi =1 (или некоторые c>0) для нормализации к единице (или к c>0) инвестиций. Проблема максимизации может быть решена в общем виде, так как g(f) – вогнутая функция. Могут быть и другие ограничения, такие как требование fi ³ 0 для некоторых или всех i (отсутствие коротких продаж), или требования fi £ Mi либо fi ³ mi (пределы объёмов инвестирования в i -ую бумагу), или же условие ∑ ½ fi ½ £ M (ограничивает общий размер кредитного рычага, чтобы это удовлетворяло маржинальным ограничениям или требованиям управления капитала). Заметим, что в некоторых случаях недостаточно наличия «хороших» ставок или инвестиций, чтобы применять стратегию с использованием полного f*, что вынуждает игрока делать уменьшенные ставки, уменьшая в некоторой степени общий уровень роста и риска. Это больше проблема мира азартных игр, чем значительных рынков ЦБ. Дополнительная информация по этим проблемам и техникам может быть найдена в литературе.

|

|

|

(а) Непрерывная аппроксимация.

|

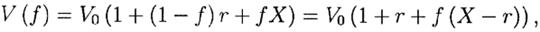

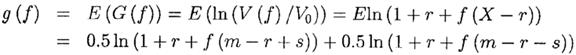

Это один из методов, который быстро приводит к примечательным результатам. Пусть X – случайная переменная с вероятностями P(X=m+s)=P(X=m-s)=0,5. Тогда E(X)=m, Var(X)=s2. При начальном капитале V0 , оптимальной доли по ставке f и доходом на единицу X результатом будет

|

где r – ставка дохода на неиспользованный капитал, инвестированный, скажем, в казначейские векселя. Тогда

|

Теперь, разделяя временной интервал на n равных независимых шагов, сохраняя то же смещение и ту же общую дисперсию. Таким образом, m, s2 и r заменяются на m/n, s2/n и r/n соответственно. У нас есть n независимых Xi, i=1,..,n с вероятностями

|

Тогда

|

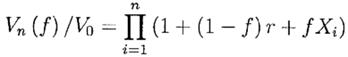

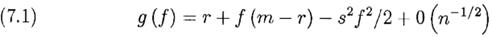

Преобразование обоих частей к виду E(log(×)) даёт g(f). Разложение результата в степенной ряд приводит к

где 0(n -1/2 ) имеет свойство ограниченности числом n1/2 (n -1/2 ) при n® ∞. устремляя n® ∞ в (7.1) имеем

Предел V≡V∞(f) функции Vn(f) при n® ∞ соответствует логнормально распределенному процессу, который является хорошо известной моделью цен ценных бумаг. «Ценная бумага» здесь имеет мгновенную смещение m, дисперсию s2, также безрисковые инвестиции с «наличным» денежными доходами по мгновенной ставке r.

Тогда g∞(f) в (7.2) – коэффициент роста капитала (мгновенный)по инвестициям или при использовании системы ставок долей f. Нет ничего особенного в нашем выборе случайной переменной X. Любая ограниченная случайная переменная с матожиданием E(X) = m и дисперсией Var(X) = s2 приведет к тому же результату. Заметим, что на f больше не накладывается ограничение «быть меньше или равно 1». Обычная проблема неопределенности log(×) для отрицательных аргументов пропала. При f<0 также не возникает затруднений. Это просто соответствует короткой продаже бумаги. Если m < r, то это будет полезно. Отметим также, что инвестор следующий стратегии оптимального f должен теперь регулировать его инвестиции «мгновенно». На практике это означает изменения крошечными приращениями всякий раз, когда появляется небольшое изменение V. Эта идеализация появилась в теории ценообразования опционов. Она широко известна и не мешает практическому применению теории (Black and Scholes, 1973). Наша предыдущая функция роста для ставок с фиксированным шагом была близка к параболической в окрестности f *, и часто в диапазоне 0 ≤ f ≤ 2 f *, где также нередко 2 f * = fc. Теперь при использовании ограниченного случая (7.2), g∞(f) является точной параболой, лёгкой для изучения.

|

|

|

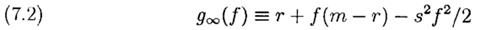

Логнормальность V(f)/V0 означает, что log(V(f)/V0) – нормально распределена, N(M,S2), с матожиданием M = g∞(f)t и дисперсией S2 = Var(G∞(f))t для любых t. Из этого мы можем определить, например, ожидаемый рост капитала и время tk, необходимое для того, чтобы V(f) стала по крайней мере на k стандартных отклонений больше V0.

Во первых, с помощью предыдущих методов мы можем показать, что Var(G∞(f))= s2 f 2, отсюда Sdev(G∞(f))=s f. Решение tkg∞ = kt1/2Sdev(G∞(f)) даёт tkg2∞, следовательно ожидаемый рост капитала tkg∞, откуда мы ищем tk. Результаты представлены в уравнениях (7.3).

Изучение выражений для tkg∞(f) и tk показывает, что каждое из них увеличивается при увеличении f для 0 ≤ f ≤ f+ , где f+ - положительный корень уравнения s2 f 2/2 – (m-r)f – r =0 и f+>2f *.

Комментарий: Модель оценки доходности финансовых активов (САРМ) утверждает, что рыночный портфель лежит на эффективной границе Марковица E на плоскости (s,m) в единственной (как правило) точке P=(s0, m0), такой, что линия проведенная через P и точку (s=0, m=r) является касательной к E ( в точке P). Наклон этой прямой – коэффициент Шарпа S = (m0-r0)/s0, а из (7.3) g∞(f *)= S2/2+r, таким образом максимальный уровень роста g∞(f *) для фиксированной r зависит только от коэффициента Шарпа (см. Quaife (1995)). Из (7.3) снова получаем f *=1, когда m=r+s2, и в этом случае инвестор, использующий критерий Кэлли, будет выбирать рыночный портфель сформированный без заимствований и кредитования. Если m>r+s2 инвестор будет использовать кредитный рычаг, а если m<r+s2, то он будет инвестировать часть средств в казначейские векселя и часть в рыночный портфель. То есть инвестор будет динамически перераспределять средства каждый раз при изменении f * из-за колебаний и в прогнозе величин m, r и s2 ицен бумаг, находящихся в составе портфеля.

Из (7.3) получаем g∞(1)=m- s2/2, следовательно, все портфели на плоскости (s,m), удовлетворяющие условию m- s2/2=С, где С- константа, имеют одинаковый уровень роста. При использовании непрерывной аппроксимации функцией полезности для Кэлли-инвестора выступает U(s,m)=m-s2/2. Таким образом, для любого (закрытого, ограниченного) набора портфелей лучшими из этого подмножества являются те, которые максимизируют одно параметрическое семейство m- s2/2=С. Смотрите Kritzman in Bernstein and Damodaran editors (1998), Chapter 2 для элементарного введения по связанными с этими идеями.

|

|

|

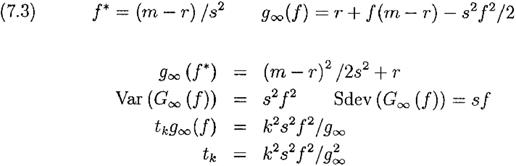

Пример 7.1. Пересмотр портфеля в долгосрочном периоде. Возьмём r=0 для этого примера. Тогда основные уравнения (7.3) упрощаются до

Сколько времени может занять достижение V(f *)≥V0 с определенной вероятностью? Что насчет V(f */2)? Чтобы найти время t необходимое для того, чтобы V(f)≥V0 с уровнем значимости в k стандартных отклонений (k=1, P=84%; k=2, P=98% и т.д.)мы решаем для t ≡ tk:

Мы получим лучшее понимание, если нормализуем все f к f *. Переобозначая везде f= с f * мы находим для r = 0

Уравнения (7.6) содержат интересный результат:условие V(f)≥V0 с уровнем значимости в k стандартных отклонений происходит, когда ожидаемый рост капитала равен tg∞=k2c/(1-c/2), и этот результат не зависит от m и s. Для f= f * (c=1 в (7.6)) это справедливо при k=1 и tg∞=2, которымсоответствует V=V0e2, а также при k=2 и tg∞=8 соответствующие V=V0e8. Тогда e8=2981, и при 10%-ой ставке ежегодного (мгновенного) роста потребуется 80 лет для того, чтобы с 98% -ой вероятностью выполнилось V ≥ V0.

При 20% ставке ежегодного мгновенного роста это займет 40 лет. Однако, при f=f*/2 значениями для k=1 и 2 будут tg∞=2/3 и 8/3 соответственно, просто 1/3 от предыдущих. Таким образом, времена ожидания того, что значение Prob(V ≥ V0) превысит 84% и 98% становятся 6,7 и 26,7 лет соответственно, а ожидаемый коэффициенте роста снизился в ¾ раза по сравнению с уровнем для f *.

Комментарий: Использование дробного критерия Кэлли против обычного в случае r=0.

Из уравнений (7.6) мы видим, что g∞(cf *)/ g∞(f *)=c(2-c), 0£ c<∞, показывающее, как коэффициент роста связан с максимальными изменениями c. Относительный риск Sdev(G∞(cf *))/ Sdev(G∞(f *))=c и относительное время для достижения равного ожидаемого общего роста равно 1/c(2-c), 0<c<2. Таким образом, относительный «спрэд» для одинакового ожидаемого общего роста равен 1/(2-c), 0 < c<2. Следовательно, даже выбирая c очень малым, спрэд около данного ожидаемого роста не может быть уменьшен с коэффициентом ½. Соответствующие результаты не настолько просты, как в случае, когда r>0.

(б) Реальный (почти) мир.

Полагаем, что цены изменяются «непрерывно» (отсутствуют «скачки»), что портфели могут пересматриваться «непрерывно», и что отсутствуют транзакционные издержки (рыночные потрясения, комиссии, «накладные расходы») и налоги (федеральные, муниципальные и т.п.). Тогда применима наша предыдущая модель.

|

|

|

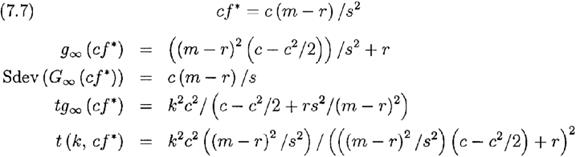

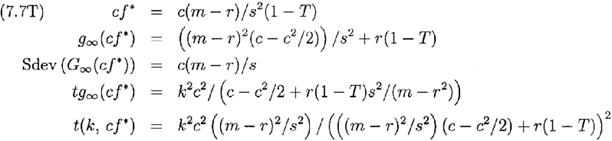

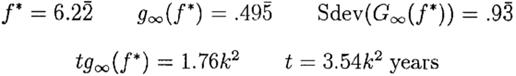

Пример 7.2. Возьмем индекс S&P 500. Используя исторические данные мы делаем грубые оценки: m=0,11; s=0,15; r=0,06. Требующиеся нам уравнения для случая r¹0, являются обобщением (7.6) при r¹0 и f=с f *, которые следуют из (7.3):

Если мы примем  , тогда замена переменных в уравнениях (7.7) дают уравнения (7.6), демонстрируя связь между двумя наборами уравнений. Это также показывает, что пример и выводы о P(Vn>V0) в случае r= 0 эквивалентны аналогичным заключениям о P(ln(V(t)/V0>rt) в случае r¹0. Следовательно, мы можем сравнивать различные стратегии с вариантами инвестирования, основанных на начислении сложных процентов и безрисковой ставке r, такими как вложения в безкупонные U. S. Treasury Bonds.

, тогда замена переменных в уравнениях (7.7) дают уравнения (7.6), демонстрируя связь между двумя наборами уравнений. Это также показывает, что пример и выводы о P(Vn>V0) в случае r= 0 эквивалентны аналогичным заключениям о P(ln(V(t)/V0>rt) в случае r¹0. Следовательно, мы можем сравнивать различные стратегии с вариантами инвестирования, основанных на начислении сложных процентов и безрисковой ставке r, такими как вложения в безкупонные U. S. Treasury Bonds.

Из уравнений (7.7) для с=1 мы находим

То есть при f *=2,22 по истечение 8,32 лет вероятность того, что Vn>V и ожидаемое значение log(Vn/V0) =0,96 составит 84%, а медианное значение Vn/V0 будет равно примерно e0,96=2,61.

Для обычного безрычагового варианта при f=1 и с=0,45 мы получаем

Мы видим, что h(c) растет с увеличением с, по крайней мере до точки с=2, соответствующей 2f *.

Запись t(k, cf *) =t(c) в виде

показывает, что t(c) такжерастет с увеличением с по крайней мере до точки с=2.

Таким образом, для меньшего (более консервативный подход) значения f= сf *, с£ 2, заданные уровни вероятности P(Vn>V0) достигаются раньше. При с<1 это сопровождается уменьшением коэффициента роста, относительно небольшим для значений f близкихк f *.

Замечание: За период 1975-1997 годов совокупная ежегодная доходность краткосрочных казначейских векселей (значение которой соответствует ставке r, если инвестор производит ссудные операции, то есть f<1) изменялась от низкой 2,90%(1993) до высокой 14,71% (1981). Для получения детальной информации см. ежегодный сборник Ibbotson Associates 1998 (или последний доступный) Yearbook.

Крупный инвестор с хорошими связями мог бы заимствовать у брокера при запросе плюс около 1%, что приблизительно соответствовало бы казначейским векселям плюс 1%.

Это могло бы быть целесообразной оценкой для инвестора, который делает заимствования (f>1). Для других ставки вероятно будут выше. К примеру, базисная ставка за 1975-1997 гг. менялась от низкой 6% (1993) до высокой 19% (1981), по данным Associates First Capital Corporation (1998).

Так как r колеблется, мы ожидаем, что m имеет тенденцию к инверсным по отношению к r колебаниям (высокий процентные ставки вызывают снижение цен на фондовых рынках по хорошо известным причинам). В соответствии с этим f * и g∞ будут также колебаться, поэтому в долгосрочном периоде инвестор индексного фонда S&P нуждается в процедуре периодической переоценки и изменения f *, а также желаемого им уровня ливереджа или наличности.

Для иллюстрации влияния условия rb>r, где rb – это ставка по заемным средствам инвестора, предположим, что rb в примере (7.2) имеет значение r+2% или 0,08, этот выбор основан на приведенных выше исторических значениях r, которые являются промежуточными между «хорошим» rb =r+1% и «плохим» rb =базисная ставка = r+3%. Мы заменяем r на rb в уравнениях (7.7),и, f *>1; f *=1,33; g∞(f *)= 0,100; Sdev(G∞(f*))=0,20; tg∞(f *)=0,4k2; t=4k2 лет. Заметьте насколько сильно уменьшилось f*.

Комментарий: Налоги.

Предположим для простоты, что все прибыли облагаются налогом с постоянной ставкой T, а все убытки имеют налоговые льготы (возврат налога) с такой же постоянной ставкой T. Рассматривая сущность этих налогов совместно, представим их как партнера, владеющего частью Т всех прибылей и убытков. Тогда уравнения (7.7) переходят к виду:

Интересно увидеть, что cf * увеличилось на коэффициент 1/(1-Т). Для жителя Калифорнии с большими доходами предельная совокупная ставка федеральных и местных налогов составляет 45%, следовательно коэффициент равен 1/0,55= 1,82. Увеличение cf * приводит к тому же самому значению коэффициента роста, что и до ожидаемого изменения из-за влияния rT. Величина Sdev осталась неизменной, а t(k, cf *) незначительно увеличилась. Однако, как показывает практика, использование более высокого значения кредитного плеча, необходимого в условиях высокой ставки налога, обычно неприемлемо из-за условий маржинальных операций, или нецелесообразно из-за невозможности непрерывного регулирования, и в реальных условиях создаёт опасности, степень которых быстро растет с ростом коэффициента ливереджа.

(в) Случай для «дробного критерия Кэлли».

На Рисунке 5 показаны три кривые g для реальных значений m: mt=0,5me; 1,0me и 1 ,5me, где me является оценочной величиной для m. Вертикальные линии и горизонтальные стрелки показывают снижение g в трёх случаях: f =0,5 fe*; fe* и 1,5fe*. Например с f =0,5 fe* или «полукэлли» мы не имеем проигрыша и достигаем максимума g=0,25 в случае mt=0,5me. Но если mt=me, тогда g=0,75 c проигрышем 0,25, а если mt=1,5me, тогда g=1,25 c проигрышем 1,0, где для всех g единицами измерения были me2/2s2. Это отмечено маркерами LOSS1 и LOSS2 на вертикальной линии выше f/fe*=0,5, а также двумя соответствующими стрелками, направленными вверх, и в данном случае вправо от этой линии. Катастрофа происходит, когда mt=0,5me, и мы выбираем f=1,5fe*. Здесь сочетается увеличенные на 50 % по сравнению fe* величины ставок и переоцененное значение для mt=2me. Тогда g=-0,75 и мы терпим крах. Но выбор f=fe* также не будет хорошим решением, ведь mt=0,5me и g=0 и наблюдаются «дикие» увеличивающиеся колебания вверх и вниз относительно точки нашего начального капитала. Опыт показывает, что во время значительного направленного вниз колебания игрок в большинстве случаев или выходит из игры, или его исключают из-за требования к минимальному размеру ставки.

Некоторые уроки: (1) В некоторой степени me является неустойчивой оценкой для mt, и благоразумно принимать mt< me и выбирать достаточным для предотвращения варианта g£ 0 значение f<fe*.

Оценки для me в условиях фондового рынка имеют значительную степень недостоверности, и, в частности, вероятнее будут слишком большими, чем слишком маленькими. Цены финансовых инструментов изменяются по законам «нестационарного процесса», где изменения m и s отчасти непредсказуемы с течением времени. Экономическая ситуация может измениться для отдельных компаний, отраслей промышленности, или для всей экономики в целом. Работоспособные системы могут частично или полностью основываться на технологии «data mining», таким образом mt может быть существенно меньше чем me. Изменения в «правилах игры», такие как комиссии, налоговое законодательство, маржинальные условия, законы инсайдерской торговли и т.п. также могут влиять на mt. Системы, занимающиеся привлечением капитала, который давит на исключительные значения mt сверху вниз по направлению к средним значениям. Смещение книзу означает, что наиболее вероятно справедливо me> mt.

Подобные предупреждения большей частью действуют и при игре на спортивном тотализаторе, с разницей в деталях. Изменения правил, к примеру, могут включать: добавление дополнительных команд; правило трёхочкового броска в баскетболе; игра в «овертайм» для исключения ничьих; изменение типов бит, мячей, перчаток, ракеток или покрытий.

Блэкджек отличается от рынка ценных бумаг и спортивных тотализаторов тем, что вероятности дохода в общем говоря могут быть или рассчитаны или смоделированы с любой наперед заданной точностью. Но даже здесь mt вероятно будет по крайней мере слегка меньше чем me. Учитывая усталость игрока и его ошибки, вычислительные ошибки и недочёты в применении или теории блэкджека или теории Кэлли (например, вычисляя точное значение f *, последствия чего мы обсуждали ранее), эффекты фиксированной позиции тасовки, не случайная тасовка, преимущественная тасовка, шулерство и т.п.

(2) Согласно (1) выбор f в диапазоне 0,5 fe*£ f< fe* обеспечивает защиту от случая g£ 0 с уменьшением g, которое вероятно будет не более 25%.

Пример 7.3. Великий «сложнопроцентщик». В 1964 году молодой управляющий хедж-фонда приобрёл значительную долю в маленькой текстильной компании из Новой Англии под названием Berkshire Hathaway. Её акции торговались тогда по 20. В 1998 они торгуются по 70000, что в 3500 раз больше, а ежегодная ставка роста по сложному проценту составила около 27%, что равно 24%-ой мгновенной ставке. Некогда молодой управляющий хедж-фонда Warren Buffet – по общему признанию сейчас является величайшим инвестором нашего времени и обладателем вторым по величине состояния во всем мире. Вы можете прочитать о нем в (Buffet and Clarck,1997), Hagstrom (1994), Kilpatrick (1994) и Lowenstein (1995). Если бы вы были достаточно удачливы, как был я, чтобы повстречать Баффета и определить возможные перспективы компании Berkshire, какую стратегию предполагает использование нашего метода? Примем (что-то типа меньшего уровня смещений) m=0,20; s=0,15; r=0,6 (примечание: Правдоподобные аргументы в пользу малого значения смещений в будущем включают регрессия по направлению к среднему, увеличение размера компании Berkshire и возникающие риски из-за устаревания методов менеджмента. Контраргумент – сложнопроцентная ставка динамики роста компании в последние годы была также высока, как и раньше. Однако, индекс S&P 500 в последние годы показывает гораздо более высокие результаты, так что разрыв в величинах уровней роста индекса и Berkshire был несколько меньше. Таким образом, если мы ожидаем, что уровень роста индекса будет возвращаться по направлению к историческому среднему значению, тогда мы ожидаем того же самого поведения от Berkshire, даже в ещё большей степени.) Из уравнений (7.3) или (7.7),

Сравним это с безрычаговым портфелем, где f=1 и с=1/6,2(2)=0,1607.

Мы находим

Кредитное плечо здесь на уровне 6,2(2) будет нецелесообразным в реальности из-за того, что цены на бумаги могут меняться внезапно и прерывно. Во время краха в октябре 1987 года индекс S&P 500 упал на 23% за один день. Если это произошло при плече 2,0, новое значение плеча неожиданно становиться 77/27=2,85 перед перетряской портфеля путём продажи его части. В случае c Berkshire, где был большой хорошо диверсифицированный портфель, предположим, что мы выбираем консервативное значение f=2,0. Отметим, что это максимально возможное для «клиентов» при нынешних правилах начальное значение плеча. Тогда g∞(2)=0,295. Медианные значения V∞/V0 за 30-ти летний период приблизительно равны: для f=1: V∞/V0=288;для f=2: V∞/V0=6,974; для f=6,2: V∞/V0=2,86х106. То есть разница в результатах при использовании плеча громадна за этот период. (примечание:Art Quaife сообщал о s=0,24 для периода 1980-1997. Читателю предлагается исследовать пример самостоятельно с этим изменением.)

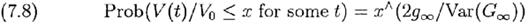

Результаты раздела 3 непосредственно применимы к этой модели непрерывной аппроксимации портфеля ценных бумаг с (возможно) использованием кредитного плеча. Причиной тому – что обе модели подвержены воздействиям одинаковой динамики, а именно logGn(f) аппроксимированное (шкалированное) Броуновским движением со смещением. Следовательно, мы можем ответить на тот же вопрос, на который мы отвечали при рассмотрении системы ставок в казино в разделе 3, но применительно к нашему портфелю. Например, (3.2) становится

где ^ означает знак возведения в степень, а 0<x<1. Используя (7.4), для r=0 и f=f *; 2 g∞/Var(G∞)=1, и это упрощается до

Сравним с Примером 3.3. При 0<r<m и f=f * показатель степени х в (7.9) становится 1+2rs2/(m-r)2, а также имеет положительную первую производную, следовательно P(·) уменьшается с увеличением r (так как 0<x<1, стремится к 0 при стремлении r к m, что мы и ожидали).

(d) Примечательная формула.

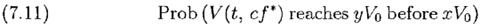

В ранних редакциях этой статьи показатель степени в уравнениях (3.2), (7.8) и (7.9) был без множителя 2, который я непреднамеренно пропустил при анализе. Впоследствии, 19 июня 1997 года Don Schlesinger опубликовал в интернете на сайте www.bjmath.com ещё две формулы общей непрерывной аппроксимации для случая r=0.

Если V0 – начальный инвестиции и y>1>x>0, тогда для f * вероятность того, что V(t) достигнет yV0 быстрее xV0 будет

а с большей степенью общности, для f =сf *, 0<с<2

где ^ означает знак возведения в степень.

Очевидно, что (7.10) следует из (7.11) при выборе с=1. Случай r=0 для нашего уравнения (7.8) следует из (7.11), а тот же случай для уравнения (7.9) следует из (7.10). Мы можем получить обобщение (7.11) используя классическую формулу краха игрока (Cox and Miller, pp.205-6), где мы рассматриваем log(V(t, f)/V0) как реализацию диффузного процесса со средним g∞, дисперсией v(G∞), начальным значением 0 и абсорбционными границами log y и log x. Результат будет

где a=2 g∞/ V(G∞)= 2M/V, M и V – сдвиг и дисперсия соответственно диффузного процесса на единицу времени. С другой стороны (7. 12) представляет собой иную запись известного решения для Винеровского процесса с двумя границами сдвига (Cox and Miller, Example 5.5).

Как отмечал Shlesinger, выбор x=1/2 и y=2 в (7.10) даёт Prob(V(t, f *) doubles before halving)=2/3. Рассмотрим теперь игрока или инвестора, который концентрирует внимание только на значениях Vn= 2n V0, n=0, ±1, ±2,… кратное изменение его начального капитала.

В логарифмическом пространстве log(Vn/V0)=n log2, то есть мы имеем случайное блуждание целыми множителями log2, где вероятность увеличения р=2/3, а уменьшения q=1/3. Это дает нам удобное наглядное и компактное представления уровня риска стратегии Кэлли.

Если же мы выберем с=1/2 («полукэлли»), уравнение (7.11) дает Prob(V(t, f *) doubles before halving)=8/9, что приводит к коэффициенту роста g∞(f */2)=0,75g∞(f *), таким образом «полукэлли» имеет коэффициент роста равный 3/4f *, но гораздо меньший шанс потерпеть большие убытки.

Второе полезное наглядное сравнение риска вытекает из уравнения (7.8), которое даёт

Для с=1 мы имеем Prob(×)=x, а для с=1/2 мы получаем Prob(×)=x3. Следовательно «полукэлли» имеет значительно сниженную вероятность значительных потерь капитала. Шанс потери в какой-либо момент половины начального капитала составляет ½ для f =f *, но только 1/8 для f =f */2. Мой опыт игры и инвестирования, так же как и сообщения от многочисленных игроков и команд блек-джека, говорит, что большинство людей почти всегда предпочитают безопасность роста и психологический комфорт «полукэлли» увеличению на четверть коэффициента роста.

|

|

|