|

Ая схема: определение будущей, наращенной стоимости.

|

|

|

|

Одноразовый платеж в данный момент "PV" преобразуется с учетом процентной ставки в одноразовый платеж через "n" интервалов "FV".

| |||||

| |||||

| |||||

t

t  t

t  … t

… t

Рисунок – Определение будущей наращенной стоимости разового платежа

Для решения этой задачи используются специальные формулы наращения (см. таблицу 1).

Таблица 1 – Основные формулы наращения с применением различных типов ставок

| Область применения | Ссудный процент | Учетная ставка | |

| Простые проценты | |||

| Определение будущей стоимости при целом числе лет «n» |

|  (1.1.1) (1.1.1)

| |

| Определение будущей стоимости при продолжительности периода в днях |

|  (1.2.1) (1.2.1)

| |

| Сложные проценты | |||

| Определение будущей стоимости при целом числе лет, «n» |

(1.3) (1.3)

|  (1.3.1) (1.3.1)

| |

| Определение будущей стоимости, когда начисление процентов производится «m» - раз в году |

(1.4) (1.4)

|  (1.4.1) (1.4.1)

| |

где

n – период начисления, количество лет;

t – продолжительность периода начисления в днях;

T – продолжительность года в днях;

m - число начисления процентов в году;

FM1 (r,n) = (1+r)n – фактор будущей стоимости текущего капитала, множитель наращения сложных процентов или мультиплицирующий множитель. Табличные значения множителя наращения FM1 (r,n) приведены в Таблице 1 Приложения.

В зависимости от способа определения продолжительности финансовой операции рассчитывается либо точный, либо обыкновенный (коммерческий) процент.

Дата выдачи и дата погашения ссуды считаются за один день. При этом возможны два варианта:

- используется точное число дней ссуды, определяемое по специальной таблице, где показаны порядковые номера каждого дня года; из номера, соответсвующего дню окончания займа, вычитают номер первого дня (см. формулы 1.2 и 1.2.1);

|

|

|

- берется приблизительное число дней ссуды, когда продолжительность полного месяца принимается равной 30 дням (см. формулы 1.2 и 1.2.1); этот метод используется, когда не требуется большая точность, например, при частичном погашении займа.

Точный процент получают, когда за временную базу принимают фактическое число дней в году (365 или 366) и точное число дней ссуды.

Пример.

Задача, по сути, являющаяся алгоритмом, позволяющим решать разнообразные инвестиционные проблемы, может быть сформулирована следующим образом:

Какая сумма будет накоплена вкладчиком через три года, если первоначальный взнос составляет 400 тыс. тг., проценты начисляются ежегодно по ставке 10%?

Решение.

1) В Таблице 1 на пересечении строки, соответствующей процентной ставке (10%), и колонке, соответствующей периоду начисления процентов (3 года), найдем фактор FM1 (10%,3) = 1,3310.

2) Рассчитаем сумму накопления: FV= 400 • 1,3310 = 532,4 тыс. тг.

Периодичность начисления процентов оказывает влияние на величину накопления. Начисление процентов может происходить раз в полугодие, квартал, месяц и т.д. При более частом накоплении необходимо скорректировать процентную ставку и число периодов начисления процентов: число лет, на протяжении которых происходит накопление, умножается на частоту накопления в течение года, а номинальная годовая ставка процента делится на частоту накопления.

Правило 72-х. Удвоение вложенной суммы происходит через число лет, определяемое как частное от деления числа 72 на годовую номинальную ставку процента.

При заключении финансовых соглашений часто приходится решать задачу, обратную задаче нахождения наращенной суммы. В этом случае пользуются схемой №2.

2-ая схема. ОПРЕДЕЛЕНИЕ ТЕКУЩЕЙ, ПРИВЕДЕННОЙ СТОИМОСТИ " PV " БУДУЩЕГО КАПИТАЛА " FV.

|

|

|

| |||||||

| |||||||

| |||||||

| |||||||

t

t  t

t  … t

… t

Рисунок – Определение текущей стоимости разового платежа

Текущая стоимость будущего капитала – очень важное (краеугольное) понятие, используемое при оценке стоимости приносящего доход имущества. Оно используется при оценке текущей стоимости будущего единовременного дохода – ценной бумаги или будущей продажи объекта недвижимости при оценке проектов.

Процесс пересчета будущей стоимости капитала в настоящую носит название ДИСКОНТИРОВАНИЯ, а ставка, по которой производится дисконтирование – ставки дисконта. Процессы дисконтирования и наращения (аккумулирования) являются взаимообратными процессами.

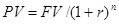

Основные формулы операции дисконтирования получаем из выше рассмотренных формул наращения. Например, формулу определения текущей стоимости в применении к ставке сложного ссудного процента определим из формулы (1.3):

(2.3)

(2.3)

(2.3.1)

(2.3.1)

где

FM2(r,n) =

- фактор текущей стоимости будущего капитала, коэффициент дисконтирования для сложных ставок ссудного процента, который показывает, во сколько раз текущая (современная) сумма меньше наращенной (будущей) стоимости суммы. Табличные значения приведены в Таблице 2 Приложения.

Пример.

Вам подарили ценную бумагу, в которой написано, что через 10 лет Вы получите 100 000 тенге. Сколько стоит эта бумага сегодня при условии, что справедливая годовая стоимость денег на рынке капитала составляет 10%?

Решение.

Чтобы решить эту задачу необходимо пересчитать будущие 100 000 тенге в сегодняшние деньги по формуле 2.3.1.

1. В Таблице 2 на пересечении строки, соответствующей процентной ставке 10%, и колонки, соответствующей периоду дисконтирования (10 лет), находим фактор текущей стоимости будущего капитала FM2(10%,10) = 0,386

2. Находим текущую стоимость ценной бумаги:

PV = 100 000  0,386 = 38 600тг.

0,386 = 38 600тг.

Если стоимость денег будет равна 20%, текущая стоимость этой ценной бумаги будет равна 16 200тг.

При учете векселей используется формула (2.2.1), являющаяся обратной по отношению к формуле (1.2.1). В ней t - это число дней, которые остались до конечного срока учета векселя. Определяя продолжительность финансовой операции, принято считать за один день выдачи и день погашения ссуды.

|

|

|

, (2.2.1)

, (2.2.1)

Эффективная годовая процентная ставка. Различные виды финансовых контрактов могут предопределять различные схемы начисления процентов. Как правило, в контрактах у нас и в США оговаривается номинальная процентная ставка обычно годовая, которая не отражает реальной эффективности сделки и не может быть использована для сопоставлений. Эффективная годовая процентная ставка (re) обеспечивает переход от текущей стоимости к будущей при заданных значениях этих показателей и однократном начислении процентов. Эффективная годовая процентная ставка определяется как:

re = (1+  )m – 1

)m – 1

где: m – число начислений в год.

Эффективная ставка зависит от номинальных и количественных внутригодовых начислений, причем с ростом m она увеличивается

Пример.

Предприятие может получать ссуду:

а) на условиях ежемесячных начислений процентов из расчета 26% годовых;

б) на условиях полугодового начисления процентов из расчета 27% годовых.

Определим эффективную процентную ставку: а) re = (1+  )12 – 1 = 0,2933=29,3%

)12 – 1 = 0,2933=29,3%

б) re = (1+  )2 – 1 = 0,2882=28,8%

)2 – 1 = 0,2882=28,8%

Таким образом, вариант (б) является более предпочтительным для предприятия; причем решение не зависит от величины кредита, поскольку критерием является относительный показатель – эффективная ставка, которая зависит лишь от номинальной ставки процента и количества начислений в год.

|

|

|

(1.1)

(1.1) (1.2)

(1.2)