|

Анализ финансовой устойчивости организации и оценка характера финансовой ситуации

|

|

|

|

Как было отмечено, главной задачей анализа финансовой устойчивости, прежде всего, является оценка величины и структуры активов и пассивов с позиции финансовой независимости организации. Исходя из этого, в международной и отечественной аналитической практике широко используют систему финансовых коэффициентов, характеризующих, прежде всего, структуру капитала хозяйствующего субъекта.

В настоящее время известно достаточно много коэффициентов финансовых коэффициентов распределения и координации, которые отражают разные стороны состояния активов и пассивов предприятия. В связи с этим возникают сложности в общей оценке финансовой устойчивости. Кроме того, почти не существует каких-то единых нормативных критериев для рассмотренных показателей. Их нормативный уровень зависит от многих факторов: отраслевой принадлежности предприятия, условий кредитования. Сложившейся структуры источников средств, оборачиваемости оборотных активов, репутации предприятия и т.д. Поэтому приемлемость значений коэффициентов, оценка их динамики и направлений изменения могут быть установлены только для конкретного предприятия. С учетом условий его деятельности. Возможны некоторые сопоставления по предприятиям одинаковой специализации, но они очень ограничены. Необходимо учитывать также, что некоторые коэффициенты, содержащиеся в перечне, дают повторную информацию о финансовой устойчивости, а другие функционально связаны между собой.

При оценки финансовой устойчивости применяется аналитический подход, то есть рассчитанные фактические показатели финансовой устойчивости сравниваются с рекомендуемыми, вытекающие из практики западных развитых стран и России.

|

|

|

В настоящее время на страницах экономических изданий дискутируются вопросы о количестве коэффициентов, используемых в анализе финансово-хозяйственной деятельности предприятий. Высказывается мнение, что их чересчур много. Следует учесть, что помимо большого количества коэффициентов ликвидности и устойчивости исчисляются коэффициенты рентабельности, оборачиваемости оборотных средств, фондоотдачи.

По мнению большинства специалистов [24, с. 375] из значительного количества имеющихся коэффициентов финансовой устойчивости наиболее информативными являются следующие показатели:

) коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) - это отношение заемных средств к собственным средствам. Он характеризует уровень финансового левериджа.

, (7)

, (7)

где ЗК - заемный капитал (долгосрочный и краткосрочный);

СК- собственный капитал предприятия.

Данный коэффициент показывает объем заемных источников на единицу собственного капитала. Снижение размера данного коэффициента свидетельствует о снижении объема привлекаемого капитала.

Показатель характеризует структуру финансовых источников организации, показывает степень ее зависимости от заемных источников. Однако надо отметить, что анализ данного коэффициента необходимо проводить в комплексе с показателями оборачиваемости материальных оборотных средств и дебиторской задолженности. Оказывают влияние на динамику этого коэффициента также:

- доля в имуществе основных средств и внеоборотных активов и запасов товарно-материальных ценностей;

- величина коэффициента долгосрочного привлечения заемных средств;

- величина коэффициента обеспеченности запасов собственными оборотными средствами.

При изменении любого из перечисленных выше условий коэффициент соотношения заемных и собственных средств меняется. Очевидно, что рост оборачиваемости активов организации позволяет ей сохранять достаточно высокую финансовую устойчивость и в тех случаях, когда доля собственных средств в общей сумме финансовых источников составляет меньше половины.

|

|

|

Важным вопросом в анализе структуры пассивов является цена различных альтернативных источников капитала (беспроцентные ссуды, кредиты банков, безвозмездные финансовые вложения и пр.). Привлечение заемных средств позволяет организации оплатить срочные обязательства и расширить свою деятельность.

Оптимальное значение этого показателя, выработанное западной практикой не выше 1,5. Однако в российской практике, считается, что если значение его превышает 1,0 (единицу), то финансовая автономность и устойчивость оцениваемого предприятия достигает критической точки, однако многое зависит от характера деятельности и специфики отрасли, к которой относится предприятие.

) Коэффициент долга (индекс финансовой активности) - это отношение заемных средств к валюте баланса:

, (8)

, (8)

где Кд - коэффициент долга;

Вб - валюта баланса.

Международный стандарт (европейский) до 0,5. Тенденцию нормальной финансовой устойчивости подтверждает и коэффициент долга: если доля заемных средств в валюте баланса снижается, то налицо тенденция укрепления финансовой устойчивости предприятия, что делает его более привлекательным для деловых партнеров.

) Коэффициент автономии (финансовой независимости) - это отношение собственных средств к валюте баланса предприятия:

, (9)

, (9)

Этот коэффициент свидетельствует о перспективах изменения финансового положения в ближайший период. Оптимальное значение коэффициента - 0,5, Это означает, что сумма собственных средств предприятия составляет 50% от суммы всех источников финансирования. В зарубежной практике существуют различные точки зрения относительно порогового значения этого показателя. Наиболее распространенная зарубежная точка зрения - 60%. В предприятие с высокой долей собственного капитала кредиторы более охотно вкладывают средства, представляют более выгодные условия кредитования. Но стандартной (нормальной, нормативной) доли собственного капитала, единой для всех предприятий, отраслей, стран указать нельзя. В Японии, например, доля собственного капитала в среднем на 50% ниже, чем в США (доля заемного капитала около 80%). Причина этого различия в источниках заемного капитала. В Японии это банковский капитал, в США - средства населения. Высокая доля заемного капитала японской фирмы свидетельствует о доверии банков, а значит о её надежности. Для населения, наоборот, снижение доли собственного капитала - фактор риска.

|

|

|

На долю собственного капитала в активах влияет также характер реализуемой фирмой финансовой политики. Фирма с агрессивной политикой всегда увеличивают долю заемного капитала. Солидные компании снижают риск, увеличивают долю собственных средств в активах.

Высокий уровень коэффициента автономии отражает стабильное финансовое положение организации, благоприятную структуру ее финансовых источников и низкий уровень финансового риска для кредиторов. Такое положение служит защитой от больших потерь в периоды депрессии и гарантией получения кредита для самой организации. При снижении уровня коэффициента автономии до значений, меньших, чем 0,5, вероятность финансовых затруднений у организации возрастает. Достижение коэффициентом автономии значений 0,5 и выше означает, что организация может пользоваться заемным капиталом.

Анализ коэффициента автономии проводят путем оценки:

- его динамики за ряд отчетных периодов;

- изменений структуры составляющих компонентов;

- определения влияния этих изменений на его уровень.

Полученные результаты лают возможность прогнозировать финансовую устойчивость организации в будущем.

) Коэффициент финансовой устойчивости - это отношение итога собственных и долгосрочных заемных средств к валюте баланса предприятия (долгосрочные займы правомерно присоединяются к собственному капиталу, так как по режиму их использования они похожи):

, (10)

, (10)

где КФУ - коэффициент финансовой устойчивости.

ДО - долгосрочные обязательства.

|

|

|

Долгосрочные заемные средства (включая долгосрочные кредиты) вполне правомерно присоединить к собственным средствам предприятия, поскольку по режиму их использования они приближаются к собственным источникам. Поэтому кроме расчета коэффициентов финансовой устойчивости и независимости предприятия анализируют структуру его заемных средств: большой удельный вес в ней долгосрочных кредитов является признаком устойчивого финансового состояния предприятия.

Оптимальное значение этого показателя составляет 0,5.

) Коэффициент мобильности или маневренности - отношение собственных оборотных средств к общей сумме источников собственных средств

. (11)

. (11)

Коэффициент показывает, какая доля собственного капитала направляется на финансирование текущего оборота. Оптимальным считается значение около 0,5. Уровень рассматриваемого коэффициента зависит от характера деятельности организации: в фондоемких производствах его нормальная величина должна быть ниже, чем в материалоемких, так как в этом случае значительная часть собственных средств является источником покрытия основных производственных фондов. С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние организации. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивой кредитной политике. Высокое значение коэффициента маневренности положительно характеризует финансовое состояния компании, а также убеждает в том, что управляющие предприятием проставляют достаточную гибкость в использовании собственных средств.

В числителе показателя - собственные оборотные средства, поэтому в целом улучшение состояния оборотных средств зависит от опережающего роста суммы собственных оборотных средств по сравнению с ростом собственных источников средств. Зависимость можно определить и исходя из того, что собственных оборотных средств у предприятие тем больше, чем меньше основных средств и внеоборотных активов приходится на рубль источников собственных средств. Понятно, что стремиться к уменьшению основных средств и внеоборотных активов (или к относительно медленному их росту) не всегда целесообразно.

) Коэффициент устойчивости структуры мобильных средств - это отношение чистого оборотного капитала ко всему оборотному капиталу:

, (12)

, (12)

где К у.мс - коэффициент устойчивости структуры мобильных средств;

ОА - величина оборотных активов;

КО - краткосрочные пассивы.

Чистый оборотный капитал - это текущие активы, которыми располагает компания после погашения текущих обязательств. Стандарта по данному коэффициенту нет.

|

|

|

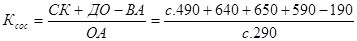

) Коэффициент обеспеченности собственными средствами (Ксос) характеризует наличие у предприятия собственных оборотных средств, обеспечивающих его финансовую устойчивость, и показывает долю собственных оборотных средств в общей их сумме (норма ³ 0,1, оптимальное ³ 0,5 [).

, (13)

, (13)

где Ксос - коэффициент обеспеченности оборотного капитала собственными источниками.

В большинстве источников как достаточное значение указывается нижняя граница данного коэффициента - 0,1.

При показателе ниже значения 0,1 структура баланса признается неудовлетворительной, а организация неплатежеспособной. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии организации, о её возможности проводить независимую финансовую политику. Некоторые авторы предлагают критериальное значение данного показателя на уровне не ниже 0,6 [16. c. 41]. Однако в этом случае большая часть собственных средств и долгосрочных пассивов будет направляться не в основной, а в оборотный капитал. Следует заметить, что стремиться к уменьшению основных средств и внеоборотных активов (или к относительно медленному их росту) не всегда целесообразно.

Из семи перечисленных коэффициентов финансовой устойчивости только три имеют универсальное применение: коэффициент соотношения заемных и собственных средств, коэффициент маневренности собственных средств и коэффициент обеспеченности оборотного капитала собственными источниками финансирования. Но даже в пределах трех названных универсальных коэффициентов нетрудно заметить, что одни и те же факторы определяют их рост и снижение: коэффициент маневренности собственных средств и коэффициент обеспеченности запасов собственными источниками имеют один и тот же числитель - собственные оборотные средства. Поэтому соотношение их уровня зависит от соотношения величины капитала и резервов и стоимости материальных оборотных активов. Соответственно динамика коэффициентов определяется при одной и той же динамике собственных оборотных средств лишь различиями в уровнях и направлениях изменения знаменателей - запасов и собственного капитала. Это не мешает им оставаться самостоятельными коэффициентами, однако на практике следует иметь в виду, что увеличение собственных оборотных средств, приводит к повышению финансовой устойчивости сразу по двум критериям её оценки. В свою очередь, рост собственных оборотных средств - это результат, как правило, увеличения собственного капитала, а в некоторых случаях - и снижения стоимости внеоборотных активов.

Увеличение собственного капитала при определенных условиях приводит и к снижению соотношения заемных и собственных средств.

Следовательно, три универсальных коэффициента финансовой устойчивости взаимосвязаны факторами, определяющими их уровень и динамику. Все они ориентируют предприятие на увеличение собственного капитала, при относительно меньшем росте внеоборотных активов, то есть на одновременное повышение мобильности имущества.

При этом необходимо отметить, что нельзя «слепо» переносить международные критерии из практики западных развитых стран в российскую практику. Необходимо работать над созданием критериальной базы в России, для чего нужно применять как статистические, так и аналитические методы, причем критерии должны быть дифференцированы по отраслям, видам деятельности, регионам и предприятиям.

Расчет показателей финансовой устойчивости дает менеджеру часть информации, необходимой для принятия решения о целесообразности привлечения дополнительных заемных средств. Наряду с этим менеджеру важно знать, как компания может расти без привлечения источников финансирования.

В российской практике обобщающим показателем финансовой устойчивости компании считается достаточность источников финансирования текущей деятельности. В этом случае обобщающей характеристикой финансовой устойчивости является соотношение стоимости оборотных активов, прежде всего, их главной составляющей - материально-производственных запасов и затрат, с величиной собственного и/или заемного капитала [4, 64]. Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) организации.

В экономической литературе даются разные подходы к анализу финансовой устойчивости. Рассмотрим известную методику оценки обеспеченности запасов и затрат организации источниками финансирования с использованием трехкомпонентного показателя типа финансовой ситуации [24, с.372].

Для расчета этого показателя сопоставляется общая величина запасов и затрат предприятия и источники средств для их формирования:

ЗЗ = З + НДС, (14)

где ЗЗ - величина запасов и затрат;

З - товарно - матеральные запасы (с.210 ф.№1);

НДС - налог на добавленную стоимость по приобретенным ценностям (с.220 ф.№1).

При этом используется различная степень охвата отдельных видов источников, а именно:

) Наличие собственных оборотных средств, равное разнице величины источников собственных средств (собственного капитала) и величины внеоборотных активов.

СОС = СС - ВА, (15)

где СОС - собственные оборотные средства;

СС - величина источников собственного капитала (с. 490 + с.640 + с.650 ф. №1);

ВА - величина внеоборотных активов (с. 190 ф.№1);

) Наличие собственных оборотных средств и долгосрочных заемных источников формирования запасов и затрат

СОС= ПК - ВА = (СС+ДЗС) - ВА, (16)

где ПК = (СС+ДЗС)- перманентный капитал;

ДЗС - долгосрочные заемные средства (с. 590 ф.№1).

) Общая величина основных источников формирования запасов и затрат, то есть наличие собственных оборотных средств, долгосрочных кредитов и заемных средств, краткосрочных кредитов и заемных средств, то есть все источники, которые возможны. К сумме краткосрочных кредитов и заемных средств не присоединяются ссуды, не погашенные в срок.

ВИ=(СС+ДЗС+КЗС)-ВА, (17)

где ВИ - общая величина источников формирования запасов и затрат;

КЗС - краткосрочные заемные средства (с.610 ф.№1).

Показатель общей величины основных источников формирования запасов и затрат является приближенным, так как часть краткосрочных кредитов выдается под товары отгруженные (то есть они не предназначены для формирования запасов и затрат), а для покрытия запасов и затрат привлекается часть кредиторской задолженности, зачтенной банком при кредитовании.

Несмотря на эти недостатки, показатель общей величины основных источников формирования запасов и затрат дает существенный ориентир для определения степени финансовой устойчивости.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1) Излишек или недостаток собственных оборотных средств:

ФСОС = СОС - ЗЗ, (18)

где ФСОС - излишек или недостаток собственных оборотных средств.

) Излишек или недостаток перманентного капитала:

ФПК = ПК-ЗЗ, (19)

где ФПК - излишек или недостаток перманентного капитала.

) Излишек или недостаток всех источников (показатель финансово - эксплуатационной потребности):

ФВИ = ВИ - ЗЗ, (20)

где ФПК - излишек или недостаток всех источников.

С помощью этих показателей определяется трехмерный (трехкомпонентный) показатель типа финансового состояния, то есть

(Ф)=1, если Ф>0,(Ф)=0, если Ф<0 (21)

Вычисление трёх показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости и выделить четыре типа финансовых ситуаций:

) Абсолютная устойчивость финансового состояния, если S = {1, 1, 1}

В этой ситуации предприятие не зависит от внешних кредиторов, запасы и затраты полностью покрываются собственными ресурсами. В российской практике такой тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости.

) Нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность, если S = {0, 1, 1}

Это соотношение показывает, что предприятие использует все источники финансовых ресурсов и полностью покрывает запасы и затраты.

) Неустойчивое финансовое состояние, если S = {0, 0, 1}, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращение дебиторов и ускорение оборачиваемости запасов.

) Пределом финансовой неустойчивости является кризисное состояние предприятия, если S = {0, 0, 0}. Оно проявляется в том, что наряду с нехваткой «нормальных» источников покрытия запасов и затрат (к их числу может относиться часть внеоборотных активов, просроченная задолженность и т.д.) предприятие имеет убытки, непогашенные обязательства, безнадежную дебиторскую задолженность. В этой ситуации предприятие находится на грани банкротства, поскольку денежные средства, краткосрочные финансовые вложения, дебиторская задолженность организации (за вычетом задолженности учредителей (участников) по взносам в уставной капитал) и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы.

При неустойчивом и кризисном финансовом состоянии устойчивость может быть восстановлена только путем обоснованного снижения уровня запасов и затрат. Поэтому углубленный анализ состояния запасов выступает в качестве составной части внутреннего анализа финансовой устойчивости.

|

|

|