|

Динамика состава и структуры текущих активов

|

|

|

|

| Наименование показателя | Код | 2012/2011 | 2013/2012 | 2013/2011 | |||||||||

| тыс. р. | % | тыс. р. | % | тыс. р. | % | Откл-е тыс. р. | Темп пр-а,% | Откл-е тыс. р. | Темп пр-а,% | Откл-е тыс. р. | Темп пр-а,% | ||

| Запасы | 66,2 | 72,4 | 41,4 | 57,4 | -1267148 | -65,3 | -559280 | -45,4 | |||||

| Налог на добавленную стоимость по приобретенным ценностям | 0,5 | 0,6 | 1,2 | 67,6 | 20,2 | 101,4 | |||||||

| Дебиторская задолженность | 18,0 | 15,5 | 28,3 | 23,4 | 11,2 | 37,3 | |||||||

| Финансовые вложения | 11,8 | 8,8 | 26,0 | 6,8 | 80,3 | 92,5 | |||||||

| Денежные средства | 2,6 | 2,6 | 47,4 | -17298 | -24,5 | 11,3 | |||||||

| Прочие оборотные активы | 0,9 | 0,1 | 0,1 | -16693 | -98,8 | 32,7 | -16624 | -98,3 | |||||

| Оборотные средства всего | 43,7 | -1049178 | -39,2 | -235418 | -12,6 |

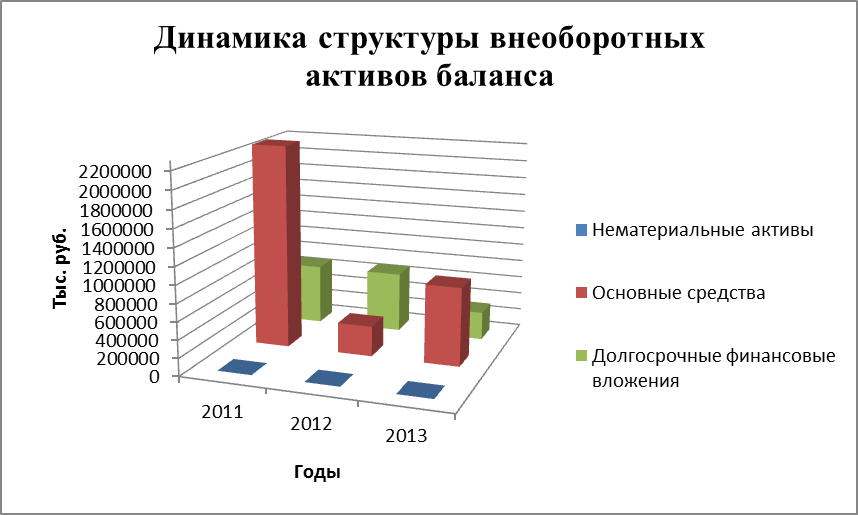

Анализируя таблицу 3.3. можно сделать вывод, что основную долю во внеоборотных активах занимают основные средства. Их удельный вес в 2011 году составляет 77%, в 2012 году их доля снизилась до 33,5%, а затем вновь увеличилась до 73,6% от общей суммы внеоборотных активов.

На протяжении анализируемого периода сумма внеоборотных активов и их доля в имуществе организации уменьшилась, при чем в 2012 года снижение произошло в 2,9 раз, а в 2013 году произошло небольшое увеличение внеоборотных активов на 17,5% от предыдущего года. Сокращение внеоборотных активов произошло за счет уменьшения следующих составляющих:

Нематериальные активы сократились на 7 тыс. руб., что составляет 38,9%.

Основные средства к 2012 году снизились на 1 951 944 тыс. руб., а к 2013 году их сумма возросла на 543 644 тыс. руб. По отношению к базисному году это уменьшение составило 1 408 300 т.р. Таким образом, можно сказать о значительном снижении стоимости основных средств (с 2 295 728 тыс. руб. до 887 428 тыс. руб.).

|

|

|

Долгосрочные финансовые вложения потерпели снижение суммы чуть более чем в 2 раза, при чем такой резкий скачок произошел в 2013 году.

Наглядно динамика структуры внеоборотных средств представлена на рисунке 3.4.

Рис. 3.4. Динамика структуры внеоборотных активов баланса

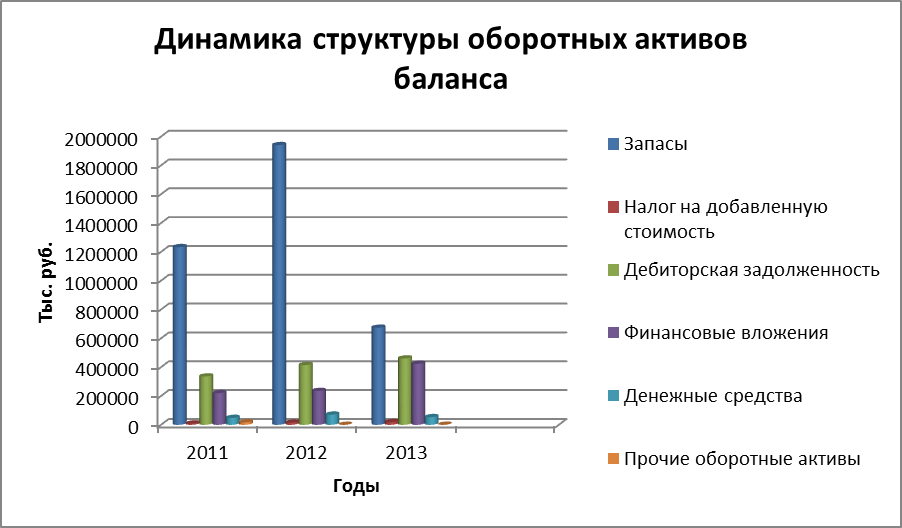

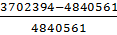

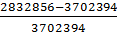

На конец анализируемого периода структура имущества характеризуется относительно высокой долей оборотных активов, но мы можем наблюдать тенденцию их снижения с 4 840 561тыс. руб. до 2 832 851 тыс. руб.

Структура оборотных активов за анализируемый период изменилась. В 2011 и 2012 годах основная часть оборотных активов приходилась на запасы (66,2% и 72,4 % соответственно). В 2013 году доля запасов заметно снизилась и составила 41,4% от общего объема оборотных средств. В 2013 году увеличился удельный вес дебиторской задолженности (28,3%) при ее значениях в прошлых периодах 18 % и 15,5%.

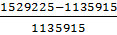

Стоимость запасов к 20012 году увеличилась на 707 868 т.р. (с 1 232 662 т.р. до 1 940 530 т.р.) или на 57,4 %. К 2013 году стоимость запасов значительно уменьшилась на 1 267 148 т.р., т.е. на 65,3%. Такое уменьшение запасов может быть вызвано сокращением объемов деятельности предприятия. Сравнение 2013 года с базисным, свидетельствует об уменьшении стоимости запасов на 559 280 т.р. (на 45,4 %).

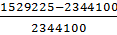

За анализируемый период объемы дебиторской задолженности изменились. В 2012 году наблюдалось увеличение на 78 648 т.р. (с 335 486 т.р. до 414 134 т.р.) или на 23,4 %. В 2013 году дебиторская задолженность вновь возросла на 46 439 т.р. (с 414 134т.р. до 460 573 т.р.), т.е. на 11,2 %, что является негативным изменением и может свидетельствовать об ухудшении ситуации с оплатой услуг предприятия и, возможно, о выборе не подходящей политики продаж и предоставления потребительского кредита клиентам.

Сумма денежных средств в анализируемом периоде имела переменную тенденцию: сначала к 2012 году денежные средства увеличились на 22 737 тыс. руб. (с 47 964 т.р. до 70 701 т.р.), т.е. на 47,4%, а затем к 2013 году снизились на 24,5 % или на 17 298 тыс. руб.

|

|

|

Краткосрочные финансовые вложения имели тенденцию к увеличению, за анализируемый период их сумма увеличилась на 203 444 т.р. (с 220 012 т.р. до 423 456т т.р.), т.е. на 92,5 %.

Объем прочих оборотных активов значительно изменился. Их сумма уменьшилась к 2013 году на 16 624 т.р. (с 16 904 т.р. до 280 т.р.), т.е. на 98,3 %.

Наглядно динамика структуры оборотных средств представлена на рисунке 3.4

Рис. 3.4. Динамика структуры оборотных активов баланса

Сравнение состояния дебиторской и кредиторской задолженности, представленное наглядно на рисунке 3.5., позволяет сделать вывод, что в организации за 2011, 2012 и 2013 годы преобладает сумма кредиторской задолженности (2 044 620 тыс. руб., 1 781 171 тыс. руб. и 1 156 315 тыс. руб. соответственно) над дебиторской (335 486 тыс. руб., 414 131 тыс. руб. и 460 573 тыс. руб. соответственно). Это свидетельствует о более высокой скорости обращения кредиторской задолженности. Превышение кредиторской говорит о наличии в балансе пассивного сальдо, т.е. о превышении расходов над доходами.

Рис. 3.5. Динамика изменения задолженности предприятия

Далее проведем сравнительные расчёты экономической эффективности использования имущества в анализируемом периоде:

2011 год:

Коэффициент роста выручки:

Кв =  =

=  = 13,1

= 13,1

Коэффициент роста валюты баланса:

Кб =  =

=  = -0,33

= -0,33

Поскольку Кб <Кв, можно сделать вывод, что в 2011 году имущество предприятия использовалось более эффективно, чем в 2010 году.

2012 год:

Коэффициент роста выручки:

Кв =  =

=  = -0,52

= -0,52

Коэффициент роста валюты баланса:

Кб =  =

=  = -0,24

= -0,24

Поскольку Кб > Кв, можно сделать вывод, что в 2012 году имущество предприятия использовалось менее эффективно, чем в 2011 году.

2013 год:

Коэффициент роста выручки:

Кв =  =

=  = 0,35

= 0,35

Коэффициент роста валюты баланса:

Кб =  =

=  = -0,23

= -0,23

Поскольку Кб < Кв, можно сделать вывод, что в 2013 году имущество предприятия использовалось более эффективно, чем в 2012 году.

2011 - 2013 года:

Коэффициент роста выручки:

Кв =  =

=  = -0,35

= -0,35

Коэффициент роста валюты баланса:

Кб =  =

=  = -0,41

= -0,41

Поскольку Кб < Кв, можно сделать вывод, что в 2013 году имущество предприятия использовалось более эффективно, чем в 2011 году.

Так же сравнивая отношения прироста основных и оборотных средств к приросту валюты баланса, с одной стороны и отношение прироста собственных и заемных средств к валюте баланса с другой можно сделать вывод о том, через какие источники преимущественно осуществлялось финансирование предприятия и в какие активы они были размещены.

|

|

|

2008 год:

Исходя из полученных данных, можно сделать вывод, что в 2008 году основным источником финансирования предприятия являлись заемные средства, которые были размещены в оборотных активах организации.

2009 год:

Исходя из полученных данных, можно сделать вывод, что в 2009 году основным источником финансирования предприятия являлись заемные средства, которые были размещены в оборотных активах организации.

2010 год:

Исходя из полученных данных, можно сделать вывод, что в 2010 году основным источником финансирования предприятия являлись собственные средства, которые были размещены в оборотных активах организации.

|

|

|