|

Анализ финансово-экономического состояния предприятия

|

|

|

|

Финансовое состояние хозяйствующего субъекта - это характеристика результатов деятельности организации (предприятия), на основании показателей, выраженных в денежной форме. В частности, финансовое состояние предприятия характеризует его платежеспособность, кредитоспособность, эффективность использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

Финансовый анализ - это совокупность аналитических методов иприемов оценки и прогнозирования финансового состояния предприятия на основе имеющихся в распоряжении исходных данных, в частности бухгалтерской отчетности.

Анализ финансового состояния предприятия преследует следующие цели:

> определение финансового положения;

> выявление изменений в финансовом состоянии в пространственно-временном разрезе;

> выявление основных факторов, вызывающих изменения в финансовом состоянии;

> прогноз основных тенденций финансового состояния.

Целью экспресс-анализа финансового состояния является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта.

Анализ финансового состояния предприятия выполняется в следующей последовательности:

> подготовительный этап;

> предварительный обзор финансовой отчетности;

> экономическое чтение и анализ отчетности.

Для решения вышеперечисленных задач была использована годовая бухгалтерская отчетность ОАО «Сосновая Роща» за период с 2004 - 2008 гг.Были рассмотрены формы бухгалтерского баланса №№ 1,2,3,4,5

При проведении анализа финансового состояния предприятия были использованы следующие приемы и методы:

|

|

|

• горизонтальный и вертикальный анализ;

• анализ коэффициентов (относительных показателей);

• сравнительный анализ.

В целях изучения отчетности предприятия, были составлены агрегированный аналитический баланс, позволяющий в компактной форме отследить динамику изменения основных статей баланса и его структуру, агрегированный аналитический отчет о прибылях и убытках, отражающий изменение выручки, расходов и прибыли, рассчитаны коэффициенты, характеризующие финансовую устойчивость, рентабельность, ликвидность и деловую активность компании, проведен графический анализ данных.

В таблице 7. приведен агрегированный аналитический баланс.

В таблице 8. приведен аналитический отчет о прибылях и убытках.

В таблице 9. приведена структура баланса, характеризующая его ликвидность.

Таблица 7 - Агрегированный аналитический баланс предприятия

| Актив | 2005 | %китогу | Измене-ниек пред.периоду(в%) | 2006 | %к итогу | Измене-ние к пред. периоду(в%) | 2007 | %китогу | Измене-ниек пред.периоду(в%) | 2008 | % к ито-гу | Измене-ние к пред. периоду(в%) | |||||||||||||||

| 1.Иммобилизованные активы | 97968 | 77,5 | 2,5 | 99920 | 89,4 | 2 | 109397 | 85,5 | 9,5 | 116785 | 84,9 | 6,8 | |||||||||||||||

| 2. Мобильныеоборотные ак-тивы: | 10822 | 8,6 | 19,7 | 10957 | 9,8 | 1,3 | 10434 | 8,2 | -4,8 | 10868 | 7,9 | 4,2 | |||||||||||||||

| запасы и за-траты; | 6716 | 5,3 | 14,6 | 7821 | 7,0 | 16,5 | 8861 | 6,9 | 13,3 | 9174 | 6,7 | 3,5 | |||||||||||||||

| дебиторскаязадолженность | 4106 | 3,3 | 29,2 | 3131 | 2,8 | -23,8 | 1573 | 1,2 | - 49,8 | 1694 | 1,2 | 7,7 | |||||||||||||||

| прочие обо-ротные активы | 0 | 0,0 | 0,0 | 5 | 0,0 | 0,0 | 0 | 0,0 | -100 | 0 | 0,0 | 0,0 | |||||||||||||||

| 3. Денежныесредства иценные бумаги | 17690 | 14 | -33,5 | 957 | 0,9 | -94,6 | 8055 | 6,3 | 741,7 | 9921 | 7,2 | 23,2 | |||||||||||||||

| Итого имуще-ства | 126480 | 100 | -3,6 | 111834 | 100 | -11,6 | 127886 | 100 | 14,4 | 137574 | 100 | 7,6 | |||||||||||||||

| Пассив | 2005 | %китогу | Изме-нение к пред. периоду(в%) | 2006 | %китогу | Измене-ние к пред. периоду(в%) | 2007 | %китогу | Измене-ние к пред. периоду(в%) | 2008 | %китогу | Изме-нение к пред. периоду(в%) | |||||||||||||||

| 1. Собствен-ный капитал | 98437

| 77,8 | 2,2 | 99888 | 89,3 | 1,47 | 99473 | 77,8 | -0,4 | 99203 | 72,1 | -0,3 | |||||||||||||||

| 2. Заемный ка-питал: | 28043 | 22,2 | -19,6 | 11946 | 10,7 | -57,4 | 28413 | 22,2 | 137,9 | 38371 | 27,9 | 35,1 | |||||||||||||||

| долгосрочныеобязательства; | 0 | 0,0 | -100 | 0 | 0,0 | 0,0 | 171 | 0,1 | 0,0 | 327 | 0,2 | 91,2 | |||||||||||||||

| краткосрочныекредиты изаймы; | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | 4100 | 3,0 | 0,0 | |||||||||||||||

| кредиторскаязадолженность | 27712 | 21,9 | -19,5 | 11888 | 10,6 | -57,1 | 28204 | 22,1 | 137,3 | 33445 | 24,3 | 18,6 | |||||||||||||||

| прочие заем-ные средства | 331 | 0,3 | -14,3 | 58 | 0,1 | -82,5 | 38 | 0,03 | -34,5 | 499 | 0,4 | 1213 | |||||||||||||||

| Итого источ-ников имуще-ства | 126480 | 100 | -3,6 | 111834 | 100 | -11,6 | 127886 | 100 | 14,4 | 137574 | 100 | 7,6 | |||||||||||||||

Таблица 8 - Аналитический отчет о прибылях и убытках

|

| 2005 | Изме-нение к пред. периоду(в%) | 2006 | Изме-нение кпред.пе-риоду(в%) | 2007 | Изме-нение кпред.пе-риоду(в%) | 2008 | Изме- 1нение кпред.пе-риоду(в%) | ||||

| тыс.руб. | %квы-ручке | тыс.руб. | %к вы-ручке | тыс.руб. | %квы-ручке | тыс.руб. | %квы-ручке | |||||

| Выручка от реализации | 53022 | 100 | 16,0 | 50475 | 100 | -4,8 | 48684 | 100 | -3,6 | 48483 | 100 | -0,4 |

| Себестоимость реализации | 55525 | 104,7 | 21,3 | 55628 | 110,2 | 0,2 | 58493 | 120,2 | 5,2 | 60217 | 124,2 | 2,95 |

| Г Коммерческие расходы | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 |

| ГУ правленческие расходы | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 |

| Общие затраты | 55525 | 104,7 | 21,3 | 55628 | 110,2 | 0,2 | 58493 | 120,2 | 5,2 | 60217 | 124,2 | 2,95 |

| Прибыль от реализации | -2503 | -4,7 | -4527,4 | -5153 | -10,2 | -105,9 | -9809 | -20,2 | -90,4 | -11 734 | -24,2 | -19,6 |

| Сальдо операционных доходов ирасходов | 5997 | 11,3 | 134,2 | 2328 | 4,6 | -61,2 | 1543 | 3,2 | -33,7 | 2362 | 4,9 | 53,1 |

| 1 Сальдо внереализационных до-ходов и расходов | 871 | 1,6 | -40,2 | 6132 | 12,2 | 604,0 | 9916 | 20,4 | 61,7 | 11256 | 23,2 | 13,5 |

| 1 Прибыль до налогообложения | 4365 | 8,2 | 10,2 | 3307 | 6,6 | -24,2 | 1650 | 3,4 | -50,1 | 1884 | 3,9 | 14,2 |

| Сальдо отложенных налоговыхактивов и обязательств | 0 | 0,0 | 0,0 | 0 | 0,0 | 0,0 | -164 | -0,3 | 0,0 | -149 | -0,3 | 9,2 |

| Налог на прибыль | 1845 | 3,5 | -21,2 | 0 | 0,0 | -100 | 828 | 1,7 | 0,0 | 880 | 1,8 | 6,3 |

| Чистая прибыль | 2520 | 4,8 | 55,4 | 3307 | 6,6 | 31,2 | 658 | 1,4 | -80,1 | 855 | 1,8 | 29,9 |

Таблица 9 - Структура баланса, характеризующая его ликвидность

| 2004 | 2005 | 2006 | 2007 | 2008 | |

| Актив | |||||

| Наиболее ликвидные активы | 26 618 | 17 690 | 957 | 8 055 | 9 921 |

| Быстро реализуемые активы | 3 178 | 4 106 | 3 131 | 1 573 | 1 694 |

| Медленно реализуемые активы | 5 863 | 6716 | 7 826 | 8 861 | 9 174 |

| Трудно реализуемые активы | 95 543 | 97 968 | 99 920 | 109 397 | 116 785 |

| Баланс | 131 202 | 126 480 | 111 834 | 127 886 | 137 574 |

| Пассив | |||||

| Наиболее срочные обязательства | 34 429 | 27 712 | 11 888 | 28 204 | 33 445 |

| Краткосрочные пассивы | 446 | 331 | 58 | 209 | 4 926 |

| Долгосрочные пассивы | 0 | 0 | 0 | 0 | |

| Постоянные пассивы | 96 326 | 98 437 | 99 888 | 99 473 | 99 203 |

| Итого | 131202 | 126 480 | 111 834 | 127 886 | 137 574 |

|

|

|

Анализ агрегированного аналитического баланса показал, что в 2002году активы ОАО «Сосновая Роща» после падения в 2000-2002 году изменили свое направление, в сторону роста увеличившись в 2003 году на 14,4%,а в 2004 году на 7,6%. В целом, за рассматриваемый период, активы предприятия в абсолютном выражении оставались относительно стабильными.

Иммобилизованные активы компании в рассматриваемом периоде существенно отличались от динамики валюты баланса и на 1.01.2005 г. составили в абсолютном выражении 116785 тыс. рублей. Их доля в валюте баланса предприятия составляла не менее 70%, средний показатель роста за последние два года составил более 8%.

Подобное изменение в относительном выражении иммобилизованных активов отображалось и на поведении мобильных оборотных активов, к которым относятся запасы, дебиторская задолженность и прочие оборотные активы, следующим образом: их доля в валюте баланса после роста в 2002 до отметки 10957 тыс. рублей снизилась в 2003 году на 1,8%, а в 2004 выросла4,2%, практически превысив показатель 2001 года на 46 тыс. рублей.

Тенденция в поведении запасов и затрат компании, за анализируемый период, которые составляют весомую долю мобильных оборотных активов, имеют свою динамику, которая имеет постоянную тенденцию к росту и последние три года составляет около 7% валюты баланса. Данное поведение запасов и затрат связано с тем, что в основной массе они представлены продуктами питания, цены на которые подвержены инфляционным процессам.

Дебиторская задолженность предприятия, как в абсолютном, так и в относительном выражении за анализируемый период имела устойчивую тенденцию к уменьшению с 4106 тыс. рублей (3,3%) 2001 году до 1694 тыс. рублей (1,2%) в 2004 году.

Доля денежных средств и вложений в ценные бумаги, в рассматриваемом периоде, имела колебательный характер от резкого падения в 2002 году на 33,54% и последующим ростом в 2003 году на 741,7%, а в 2004 году на23,2%. Данный факт связан со спецификой курортного предприятия.

|

|

|

Таким образом, структура активов с 1.01.2000 г. по 1.01.2005 г. изменилась в сторону снижения доли оборотных активов и увеличения доли внеоборотных активов.

|

На графиках приведена структура активов ОАО «Сосновая Роща» в динамике.

Рисунок 7 - Оборотные активы

Доля собственного капитала в пассивах предприятия в 2000-2004 годах находилась на уровне не менее 70%, однако в 2002-2004 годах доля собственного капитала предприятия уменьшилась с до 89,3%, а затем до 72,1%.

Основным источником снижения имущества ОАО «Сосновая Роща» за период с 1.01.2001 г. по 1.01.2005 г. послужило снижение доли добавочного капитала в собственном капитале компании с 5436 тыс. рублей до 5502 тыс.рублей, и снижения нераспределенной прибыли с 2597 тыс. рублей до 1711тыс. рублей.

Заемный капитал предприятия после падения в 2001 и в 2002 году на19,6% и 57,4 в 2003 году вырос на 137,9%, а в 2004 году еще на 35,1%, составив на конец 2004 года в относительном выражении 27,9% к валюте баланса.

Основную часть заемного капитала представляет собой кредиторская задолженность, которая имела постоянную тенденцию к росту и на конец2004 года составила 24,3%.

На рисунках №№ 8, 9, 10 приведена структура пассивов ОАО «Сосно

С учетом этого, чистая прибыль вела себя довольно нестабильно в рассматриваемом периоде: если по итогам 2001 года она была равна 2520 тыс.рублей, то 2002 году она составила 3307 тыс. рублей, в 2003 году - 658 тыс.рублей, а по итогам 2004 года она составила 855 тыс. рублей.

Необходимо отметить безубыточность деятельности предприятия за рассматриваемый период, что является позитивным моментом для финансового менеджмента предприятия.

На рисунках №№ 11, 12, 13, 14 приводится динамика важнейших финансовых характеристик предприятия.

| Наименование фи-нансового коэффици-ента | 2004 | 2005 | 2006 | 2007 | 2008 | Норматив |

| Коэффициент авто-номии | 0,73 | 0,78 | 0,89 | 0,78 | 0,72 | >0,5 |

| Коэффициент отно-шения заемных и соб-ственных средств(финансовый рычаг) | 0,36 | 0,28 | 0,12 | 0,29 | 0,39 | 0,7 |

| Коэффициент соот-ношения мобильныхи иммобилизованныхсредств. | 0,37 | 0,29 | 0,12 | 0,17 | 0,18 | Увеличениекоэффициента положительнаятенденция |

| Коэффициент манев-ренности | 0,01 | 0,00 | 0,00 | -0,10 | -0,18 | >0,5 |

| Коэффициент обеспе-ченности запасов изатрат собственнымисредствами | 0,14 | 0,07 | 0,00 | -1,10 | -1,88 | 0,6-0,8 |

| Коэффициент имуще-ства производствен-ного назначения | 0,77 | 0,83 | 0,96 | 0,92 | 0,92 | =>0,6 |

| Коэффициент кратко-срочной задолженно-сти(%) | 0,00 | 0,00 | 0,00 | 0,00 | 10,69 | Характеризуетдолю кратко-срочных обяза-тельств в об-щей суммеобязательств. |

| Коэффициент креди-торской задолженно-сти(%) | 99,83 | 100,00 | 100,00 | 99,40 | 88,46 | Характеризуетдолю креди-торской задол-женности ипрочих пасси-вов в общейсумме обяза-тельств пред-приятия. |

|

|

|

Таблица 11 - Анализ финансовой устойчивости по абсолютным показателям

| показатели | 2004 | 2005 | 2006 | 2007 | 2008 |

| 1. Источники собственных средств | 96326,3 | 98437,0 | 99888,0 | 99473,0 | 99203,0 |

| 2. Необоротные активы | 95543,1 | 97968,0 | 99920,0 | 109397 | 116785 |

| 3. Источники собственных оборотныхсредств для формирования запасов изатрат | 783,2 | 469,0 | -32,0 | -9924,0 | -17582,0 |

| 4. Долгосрочные кредиты и займы | 60,0 | 0,0 | 0,0 | 171,0 | 327,0 |

| 5. Источники собственных средств,скорректированные на величину дол-госрочных заемных средств | 843,2 | 469,0 | -32,0 | -9753,0 | -17255,0 |

| 6. Краткосрочные кредитные и заем-ные средства | 0,0 | 0,0 | 0,0 | 0,0 | 4100,0 |

| 7. Общая величина источниковсредств с учетом долгосрочных икраткосрочных заемных средств | 843,2 | 469,0 | -32,0 | -9753,0 | -13155,0 |

| 8. Величина запасов и затрат, обра-щающихся в активе баланса | 5863,1 | 6716,0 | 7821,0 | 8861,0 | 9174,0 |

| 9. Излишек источников собственныхоборотных средств | -5080,0 | -6247,0 | -7853,0 | -18785,0 | -26756,0 |

| 10. Излишек источников собственныхсредств и долгосрочных заемных ис-точников | -5020,0 | -6247,0 | -7853,0 | -18614,0 | -26429,0 |

| 11. Излишек общей величины всех ис-точников для формирования запасов изатрат | -5020,0 | -6247,0 | -7853,0 | -18614,0 | -22329,0 |

Таблица 12 - Рейтинговая экспресс-оценка финансового состояния

| Наименование пока-зателя | 2004 | 2005 | 2006 | 2007 | 2008 | Норматив |

| 1. Коэффициентобеспеченности | 0,02 | 0,02 | 0,00 | -0,53 | -0,83 | >0,1 |

| 2. Коэффициент те-кущей ликвидности | 1,02 | 1,02 | 1,00 | 0,65 | 0,55 | 2,0-2,5 |

| 3. Коэффициент ин-тенсивности | 0,38 | 0,42 | 0,43 | 0,41 | 0,37 | =>2,5 |

| 4. Коэффициент рен-табельности' реализо-ванной продукции. (%) | -0,12 | -4,72 | -10,21 | -20,15 | -24,20 | Характеризуетэффективность управленияпредприятием иопределяетсяотношениемприбыли от реа-лизации к вы-ручке. |

| 5. Коэффициент при-быльности | 0,04 | 0,05 | 0,03 | 0,02 | 0,02 | >=0,2 |

| 6. Рейтинговое число | 0,22 | 0,19 | 0,12 | -1,03 | -1,67 | Рост рейтинго-вого числа сви-детельствует обулучшении фи-нансового со-стояния пред-приятия (поло-жительная тен-денция). Наобо-рот, снижениерейтинговогочисла свиде-тельствует обухудшении фи-нансового со-стояния пред-приятия. |

Таблица 13 - Анализ ликвидности баланса по относительным показателям

| Наименование коэффициента | 2004 | 2005 | 2006 | 2007 | 2008 | Норма-тив |

| Коэффициент абсолютной ликвидности | 0,76 | 0,63 | 0,08 | 0,29 | 0,26 | 0,2-0,5 |

| Коэффициент быстрой ликвидности | 0,86 | 0,78 | 0,34 | 0,34 | 0,31 | 0,5-1,0 |

| Коэффициент текущей ликвидности | 1,02 | 1,02 | 1,00 | 0,65 | 0,55 | 2,0-2,5 |

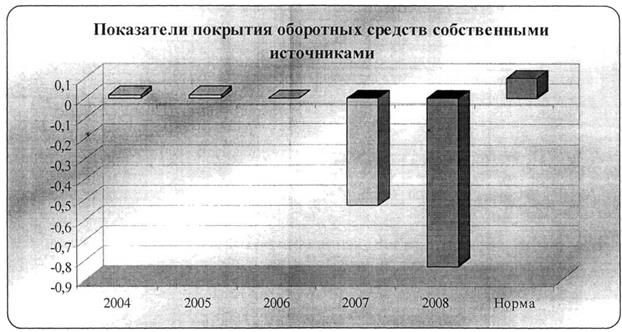

| Коэффициент покрытия оборотныхсредств собственными источникамиформирования | 0,02 | 0,02 | 0,00 | -0,53 | -0,83 | >0,1 |

Таблица 14 - Показатели деловой активности (в днях)

| Наименование показателя | 2004 | 2005 | 2006 | 2007 | 2008 |

| Отдача активов, дней | 964,86 | 874,78 | 849,86 | 886,32 | 985,56 |

| Отдача основных средств (фондоотдача),дней | 632,71 | 541,78 | 576,70 | 604,02 | 590,98 |

| Оборачиваемость оборотных активов, дней | 226,09 | 217,85 | 144,16 | 112,41 | 145,83 |

| Коэффициент оборачиваемости запасов изатрат, дней | 34,69 | 40,78 | 47,04 | 51,34 | 53,91 |

| Коэффициент оборачиваемости текущих ак-тивов, дней | 226,09 | 217,85 | 144,16 | 112,41 | 145,83 |

| Коэффициент оборачиваемости дебиторскойзадолженности, дней | 25,97 | 24,73 | 25,81 | 17,39 | 12,13 |

| Коэффициент оборачиваемости кредитор-ской задолженности, дней | 216,88 | 210,96 | 141,22 | 148,23 | 228,88 |

| Отдача собственного капитала, дней | 745,50 | 661,19 | 707,25 | 737,10 | 737,61 |

Таблица 15 - Показатели деловой активности (в оборотах за период)

| Наименование показателя | 2004 | 2005 | 2006 | 2007 | 2008 |

| Отдача активов, об | 0,37 | 0,41 | 0,42 | 0,41 | 0,37 |

| Отдача основных средств (фондоотдача), об | 0,57 | .0,66 | 0,62 | 0,60 | 0,61 |

| Оборачиваемость оборотных активов, об | 1,59 | 1,65 | 2,50 | 3,20 | 2,47 |

| Коэффициент оборачиваемости запасов и затрат,об | 10,38 | 8,83 | 7,65 | 7,01 | 6,68 |

| Коэффициент оборачиваемости текущих активов,об | 1,59 | 1,65 | 2.50 | 3,20 | 2,47 |

| Коэффициент оборачиваемости дебиторской за-долженности, об | 13,86 | 14,56 | 13,95 | 20,70 | 29,68 |

| Коэффициент оборачиваемости кредиторской за-долженности, об | 1,66 | 1,71 | 2,55 | 2,43 | 1,57 |

| Отдача собственного капитала, об | 0,48 | 0,54 | 0,51 | 0,49 | 0,49 |

Таблица 16 - Показатели рентабельности

| Наименование показателя | 2004 | 2005 | 2006 | 2007 | 2008 |

| Общая рентабельность, % | 8,67% | 8,23% | 6,55% | 3,39% | 3,89% |

| Рентабельность собственного капитала,% | 1,71% | 2,59% | 3,33% | 0,66% | 0,86% |

| Рентабельность акционерного капита-ла, % | 1,80% | 2.80% | 3,67% | 0,73% | 0,95% |

| Рентабельность оборотных активов, % | 4,55% | 8,84% | 27,76% | 3,56% | 4,11% |

| Общая рентабельность производствен-ных фондов, % | 4,68% | 5,07% | 3,75% | 1,83% | 2,13% |

| Рентабельность всех активов, % | 1,24% | 1,99% | 2,96% | 0,51% | 0,62% |

| Рентабельность финансовых вложений,% | 15,23% | 11,03% | 9,25% | 1,31% | 0,39% |

| Рентабельность основной деятельности | -0,12% | -4,72% | -10,21% | -20,15% | -24,20% |

| Рентабельность производства, % | -0,12% | -4,51% | -9,26% | -16,77% | -19,49% |

Таблица 17 - Оценка показателей финансово - хозяйственной деятельности

| Наименование показателя | 2004 | 2005 | 2006 | 2007 | 2008 |

| 1. Объем продаж | 45705,2 | 53022.0 | 50475,0 | 48684,0 | 48483,0 |

| 2. Прибыль от продаж | -54,1 | -2503,0 | -5153,0 | -9809,0 | -11734,0 |

| 3. Чистая прибыль | 1621,7 | 2520,0 | 3307,0 | 658,0 | 855,0 |

| 4. Рентабельность продаж, % | -0,12 | -4,72 | -10,21 | -20,15 | -24,20 |

| 5. Чистые активы | 96326,3 | 98437,0 | 99888,0 | 99473,0 | 99203,0 |

| 6. Оборачиваемость чистых активов,% | 47,45 | 53,86 | 50,53 | 48,94 | 48,87 |

| 7. Рентабельность чистых активов, % | -0,06 | -2,54 | -5,16 | -9,86 | -11,83 |

| 8. Собственный капитал | 96326,3 | 98437,0 | 99888,0 | 99473,0 | 99203,0 |

| 9. Рентабельность собственного ка-питала, % | -0,06 | -2,54 | -5,16 | -9,86 | -11,83 |

| 10. Кредиты и займы | 0,0 | 0,0 | 0,0 | 0,0 | 4100,0 |

| 11. Финансовый рычаг | 1,000 | 1,000 | 1,000 | 1,000 | 1,041 |

Таблица 18 - 2 - х факторная модель оценки вероятности банкротства

| Наименование показателя | 2004 | 2005 | 2006 | 2007 | 2008 |

| Значение коэффициента | -1,47 | -1,47 | -1,45 | -1,08 | -0,96 |

Вывод: вероятность банкротства мала

Таблица 19 - Анализ кредитоспособности

| РЕЙТИНГОВАЯ оценка | 2004 | 2005 | 2006 | 2007 | 2008 |

| Класс коэффициента абсолютной ликвидности | 1 | 1 | 3 | 1 | 1 |

| Класс коэффициента (быстрой) ликвидности | 2 | 2 | 3 | 3 | 3 |

| Класс коэффициента текущей ликвидности | 2 | 2 | 3 | 3 | 3 |

| Класс коэффициента автономии | 1 | 1 | 1 | 1 | 1 |

| Рейтинг предприятия (баллов) | 150 | 150 | 260 | 200 | 200 |

| Класс предприятия | 1 | 3 | 2 | 2 |

Вывод: кредитование второклассных ссудозаемщиков осуществляется

банками в обычном порядке, т. е. при наличии соответствующих обеспечительных обязательств (гарантий, залога и т.д.), процентная ставка зависит от вида обеспечения.

Таблица 20 - Анализ кредитоспособности (методика Сбербанка)

| Наименование показателя | 2004 | 2005 | 2006 | 2007 | 2008 |

| Класс коэффициента абсолютной ликвидности | 1 | 1 | 3 | 1 | 1 |

| Класс промежуточного коэффициента покрытия(быстрой ликвидности) | 2 | 2 | 3 | 3 | 3 |

| Класс коэффициента покрытия | 2 | 2 | 3 | 3 | 3 |

| Класс коэффициента соотношения собственных изаемных средств | 1 | 1 | 1 | 1 | 1 |

| Рентабельность основной деятельности | 3 | 3 | 3 | 3 | 3 |

| Рейтинг предприятия (баллов) | 1,89 | 1,89 | 2,58 | 2,36 | 2,36 |

| Класс предприятия | 2 | 2 | 3 | 2 | 2 |

Вывод: в основном второй класс заемщика, выдача кредитов сбербанками на обычных условиях.

Важнейшим показателем оценки финансовой устойчивости является коэффициент концентрации собственного капитала (автономии), который изменялся в периоде с 1.01.2005 г. по 1.01.2009 г. от 73% до 72%, всегда оставаясь выше своего оптимального значения, равного 50 %. Это свидетельствует о финансовой устойчивости предприятия и его независимости от внешних источников финансирования.

При этом значения коэффициента обеспеченности собственными оборотными средствами за исследуемый период имели тенденцию к постоянному снижению от 0,14 в 2004 году до -1,27 в 2008 году, что говорит о недостатке собственных оборотных средств для покрытия запасов и затрат. Недостаток на 01.01.2005 года составляет 22329 тыс. рублей.

То же самое относится и к коэффициенту маневренности собственных средств, который снизился от значения 0,01 до -0,13.

Коэффициент долгосрочного привлечения заемных средств за последние три года был равен нулю из-за отсутствия у предприятия долгосрочных пассивов.

Коэффициент соотношения заемных и собственных средств, за анализируемый период, изменялся от 0,12 до 0,39 не превышая пороговое значение 0,7-

Коэффициенты текущей, быстрой и абсолютной ликвидности в последние годы характеризовались в общем одинаковой динамикой:

- стремление к снижению, отставание от своих оптимальных значений. Значения коэффициентов текущей и быстрой ликвидности меньше нормативных говорят о неудовлетворительной структуре баланса предприятия и о недостаточности текущих активов для покрытия оборотных средств собственными источниками финансирования.

На рисунках №№ 15, 16, 17, 18, 19 приводится динамика ликвидности предприятия.

Показатели ликвидности баланса:

Рисунок 19 - Покрытие оборотных средств собственными источниками

Динамика финансовых результатов ОАО «Сосновая Роща», рассмотренная нами выше, сказалась на показателях рентабельности.

Общая рентабельность (рентабельность реализованной продукции) характеризует эффективность затрат, произведенных предприятием на производство и реализацию продукции. Данный показатель имел отрицательную тенденцию в рассматриваемом периоде, уменьшившись от -0,12% до -24,2 %.

Коэффициент рентабельности продаж, отражающий долю от стоимости реализованной продукции, которая осталась на предприятии в качестве операционной прибыли, повторил динамику предыдущего показателя и был близок к нему по абсолютному значению.

Динамика коэффициентов рентабельности капитала и активов в анализируемом периоде имела не уравновешенный характер и на 1.01.2009 г. Они были равны соответственно 0,86% и 4,11%.

Коэффициент рентабельности инвестиций, отражающий эффективность финансовых вложений предприятия, постоянно снижался и в 2008 году он составил 1,81%, сам факт того, что он больше 0, говорит о способности предприятия, помимо основной деятельности, проводить инвестиционную политику.

Чистая норма прибыли, оставаясь положительной уменьшилась в 2007году с отметки 6,55% до 1,35% увеличившись в 2008 году до 1,76%.

Динамика коэффициентов рентабельности свидетельствует об определенной нестабильности в обеспечении менеджерами компании необходимой отдачи на вложенный капитал и о неэффективности использования средств, принадлежащих собственникам предприятия.

Показатели периодов погашения дебиторской задолженности, кредиторской задолженности, а также оборота активов поступательно уменьшались до 2008 года. В 2008 году период оборота активов возрос на 30%, период оборота кредиторской задолженности на 54,4%. Данное обстоятельство свидетельствует о снижении платежеспособности предприятия в 2008 году, уменьшении эффективности использования запасов и увеличении сроков расчета с поставщиками и уменьшения сроков расчета покупателями, что в перспективе не может способствовать росту рентабельности. Отметим, что периоды погашения дебиторской и кредиторской задолженности составляли на 1.01.2005 г. 12 и 229 дней соответственно.

Лишь показатель периода оборота запасов и затрат увеличился с 2004года по 2008 год с 35 до 54 дней, что свидетельствует о некотором снижении эффективности использования запасов и затрат.

Другим показателем деловой активности является доля дебиторской задолженности в валюте баланса, которая поступательно снижалась в период с1.01.2005 г. по 1.01.2009 г. с 3,3% до 1,2 %, что следует отметить как положительную тенденцию.

|

|

|