|

Экспертиза инновационного проекта и разработка механизма управления рисками

|

|

|

|

Экономическая экспертиза проекта "Организация производства теплоэффективных блоков" предполагает проведение факторного анализа устойчивости и чувствительности инновационного проекта, с целью определения "узких мест".

Проведем процесс исследования устойчивости и чувствительности проекта по следующим показателям:

1. стоимость технологической линии;

2. объем производства.

Эти показатели в данном инновационном проекте наиболее подвержены изменениям и могут привести к срыву реализации проекта и существенному снижению его эффективности.

Для анализа изменяем анализируемые показатели:

1. стоимость технологической линии увеличивается на 10%;

2. объем производства продукции уменьшается на 10%.

При этом остальные показатели остаются без изменений, т.е. базовыми.

Увеличение стоимости технологической линии на 10%

Рассчитаем потребность и стоимость оборудования, результаты представим в виде таблицы 6.1.

Таблица 6.1.

Потребность в оборудовании в базовых ценах

| Оборудование | Кол-во | Цена, руб. | Сумма, руб. |

| Технологическая линия ЛБ-2 | 1 | 1511800 | 1511800 |

| Платформа для формовки и перемещения блоков | 134 | 6500 | 871000 |

| Итого: | 2382800 |

Проведем аналогичные расчеты, но уже с учетом увеличения стоимости технологической линии (таблица 6.2)

Таблица 6.2.

Потребность в оборудовании с учетом увеличения стоимости

| Оборудование | Кол-во | Цена, руб. | Сумма, руб. |

| Технологическая линия ЛБ-2 | 1 | 1662980 | 1662980 |

| Платформа для формовки и перемещения блоков | 134 | 7150 | 958100 |

| Итого: | 2621080 |

Так как стоимость технологической линии возросла на 10%, потребность предприятия в инвестициях также возросла. ОАО "Завод ЖБК-1" берет кредит на сумму 29162340,69 руб. под 10% годовых. Все расчеты представлены в таблицах 6.3. и 6.4.

|

|

|

Таблица 6.3.

Потребность в инвестициях

| 2007 год | |

| Приобретение оборудования и лицензии, руб. | 2621080 |

| Приобретение лицензии | 90000 |

| Инвестиции в оборотный капитал, руб. | 26451260,69 |

| Итого: | 29162340,69 |

Таблица 6.4.

Погашение кредита и процентов по нему

| Руб. | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| Кредит | 29162340,69 | |||||

| Возврат кредита | 5832468,14 | 5832468,14 | 5832468,14 | 5832468,14 | 5832468,14 | |

| Остаток на начало года | 29162340,69 | 23329872,55 | 17497404,41 | 11664936,28 | 5832468,14 | |

| Сумма процентов за кредит | 2916234,07 | 2332987,26 | 1749740,44 | 1166493,63 | 583246,81 |

Увеличение стоимости технологической линии повлекло за собой изменение себестоимости продукции. Представим данные о средних годовых издержках на 1 м3 блоков и данные о полных годовых издержках в таблицах 6.5. и 6.6.

Таблица 6.5.

Средние годовые издержки на 1 м3 продукции

| Статьи издержек | В руб. | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| 1. Сырье и основные материалы, в т.ч. | 1060,2 | 1075,55 | 1085,98 | 1105,12 | 1113,47 |

| Цемент, т | 368 | 379,5 | 384,1 | 389,85 | 393,3 |

| Песок, т | 34,2 | 35,15 | 36,48 | 37,24 | 38 |

| Доломит, т | 61,2 | 62,4 | 63,2 | 63,2 | 64 |

| Отсев керамзита, т | 63 | 63,9 | 64,8 | 66,6 | 67,5 |

| Пенополистирол, м3 | 404 | 404,8 | 407,6 | 410,4 | 412,8 |

| Вода, м3 | 0,35 | 0,35 | 0,35 | 0,35 | 0,35 |

| Пластификатор, т | 33,45 | 33,45 | 33,45 | 33,45 | 33,45 |

| Штыри соединительные, шт | 96 | 96 | 96 | 104 | 104 |

| 2. Электроэнергия | 6,4 | 7,2 | 8 | 8,3 | 8,6 |

| 3. РСЭО | 8,4 | 8,4 | 8,4 | 8,4 | 8,4 |

| 4. Фонд зар. платы | 64,17 | 68,75 | 73,33 | 77,92 | 82,5 |

| 5. Отчисления на соц. нужды | 16,68 | 17,88 | 19,07 | 20,26 | 21,45 |

| 6. Расходы на рекламу | 9,29 | 7,43 | 6,22 | 5,12 | 4,06 |

| 7. Проценты за кредит | 67,51 | 54 | 40,5 | 27 | 13,5 |

| 8. Цеховые расходы | 8,4 | 8,93 | 9,45 | 9,98 | 10,5 |

| 9. Общезаводские расходы | 30,91 | 38,28 | 43,17 | 45,65 | 49,31 |

| Итого заводская себестоимость | 1271,95 | 1286,41 | 1294,12 | 1307,74 | 1311,79 |

| Внепроизводственные расходы | 3,75 | 3,78 | 3,84 | 3,91 | 3,98 |

| Полная себестоимость | 1275,7 | 1290,19 | 1297,96 | 1311,65 | 1315,77 |

Таблица 6.6.

Полные годовые издержки

|

|

|

| Статьи издержек | В руб. | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| 1. Сырье и основные материалы, в т.ч. | 45800640 | 46463760 | 46914336 | 47741184 | 48101904 |

| Цемент, т | 15897600 | 16394400 | 16593120 | 16841520 | 16990560 |

| Песок, т | 1477440 | 1518480 | 1575936 | 1608768 | 1641600 |

| Доломит, т | 2643840 | 2695680 | 2730240 | 2730240 | 2764800 |

| Отсев керамзита, т | 2721600 | 2760480 | 2799360 | 2877120 | 2916000 |

| Пенополистирол, м3 | 17452800 | 17487360 | 17608320 | 17729280 | 17832960 |

| Вода, м3 | 15120 | 15120 | 15120 | 15120 | 15120 |

| Пластификатор, т | 1445040 | 1445040 | 1445040 | 1445040 | 1445040 |

| Штыри соединительные, шт | 4147200 | 4147200 | 4147200 | 4492800 | 4492800 |

| 2. Электроэнергия | 276480 | 311040 | 345600 | 358560 | 371520 |

| 3. РСЭО | 362679 | 362679 | 362679 | 362679 | 362679 |

| 4. Фонд зар. платы | 2772000 | 2970000 | 3168000 | 3366000 | 3564000 |

| 5. Отчисления на соц. нужды | 720720 | 772200 | 823680 | 875160 | 926640 |

| 6. Расходы на рекламу | 401328 | 320976 | 268704 | 221184 | 175392 |

| 7. Проценты за кредит | 2916234 | 2332987 | 1749740 | 1166494 | 583247 |

| 8. Цеховые расходы | 362880 | 385560 | 408240 | 430920 | 453600 |

| 9. Общезаводские расходы | 1335312 | 1653696 | 1864944 | 1972080 | 2130192 |

| Итого заводская себестоимость | 54948273 | 55572898 | 55905923 | 56494261 | 56669174 |

| Внепроизводственные расходы | 162000 | 163296 | 165888 | 168912 | 171936 |

| Полная себестоимость | 55110273 | 55736194 | 56071811 | 56663173 | 56841110 |

Произведем прогноз финансовых результатов деятельности с учетом новых данных (таблица 6.7.).

Таблица 6.7.

Прогноз финансовых результатов

| Показатель | 2008 | 2009 | 2010 | 2011 | 2012 |

| Выручка, руб. | 90720000 | 95040000 | 98280000 | 101520000 | 104544000 |

| Объем реализации, м3 | 43200 | 43200 | 43200 | 43200 | 43200 |

| Цена 1м3, руб. | 2100 | 2200 | 2275 | 2350 | 2420 |

| Полная себестоимость, руб. | 55110273 | 55736194 | 56071811 | 56663173 | 56841110 |

| Прибыль от продаж, руб. | 35609727 | 39303806 | 42208189 | 44856827 | 47702890 |

| Налог на прибыль, руб. | 8546334,48 | 9432913,44 | 10129965,36 | 10765638,48 | 11448693,60 |

| Чистая прибыль, руб. | 27063392,52 | 29870892,56 | 32078223,64 | 34091188,52 | 36254196,40 |

Имея необходимые данные, составим план денежных потоков предприятия, результаты представим в таблице 6.8.

Таблица 6.8.

Денежные потоки по трем видам деятельности, руб.

| Денежные потоки | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 1. Инвестиционная деятельность | -29162340,69 | |||||

| Приобретение технологической линии | 2621080,00 | |||||

| Оборотный капитал | 26451260,69 | |||||

| Приобретение лицензии | 90000,00 | |||||

| 2. Финансовая деятельность | 29162340,69 | -5832468,14 | -5832468,14 | -5832468,14 | -5832468,14 | -5832468,14 |

| Кредит | 29162340,69 | |||||

| Возврат кредита | 5832468,14 | 5832468,14 | 5832468,14 | 5832468,14 | 5832468,14 | |

| 3. Операционная деятельность | 27426071,36 | 30233571,40 | 32440902,48 | 34453867,36 | 36616875,24 | |

| Выручка от продаж | 90720000,00 | 95040000,00 | 98280000,00 | 101520000,00 | 104544000,00 | |

| Объем реализации | 43200,00 | 43200,00 | 43200,00 | 43200,00 | 43200,00 | |

| Цена единицы | 2100,00 | 2200,00 | 2275,00 | 2350,00 | 2420,00 | |

| Себестоимость | 52194038,93 | 53403206,74 | 54322070,56 | 55496679,37 | 56257863,19 | |

| Сумма процентов за кредит | 2916234,07 | 2332987,26 | 1749740,44 | 1166493,63 | 583246,81 | |

| Амортизация | 362679 | 362679 | 362679 | 362679 | 362679 | |

| Прибыль от продаж | 35609727,00 | 39303806,00 | 42208189,00 | 44856827,00 | 47702890,00 | |

| Налог на прибыль | 8546334,48 | 9432913,44 | 10129965,36 | 10765638,48 | 11448693,60 | |

| Чистая прибыль | 27063392,52 | 29870892,56 | 32078223,64 | 34091188,52 | 36254196,40 | |

| 4. Сальдо денежной наличности | 21593603,23 | 24401103,27 | 26608434,35 | 28621399,23 | 30784407,11 | |

| 5. ЧДП | -29162340,69 | 27426071,36 | 30233571,40 | 32440902,48 | 34453867,36 | 36616875,24 |

| Коэффициент дисконтирования (21%) | 1,0000 | 0,8264 | 0,6830 | 0,5645 | 0,4665 | 0,3855 |

| 6. NPV | -29162340,69 | 22664905,37 | 20649529,27 | 18312889,45 | 16072729,12 | 14115805,41 |

| 7. NPV нарастающим итогом | -29162340,69 | -6497435,32 | 14152093,95 | 32464983,40 | 48537712,53 | 62653517,94 |

|

|

|

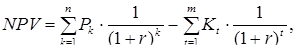

1. Чистая текущая дисконтированная стоимость (NPV).

NPV = -29162340,69 + 22664905,37 + 20649529,27 + 18312889,45 + + 16072729,12 + 14115805,41= 62653517,94

Так как NPV >0, т.е. положителен, проект считается эффективным и устойчивым к изменению фактора "стоимость технологической линии".

2. Внутренняя норма доходности (IRR).

Рассчитаем внутреннюю норму доходности:

r1 и r2 – нижняя и верхняя ставки дисконтирования соответственно. Примем за нижнюю ставку 21%, при этом коэффициенте NPV > 0. За верхнюю границу примем ставку 106,2%, при таком значении r NPV отрицательный. Результаты расчетов приведем в таблице 6.9.

Таблица 6.9.

Расчет IRR

| Показатель | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| ЧДП | -29162340,69 | 27426071,36 | 30233571,40 | 32440902,48 | 34453867,36 | 36616875,24 |

| Коэф-т дисконт. (98,09%) | 1,0000 | 0,5048 | 0,2548 | 0,1287 | 0,0649 | 0,0328 |

| ЧТДС | -29162340,69 | 13845257,89 | 7704852,84 | 4173546,64 | 2237627,39 | 1200517,57 |

| NPV | -29162340,69 | -15317082,80 | -7612229,96 | -3438683,31 | -1201055,92 | -538,35 |

Тогда внутренняя норма доходности составит:

IRR = 21 + (62653517,94/(62653517,94+538,35)) ∙ (98,09-21) = 98,09%

3. Индекс рентабельности PI определяется как отношение приведенных притоков (ЧДПt) к приведенным оттокам (Кk)

PI = (22664905,37 + 20649529,27 + 18312889,45 + 16072729,12 + + 14115805,41) / 29162340,69 = 3,1484

|

|

|

Так как PI=3,1484 > 1, то по правилу принятия решения можно сделать вывод об эффективности проекта.

Определим период возврата инвестиций по формуле:

Твоз = tх + (NPVt / ДДПt+1)

Твоз = 2 + (6497435,32 / 20649529,27) = 2,315

Определим период окупаемости проекта по формуле:

Ток = Твоз – Тин

Ток =2,315 – 1=1,315 года.

Следующим этапом вычислений является нахождение такой стоимости технологической линии, при которой чистый дисконтированный доход нарастающим итогом будет равен нулю. Расчеты представлены в таблице 6.10.

Таблица 6.10.

| Денежные потоки | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 1. Инвестиционная деятельность | -103025488,69 | |||||

| Приобретение технологической линии | 76484228,00 | |||||

| Оборотный капитал | 26451260,69 | |||||

| Приобретение лицензии | 90000,00 | |||||

| 2. Финансовая деятельность | 103025488,69 | -20605097,74 | -20605097,74 | -20605097,74 | -20605097,74 | -20605097,74 |

| Кредит | 103025488,69 | |||||

| Возврат кредита | 20605097,74 | 20605097,74 | 20605097,74 | 20605097,74 | 20605097,74 | |

| 3. Операционная деятельность | 26449244,38 | 30547869,51 | 48104401,32 | 37345231,68 | 40796760,86 | |

| Выручка от продаж | 90720000,00 | 95040000,00 | 98280000,00 | 101520000,00 | 104544000,00 | |

| Объем реализации | 43200,00 | 43200,00 | 43200,00 | 43200,00 | 43200,00 | |

| Цена единицы | 2100,00 | 2200,00 | 2275,00 | 2350,00 | 2420,00 | |

| Себестоимость | 59034099,40 | 60021681,38 | 42221491,40 | 61678803,33 | 62221827,35 | |

| Сумма процентов за кредит | 10302548,87 | 8242039,10 | 6181529,32 | 4121019,55 | 2060509,77 | |

| Амортизация | 10197897,07 | 10197897,07 | 10197897,07 | 10197897,07 | 10197897,07 | |

| Прибыль от продаж | 21383351,73 | 26776279,53 | 49876979,28 | 35720177,13 | 40261662,88 | |

| Налог на прибыль | 5132004,42 | 6426307,09 | 11970475,03 | 8572842,51 | 9662799,09 | |

| Чистая прибыль | 16251347,32 | 20349972,44 | 37906504,25 | 27147334,62 | 30598863,79 | |

| 4. Сальдо денежной наличности | 5844146,65 | 9942771,77 | 27499303,58 | 16740133,94 | 20191663,12 | |

| 5. ЧДП | -103025488,69 | 26449244,38 | 30547869,51 | 48104401,32 | 37345231,68 | 40796760,86 |

| Коэффициент дисконтирования (21%) | 1,0000 | 0,8264 | 0,6830 | 0,5645 | 0,4665 | 0,3855 |

| 6. NPV | -103025488,69 | 21857655,56 | 20864194,87 | 27154934,55 | 17421550,58 | 15727151,31 |

| 7. NPV нарастающим итогом | -103025488,69 | -81167833,13 | -60303638,26 | -33148703,71 | -15727153,13 | -1,82 |

На основе полученных данных рассчитаем уровень чувствительности проекта к изменению фактора "стоимость технологической линии" по формуле  где

где

Х – исходное значение показателя;

х – негативное предельное значение показателя.

Уч = (│2382800 - 76484228│) / 2382800 ∙ 100% = 3109,85%

Получен очень хороший показатель, что свидетельствует об отсутствии чувствительности проекта к изменению рассматриваемого фактора.

Уменьшение объема производства на 10%

Представим расчеты прогноза финансовых результатов с применением изначально прогнозируемого объема производства теплоэффективных бетонных блоков (таблица 6.11.).

|

|

|

Таблица 6.11.

Прогноз финансовых результатов в базовых ценах

| Показатель | 2008 | 2009 | 2010 | 2011 | 2012 |

| Выручка, руб. | 90720000 | 95040000 | 98280000 | 101520000 | 104544000 |

| Объем реализации, м3 | 43200 | 43200 | 43200 | 43200 | 43200 |

| Цена 1м3, руб. | 2100 | 2200 | 2275 | 2350 | 2420 |

| Полная себестоимость, руб. | 52038379 | 52704523 | 52761979 | 53075179 | 52976683 |

| Прибыль от продаж, руб. | 38681621 | 42335477 | 45518021 | 48444821 | 51567317 |

| Налог на прибыль, руб. | 13770657,08 | 15071429,81 | 16204415,48 | 17246356,28 | 18357964,85 |

| Чистая прибыль, руб. | 24910963,92 | 27264047,19 | 29313605,52 | 31198464,72 | 33209352,15 |

Так как ОАО "Завод ЖБК-1" планирует снижать производство теплоэффективных бетонных блоков с 2009 года, то следует показать изменение полных годовых издержек в таблице 6.12.

Таблица 6.12.

Полные годовые издержки с учетом изменения объемов производства

| Статьи издержек | В руб. | ||||

| 2008 | 2009 | 2010 | 2011 | 2012 | |

| 1. Сырье и основные материалы | 41220576 | 41817384 | 42222902,4 | 42967065,6 | 43291713,6 |

| 2. Электроэнергия | 248832 | 279936 | 311040 | 322704 | 334368 |

| 3. РСЭО | 329707 | 329707 | 329707 | 329707 | 329707 |

| 4. Фонд зар. платы | 2772000 | 2970000 | 3168000 | 3366000 | 3564000 |

| 5. Отчисления на соц. нужды | 720720 | 772200 | 823680 | 875160 | 926640 |

| 6. Расходы на рекламу | 401328 | 320976 | 268704 | 221184 | 175392 |

| 7. Проценты за кредит | 2892406 | 2313925 | 1735444 | 1156962 | 578481 |

| 8. Цеховые расходы | 362880 | 385560 | 408240 | 430920 | 453600 |

| 9. Общезаводские расходы | 1335312 | 1653696 | 1864944 | 1972080 | 2130192 |

| Итого заводская себестоимость | 54891473 | 50843384 | 51132663,4 | 51641782,6 | 51784093,6 |

| Внепроизводственные расходы | 162000 | 163296 | 165888 | 168912 | 171936 |

| Полная себестоимость | 55053473 | 51006680 | 51298551,4 | 51810694,6 | 51956029,6 |

Теперь представим в таблице 6.13. прогноз финансовых результатов с учетом изменения объемов реализации продукции.

Таблица 6.13.

Прогноз финансовых результатов с учетом изменения объема производства

| Показатель | 2008 | 2009 | 2010 | 2011 | 2012 |

| Выручка, руб. | 90720000 | 85536000 | 88452000 | 91368000 | 94089600 |

| Объем реализации, м3 | 43200 | 38880 | 38880 | 38880 | 38880 |

| Цена 1м3, руб. | 2100 | 2200 | 2275 | 2350 | 2420 |

| Полная себестоимость, руб. | 55053473 | 51006680 | 51298551,4 | 51810694,6 | 51956029,6 |

| Прибыль от продаж, руб. | 35666527 | 34529320 | 37153448,6 | 39557305,4 | 42133570,4 |

| Налог на прибыль, руб. | 8559966,48 | 8287036,8 | 8916827,66 | 9493753,3 | 10112056,9 |

| Чистая прибыль, руб. | 27106560,52 | 26242283,2 | 28236620,94 | 30063552,1 | 32021513,5 |

После расчета прогноза финансовых результатов составим таблицу, содержащую данные о денежных потоках предприятия с учетом уменьшения объема производства теплоэффективных блоков на 10% и соответственно уменьшения затрат сырья и материалов (таблица 6.14.).

Таблица 6.14.

Денежные потоки по трем видам деятельности, руб.

| Денежные потоки | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 1. Инвестиционная деятельность | -28924060,69 | |||||

| Приобретение технологической линии | 2382800,00 | |||||

| Оборотный капитал | 26451260,69 | |||||

| Приобретение лицензии | 90000,00 | |||||

| 2. Финансовая деятельность | 28924060,69 | -5784812,14 | -5784812,14 | -5784812,14 | -5784812,14 | -5784812,14 |

| Кредит | 28924060,69 | |||||

| Возврат кредита | 5784812,14 | 5784812,14 | 5784812,14 | 5784812,14 | 5784812,14 | |

| 3. Операционная деятельность | 27436268,56 | 26571991,24 | 28566328,98 | 30393260,14 | 32351221,54 | |

| Выручка от продаж | 90720000,00 | 85536000,00 | 88452000,00 | 91368000,00 | 94089600,00 | |

| Объем реализации | 43200,00 | 38880,00 | 38880,00 | 38880,00 | 38880,00 | |

| Цена единицы | 2100,00 | 2200,00 | 2275,00 | 2350,00 | 2420,00 | |

| Себестоимость | 52161066,93 | 48692755,14 | 49563107,76 | 50653732,17 | 51377548,39 | |

| Сумма процентов за кредит | 2892406,07 | 2313924,86 | 1735443,64 | 1156962,43 | 578481,21 | |

| Амортизация | 329707 | 329707 | 329707 | 329707 | 329707 | |

| Прибыль от продаж | 35666527,00 | 34529320,00 | 37153448,60 | 39557305,40 | 42133570,40 | |

| Налог на прибыль | 8559966,48 | 8287036,80 | 8916827,66 | 9493753,30 | 10112056,90 | |

| Чистая прибыль | 27106560,52 | 26242283,20 | 28236620,94 | 30063552,10 | 32021513,50 | |

| 4. Сальдо денежной наличности | 21651456,42 | 20787179,10 | 22781516,84 | 24608448,01 | 26566409,41 | |

| 5. ЧДП | -28924060,69 | 27436268,56 | 26571991,24 | 28566328,98 | 30393260,14 | 32351221,54 |

| Коэффициент дисконтирования (21%) | 1,0000 | 0,8264 | 0,6830 | 0,5645 | 0,4665 | 0,3855 |

| 6. NPV | -28924060,69 | 22673332,34 | 18148670,02 | 16125692,71 | 14178455,86 | 12471395,90 |

| 7. NPV нарастающим итогом | -28924060,69 | -6250728,35 | 11897941,66 | 28023634,37 | 42202090,23 | 54673486,13 |

1. Чистая текущая дисконтированная стоимость (NPV).

NPV = -28924060,69 + 22673332,34 + 18148670,02 + 16125692,71 + + 14178455,86 + 12471395,90 = 54673486,13

Так как NPV >0, т.е. положителен, проект считается эффективным и устойчивым к изменению фактора "объем реализации".

2. Внутренняя норма доходности (IRR).

Рассчитаем внутреннюю норму доходности:

r1 и r2 – нижняя и верхняя ставки дисконтирования соответственно. Примем за нижнюю ставку 21%, при этом коэффициенте NPV > 0. За верхнюю границу примем ставку 92,3%, при таком значении r NPV отрицательный. Результаты расчетов приведем в таблице 6.15.

Таблица 6.15.

Расчет IRR

| Показатель | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| ЧДП | -28924060,69 | 27436268,56 | 26571991,24 | 28566328,98 | 30393260,14 | 32351221,54 |

| Коэф-т дисконт. (92,3%) | 1,0000 | 0,5200 | 0,2704 | 0,1406 | 0,0731 | 0,0380 |

| ЧТДС | -28924060,69 | 14267430,35 | 7185641,27 | 4017136,42 | 2222594,07 | 1230252,52 |

| NPV | -28924060,69 | -14656630,34 | -7470989,07 | -3453852,65 | -1231258,58 | -1006,07 |

Тогда внутренняя норма доходности составит:

IRR = 21 + (54673486,13/(54673486,13+1006,07)) ∙ (92,3-21) = 92,3%

3. Индекс рентабельности PI определяется как отношение приведенных притоков (ЧДПt) к приведенным оттокам (Кk)

PI = (22673332,34 + 18148670,02 + 16125692,71 + 14178455,86 + + 12471395,90) / 28924060,69 = 2,8902

Так как PI=2,8902 > 1, то по правилу принятия решения можно сделать вывод об эффективности проекта.

Определим период возврата инвестиций по формуле:

Твоз = tх + (NPVt / ДДПt+1)

Твоз = 2 + (6250728,35 / 18148670,02) = 2,344

Определим период окупаемости проекта по формуле:

Ток = Твоз – Тин

Ток =2,344 – 1=1,344 года.

Найдем такой объем реализации, при котором чистый дисконтированный доход нарастающим итогом будет равен нулю. Расчеты представлены в таблице 6.16.

Таблица 6.16.

| Денежные потоки | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 1. Инвестиционная деятельность | -28924060,69 | |||||

| Приобретение технологической линии | 2382800,00 | |||||

| Оборотный капитал | 26451260,69 | |||||

| Приобретение лицензии | 90000,00 | |||||

| 2. Финансовая деятельность | 28924060,69 | -5784812,14 | -5784812,14 | -5784812,14 | -5784812,14 | -5784812,14 |

| Кредит | 28924060,69 | |||||

| Возврат кредита | 5784812,14 | 5784812,14 | 5784812,14 | 5784812,14 | 5784812,14 | |

| 3. Операционная деятельность | 27436268,56 | 2205930,68 | 2809511,04 | 3424736,39 | 4044718,09 | |

| Выручка от продаж | 90720000,00 | 22404800,00 | 23168600,00 | 23932400,00 | 24645280,00 | |

| Объем реализации | 43200,00 | 10184,00 | 10184,00 | 10184,00 | 10184,00 | |

| Цена единицы | 2100,00 | 2200,00 | 2275,00 | 2350,00 | 2420,00 | |

| Себестоимость | 52161066,93 | 17622161,14 | 18170257,68 | 18703031,85 | 19178627,67 | |

| Сумма процентов за кредит | 2892406,07 | 2313924,86 | 1735443,64 | 1156962,43 | 578481,21 | |

| Амортизация | 329707 | 329707 | 329707 | 329707 | 329707 | |

| Прибыль от продаж | 35666527,00 | 2468714,00 | 3262898,68 | 4072405,72 | 4888171,12 | |

| Налог на прибыль | 8559966,48 | 592491,36 | 783095,68 | 977377,37 | 1173161,07 | |

| Чистая прибыль | 27106560,52 | 1876222,64 | 2479803,00 | 3095028,35 | 3715010,05 | |

| 4. Сальдо денежной наличности | 21651456,42 | -3578881,46 | -2975301,10 | -2360075,75 | -1740094,05 | |

| 5. ЧДП | -28924060,69 | 27436268,56 | 2205930,68 | 2809511,04 | 3424736,39 | 4044718,09 |

| Коэффициент дисконтирования (21%) | 1,0000 | 0,8264 | 0,6830 | 0,5645 | 0,4665 | 0,3855 |

| 6. NPV | -28924060,69 | 22673332,34 | 1506650,65 | 1585968,98 | 1597639,52 | 1559238,82 |

| 7. NPV нарастающим итогом | -28924060,69 | -6250728,35 | -4744077,70 | -3158108,72 | -1560469,19 | -1230,37 |

На основе полученных данных рассчитаем уровень чувствительности проекта к изменению фактора "объем реализации" по формуле

где

где

Х – исходное значение показателя;

х – негативное предельное значение показателя.

Уч = (│43200 - 10184│) / 43200 ∙ 100% = 76,43%

Получен хороший результат, что свидетельствует о низком уровне чувствительности проекта к изменению рассматриваемого фактора.

Результаты исследования устойчивости и чувствительности проекта "организация производства теплоэффективных бетонных блоков" по факторам риска представлены в таблице 6.17.

Таблица 6.17.

Результаты исследования устойчивости и чувствительности проекта

| Фактор | Исход. значение | Предельн. значение | Уровень чувствительности | Значение NPV при 10% изменении показателя | Вывод |

| Стоимость технологической линии | 2382800 руб. | 76484228 руб. | 3109,85% | 62653517,94 | Фактор не влияет на устойчивость проекта |

| Объем производства продукции | 43200 м3 | 10184 м3 | 76,43% | 54673486,13 | Степень устойчивости проекта очень высокая |

Проведем анализ рисков, не учтенных в выше изложенных расчетах (таблица 6.18.).

Таблица 6.18.

Анализ рисков проектов

| Фактор риска | Вероятность наступления | Метод управления риском | Вероятность снижения |

| Усиление конкуренции | 30% | Активная рекламная деятельность, наработка постоянного круга клиентов | 70% |

| Ошибки в проектно-сметной документации | 20% | Привлечение к проекту высококвалифицированных специалистов | 80% |

| Неплатежеспособность потребителей | 10% | Использование метода предоплаты | 80% |

| Коммерческие риски | 5% | Активная рекламная деятельность, мониторинг рынка | 90% |

| Недостаточная квалификация работников | 5% | Повышение квалификации, периодические проверки | 90% |

| Низкое качество сырья | 30% | Заключение договоров поставок с зарекомендовавшими себя предприятиями, входной и сопровождающий контроль качества | 90% |

| Высокая текучесть кадров | 5% | Обеспечение хороших условий труда, достойной заработной платы, благоприятной психологической обстановки. | 85% |

Наиболее высокую вероятность наступления имеют риск усиления конкуренции и риск поставок некачественного сырья, поэтому при осуществлении проекта этим факторам необходимо уделить особое внимание и своевременно принять меры по их устранению.

|

|

|