|

Полученное уравнение говорит о приблизительном процентном изменении цены облигации.

|

|

|

|

Величину  называют дюрацией (протяженностью) Макалея – средневзвешенный по объемам выплат срок до погашения облигации. Обозначим ее через D. Дюрация представляет собой эластичность цепы облигации по процентной ставке и поэтому служит мерой риска изменения цены облигации при изменении процентной ставки. Т.е. данный показатель иллюстрирует долю сегодняшней стоимости, получаемую инвестором с очередной выплатой.

называют дюрацией (протяженностью) Макалея – средневзвешенный по объемам выплат срок до погашения облигации. Обозначим ее через D. Дюрация представляет собой эластичность цепы облигации по процентной ставке и поэтому служит мерой риска изменения цены облигации при изменении процентной ставки. Т.е. данный показатель иллюстрирует долю сегодняшней стоимости, получаемую инвестором с очередной выплатой.

Чем выше дюрация облигации, тем выше ее рыночный риск. Смысл этого показателя заключается в следующем: чем быстрее вам заплатят по облигации, тем ниже для вас риск, поскольку в будущем все может измениться - и процентные ставки на рынке, и кредитоспособность эмитента. Дюрация облигации всегда меньше ее срока погашения. На основании показателя дюрации вычисляется модифицированная дюрация

Dm=  Экономический смысл модифицированной дюрации – показывает на сколько процентов изменится цена облигации при изменении рыночной доходности на 1 %.

Экономический смысл модифицированной дюрации – показывает на сколько процентов изменится цена облигации при изменении рыночной доходности на 1 %.

Определение индивидуального кредитного риска по облигациям

Используются следующие показатели:

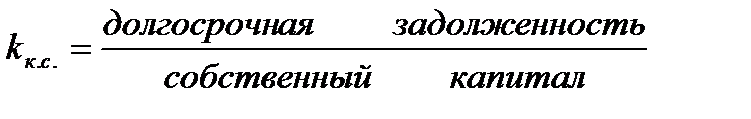

- Коэффициент квоты собственника

Рассчитывается за ряд лет и динамика должна быть понижательной.

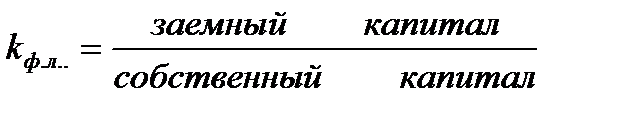

- Коэффициент финансового левериджа

Кф.л.≤0,3

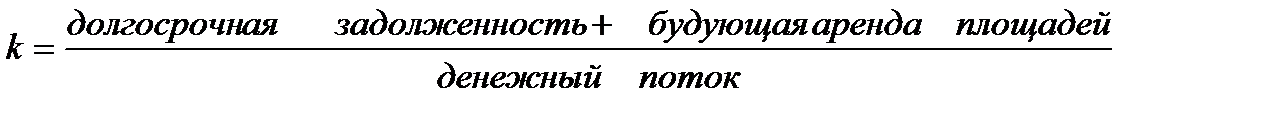

- Коэффициент соотношения долгосрочной задолженности к потоку денежных средств

Денежный поток = чистая прибыль + амортизации ± изменение капитальных вложений ± изменение чистого оборотного капитала

Чем меньше величина к, тем лучше, В динамике величина коэффициента должна снижаться.

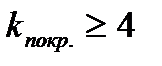

- Коэффициент покрытия процентов

Под процентами по кредитам понимаются в том числе и купонные выплаты

Под процентами по кредитам понимаются в том числе и купонные выплаты

Этот коэффициент сравнивает затраты на выплату процентов и дивидендов с величиной полученной и достаточной для их покрытия прибыли. Он является показателем обеспечения, отражающим соотношение между процентами или дивидендами и прибылью и указывающим превышение прибыли над процентами или дивидендами.

|

|

|

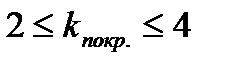

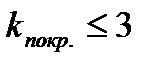

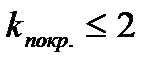

Если  , то считается, что облигационный заем имеет высокую степень надежности

, то считается, что облигационный заем имеет высокую степень надежности

Для циклических отраслей (находятся по влиянием экономических трендов и поочередно спад в производстве сменяется ростом) высокая степень надежности, если

Средняя степень надежности если  , для циклических

, для циклических

Низкая степень надежности, если  , для циклических

, для циклических

Кроме того, в качестве коэффициентов, которые могут использоваться для определения надежности облигационного займа может использоваться модель Альтмана

Z = 1,2 * Х1 + 1,4 * Х2 + 3,3 * Х3 + 0,6 * Х4 + Х5

Где X1 = оборотный капитал к сумме активов предприятия. Показатель оценивает сумму чистых ликвидных активов компании по отношению к совокупным активам.

X2 = не распределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании.

X3 = прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании.

X4 = рыночная стоимость собственного капитала / бухгалтерская (балансовая) стоимость всех обязательств.

Х5 = объем продаж к общей величине активов предприятия характеризует рентабельность активов предприятия.

В результате подсчета Z – показателя для конкретного предприятия делается заключение:

- Если Z < 1,81 – вероятность банкротства составляет от 80 до 100%;

- Если 2,77 <= Z < 1,81 – средняя вероятность краха компании от 35 до 50%;

- Если 2,99 < Z < 2,77 – вероятность банкротства не велика от 15 до 20%;

- Если Z <= 2,99 – ситуация на предприятии стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Акции

Акция представляет собой инструмент для инвестирования капитала, она относится к долевым инвестиционным ценным бумагам.

|

|

|

Акция – это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

К выпуску акций эмитент прибегает потому, что:

• это установленный законом способ формирования уставного капитала;

• акционерное общество не обязано возвращать инвесторам их капитал, вложенный в покупку акций. Покупка акций рассматривается как долгосрочное финансирование затрат эмитента.

• выплата дивидендов не гарантируется;

• размер дивидендов может устанавливаться произвольно, независимо от прибыли. Даже если имеется чистая прибыль, акционерное общество может всю прибыль направить на развитие производства (реинвестирование) и не выплачивать дивидендов.

Акции выпускаются только акционерными обществами. С 1 сентября 2014 г. вступил в силу ФЗ-99 о внесении изменений в главу 4 части 1 ГК РФ. Согласно этим изменениям все организации делятся на публичные и непубличные. Публичные компании это те компании, ценные бумаги которых свободно обращаются на фондовом рынке и в Уставе компании указано, что компания публичная. Все остальные компании относятся к непубличным.

Акции обладают следующими свойствами:

• акция — это титул собственности, т.е. держатель акции является совладельцем АО

• она не имеет срока существования, т.е. права акционера сохраняются до тех пор, пока существует акционерное общество;

• для нее характерна ограниченная ответственность, так как акционер не отвечает по обязательствам акционерного общества. Поэтому при банкротстве инвестор не потеряет больше того, что вложил в акцию;

• для акции характерна неделимость, т.е. совместное владение акцией не связано с делением прав между собственниками, все они выступают как одно лицо;

• акции могут дробиться и консолидироваться. При этом величина УК не изменяется

При дроблении (сплите) одна акция превращается в несколько. Эмитентом это свойство акций может быть использовано для увеличения предложения акций данного вида. Например, при номинальной стоимости 1 акции в 1000 руб. выпускаются четыре новых, поэтому номинальная стоимость новых акций становится равной 250 руб. У акционеров изымаются старые сертификаты и выдаются новые, в которых указывается, что они владеют большим числом акций.

|

|

|

АО расщепляют свои акции чтобы их сделать более мобильными и с таким расчетом, чтобы акции стали доступными для покупки самыми обычным людьми.

При консолидации число акций уменьшается, что может привести к росту их рыночной цены. Их номинальная стоимость возрастает. Владельцы акций также получают новые сертификаты взамен изымаемых, в которых будет указано меньшее число новых акций.

Например, вместо 10 акций с номиналом в 1 рубль будут выпущены 5 акций с номиналом в 2 рубля. Консолидация, как правило, проводится по коммерческим соображениям для удобства компании и акционеров (например, крупные акционеры скупили все акции у мелких акционеров, и в акционерном обществе остались всего несколько акционеров (а не сотни, как раньше); данным крупным акционерам уже нет у смысла пользоваться расщепленными акциями, и они их консолидируют (процесс, чем-то напоминающий деноминацию). Смысл консолидации и в том, что часто имеет место синергетический эффект. Новая акция на рынке начинает стоить больше, чем простая сумма номиналов старых акций; неделимость: 1 акция символизирует частичку собственности, которая уже не может быть разделена. Все лица, имеющие акции определенного акционерного общества, являются акционерами с равными правами. Человек, купивший одну-единственную акцию, имеет статус акционера (совладельца), как и владелец, например, 100 или 1000 акций. Вес их голоса, конечно, разный (пропорционален числу акций), но оба имеют право присутствовать на общем собрании акционерного общества, обсуждать вопросы его деятельности, влиять на его деятельность.

Различают размещенные и объявленные акции. Размещенные – это реализованные акции, Они определяют величину уставного фонда акционерного общества. Объявленные акции – это акции, которые акционерное общество вправе размещать дополнительно к размещенным и их количество определяется уставом АО.

|

|

|

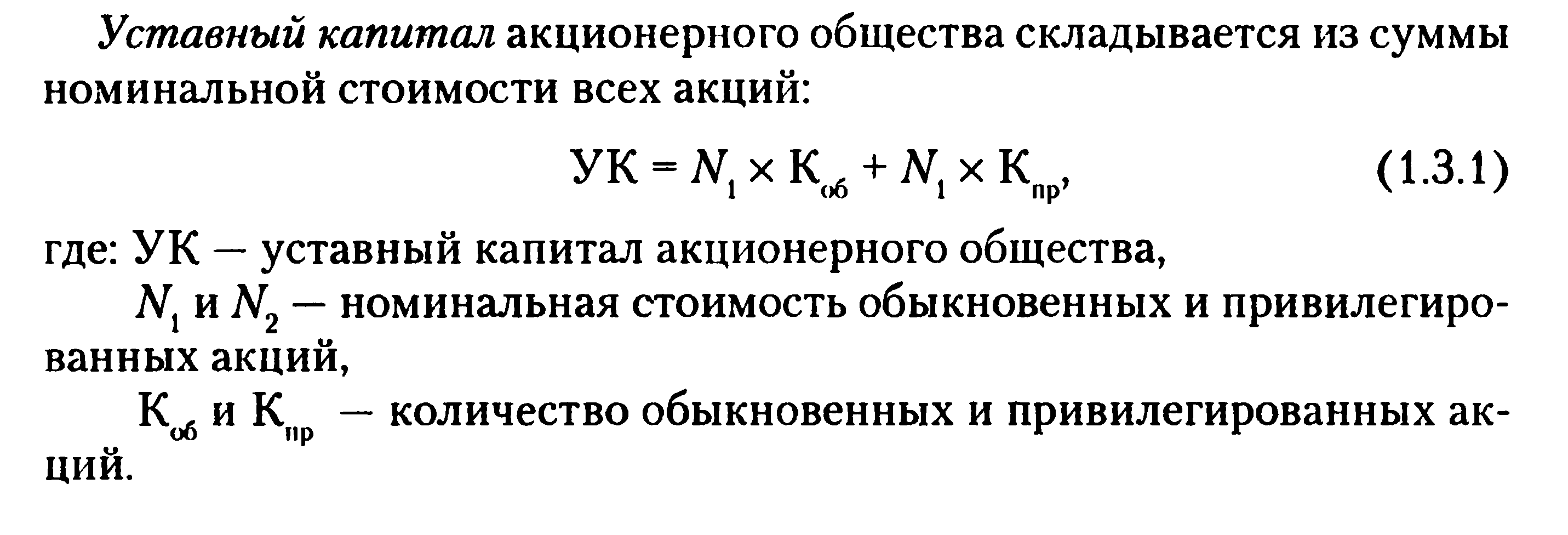

Акционерное общество может эмитировать обыкновенные и привилегированные акции. Доля привилегированных акций в оплаченном уставном капитале акционерного общества не может превышать 25 %.

Уставной капитал также может на 100% состоять из обыкновенных акций. Разделение акций на обыкновенные и привилегированные связано с предпочтениями акционеров. Обыкновенные акции покупают крупные учредители, стремящиеся непосредственно влиять на ход дел в компании, а привилегированные акции приобретают те из акционеров, которые ориентируются прежде всего на выплату дивидендов, то есть рассматривают акцию как источник дохода.

• либо уставной капитал на 100% состоит из обыкновенных акций (что бывает очень часто).

Кроме того, обыкновенные акции являются основным рычагом корпоративного управления. "Вес" собственника (совладельца) в управлении акционерным обществом прямо пропорционален количеству обыкновенных акций, которыми он владеет.

Обыкновенные (простые) акции предоставляют своему владельцу все права, предусмотренные акционерным правом, т. е. право голоса на общем собрании акционеров по всем вопросам, право получить дивиденд, если у общества есть чистая прибыль, право получить ликвидационную стоимость акции, если у общества в момент ликвидации осталось имущества после расчетов с кредиторами. Все простые акции одного акционерного общества имеют один номинал. Каждая обыкновенная акция дает один голос при решении вопросов на общем собрании акционеров. Значительное влияние на принятие решений в процессе управления имеет только держатель крупного пакета акций при обычной форме голосования;

В России акции могут быть либо обыкновенными, либо привилегированными. Тем не менее, законодательство зарубежных стран предусматривает также акции, промежуточные по статусу между обыкновенными и привилегированными.

Это — обыкновенные ограниченные акции:

• неголосующие обыкновенные акции не дают права голоса. Как правило, они выпускаются в акционерном обществе, где собственность не распылена (несколько собственников владеют крупными пакетами акций) для продажи мелким (миноритарным) акционерам. Отличие таких акций от привилегированных в том, что они не предусматривают права на повышенный доход. То есть они не дают ни права управления (что их приближает по сути к привилегированным), ни права на повышенные дивиденды (что делает их обыкновенными). Цель выпуска подобных акций — привлечение новых финансовых ресурсов и при этом сохранение контроля над компанией узкой группой лиц. Например, это может выглядеть следующим образом: в крупной компании выпущено 10% голосующих обыкновенных акций и 90% неголосующих обыкновенных акций. Семья финансовых магнатов (например Мор ганы, Рокфеллеры), владея 10% акций своей компании, полностью контролируют ее, привлекая при этом 90% заемного капитала. Такая структура собственности, в частности, встречается в США;

|

|

|

подчиненные обыкновенные акции дают меньше голосов, чем другие обыкновенные акции того же номинала (т. е. не соблюдается принцип: 1 акция — 1 голос). В данном случае обыкновенные акции могут давать 1 голос на 1 акцию, а подчиненные обыкновенные — 1 голос на 10 акций. В плане же получения дивидендов права обоих типов акций равны;

обыкновенные акции с ограниченным правом голоса

могут давать голос:

• по каким-то определенным вопросам (например по одним вопросам давать голос, а по другим - не давать);

• при концентрации у одного владельца определенного количества акций (например 100 акций, 1000 акций).

• Следует обратить внимание, что типы акций по своей юридической природе промежуточные между обыкновенными и привилегированными, характерны для ряда зарубежных стран, в частности США, где структура собственности является более сложной.

Привилегированная акция – это акция, имеющая по отношению к обыкновенной какие-либо привилегии. Обычно это заранее объявляемый, регулярно выплачиваемый дивиденд и приоритет на получение имущества в случае ликвидации акционерного общества. Взамен владельцы привилегированных акций не имеют права голоса на общем собрании акционеров. Дивиденды же по привилегированным акциям могут выплачиваться не только из чистой прибыли, но и из специального фонда, если такой фонд был сформирован.

Можно выделить следующие основные разновидности привилегированных акций:

кумулятивные (происходит накопление дивидендов в случае их невыплаты, если дивиденды не выплачиваются в течение определенного периода, то владельцы приобретают право голоса на собрании акционеров.)

некумулятивные владельца не могут рассчитывать на получение невыплаченных дивидендов в последующие годы.

конвертируемые (акции которые можно обменять на др. например, обыкновенные акции.)

участвующие (участвуют в дополнительном распределении чистой прибыли. По таким акциям установлен минимальный фиксированный уровень дивиденда, но, если прибыли не достаточно, то эти акции получат дивиденд наравне с обыкновенными акциями.)

привилегированные акции с регулируемой ставкой дивидендов (это акции, размер дивидендов по которым «привязан» к какому-то показателю, экономическому индикатору, например, к ставке по депозитам в банках высшей категории надежности, к уровню инфляции, к доходности на рынке государственных ценных бумаг или к ставке рефинансирования ЦБ.)

голосующие привилегированные акции. Акционеры — владельцы привилегированных акций участвуют в общем собрании акционеров с правом голоса п ри решен и и следующих вопр осов:

- о реорганизации общества;

- о ликвидации общества;

-о внесении изменений и дополнений в Устав общества по вопросам размера дивиденда и преимуществ в очередности выплаты дивиденда или ликвидационной стоимости акций.

Привилегированные акции с ордером. Ордер – производная ценная бумага, которая дает право льготного приобретения обыкновенных акций данной компании.

В международной практике существует понятие кам дивидендной и экс-дивиденднойной даты.

экс-дивидендные акции (купленные в экс-дивидендный срок, т.е. тогда, когда покупатель уже не обладает правом на получение дивидендов, например, в срок, меньший, чем 10 дней до официально объявленной даты выплаты промежуточных дивидендов); т.е. акции, проданные после выдачи дивиденда, приобретенные после проведения дивидендной переписи акционеров. Покупатель получит право на дивиденд только к новой дате распределения дивидендов

кам-дивидендные акции (по смыслу противоположны экс-дивидендными: покупатель еще пользуется правом на получение дивидендов).

Дивиденд – это доход по акции, это часть чистой прибыли акционерного общества, выплачиваемая акционеру. Решение о выплате дивидендов принимает общее собрание акционеров по предложению Совета директоров АО.

Лица, имеющие право на получение промежуточного дивиденда- лица, включенные в реестр акционеров не позднее чем за 10 дней до даты принятия советом директоров решения о выплате дивидендов.

Право на получение годовых дивидендов будут иметь лица, внесенные в реестр акционеров на дату составления списка лиц, имеющих право участвовать в годовом собрании акционеров.

Дивиденд, приходящийся на одну акцию и выраженный в денежной сумме, по-другому называется массой дивиденда. Масса дивиденда, соотнесенная с номинальной стоимостью акции, показывает ставку дивиденда. Ставка дивиденда выражается в процентах.

Дивиденд рассчитывается только на акции, которые находятся на руках у держателей. Акции, которые выкуплены у держателей или не размещены и находятся на балансе акционерного общества, в расчет при установлении дивидендов не принимаются.

Держателей (акционеров) можно разделить на:

• физических (частных, индивидуальных);

• коллективных (институциональных);

• корпоративных.

В мировой практике предпочтение отдается коллективному (институциональному) держателю, который поддерживается государством и имеет больше возможностей по сравнению с индивидуальным (физическим). За рубежом наиболее влиятельными коллективными инвесторами считаются страховые компании, частные пенсионные фонды, паевые фонды (фонды взаимных вложений).

Акции имеют свою цену. Различают следующие виды цены акции:

Номинальная (прямо связана с величиной уставного капитала.) Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой и обеспечивать всем держателям акций этого общества равный объем прав.

Эмиссионная (это цена, по которой акции продаются их первым владельцам.) не может быть ниже номинала. Разница между эмиссионной и номинальной стоимостью акции составляет эмиссионный доход.

При образовании больших компаний акции выпускались крупными сериями. Поэтому акциями начали торговать как любым другим товаром; возник регулярно действующий рынок акций. Цена, по которой акция продавалась на рынке, стала называться рыночной ценой. Рыночная цена, как правило, отличается от номинальной. Если рыночная цена больше номинальной, то их разница называется ажио (agio). Если наоборот, то дизажио (disagio).

Курсовая (рыночная) это цена, по которой акция продается на вторичном рынке. Это – основная форма цены. Рыночная цена обычно устанавливается на торгах на фондовой бирже и отражает действительную цену акции при условии большого объема сделок. Так как представления инвестора о доходности акции меняются, то меняются и цены. Как правило, учитывается и рыночная конъюнктура, поэтому в течение рабочего дня биржи цена продажи определенной акции может меняться. Цена, по которой совершается первая сделка, называется ценой открытия, а цена, по которой совершается последняя сделка, — ценой закрытия. Рыночная цена акций определяется соотношением спроса и предложения.

Балансовая это стоимость акции, рассчитанная по данным бухгалтерского баланса акционерного общества. Она определяется как частное от деления стоимости чистых активов АО на количество выпущенных акций и показывает, таким образом, величину активов акционерного общества по данным баланса, приходящихся на одну акцию.

Ликвидационная это та величина, которую получают акционеры в случае ликвидации акционерного общества.

Потребность в оценке акции особенно

необходима при:

• поглощении и слиянии общества;

• покупке голосующего пакета акций;

• выдаче кредита под обеспечение акций;

• преобразовании открытого АО в закрытое АО;

• определении целесообразности выкупа ранее реализованных собственных акций;

• разделении и выделении общества;

• ликвидации общества.

Произведение рыночной стоимости акции на количество выпущенных акций определяет капитализацию компаний.

|

|

|