|

Инвестиционная стоимость – суммарная текущая стоимость потока платежей, генерируемых данной акцией.

|

|

|

|

Практическое использование данной формулы возможно в том случае, если:

1) Величину прогнозируемых дивидендов можно определить с некоторой степенью точности. На практике вместо дивидендных выплат используют денежный поток, (или чистую прибыль, или выручку от реализации).

2) Период прогнозирования ограничивается 5-7 годами.

3) Основная сложность заключается в определении ожидаемой доходности, которая будет включать как безрисковую составляющую, так и плату за риск инвестирования в данные конкретные ценные бумаги.

Способы определения ожидаемой доходности (ставки дисконтирования).

аналитический, разложив ставку на составные части.

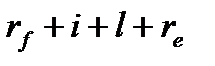

Ставку дисконтирования можно представить следующим образом: г =

где: r — ставка дисконтирования,

— ставка без риска, т.е. ставка по инвестициям, для которых отсутствует риск; в качестве такой ставки берут доходность по государственным ценным бумагам для соответствующих сроков погашения,

— ставка без риска, т.е. ставка по инвестициям, для которых отсутствует риск; в качестве такой ставки берут доходность по государственным ценным бумагам для соответствующих сроков погашения,

l — премия за ликвидность,

i— темп инфляции,

— реальная ставка банковского процента.

— реальная ставка банковского процента.

Например,  , = 15%,.

, = 15%,.  = 5%, l = 2%, i = 3%, тогда

= 5%, l = 2%, i = 3%, тогда

= 15 + 5 + 2 + 3 = 25%

= 15 + 5 + 2 + 3 = 25%

2. на основе средневзвешенной стоимости капитала

В общем виде формулу модели можно записать следующим образом:

R = de × ie + dk × ik, (3)

где R – средневзвешенная стоимость капитала; de – доля собственных средств в капитале компании; dk – доля заемных средств в инвестированном капитале компании; ie – стоимость привлечения акционерного капитала; ik – стоимость привлечения заемных средств.

3. На основе модели САРМ (модели оценки капитальных активов).

ставка дисконтирования определяется по следующей формуле:

R = r0 + β × (Rm – r0) + S1 + S2 + S3 + C, (2)

где R – ставка дисконтирования (ожидаемая доходность); r0 – безрисковая ставка; β – мера систематического риска; Rm – доходность рынка; S1 – премия за риск для малых компаний; S2 – премия за риск, характерный для отдельной компании (несистематический риск); S3 – премия за риск для закрытых компаний; C – премия за страновой риск.

|

|

|

Изменчивость цены акции характеризуется -коэффициентом. Он показывает, как поведет цена данной акции при изменении всего рынка акций или его определенной части (это характеризуется каким-то индексом). По-другому можно сказать, что коэффициент бета служит мерой эластичности процентного изменения цены акции по отношению к одновременному процентному изменению рынка (или индекса).

Коэффициент бета рынка (или индекса) принимается за 1. Если -коэффициент какой-то акции больше 1 то вложения в такие ЦБ считаются рискованными так как, это означает, что при повышении или снижении цен на рынке акций на рынке на 10 % цена на эту конкретную акцию вырастет (или упадет) больше чем на 10 %. Значение коэффициента бета от 0 до 1 свидетельствует о том, что при росте рынка акций на 10 % цена данной акции также вырастет, но в меньшей степени. Значение коэффициента бета меньше 1 свидетельствует о том, что при росте рынка цена данной акции будет падать, и наоборот, т.е. цена такой акции меняется в направлении, противоположном движению рынка (можно привести пример из области триллеров, когда в стране разруха, война, нищета, «все падает», то доходы похоронной компании, а, следовательно, и курс ее акций, растет).

Математически -коэффициент определяется как коэффициент ковариации доходности актива и доходности рынка

Где ra-доходность акции за определенный период времени (например, за квартал)

, Pн – цена на начало периода

, Pн – цена на начало периода

r0- безрисковая доходность

средняя избыточная доходность акции

средняя избыточная доходность акции

Rm- доходность рынка

Iн – значение индекса на начало периода

Iн – значение индекса на начало периода

|

|

|

Средние значения находятся по формуле средней арифметической простой.

Согласно модели САРМ определяется равновесная доходность ЦБ, однако состояние равновесия это то положение к которому рынок только стремится, т.е. как правило фактическая доходность отличается от равновесной. Разница между фактической ожидаемой доходностью ЦБ и равновесной доходностью получила название α – коэффициента.

α – коэффициента характеризует избыточную доходность, т.е. недооцененность или переоцененность актива, чем больше α, тем более недооценен актив.

Ставку дисконтирования можно определить на основе модели АТО арбитражного ценообразования

r=b0+b1F1+ b2F2+…+ bnFn

где b1…bn степень влияния фактора;

F1…Fn- факторы, влияющие на доходность.

В качестве факторов могут выступать макроэкономические параметры например, темп роста ВВП, уровень инфляции, курс $, расходы на оборону и.т.д.;

Мезоэкономичекие факторы, темп роста отрасли, отраслевые индексы;

Микрофакторы – зависят от деятельности предприятия, контролируемые, выручка от реализации, величина собственного капитала, стоимость активов и т.д.

Цели эмиссии ЦБ:

- снижение финансового левериджа

2. Финансирование слияний и поглощений

3. Привлечение инвестиций.

Вексель

Вексель – это ценная бумага, представляющая из себя обязательство одной стороны заплатить некоторую сумму денег другой стороне по достижении определённой даты в будущем.

Вексель – древнейшая разновидность ценной бумаги.

Предшественником векселя являлись долговые расписки, появившиеся в античную эпоху (Древний Рим, Древняя Греция). В то время была нехватка монет у торговцев. Чтобы не замедлять хозяйственный оборот вместо денег за товары или услуги покупатель выдавал долговую расписку, которую кредитор мог предъявить к оплате после наступления определенного срока. Данные механизмы совершенствовались несколько столетий, что в итоге привело к возникновению векселей.

Родиной векселей считается Италия XII в., в то время это был центр мировой торговли. Чтобы избежать проблем с перевозкой и обменом денег (в каждом гос-ве деньги были разные) необходимо было изобрести инструмент, который делал расчеты как бы безналичными. И таким изобретение стал вексель - бумага определенной формы, которая обязывала совершить платеж ее предъявителю.

|

|

|

Впоследствии правила вексельного обращения стали устанавливаться на государственном уровне.

В 1569 г. в итальянском городе Болонье был принят первый вексельный устав- з-н, который подробно регламентировал форму векселей и порядок их обращения.

1848 г. был принят Общегерманский вексельный устав. На его основе впоследствии были приняты вексельные уставы Швеции, Финляндии, Бельгии и Италии. Началось формирование общеевропейского пространства с одинаковыми правилами обращения векселей.

В 1910 г. в Гааге (Нидерланды) открылась международная конференция с целью выработки единого Европейского вексельного устава, однако его принятию помешала первая мировая война (1914-1918 гг.)

В 1930 г. в Женеве был принят Единообразный вексельный закон - международный документ, который устанавливает базовые правила выпуска и обращения векселей.

В России векселя были признаны при Петре I, когда в 1709 г. был принят первый вексельный устав. В 1902г. был принят новый более подробный Российский вексельный устав, составленный по образцу Общегерманского вексельного устава, что позволило России войти в европейскую вексельную систему.

После прихода к власти большевиков (1917г.) векселя были запрещены, затем в1922 г. в связи с началом нэпа был разрешен ограниченный оборот векселей, после свертывания нэпа в 1930 г. векселя снова были запрещены. В 1936 г. СССР ратифицировал единообразный вексельный закон, векселя номинально были узаконены, однако вплоть до 1990 г. они не применялись в хозяйственном обороте ввиду плановой экономики в СССР. В 1990г. в условиях зарождения рыночной экономики, гиперинфляции и острой нехватки наличности, векселя стали в России одной из основных форм расчетов. Федеральный закон №48-ФЗ «О просто и переводном векселе» окончательно узаконил вексельный оборот в современной России.

Т.о. векселя получили широкое распространение в связи с тем, что с их помощью субъекты хозяйственной деятельности самостоятельно решали проблемы, возникающие в сфере взаиморасчётов.

|

|

|

Свойства векселя:

- абстрактность: на этом документе не указывается источник образования долга или содержание сделки, а также нет ссылки на какие-либо договора или документы;

- бесспорность: оплата векселя обязательная, безоговорочная и гарантированная законодательством;

- обращаемость: обуславливает возможность применения этой ценной бумаги как средства платежа путем проставления на оборотной стороне векселя передаточной надписи (индоссамента).

- возможность использования в качестве обеспечения кредита: передача векселя банку под залог

- монетарность, т. е. предметом вексельного обязательства могут быть только деньги;

- право протеста, позволяющее векселедержателю, в случае, если должник не оплачивает вексель, совершить протест, т. е. на следующий день после истечения даты платежа официально удостоверить факт отказа от оплаты в нотариальной конторе по месту нахождения плательщика. Затем вексель представляется в арбитражный суд;

- солидарная ответственность, состоящая в том, что при своевременном совершении протеста векселедержатель имеет право предъявить иск ко всем лицам, связанным с обращением этого векселя, и к каждому из них в отдельности.

- удобство расчетов, поскольку отсутствует необходимость в наличных денежных средствах.

Векселедержателю для того, чтобы рассчитаться по сделке, необходимо только проставить на его обороте подпись и печать и передать в руки своему оппоненту. В случае проставления именного индоссамента вексель является также способом защиты средств от хищения или различных мошеннических действий.

Функции векселя

Вексель является:

1. Кредитной формой денег, средством платежа; и средством обеспечения сделок и кредитов;

2. Ускорителем расчётов между субъектами производственно-хозяйственной деятельности и банками;

3. Инструментом планирования и перераспределения денежных потоков во времени;

4. Инструментом перевода денег из одной местности в другую;

5. Инструментом расшивки неплатежей. (Разновидность реструктуризации задолженности, осуществление зачетных схем разрешения долговых проблем.)

|

|

|