|

3. Регулярное ранжирование – лучший способ формирования однородных по мере риска групп активов

|

|

|

|

3. Регулярное ранжирование – лучший способ формирования однородных по мере риска групп активов

При разработке структуры инвестиционной декларации нашей компанией были проанализированы все виды рисков, сопровождающих инвестирование на рынках ценных бумаг и недвижимости, и способы их ограничения. Инвестиционная декларация определяет объекты инвестиций и требования к составу и структуре активов. Состав и структура активов определяют меру риска портфеля, закрепляются в инвестиционной декларации и регламенте в виде количественных ограничений.

Тонкая и грубая настройка меры риска.

Лимит на категорию ценных бумаг (акции/облигации) является инструментом грубой настройки уровня риска. Система ранжирования ценных бумаг на группы позволяет осуществить тонкую настройку уровня риска, устанавливая лимиты на каждую группу ценных бумаг и лимит на одного эмитента в рамках каждой группы. Требования к составу и структуре активов закрепляются в виде многоуровневой системы количественных ограничений.

Для ценных бумаг это выглядит следующим образом:

· лимит на категорию ценных бумаг (акции/облигации);

· лимит на группу ценных бумаг в рамках каждой категории (акции/облигации);

· лимит на одного эмитента в рамках каждой группы.

Количественные критерии ранжирования

Система ранжирования (Arsagera Asset Certification) устанавливает количественные и балльные критерии, по которым ценные бумаги ранжируются на однородные по своим характеристикам группы:

· для акций – ликвидность (оборот) и капитализация (размер компании);

· для облигаций – ликвидность (оборот), кредитное качество (надежность) и качество корпоративного управления (для корпоративных облигаций).

|

|

|

Система ранжирования ценных бумаг – это базис, позволяющий построить систему управления рисками. Система ранжирования ценных бумаг закреплена юридическим документом, сопровождающим управление портфелем. Лимиты на те или иные группы ценных бумаг, например, только на голубые фишки и высоконадежные облигации, обеспечивают ситуацию, при которой акции из второго и третьего эшелона, а также высокодоходные («мусорные») облигации не окажутся в портфеле.

4. Успешность инвестирования – точный прогноз процентных ставок

Уровень процентных ставок в экономике определяет стоимость финансовых активов

Приведем упрощенный пример. Если инвесторы готовы вкладывать деньги с доходностью 50% годовых (вложения окупаются за два года), то цена

за бизнес, приносящий $100 000 в год, будет $200 000. При требуемой доходности в 20% годовых этот же бизнес будет стоить $500 000. Что же получается? Бизнес все так же приносит доход в $100 000, но его оценка изменилась в 2, 5 раза. Такая разница объясняется исключительно доходностью, которую требуют инвесторы от вложения в бизнес, а она, в свою очередь, зависит от уровня процентных ставок в экономике.

Допустим, Инвестор сумел спрогнозировать, что в будущем (в течение года) произойдет снижение доходности, требуемой от такого рода бизнеса, с 50% до 20% годовых. В этом случае, купив бизнес, приносящий $100 000 в год, за $200 000, Инвестор сможет через год продать этот же бизнес за $500 000, плюс за год сам бизнес принесет $100 000. Итого: вложив $200 000, получаем $600 000 или 200% за год вместо ожидаемых 50% годовых.

Предположим, что на следующий год Инвестору удается спрогнозировать, что через год уровень доходности, с которой инвесторы будут готовы приобретать такой бизнес, будет составлять 30-35% годовых. То есть инвесторы будут готовы приобрести его за три годовые прибыли – $300 000. В такой ситуации рациональным поведением Инвестора будет продажа этого бизнеса, так как даже с учетом того, что за год бизнес принесет $100 000, владелец такого бизнеса будет в убытке. Это яркая иллюстрация того, как от точного прогноза процентных ставок зависит будущая стоимость активов, и, как следствие, успешность инвестирования!

|

|

|

Уровень процентных ставок – важнейший макроэкономический показатель

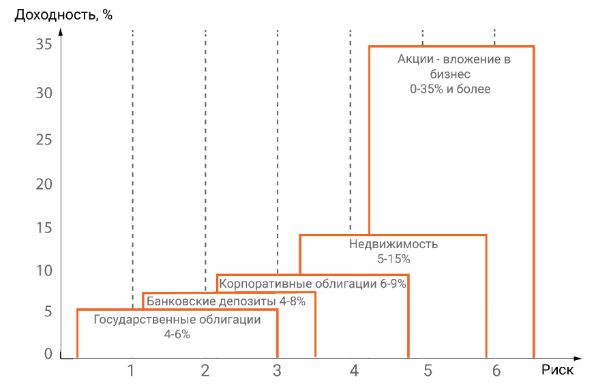

Каждой группе активов в зависимости от меры риска соответствует определенный диапазон доходности, с которой инвесторы готовы их приобретать. Доходность наиболее надежных активов (как правило, это государственные долговые инструменты) определяет базовый уровень процентных ставок. От более рискованных активов инвесторы ожидают более высокую доходность. Изменение базового уровня процентных ставок влияет на доходность всех групп активов.

|

|

|