|

Экспресс-диагностика финансового состояния предприятия и основные технико-экономические показатели деятельности за 2004-2006 гг

|

|

|

|

Для предварительного обзора финансово-хозяйственной деятельности предприятия рассмотрим динамику основных технико-экономических показателей деятельности ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг.

Источниками информации для проведения анализа выступает бухгалтерская отчетность предприятия и данные аналитического учета за 2004-2006 гг. Расчетные данные представим в виде таблицы 4.

Таблица 4 Динамика основных технико-экономических показателей ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг

| Показатели | 2004 г. | 2005 г. | 2006 г. | ||||

| Значение, тыс.руб. | Абсолютное изменение, от 2004 г. тыс.руб. | Темп роста, % | Абсолютное изменение, от 2005 г. тыс.руб. | Темп роста, % | |||

| Выручка от реализации, тыс.руб. | 56451 | 60257 | 112569 | 56118,00 | 199,41 | 52312,00 | 186,81 |

| Себестоимость продукции, работ, тыс.руб. | 47056 | 50421 | 100855 | 53799,00 | 214,33 | 50434,00 | 200,03 |

| Прибыль от реализации, тыс.руб. | 9395 | 9836 | 11714 | 2319,00 | 124,68 | 1878,00 | 119,09 |

| Чистая прибыль, тыс.руб. | 7752 | 8797 | 9781 | 2029,00 | 126,17 | 984,00 | 111,19 |

| Среднегодовая стоимость основных средств, тыс. руб. | 18463 | 18415 | 18202 | -261,00 | 98,59 | -213,00 | 98,84 |

| Фондоотдача | 3,06 | 3,27 | 6,18 | 3,13 | 202,27 | 2,91 | 189,00 |

| Фондоемкость, руб./руб. | 0,33 | 0,31 | 0,16 | -0,17 | 49,44 | -0,14 | 52,91 |

| Фондовооруженность, руб./чел. | 48,08 | 44,37 | 39,06 | -9,02 | 81,24 | -5,31 | 88,03 |

| Амортизация, тыс.руб. | 61 | 73 | 84 | 23,00 | 137,70 | 11,00 | 115,07 |

| Среднегодовая стоимость оборотных средств, тыс. руб. | 6305 | 6532 | 7302 | 997,00 | 115,81 | 770,00 | 111,79 |

| Среднесписочная численность, чел. | 384 | 415 | 466 | 82,00 | 121,35 | 51,00 | 112,29 |

| Производи-тельность труда, тыс. руб. | 147,01 | 145,20 | 241,56 | 94,56 | 164,32 | 96,37 | 166,37 |

| Фонд оплаты труда, тыс. руб. | 20791,296 | 25497,6 | 34111,2 | 13319,90 | 164,06 | 8613,60 | 133,78 |

| Среднемесячная зарплата, руб. | 4512 | 5120 | 6100 | 1588,00 | 135,20 | 980,00 | 119,14 |

| Экономическая рентабельность, % | 16,64 | 16,32 | 10,41 | -6,24 | 62,53 | -5,92 | 63,75 |

|

|

|

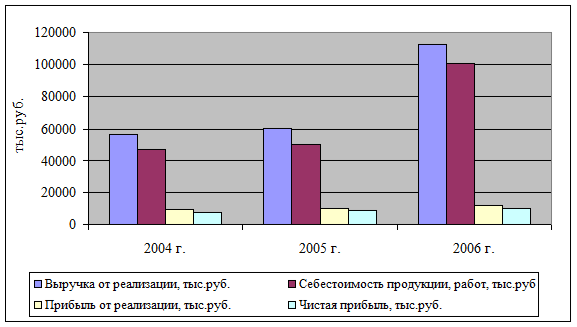

При анализе таблицы 4 можно выделить, что:

- наблюдается увеличение у показателя выручки от реализации, что обуславливается увеличением объема выполненных работ и повышением уровня среднереализационных цен. В 2006 г. сумма выручки составила 112569 тыс. руб., что выше показателя 2004 г. на 56118 тыс. руб., и выше показателя 2005 г. на 52312 тыс. руб. В связи с увеличением объемов и реализации выполненных работ (оказанных услуг) наблюдается увеличение себестоимости продукции, так в 2006 г. себестоимость проданных работ, услуг составила 100855 тыс. руб., что выше показателя 2004 г. на 53799 тыс.руб., и выше показателя 2005 г. на 50434 тыс. руб. При сопоставлении темпов роста выручки и себестоимости можно отметить, что темп роста себестоимости опережает темп роста выручки;

- среднегодовая стоимость основных производственных фондов имеет тенденцию к снижению, так в 2006 г. стоимость основных средств составила 18202 тыс. руб., что ниже показателя 2004 г. на 261 тыс. руб., и ниже показателя 2005 г. на 213 тыс. руб., темп роста соответственно составил 98,59 % и 98,84 %;

- показатель фондоотдачи имеет тенденцию к увеличению, но следует учесть, что основные средства, приобретенные в конце отчетного года не участвовали в процессе производства и реализации продукции и соответственно фондоотдачи по ним нет;

- среднегодовая стоимость оборотных средств в 2006 г. составила 7302 тыс. руб., что выше показателя 2005 г. на 770 тыс. руб., и выше показателя 2003 г. на 997 тыс. руб.;

- на предприятии с 2004 г. по 2006 г. произошло увеличение численности работающих на 82 человека, темп прироста составил 21,35 %;

- увеличение численности работающих на предприятии и увеличение средней заработной платы, а так же увеличение объемов производства привело к повышению фонда оплаты труда на 13319 тыс. руб. в 2006 г. по сравнению с 2004 г. и на 8613,60 тыс. руб. по сравнению 2006 г. с 2005 г.

Для более наглядного представления рассмотренных показателей динамику финансовых результатов рассмотрим при помощи рис. 2.

|

|

|

Рис. 2. Динамика финансовых результатов деятельности ОАО «Эксплуатационное вагонное депо» за 2004-2006 гг

Далее проведем экспресс-диагностику финансового состояния предприятия на основании данных бухгалтерской отчетности за 2004-2006 гг.

Для проведения анализа в качестве методического обеспечения используются указания приведенные в Приказе ФСОФО РФ от 23.01.2001г № 16 «Об утверждении «Методических указаний по проведению анализа финансового состояния организаций».

Основной целью проведения экспресс-анализа финансового состояния является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой активности, эффективности деятельности. Для проведения анализа используется система показателей:

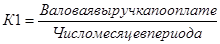

1. Общие показатели:

Среднемесячная выручка (К1) характеризует масштаб бизнеса организации:

(20)

(20)

Доля денежных средств в выручке (К2) характеризует финансовый ресурс организации, возможность своевременного исполнения своих обязательств:

(21)

(21)

Среднесписочная численность персонала (К3) характеризует масштабы деятельности предприятия, соответствует строке 850 формы № 5 по ОКУД.

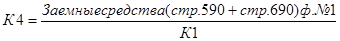

2. Показатели платежеспособности и финансовой устойчивости

Степень платежеспособности общая (К4) характеризует сроки возможного погашения всей кредиторской задолженности:

(22)

(22)

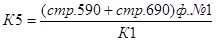

Коэффициент задолженности по кредитам (К5). Уменьшение его уровня характеризует перекос структуры долгов в сторону товарных кредитов, неплатежей бюджету и по внутренним долгам, что оценивается отрицательно:

(23)

(23)

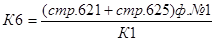

Коэффициент задолженности другим организациям (К6). Повышение его уровня характеризует увеличение удельного веса товарных кредитов в общей сумме долгов:

(24)

(24)

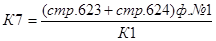

Коэффициент задолженности фискальной системе (К7). Повышение его уровня характеризует увеличение удельного веса задолженности бюджету в общей сумме долгов (23, С. 612):

|

|

|

(25)

(25)

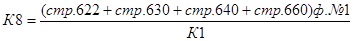

Коэффициент внутреннего долга (К8). Повышение его уровня характеризует увеличение удельного веса внутреннего долга в общей сумме долгов:

(26)

(26)

Степень платежеспособности по текущим обязательствам (К9) характеризует сроки возможного погашения текущей задолженности перед кредиторами:

(27)

(27)

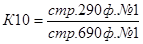

Коэффициент покрытия текущих обязательств оборотными активами (К10) показывает, насколько текущие обязательства покрываются оборотными активами:

(28)

(28)

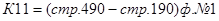

Собственный капитал в обороте (К11). Отсутствие его показывает, что все оборотные активы сформированы за счет заемных средств:

(29)

(29)

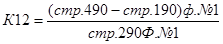

Доля собственного капитала в оборотных активах (К12) определяет степень обеспеченности организации собственными оборотными средствами:

(30)

(30)

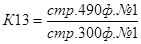

Коэффициент финансовой автономии (К13) показывает, какая часть активов сформирована за счет собственных средств организации:

(31)

(31)

3. Показатели деловой активности (23, С. 613)

Продолжительность оборота оборотных активов (К14) показывает, за сколько месяцев оборачиваются оборотные активы:

(32)

(32)

Продолжительность оборота средств в производстве (К15) характеризует скорость оборачиваемости капитала в запасах:

(33)

(33)

Продолжительность оборота средств в расчетах (К16) характеризует скорость погашения дебиторской задолженности:

(34)

(34)

|

|

|

4. Показатели рентабельности

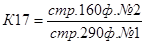

Рентабельность оборотного капитала (К17) характеризует эффективность использования оборотного капитала организации:

(35)

(35)

Рентабельность продаж (К18) показывает, сколько получено прибыли на рубль выручки:

(36)

(36)

5. Показатели интенсификации процесса производства Среднемесячная выработка на одного работника (К19) характеризует уровень производительности (интенсивности) труда работников предприятия:

(37)

(37)

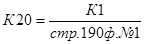

Фондоотдача (К20) характеризует интенсивность использования основных средств:

(38)

(38)

6. Показатели инвестиционной активности организации

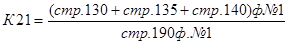

Коэффициент инвестиционной активности (К21) характеризует инвестиционную активность организации:

(39)

(39)

Изучение динамики данных показателей позволяет довольно полно охарактеризовать финансовое состояние предприятия и установить наметившиеся его изменения. Для удобства представления расчетных данных составим таблицу 5.

Таблица 5 Экспресс-анализ финансового состояния ОАО «Эксплуатационное вагонное депо» за период 2004-2006 гг

| Наименование показателя | 2004 | 2005 | 2006 | ||||||

| Показатель | Абсолютное изменение | Темп роста, % | Показатель | Абсолютное изменение | Темп роста, % | ||||

| 1. Общие показатели | |||||||||

| 1.1. Среднемесячная выручка от реализации | 4704,25 | 5021,41 | 317,16 | 106,74 | 9380,75 | 4359,34 | 186,82 | ||

| 1.2. Среднесписочная численность работников, чел. | 384 | 415 | 31 | 108,07 | 466 | 51 | 112,29 | ||

| 2. Показатели платежеспособности и финансовой устойчивости | |||||||||

| 2.1. Степень платежеспособности общая | 2,92 | 2,6 | -0,32 | 89,04 | 1,37 | -1,23 | 52,69 | ||

| 2.2. Коэффициент задолженности по кредитам банков и займам | 2,81 | 2,5 | -0,31 | 88,97 | 1,31 | -1,19 | 52,40 | ||

| 2.3. Коэффициент задолженности другим организациям | 0,1 | 0,09 | -0,01 | 90,00 | 0,05 | -0,04 | 55,56 | ||

| 2.4. Коэффициент задолженности фискальной системе | 0,003 | 0,004 | 0,001 | 133,33 | 0,002 | -0,002 | 50,00 | ||

| 2.5. Коэффициент внутреннего долга | 0,002 | 0,002 | 0 | 100,00 | 0,002 | 0 | 100,00 | ||

| 2.6. Степень платежеспособности по текущим обязательствам | 0,14 | 0,13 | -0,01 | 92,86 | 0,08 | -0,05 | 61,54 | ||

| 2.7. Коэффициент покрытия текущих обязательств оборотными активами | 9,28 | 9,92 | 0,64 | 106,90 | 10,71 | 0,79 | 107,96 | ||

| Продолжение таблицы 5 | |||||||||

| 2.8. Собственный капитал в обороте | -7461 | -6320 | 1141 | 84,71 | -5006 | 1314 | 79,21 | ||

| 2.9. Доля собственного оборотного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) | -1,18

| -0,93 | 0,25 | 78,81 | -0,64 | 0,29 | 68,82 | ||

| 2.10. Коэффициент автономии (финансовой независимости) | 0,44 | 0,48 | 0,04 | 109,09 | 0,5 | 0,02 | 104,17 | ||

| 3. Показатели эффективности финансово-хозяйственной деятельности (деловой активности и рентабельности) | |||||||||

| 3.1. Продолжительность оборота оборотных активов | 1,34 | 1,34 | 0 | 100,00 | 0,83 | -0,51 | 61,94 | ||

| 3.2. Коэффициент оборотных средств в производстве (в днях) | 0,48 | 0,45 | -0,03 | 93,75 | 0,25 | -0,2 | 55,56 | ||

| 3.3. Коэффициент оборотных средств в расчетах (в днях) | 0,86 | 0,89 | 0,03 | 103,49 | 0,58 | -0,31 | 65,17 | ||

| 3.4. Рентабельность оборотного капитала, % | 31 | 35 | 4 | 112,90 | 37,79 | 2,79 | 107,97 | ||

| 3.5. Рентабельность продаж, % | 16,64 | 16,32 | -0,32 | 98,08 | 10,41 | -5,91 | 63,79 | ||

| 3.6. Среднемесячная выработка на одного работника | 12,25 | 12,10 | -0,15 | 98,77 | 20,13 | 8,03 | 166,37 | ||

| 3.7. Эффективность внеоборотного капитала (фондоотдача) | 0,25 | 0,27 | 0,02 | 108,00 | 0,52 | 0,25 | 192,59 | ||

| 3.8. Коэффициент инвестиционной активности |

|

|

|

|

|

|

| ||

Как показывает проведенный экспресс – анализ, среднемесячная выручка от реализации продукции в 2006 г. составила 9380,75 тыс.руб., что выше уровня 2005 г. на 4359,34 тыс. руб., а уровень 2005 г. выше уровня 2004 г. на 317,16 тыс.руб. Такое увеличение вызвано увеличением объема выполненных работ (оказанных услуг).

Показатель общей степени платежеспособности снизился на 1,23 в 2006 году по сравнению с показателем 2005 года, а темп роста составил соответственно 52,69 %. Но вместе с тем наблюдается снижение коэффициентов задолженности, а именно:

- снижение коэффициента задолженности по кредитам банков и займам составило в 2006 г. –1,99 п. По сравнению с 2005 г. и снижение с 2004 г. по 2005 г. составило 0,13 п.;

- снижение коэффициента задолженности другим организациям с 2004 по 2005 г. составило 0,01 п., и снижение с 2005 г. по 2006 г. составило 0,04 п.;

- коэффициент задолженности фискальной системе также имеет тенденцию к снижению, снижение в 2006 г. по сравнению с показателем 2005 г. составило 0,002 п.;

- коэффициент внутреннего долга остался без изменений.

Наблюдается незначительное снижение платежеспособности по текущим обязательствам.

Возросла сумма собственного капитала в обороте (хотя значение показателя на протяжении рассматриваемого периода имеет отрицательное значение), соответственно увеличился коэффициент обеспеченности собственными средствами, темп роста составил в 2006 г. 107,96 % по сравнению с 2005 г.

Незначительно увеличился коэффициент финансовой автономии, темп роста в 2006 г. по сравнению с показателем 2005 г. составил 104,17 %, значение на 2005 г. составило 0,48 что выше показателя 2004 г. на 0,04 п.

При рассмотрении показателей рентабельности, можно увидеть, что рентабельность оборотного капитала имеет тенденцию к увеличению, показатель рентабельности продаж понижался в течении 2 лет и на конец 2006 г. составил 10,41 %, показатель среднемесячной выработки на одного работника имеет тенденцию к увеличению, так же наблюдается увеличение показателя фондоотдачи внеоборотного капитала.

Далее проведем для более подробного представления о финансовой деятельности предприятия и финансового положения проведем финансово-экономический анализ.

|

|

|