|

Дебет 90-53 Кредит 68 субсчет «расчеты по ндс»

|

|

|

|

Пример

Общая сумма доходов фирмы, занимающейся игорным бизнесом, за отчетный период составила 16 000 000 руб., в том числе:

· от игорного бизнеса – 10 000 000 руб.;

· от сдачи части помещения в аренду под офисы – 6 000 000 руб.

Общая сумма расходов фирмы составила 9 000 000 руб. Расходы между видами деятельности разделить невозможно. В этом случае базу по налогу на прибыль определяют так:

Доля доходов от игорного бизнеса в общей сумме доходов составит:

10 000 000 руб.: 16 000 000 руб. × 100% = 62,5%.

Сумма расходов фирмы по игорному бизнесу равна:

9 000 000 руб. × 62,5% = 5 625 000 руб.

Налоговая база по налогу на прибыль составит:

6 000 000 – (9 000 000 – 5 625 000) = 2 625 000 руб.

Аналогичный порядок распространяется на организации, которые перешли на уплату единого налога на вмененный доход.

Доходы, полученные в натуральной форме, учитывают в целях налогообложения исходя из цены сделки. Ее определяют по статье 105.3 Налогового кодекса. Согласно этой статье стоимость полученных ценностей определяют исходя из их цены, установленной договором, или рыночной цены. Рыночную цену товаров (работ, услуг) определяют на момент совершения сделки.

Более подробно о порядке определения доходов смотрите раздел «Доходы фирмы».

Обратите внимание: организация – налоговый агент при выплате дивидендов определяет базу по налогу на прибыль особо. Как разницу между дивидендами, которые подлежат распределению (без вычета сумм, выплачиваемых иностранным компаниям и гражданам), и дивидендами, полученными самим налоговым агентом за текущий и предыдущий отчетные (налоговые) периоды, если данные суммы ранее не облагались налогом (ст. 275 НК РФ). Подробнее об этом читайте раздел «Ставки и расчет налога».

|

|

|

Кроме того, особым образом определяют налоговую базу банки, страховщики, негосударственные пенсионные фонды, клиринговые организации, фирмы – участники проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28 сентября 2010 г. № 244-ФЗ «Об инновационном центре «Сколково», участники консолидированной группы налогоплательщиков, профессиональные участники рынка ценных бумаг, а также фирмы, которые работают с ценными бумагами и финансовыми инструментами срочных сделок (п. 11–19 ст. 274 НК РФ).

Как сказано выше, сумму облагаемой прибыли обычно определяют как разницу между полученными доходами и понесенными расходами. Однако в какой момент нужно учитывать доходы и расходы при расчете налога? Это зависит от того, какой метод определения доходов и расходов применяет ваша фирма: метод начисления или кассовый метод.

Метод начисления

Порядок признания доходов при методе начисления установлен статьей 271 Налогового кодекса, а расходов – статьей 272 Налогового кодекса.

Если фирма использует метод начисления, то доходы от реализации считают полученными в том периоде, когда у фирмы появилось право на их получение (например, организация передала покупателю товар, и он обязан с ней расплатиться). Когда фирма получит деньги или иное имущество в счет оплаты товара, значения не имеет. Поэтому при реализации товаров (работ, услуг) датой получения дохода считают день перехода права собственности на них от продавца к покупателю.

Пример

ЗАО «Актив» применяет метод начисления. В марте фирма отгрузила покупателю партию товаров. Право собственности перешло к покупателю в момент получения товаров со склада продавца. Деньги в оплату товаров поступили на расчетный счет «Актива» в апреле. Однако, несмотря на это обстоятельство, дата получения дохода для целей исчисления налога – март отчетного года.

|

|

|

Даты признания доходов в зависимости от их вида смотрите в таблице:

| Вид дохода | Дата признания дохода |

| реализация товаров (работ, услуг) | день перехода права собственности на них от продавца к покупателю |

| реализация товаров (работ, услуг) по договору комиссии (агентскому договору) налогоплательщиком-комитентом (принципалом) | дата реализации принадлежащего комитенту (принципалу) имущества (имущественных прав). Комиссионер (агента) ее указывает в извещении о реализации и (или) в отчете. |

| реализация недвижимого имущества | дата передачи данного имущества приобретателю этого имущества по передаточному акту или иному документу о передаче недвижимого имущества. |

| реализация ценных бумаг | дата прекращения обязательств по передаче ценных бумаг зачетом встречных однородных требований |

Дату получения внереализационных доходов определяют в зависимости от конкретного вида дохода. Некоторые – в момент начисления, некоторые – в момент фактического поступления денег. Подробнее об учете внереализационных доходов смотрите раздел «Доходы фирмы» → подраздел «Доходы, облагаемые налогом на прибыль» → ситуацию «Внереализационные доходы».

Если доходы относятся к нескольким отчетным (налоговым) периодам, фирма распределяет их самостоятельно с учетом принципа равномерности признания доходов и расходов.

Расскажем о некоторых нюансах, связанных с определением доходов.

Для фирм, которые заключают длительные договоры (сроком более одного отчетного или налогового периода), Налоговый кодекс предусматривает особый порядок учета выручки. Она должна распределяться «с учетом принципа равномерности признания доходов и расходов» (п. 2 ст. 271 НК РФ).

Казалось бы, данная норма предназначена только для компаний, выполняющих работы более одного года. Но это не так. К длительным относятся и соглашения, начало работ по которым приходится на один календарный год, а окончание – на другой. Например, фирма получила заказ в декабре текущего года, а сдала его в январе следующего года. В данном случае фактически работы выполнялись два месяца. Но формально они продолжались более одного налогового периода. Таким образом, обязанность равномерно распределять доходы может «достаться» практически любой фирме.

|

|

|

В бухучете выручку по долгосрочным договорам можно отразить либо по мере готовности отдельных этапов работ, либо после того, как работы будут выполнены полностью (п. 13 ПБУ 9/99).

В налоговом учете также предусмотрено два способа учета выручки. Первый предполагает учет выручки равномерно (общий доход делится на количество месяцев, на которые заключен договор). Второй – пропорционально доле расходов каждого периода, согласно смете, составленной к договору.

Пример

ЗАО «Актив» занимается маркетинговыми исследованиями. В ноябре фирма заключила договор с ООО «Пассив». Согласно его условиям, услуга должна быть оказана в феврале следующего года. Договорная стоимость – 200 000 руб. Промежуточную готовность работ определить невозможно, поэтому выручка по договору в бухучете будет отражена в полном объеме (200 000 руб.) в феврале. В налоговом учете доход будет отражен в два этапа: одна часть – в ноябре и декабре, другая – в январе и феврале следующего года. Принцип его распределения фирма должна выбрать сама.

Ситуация 1. Равномерно

Договор заключен на 4 месяца. Значит, ежемесячно в состав доходов надо включать по 50 000 руб. (200 000 руб.: 4 мес.).

Ситуация 2. Пропорционально расходам

К договору составлена смета на 120 000 руб., половина суммы будет потрачена в первый месяц. Поэтому уже 50% выручки (100 000 руб.) «Актив» учтет в ноябре.

Оба эти способа имеют значительный недостаток. Так, в налоговом учете часть выручки будет отражена значительно раньше, чем в бухгалтерском. А значит, заплатить с нее налог на прибыль придется также раньше. Причем если учитывать доход пропорционально понесенным расходам, то в ноябре и декабре придется учесть наибольшую его часть, поскольку именно на начальных этапах работ затраты наибольшие. Кроме того, возникнут разницы по ПБУ 18/02, что ведет к лишней работе для бухгалтера.

Однако избежать этих неприятностей несложно. Пункт 2 статьи 271 Налогового кодекса гласит, что «особый» учет доходов нужен, «если условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг)». Иными словами, спецправила вы можете не применять, если предусмотрите в договоре поэтапную сдачу работ. Причем достаточно будет всего двух этапов.

|

|

|

Пример

Воспользуемся условиями предыдущего примера. В договоре стороны предусмотрели два этапа сдачи работ. Первый – 31 января следующего года. На него приходится 50 000 руб. По его результатам «Актив» должен представить «Пассиву» концепцию маркетингового исследования. Сдача второго этапа намечена на 28 февраля. По его результатам «Пассив» получит отчет о маркетинговом исследовании и полностью рассчитается с «Активом» (перечислит 150 000 руб.).

Как видите, такой вариант для фирмы предпочтительнее. Поэтому, если вы уже подписали договор, срок действия которого переходит на следующий год, но поэтапной сдачи работ в нем не предусмотрено, можно внести это условие задним числом.

По производствам с длительным (более одного налогового периода) технологическим циклом, если условиями заключенных договоров не предусмотрена их поэтапная сдача, доход от реализации фирма распределяет самостоятельно в соответствии с принципом формирования расходов по ним.

Подробнее о формировании облагаемых доходов смотрите раздел «Доходы фирмы».

Расходы по методу начисления признают в том отчетном (налоговом) периоде, в котором они возникли. Время их фактической оплаты или другой формы погашения задолженности перед поставщиком (подрядчиком) значения не имеет.

При этом статья 272 Налогового кодекса определяет для отдельных видов расходов различные даты их признания. Перечислим некоторые из этих расходов и даты, когда они могут быть учтены:

| Вид расхода | Дата признания расхода |

| Затраты на приобретение сырья и материалов | Дата их передачи в производство. При этом затраты учитывают в части, приходящейся на произведенные товары (работы, услуги) |

| Затраты, связанные с приобретением результатов работ, услуг производственного характера | Дата подписания организацией акта приемки-передачи таких работ и услуг |

| Амортизация | В размере ежемесячно начисляемых сумм в соответствии с нормами статей 259, 259.1, 259.2 и 322 Налогового кодекса |

| Оплата труда | Ежемесячно в размере сумм, начисляемых согласно статье 255 Налогового кодекса |

| Расходы на ремонт основных средств | В период их осуществления независимо от факта оплаты |

| Затраты на обязательное и добровольное страхование | Дата фактического перечисления страховых взносов в соответствии с условиями договора страхования. Если при этом договор страхования заключен на срок более года, то такие расходы по каждому платежу принимают равномерно в течение срока, соответствующего периоду уплаты взноса (пропорционально количеству календарных дней действия договора в отчетном периоде) |

| Суммы комиссионных вознаграждений; плата сторонним организациям за выполненные работы, оказанные услуги; арендные (лизинговые) платежи | Дата расчетов в соответствии с условиями договоров или предъявления организации документов для расчетов либо последний день отчетного (налогового) периода |

| Суммы выплаченных подъемных и компенсаций за использование для служебных поездок личных легковых автомобилей и мотоциклов | Дата перечисления денежных средств с расчетного счета (выплаты из кассы) фирмы |

| Суммы расходов на командировки, содержание служебного автотранспорта, представительских и иных аналогичных расходов | Дата утверждения авансового отчета |

| Суммы налогов и сборов | Установленная налоговым законодательством дата их начисления |

| Расходы по купле-продаже иностранной валюты | Дата перехода права собственности на иностранную валюту |

| Отрицательная курсовая разница по имуществу, требованиям и обязательствам, стоимость которых выражена в иностранной валюте | Дата перехода права собственности на иностранную валюту, а также последний день текущего месяца |

| Штрафы, пени, суммы возмещения убытков и иных санкций за нарушение условий договоров | Дата их признания должником или дата вступления в законную силу решения суда |

| Стоимость приобретения долей, паев | Дата реализации долей, паев |

| Проценты по кредитам и займам, срок действия которых приходится более чем на один отчетный период | Последний день каждого месяца отчетного периода. В случае прекращения действия договора до истечения отчетного периода расход признают на дату прекращения такого договора |

| Суммовая разница (с 1 января 2015 г. курсовая разница): | |

| – у фирмы-продавца | До 31 декабря 2014 г.: на дату погашения дебиторской задолженности за реализованные товары (работы, услуги); С 1 января 2015 г.: на дату погашения дебиторской задолженности за реализованные товары (работы, услуги) или на последнюю дату отчетного периода (в зависимости от того, какая дата наступила раньше); |

| – у фирмы-покупателя | До 31 декабря 2014 г.: на дату погашения кредиторской задолженности за приобретенные товары (работы, услуги); С 1 января 2015 г.: на дату погашения дебиторской задолженности за реализованные товары (работы, услуги) или на последнюю дату отчетного периода (в зависимости от того, какая дата наступила раньше); |

Если условиями договора предусмотрено получение доходов в течение более одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), фирма распределяет расходы самостоятельно с учетом принципа равномерности признания доходов и расходов.

|

|

|

Если фирма не может отнести расходы непосредственно на затраты по конкретному виду деятельности, она распределяет их пропорционально доле соответствующих доходов в их общей сумме. Более подробно об учете расходов смотрите раздел «Расходы фирмы».

Кассовый метод

По кассовому методу доход считают полученным, когда на банковский счет или в кассу фирмы поступили деньги за проданные товары (работы, услуги). Если в качестве оплаты фирме поступило другое имущество, то датой получения дохода считают дату его оприходования.

Обратите внимание: при использовании кассового метода полученные авансы признают налогооблагаемыми доходами. Не учитывать при определении налоговой базы имущество, работы и услуги, полученные в порядке предварительной оплаты, могут только фирмы, определяющие доходы и расходы по методу начисления (п. 1 ст. 251 НК РФ).

Поэтому если фирма работает по предоплате, то ей целесообразнее применять метод начисления. А вот для тех, кто получает деньги только после передачи товаров покупателю, может быть выгоднее кассовый метод. Ведь он позволяет платить налог только с оплаченной прибыли.

Пример

В феврале отчетного года ЗАО «Актив» отгрузило ООО «Пассив» партию товаров по договору купли-продажи. Продажная цена товаров – 120 000 руб. Деньги за отгруженные товары «Пассив» перечислил в мае отчетного года.

«Актив» определяет выручку при расчете налога на прибыль по кассовому методу. Налог фирма платит ежеквартально.

В данном случае выручку от продаж нужно отразить в налоговом учете в мае отчетного года. Налог на прибыль с доходов от продажи товаров нужно заплатить не позднее 28 июля отчетного года (то есть по итогам полугодия).

У этого способа есть значительный недостаток. Фирма может учитывать расходы также только после их оплаты.

Так, расходы на оплату труда принимают после фактической выплаты зарплаты из кассы, а расходы на оплату работ (услуг) других фирм – по мере перечисления денег с расчетного счета.

Расходы на приобретение сырья и материалов признают при соблюдении двух условий. Первое, общее для всех расходов – сырье и материалы должны быть оплачены поставщикам. Второе – они должны быть списаны в производство.

Пример

Фирма – производитель мебели ООО «Пассив» применяет кассовый метод. В начале марта фирма закупила 30 комплектов фурнитуры по 100 руб. за комплект. Всего поставщику уплатили:

30 шт. × 100 руб. = 3000 руб.

В этом же месяце 24 комплекта использовали при производстве мебели. В марте ООО «Пассив» может признать расход на приобретение фурнитуры в сумме:

24 шт. × 100 руб. = 2400 руб.

Проценты за пользование кредитными и другими заемными средствами учитывают на дату списания денег с расчетного счета, выплаты из кассы или погашения задолженности другим способом.

Амортизацию учитывают в составе расходов по оплаченному амортизируемому имуществу в суммах, начисленных за отчетный (налоговый) период. В аналогичном порядке учитывают затраты на освоение природных ресурсов и на научно-исследовательские и опытно-конструкторские работы.

Расходы на уплату налогов и сборов учитывают в размере их фактической уплаты налогоплательщиком.

Учтите, что применять кассовый метод могут не все. Он разрешен лишь тем, у кого в среднем за предыдущие четыре квартала выручка от реализации товаров (работ, услуг) (без учета НДС) не превысила 1 000 000 рублей за каждый квартал (п. 1 ст. 273 НК РФ). Обратите внимание: именно за каждые четыре квартала подряд, а не за календарный год. Как только выручка «зашкалит» за этот предел, вам придется перейти на метод начисления. Сделать это фирма должна с начала того налогового периода, в котором произошло превышение.

Вновь созданные организации могут применять кассовый метод сразу. Однако их выручка за первый налоговый период (календарный год) не должна превышать 4 000 000 рублей.

Обратите внимание: использование кассового метода является правом, а не обязанностью организации. То есть, фирма может применять метод начисления, даже если выручка от реализации не превышает 1 000 000 рублей за квартал.

Операторы новых морских месторождений и владельцы соответствующих лицензий не вправе применять кассовый метод. Это ограничение касается и кредитных потребительских кооперативов и микрофинансовых организаций (п. 1 ст. 273 НК РФ).

Подробнее об учете доходов кассовым методом смотрите раздел «Доходы фирмы» → подраздел «Доходы, облагаемые налогом на прибыль» → ситуацию «Выручка от реализации товаров (работ, услуг)».

Подробнее об учете расходов кассовым методом смотрите раздел «Расходы фирмы» → подраздел «Классификация расходов» → ситуацию «Расходы, которые уменьшают прибыль» → пункт «Методы учета».

Каким методом лучше платить налог

Два метода расчета налога на прибыль (кассовый и метод начисления) имеют свои плюсы и минусы. Но фирма может воспользоваться лучшими сторонами каждого из них. Об этом подробнее.

Плюсы и минусы методов расчета

Плюсом кассового метода является то, что в доход, учитываемый при налогообложении прибыли, включают только оплаченную выручку. Минус этого метода заключается в моменте признания расходов. Они уменьшают налогооблагаемую прибыль только тогда, когда будут оплачены.

В большинстве случаев фирма не успевает их оплатить в течение отчетного периода. К примеру, зарплату за последний месяц квартала выплачивают в следующем квартале. То же самое происходит и с арендной платой. Перечень таких расходов довольно обширный. А раз расходы не учитывают при налогообложении, значит, фирма вынуждена завышать свои платежи по налогу на прибыль. Именно по этим причинам многие фирмы отказались от данного метода и перешли на метод начисления.

Положительной стороной метода начисления является то, что доходы фирмы уменьшают как оплаченные, так и неоплаченные расходы.

Минус метода в том, что в состав доходов включают всю выручку независимо от того, расплатился покупатель за проданный ему товар или нет. Из-за этого фирме иногда приходится платить налог на прибыль даже тогда, когда деньги за товар ей не поступили вообще. А далеко не у каждой фирмы найдутся свободные деньги для перечисления налога в бюджет. Следствие этого – пени, начисленные налоговой инспекцией.

Как «обойти» метод начисления

Чтобы избежать недостатков метода начисления, фирма, продающая товары, может заключить с покупателем договор с особым переходом права собственности. Для этого в обычном договоре купли-продажи или поставки нужно указать, что право собственности на продаваемый товар переходит не в момент его передачи покупателю, а в момент его полной оплаты. Это позволит перечислить налоги только после того, как покупка будет оплачена. Кстати, стороны могут установить и любой другой момент, когда товар будет считаться реализованным, и с выручки от его продаж надо будет платить налог (например, доставка товара в определенный пункт).

Пример

В январе ЗАО «Север» заключило договор купли-продажи с ООО «Восток».

В том же месяце по этому договору ЗАО «Север» отгрузило продукцию собственного производства на сумму 118 000 руб. (в том числе НДС – 18 000 руб.).

Оплата от ООО «Восток» поступила только в апреле.

Себестоимость отгруженной продукции – 60 000 руб. Предположим, что расходов у предприятия не было.

ЗАО «Север» исчисляет налог на прибыль по методу начисления и уплачивает его в бюджет ежемесячно исходя из фактически полученной прибыли.

Ситуация 1

В договоре указано, что право собственности на продукцию переходит от продавца к покупателю в момент ее отгрузки со склада продавца.

Таким образом, налогооблагаемая прибыль января равна 40 000 руб. (118 000 – 18 000 – 60 000). А налог по ставке 20%, исчисленный с нее, составит 8000 руб. (40 000 руб. × 20%). Сумму этого налога предприятию нужно заплатить до 28 февраля.

Ситуация 2

В договоре указано, что право собственности на продукцию переходит от продавца к покупателю в момент ее полной оплаты.

В январе прибыли у фирмы не будет. По условиям договора право собственности на товары к покупателю не перешло. Следовательно, товар считается непроданным. Не придется платить налог ни в феврале, ни в марте, ни в апреле. Получив деньги от покупателя (в апреле), ЗАО «Север» обязано уплатить налог на прибыль только в мае – до 28-го числа.

Сумма налога на прибыль в первом варианте по сравнению со вторым не изменилась. Однако во втором варианте фирма уплатит этот налог после того, как на ее расчетный счет поступят «живые» деньги.

Обратите внимание: выбранный метод расчета налога на прибыль организация должна закрепить в своей учетной политике для целей налогообложения.

Учетная политика как основа для расчета базы

Учетная политика – это документ, в котором рассказано о том, как ведется учет в конкретной организации. В частности, в нем прописывают способы организации документооборота на предприятии, порядок проведения инвентаризаций, системы применяемых регистров, а также выбранные фирмой варианты учета той или иной операции.

Основные положения

Фирма должна формировать две учетные политики: одну – для бухгалтерского учета, другую – для расчета налогов. Они могут быть оформлены как в виде отдельных документов, так и в виде разделов общей учетной политики. На практике гораздо удобнее вести две независимые учетные политики, особенно если фирма занимается несколькими видами деятельности или проводит много различных операций.

Учетную политику для целей бухгалтерского учета составляют, руководствуясь Положением «Учетная политика организации» (ПБУ 1/2008). Порядок же разработки учетной политики для целей налогового учета законодательно не утвержден. Поэтому организация может составлять ее по своему усмотрению, руководствуясь общими принципами налогового законодательства.

Составлять учетную политику должен главный бухгалтер или другой работник фирмы, на которого возложена обязанность ведения бухгалтерии и учета. Однако поскольку ответственность за деятельность организации несет ее руководитель, то именно он утверждает учетную политику своим приказом (распоряжением).

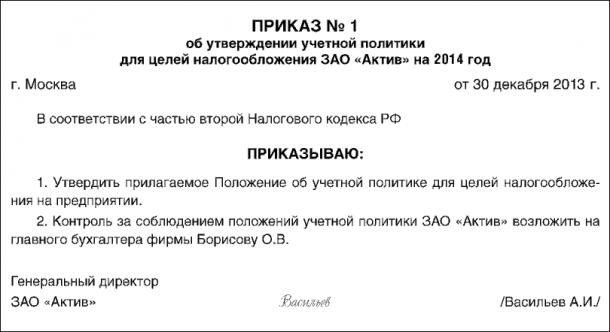

Форму такого приказа каждая фирма разрабатывает самостоятельно. Например, он может выглядеть так:

Принятую фирмой учетную политику применяют последовательно от одного года к другому. Однако это не означает, что ее нельзя менять.

Так, в статье 313 Налогового кодекса прямо указано, что «изменение порядка учета отдельных хозяйственных операций и (или) объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета».

Изменения в учетную политику для целей налогообложения фирма должна принять: либо с начала нового налогового периода (года), если изменились применяемые методы учета, либо когда вступят в силу новые изменения законодательства о налогах и сборах.

Изменение политики должно быть обоснованным. Его оформляют в таком же порядке, как и саму учетную политику, то есть приказом или распоряжением руководителя фирмы.

Если у фирмы отсутствует учетная политика для целей налогообложения, налоговые инспекторы могут оштрафовать ее на 200 рублей (п. 1 ст. 126 НК РФ). Кроме этого могут оштрафовать и руководителя организации. Сумма штрафа составит от 300 до 500 рублей (ст. 15.6 КоАП РФ).

Учетная политика, принятая фирмой, является обязательной для всех ее обособленных подразделений.

Структура

Как формировать учетную политику для целей налогообложения, фирма решает самостоятельно. Обычно этот документ включает в себя три основных раздела:

· организацию (принципы) налогового учета в фирме;

· методы и способы учета отдельных хозяйственных операций;

· регистры налогового учета.

Первый раздел целесообразно начать с общих принципов построения налогового учета. Эта работа может быть возложена либо на бухгалтерию фирмы, либо на специально созданный налоговый отдел, входящий в структуру организации. Если существуют отраслевые особенности деятельности фирмы, которые могут оказать влияние на построение налогового учета, то об этом также необходимо написать.

Если у фирмы есть филиалы или представительства, которые самостоятельно перечисляют налоги в бюджет, необходимо определить:

· срок, когда нужно представить данные в головное отделение фирмы для сводного налогового учета;

· перечень налогов, которые перечисляют по месту нахождения филиалов;

· кто рассчитывает эти налоги: сама фирма (ее головная структура) либо филиал по ее поручению;

· кто платит налоги: сама фирма либо филиал по ее поручению.

Во втором разделе учетной политики отражают те способы и методы ведения налогового учета, которые выбирает сама фирма.

Обратите внимание: те позиции налогового законодательства, которые предполагают однозначную трактовку, в учетной политике отражать не следует.

Рассмотрим, что же необходимо отразить в учетной политике по налогу на прибыль. Глава 25 Налогового кодекса требует указать в учетной политике следующие элементы:

| Элемент налогового учета | Варианты |

| Метод определения доходов и расходов | Кассовый или метод начисления |

| Порядок уплаты авансовых платежей | Квартальные; ежемесячные квартальные; ежемесячные исходя из фактически полученной прибыли |

| Порядок начисления амортизации по основным средствам и нематериальным активам | 1. Фирма может выбрать один из двух методов начисления амортизации (с учетом особенностей, предусмотренных ст. 259, 259.1, 259.2 НК РФ) – линейный или нелинейный. 2. Если фирма применяет специальные коэффициенты к основной норме амортизации, это также необходимо отразить в данном разделе учетной политики |

| Использование права на применение амортизационной премии | Фирма должна указать, применяет она амортизационную премию (то есть предусмотренное п. 9 ст. 258 НК РФ право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10% (не более 30% – для III – VII амортизационных групп) первоначальной стоимости основных средств) или отказывается от нее |

| Порядок списания стоимости материалов и товаров (ст. 254 и 268 НК РФ) | Списывать стоимость материалов (товаров) можно одним из следующих способов: · по стоимости каждой единицы; · по средней стоимости; · по стоимости первых по времени приобретений (ФИФО). |

| Порядок списания на расходы стоимости выбывших ценных бумаг (ст. 280 НК РФ) | Списывать стоимость выбывших ценных бумаг можно одним из следующих способов: · по стоимости первых по времени приобретений (ФИФО); · по стоимости единицы. Один из этих методов должны применять не только профессиональные участники рынка ценных бумаг, но и все остальные фирмы, которые производят расчеты с помощью ценных бумаг или осуществляют финансовые вложения в ценные бумаги |

| Создание резервов | Вы можете создать в налоговом учете один или несколько резервов. Это дело добровольное, однако в учетной политике необходимо заранее отразить либо факт создания резервов, либо отказ от них. Налоговым кодексом предусмотрено создание следующих видов резервов: · резерва по сомнительным долгам (ст. 266 НК РФ); · резерва предстоящих расходов на оплату отпусков (ст. 324.1 НК РФ); · резерва на выплату ежегодного вознаграждения за выслугу лет (ст. 324.1 НК РФ); · резерва по гарантийному ремонту и гарантийному обслуживанию (ст. 267 НК РФ); · резерва на ремонт основных средств (ст. 324 НК РФ); · с 1 января 2012 года – резерва расходов на НИОКР (ст. 267.2 НК РФ); · с 1 января 2012 года – резерв предстоящих расходов по предпринимательской деятельности для некоммерческих организаций (ст. 267.3 НК РФ) |

| Порядок определения суммы незавершенного производства | 1. Фирма имеет право самостоятельно определять перечень прямых расходов, связанных с производством (ст. 318 НК РФ). Конкретный перечень прямых расходов надо закрепить в учетной политике. 2. Фирма самостоятельно определяет порядок распределения прямых расходов на «незавершенку» и готовую продукцию. Выбранный порядок необходимо закрепить в учетной политике фирмы. Применять его следует не менее двух налоговых периодов (п. 1 ст. 319 НК РФ) |

| Порядок формирования стоимости товаров | В налоговом учете фирма может самостоятельно определять порядок формирования стоимости товаров (ст. 320 НК РФ). Выбранный вариант необходимо закрепить в учетной политике и применять не менее двух налоговых периодов |

| Определение доли налога, подлежащего уплате по месту нахождения структурного подразделения | Платить налог на прибыль организация должна по месту своего нахождения, а также по месту нахождения каждого из ее обособленных подразделений, исходя из доли прибыли, приходящейся на эти подразделения. Долю прибыли определяют как среднюю арифметическую величину среднесписочной численности сотрудников (расходов на оплату труда) и остаточной стоимости амортизируемого имущества обособленного подразделения и в целом по предприятию. Можно выбрать либо показатель среднесписочной численности работников, либо показатель расходов на оплату труда, который должен быть неизменным в течение налогового периода (ст. 288 НК РФ) |

| Выбор способа уплаты налога в бюджет субъекта РФ, на территории которого находятся несколько обособленных подразделений фирмы | Если фирма имеет несколько обособленных подразделений на территории одного субъекта РФ, то распределение прибыли по каждому из этих подразделений может не производиться. Сумму налога, причитающуюся данному субъекту, определяют исходя из доли прибыли, исчисленной из совокупности показателей филиалов, находящихся на его территории (ст. 288 НК РФ). При этом организация самостоятельно выбирает то подразделение, через которое уплачивает налог в бюджет этого субъекта. О принятом решении фирма уведомляет налоговые органы, которым подведомственны ее филиалы. Уведомить нужно до 31 декабря года, предшествующего налоговому периоду |

В третьем разделе учетной политики указывают формы налоговых регистров, которые фирма использует, чтобы рассчитать налогооблагаемую прибыль.

Налоговый учет

Что такое налоговый учет

Чтобы правильно рассчитать налог на прибыль, фирма должна определить облагаемую базу по этому налогу. Для этого необходимо вести налоговый учет.

В Налоговом кодексе сформулированы лишь общие принципы организации налогового учета. Как конкретно вести его на практике, каждый бухгалтер должен определить самостоятельно. Правила ведения такого учета закрепляют в налоговой учетной политике фирмы.

Определение налогового учета дано в статье 313 Налогового кодекса:

«Налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом».

Как видно из определения, налоговый учет необходим, чтобы исчислить налог на прибыль. Но правила расчета налога, установленные главой 25 Налогового кодекса, таковы, что зачастую сделать это на основании лишь данных бухгалтерского учета невозможно.

Главная задача налогового учета – сформировать полную и достоверную информацию о том, как учтена для целей налогообложения каждая хозяйственная операция.

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02) требует организовать бухгалтерский учет таким образом, чтобы с его помощью можно было определить налогооблагаемую прибыль. Однако это не освобождает фирму от ведения налогового учета.

Обратите внимание: с 2012 года в Налоговый кодекс введено понятие "консолидированная группа налогоплательщиков". Если фирма является ответственным участником группы, то она обязана вести налоговый учет по всей группе. Однако это не означает, что остальным членам группы учет можно не вести. Они ведут налоговый учет и предоставляют его данные ответственному участнику группы.

Из данных налогового учета должно быть ясно:

· как определяют доходы и расходы фирмы;

· как определяют долю расходов, учитываемых при налогообложении в отчетном периоде;

· какова сумма остатка расходов (убытков), подлежащих включению в расходы в следующих отчетных периодах;

· как формируют сумму резервов;

· каков размер задолженности перед бюджетом по налогу на прибыль.

Данные налогового учета подтверждают первичные документы, расчеты налоговой базы и аналитические регистры налогового учета.

Что такое регистры налогового учета

Регистры налогового учета – это документы, в которые заносится вся информация, необходимая для расчета налога на прибыль (ст. 314 НК РФ). На основании этой информации, систематизированной и обобщенной в регистрах, составляют расчет налоговой базы.

Единой формы регистров нет, поэтому каждая фирма должна разработать их самостоятельно. Затем эти регистры необходимо утвердить и приложить к приказу об учетной политике для целей налогообложения.

Каждый регистр должен содержать обязательные реквизиты. Вот они:

· наименование;

· период (дата) составления;

· измерители операции в натуральном (если это возможно) и денежном выражении;

· наименование хозяйственных операций;

· подпись (расшифровка подписи) лица, ответственного за составление регистра.

Если составлять собственные регистры желания нет, вы можете воспользоваться уже готовыми. Так, Федеральная налоговая служба разработала рекомендации по составлению регистров налогового учета «Система налогового учета, рекомендуемая ФНС России для исчисления прибыли в соответствии с нормами главы 25 Налогового кодекса Российской Федерации».

Вот полный перечень этих регистров:

| Регистр-расчет «Формирование стоимости объекта учета» | Регистр учета операций по движению кредиторской задолженности | ||||

| Регистр-расчет амортизации нематериальных активов | Регист

Воспользуйтесь поиском по сайту:  ©2015 - 2026 megalektsii.ru Все авторские права принадлежат авторам лекционных материалов. Обратная связь с нами...

|