|

Резерв по сомнительным долгам

|

|

|

|

Фирма может зарезервировать средства для покрытия сомнительной дебиторской задолженности.

Сомнительным долгом в налоговом учете считается задолженность, которая возникла по расчетам за продукцию (товары, работы, услуги), если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством или банковской гарантией.

Резерв по сомнительным долгам используют для списания безнадежных долгов перед фирмой. Задолженность считается безнадежной когда по ней истек срок исковой давности (три года) или она нереальна для взыскания (например, при ликвидации фирмы-должника).

С 1 января 2013 года безнадежными признаются также долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства по следующим основаниям:

· невозможно установить местонахождение должника и его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках и других кредитных организациях;

· у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем меры по отысканию такого имущества оказались безрезультатными.

Фирма, которая решила создать резерв по сомнительным долгам, должна списывать безнадежные долги только за счет этого резерва. А если сумма безнадежных долгов окажется больше зарезервированной, то разницу включают в состав внереализационных расходов.

Если же фактическая сумма безнадежных долгов окажется меньше зарезервированной, то остаток резерва переносят на следующий отчетный (налоговый) период.

|

|

|

Дальше по правилам налогового учета действуют так. В конце текущего года (месяца, квартала) проводят инвентаризацию дебиторской задолженности. По результатам инвентаризации фирма определяет, на какую сумму ей нужно создать резерв по сомнительным долгам в следующем году (месяце, квартале).

Если сумма нового резерва окажется меньше, чем неиспользованный остаток старого, то разницу включают в состав внереализационных доходов в новом отчетном (налоговом) периоде. Если же сумма нового резерва превысит остаток старого резерва, то разницу относят на внереализационные расходы фирмы (п. 5 ст. 266 НК РФ).

Пример

АО «Актив» создает резервы по сомнительным долгам в порядке, предусмотренном Налоговым кодексом. В ходе инвентаризации, проведенной на 30 сентября отчетного года, была выявлена задолженность покупателей за отгруженную продукцию:

· по расчетам с ООО «Импульс» – 60 000 руб. (задолженность просрочена на 1060 дней);

· по расчетам с ООО «Зенит» – 30 000 руб. (задолженность просрочена на 95 дней).

В состав резерва по сомнительным долгам включается дебиторская задолженность:

· ООО «Импульс» – в сумме 60 000 руб.;

· ООО «Зенит» – в сумме 30 000 руб.

Общая сумма резерва составит 90 000 руб. (60 000 + 30 000). Предположим, она не превышает максимальной суммы резерва (10% от выручки), который может создать «Актив».

В IV квартале отчетного года произошли следующие события:

· истек срок исковой давности по задолженности ООО «Импульс»;

· ООО «Зенит» частично погасило свою задолженность на сумму 10 000 руб.

По состоянию на 31 декабря отчетного года в учете «Актива» будут числиться:

· дебиторская задолженность ООО «Зенит» на сумму 20 000 руб. (задолженность просрочена на 187 дней);

· остаток резерва по сомнительным долгам в сумме 30 000 руб. (90 000 – 60 000).

По итогам инвентаризации фирма в I квартале следующего года может создать резерв на сумму 20 000 руб. Остаток прошлогоднего резерва составляет 30 000 руб., что превышает сумму нового резерва.

|

|

|

Разница между новым резервом и остатком старого равна 10 000 руб. (30 000 – 20 000). Эту сумму нужно включить в состав внереализационных доходов в I квартале следующего года.

Проценты по займам, предоставленным другим фирмам

Если ваша фирма предоставляет заем другой организации или человеку, то между вами и заемщиком должен быть заключен письменный договор (п. 1 ст. 808 ГК РФ). Ни размер, ни срок погашения займа законодательство не ограничивает. Лицензии для предоставления займа не требуется.

Сумму процентов, полученных по договору займа, отражают:

· в бухгалтерском учете – в составе прочих доходов;

· в налоговом учете – в составе внереализационных доходов.

Обратите внимание: проценты, полученные по договору займа, предоставленного в денежной форме, не облагаются НДС (ст. 149 НК РФ).

В бухгалтерском учете проценты по выданному займу начисляют в конце каждого отчетного периода в соответствии с условиями заключенных договоров (п. 16 ПБУ 9/99). Согласно п. 4 и п. 48 ПБУ 4/99 «Бухгалтерская отчетность организации» отчетным периодом является месяц. Чтобы избежать возможных споров с налоговиками, рекомендуем в бухгалтерском учете начислять доход от процентов по займам ежемесячно.

Если фирма использует кассовый метод признания доходов и расходов, проценты по выданному займу она отразит в налоговом учете в тот день, когда получит их от заемщика.

А компания, которая применяет метод начисления, отражает проценты в налоговом учете так:

· в последний день каждого месяца отчетного (налогового) периода – по договорам, которые действуют дольше одного отчетного (налогового) периода;

· в день прекращения договора или погашения займа – по договорам, срок действия которых меньше одного отчетного периода (п. 6 ст. 271 НК РФ).

Отчетными периодами по налогу на прибыль считаются I квартал, полугодие и 9 месяцев календарного года или один месяц, два месяца, три месяца и т. д. до окончания календарного года. Налоговый период по налогу на прибыль – это календарный год. Подробнее об этом читайте раздел «Уплата налога и отчетность» → подраздел «Общий порядок уплаты налога и представления деклараций».

|

|

|

Как начислить проценты по займу в бухгалтерском и налоговом учете, покажет пример.

Пример

В январе отчетного года АО «Актив» предоставило ООО «Пассив» заем на сумму 100 000 руб. сроком на 6 месяцев. По договору «Пассив» должен заплатить проценты по займу из расчета 40% годовых. Проценты нужно перечислять ежеквартально.

Отчетными периодами по налогу на прибыль являются один месяц, два месяца, три месяца и т. д. до окончания календарного года. Фирма учитывает доходы и расходы при налогообложении прибыли методом начисления. Бухгалтер «Актива» должен начислить проценты по займу так:

· в бухгалтерском учете – 31 января, 28 февраля и 31 марта в сумме 3333,33 руб. (100 000 руб. × 40%: 12 мес. × 1 мес.). Сумму процентов нужно включить в состав прочих доходов;

· в налоговом учете – 31 января, 28 февраля и 31 марта по 3333,33 руб. (100 000 руб. × 40%: 12 мес. × 1 мес.). Сумму процентов нужно включить в состав внереализационных доходов.

Проценты по банковскому вкладу

Если у фирмы есть «свободные» деньги, она может получить дополнительный доход, разместив их на депозитном счете в банке. Чтобы его открыть, нужно подписать договор банковского вклада. При внесении денег банк выдаст вашей фирме сберегательную книжку, сберегательный или депозитный сертификат. А когда истечет срок договора, банк вернет фирме сумму полученного ранее вклада с начисленными процентами (ст. 834, 836 ГК РФ).

Сумму процентов, полученных по договору банковского вклада, отражают:

· в бухгалтерском учете – в составе прочих доходов;

· в налоговом учете – в составе внереализационных доходов.

В бухгалтерском учете проценты по вкладу начисляют в конце каждого отчетного периода (п. 16 ПБУ 9/99). Причем отчетными периодами в бухгалтерском учете являются месяц, квартал.

Если фирма использует кассовый метод признания доходов и расходов, проценты по вкладу она отразит в налоговом учете в тот день, когда получит их от банка.

У тех же, кто определяет доходы и расходы методом начисления, дата признания процентов по депозитному вкладу зависит от того, на какой срок заключен договор. А именно:

|

|

|

· по договорам, которые действуют дольше одного отчетного (налогового) периода, проценты отражают в последний день каждого месяца отчетного (налогового) периода;

· по договорам, срок действия которых меньше одного отчетного периода, проценты отражают в день прекращения договора банковского вклада.

Пример

1 апреля отчетного года АО «Актив» поместило деньги на депозитный счет в банке. Сумма вклада – 100 000 руб. Договор с банком заключен на 2 месяца (до 1 июня). Проценты по вкладу составили 1000 руб. (500 руб. за апрель и 500 руб. за май).

Фирма учитывает доходы и расходы при налогообложении прибыли методом начисления.

Бухгалтер «Актива» должен отразить проценты по вкладу так:

· в бухгалтерском учете – 30 апреля и 31 мая в сумме по 500 руб. Сумму процентов нужно включить в состав прочих доходов;

· в налоговом учете – 30 апреля и 31 мая в сумме по 500 руб. Сумму процентов нужно включить в состав внереализационных доходов.

Доход от участия в совместной деятельности

Две или несколько фирм могут заключить договор о совместной деятельности (договор простого товарищества). Подписав договор, они соединяют свои вклады и действуют совместно для «извлечения прибыли или достижения иной не противоречащей закону цели» (ст. 1041 ГК РФ). Новая организация (юридическое лицо) при этом не образуется.

Каждый участник совместной деятельности (товарищ) может внести в общее дело деньги, другое имущество, профессиональные навыки и знания, а также деловую репутацию и деловые связи. Денежную оценку каждого вклада делают по соглашению между товарищами.

Обратите внимание: передача имущества в качестве вклада в простое товарищество не признается реализацией товаров (работ, услуг).

Учет доходов и расходов простого товарищества ведет специально выбранная для этого фирма – участник совместной деятельности. Она определяет доход каждого товарища по результатам отчетного (налогового) периода. Доход каждого участника рассчитывают так:

· определяют общую сумму дохода от совместной деятельности;

· определяют долю вклада каждого участника в общее имущество товарищества;

· общую сумму дохода простого товарищества умножают на долю (в процентах) конкретного товарища.

Участник, которому поручено ведение общих дел, обязан ежеквартально сообщать каждому товарищу о полагающейся ему сумме дохода. Делать это он должен до 15-го числа месяца, следующего за отчетным (налоговым) периодом.

Доходы, полученные от ведения совместной деятельности, каждый из участников отражает:

|

|

|

· в бухгалтерском учете – в составе прочих доходов;

· в налоговом учете – в составе внереализационных доходов.

В бухгалтерском учете доходы от простого товарищества отражают сразу после их распределения между участниками (п. 16 ПБУ 9/99). В налоговом учете такие доходы отражают в последний день отчетного (налогового) периода.

Пример

15 февраля отчетного года в пользу АО «Актив» был распределен доход от совместной деятельности. Сумма дохода составила 40 000 руб. «Актив» платит налог на прибыль ежеквартально.

Бухгалтер «Актива» должен отразить доход:

· в бухгалтерском учете – 15 февраля;

· в налоговом учете – 31 марта.

Обратите внимание: убытки простого товарищества между его участниками не распределяют. Соответственно, такие убытки не учитывают при налогообложении прибыли товарищей.

Доходы при наступлении страхового случая

В любой фирме не исключена возможность утраты или порчи имущества в результате кражи, пожара, наводнения, аварии и других чрезвычайных ситуаций. Чтобы уменьшить ущерб от уничтожения или порчи ценностей, компании нередко страхуют их.

Возникновение чрезвычайной ситуации называют наступлением страхового случая.

Наступление страхового случая приводит не только к возникновению расходов, но и к получению доходов. Вот эти доходы:

· страховое возмещение, которое фирма получает от страховой компании в качестве компенсации за утраченное имущество;

· стоимость материальных ценностей, оставшихся после списания имущества, непригодного к восстановлению и дальнейшему использованию.

В бухгалтерском учете такие доходы отражают по кредиту счета 91 в составе прочих доходов (п. 9 ПБУ 9/99).

На вопрос, считать ли страховое возмещение «налоговым» доходом, в ИФНС вам наверняка ответят утвердительно. Налоговики считают, что полученную страховку фирма должна включить в состав внереализационных доходов и заплатить с нее налог на прибыль.

Хотя это утверждение не так однозначно, как кажется на первый взгляд, лучше избежать спора с налоговиками. Чтобы уменьшить облагаемую базу, можно расходы, возникшие в результате страхового случая, сформировать таким образом, чтобы они перекрыли сумму страхового возмещения. Сделать это помогут расходы на ликвидацию испорченного имущества и убыток от его порчи.

Фирмы, которые определяют доходы и расходы методом начисления, включают сумму страховки в состав внереализационных доходов в тот день, когда страховая компания признает факт возникновения чрезвычайной ситуации. Те, кто учитывает доходы и расходы кассовым методом, признают страховку доходом, когда на их расчетный счет поступят деньги от страховой компании (п. 2 ст. 273 НК РФ).

Ценности, оставшиеся после списания непригодного имущества, также включите в состав внереализационных доходов. Оприходовать их нужно по рыночной стоимости (цене возможной реализации). Это правило действует как в бухгалтерском, так и в налоговом учете.

Доходы, не облагаемые налогом на прибыль

Перечень доходов, не облагаемых налогом на прибыль, дан в статье 251 Налогового кодекса. Этот перечень является закрытым.

В состав таких доходов, в частности, включают:

· авансы, полученные в счет будущих поставок товаров (работ, услуг) фирмами, которые определяют доходы и расходы методом начисления;

· стоимость имущества, которое получено в качестве залога или задатка;

· стоимость имущества, которое получено учредителем при его выходе из организации (в пределах вклада учредителя);

· стоимость имущества, которое получено участником совместной деятельности при его выходе из простого товарищества;

· средства, полученные в качестве целевого финансирования;

· стоимость имущества, полученного в качестве вклада в уставный капитал;

· деньги, полученные заемщиком по договору займа;

· деньги, полученные заимодавцем от заемщика в счет погашения займа;

· деньги, полученные посредником от покупателей комиссионных товаров (кроме посреднического вознаграждения);

· безвозмездно полученное имущество (при выполнении определенных условий);

· списанную кредиторскую задолженность перед бюджетом по налогам и сборам;

· неотделимые улучшения арендованного имущества;

· имущество, полученное правопреемником в результате реорганизации фирмы;

· средства, поступающие от собственников помещений в многоквартирных домах на финансирование ремонта общего имущества;

· доход от реализации судов, зарегистрированных в Российском международном реестре судов, и др.

Рассмотрим особенности учета некоторых видов этих доходов.

Полученные авансы

Если фирма определяет доходы и расходы методом начисления, то авансы, полученные в счет предстоящей поставки товаров (работ, услуг), налогом на прибыль не облагают.

Если же компания применяет кассовый метод, то сумму полученного аванса включают в состав налогооблагаемых доходов. При этом стоимость ценностей (товаров, готовой продукции и т. п.), в счет оплаты которых получен аванс, уменьшает облагаемую прибыль после их отгрузки покупателю. Но только при условии, что расходы на приобретение или изготовление этих ценностей оплачены поставщикам и подрядчикам (исполнителям).

Пример

ООО «Пассив» определяет доходы и расходы кассовым методом и платит налог на прибыль ежеквартально. В марте отчетного года фирма получила аванс в сумме 118 000 руб. (в т.ч. НДС – 18 000 руб.).

Фактическая себестоимость товаров составила 60 000 руб. Поставщикам товаров фирма перечислила 45 000 руб. (без учета НДС).

Товары отгрузили покупателю в апреле отчетного года.

Предположим, что других операций «Пассив» не совершал.

По итогам I квартала фирма заплатит налог на прибыль в сумме:

(118 000 руб. – 18 000 руб.) × 20% = 20 000 руб.

По итогам полугодия сумма налога на прибыль, начисленная к уплате в бюджет, составит:

(118 000 руб. – 18 000 руб. – 45 000 руб.) × 20% = 11 000 руб.

Таким образом, по итогам полугодия у ООО «Пассив» будет числиться переплата по налогу на прибыль в сумме 9000 руб. (20 000 – 11 000).

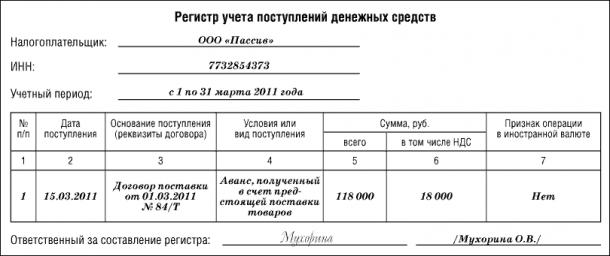

Полученные авансы отражают в налоговом регистре учета поступлений денежных средств.

Пример

Воспользуемся данными предыдущего примера.

В I квартале отчетного года бухгалтер «Пассива» оформил регистр так:

посмотреть заполненный образец

Имущество, полученное при выходе из другой организации и из простого товарищества

Не облагают налогом на прибыль стоимость имущества, полученного акционером (участником) при его выходе из организации. Причем стоимость такого имущества не должна превышать цену, по которой имущество было внесено в уставный капитал (по данным налогового учета передающей стороны). Сумму превышения облагают налогом в обычном порядке.

Такие же правила распространяются и на имущество, внесенное в качестве вклада в простое товарищество (совместную деятельность).

Пример

ЗАО «Актив» внесло в качестве вклада в совместную деятельность товары стоимостью 36 000 руб. После завершения совместной деятельности в пользу «Актива» были распределены материальные ценности стоимостью 48 000 руб.

Стоимость полученных ценностей не облагается налогом на прибыль в пределах 36 000 руб.

С суммы превышения стоимости товаров, внесенных в простое товарищество, над стоимостью возвращенного имущества в размере 12 000 руб. (48 000 – 36 000) нужно заплатить налог на прибыль.

Стоимость имущества, полученного при выходе из другой организации (совместной деятельности), отражают в соответствующих налоговых регистрах (например, по учету основных средств, нематериальных активов, финансовых вложений и т. д.).

Если бывший участник организации не забрал свою долю при выходе и она осталась невостребованной, то ее действительная стоимость должна быть включена в состав доходов организации (Письмо Минфина России от 06 апреля 2015 г. № 03-03-06/1/19200).

Неотделимые улучшения арендованного имущества

Пользуясь чужими зданиями, сооружениями, помещениями, арендатор может отремонтировать их, улучшить их внешний вид, достроить или дооборудовать. Как правило, приведение арендованного имущества в порядок носит характер так называемых неотделимых улучшений. Проще говоря, силами арендатора здание или помещение изменяется так, что придать ему первоначальный вид, не разрушив и не повредив объект, невозможно.

Пользоваться «улучшенным» имуществом арендатор, разумеется, будет лишь в течение срока действия договора аренды. А когда этот срок истечет, объект вместе с неотделимыми улучшениями вернется к арендодателю.

В результате окажется, что арендодатель безвозмездно получит неотделимые улучшения объекта основных средств. Иными словами, у него возникнет доход. Однако налогом на прибыль такой доход не облагается (пп. 32 п. 1 ст. 251 НК РФ).

Классификация и учет расходов

Все расходы фирм в бухгалтерском учете отражают согласно ПБУ 10/99 «Расходы организации». Оно утверждено приказом Минфина России от 6 мая 1999 года № 33н.

По правилам бухгалтерского учета все расходы фирмы делят:

· на расходы по обычным видам деятельности (в них включают затраты, связанные с производством и продажей готовой продукции, товаров, работ или услуг);

· на прочие расходы (например, затраты, связанные со сдачей имущества в аренду, участием в уставных капиталах других фирм, продажей прочего имущества фирмы, штрафы, пени и неустойки, уплаченные за нарушение условий договоров, списанные суммы дебиторской задолженности, курсовые разницы, стоимость имущества, утраченного в результате стихийного бедствия, пожара, аварии, национализации имущества).

Для целей налогового учета все расходы можно разделить на две группы:

· расходы, уменьшающие облагаемую прибыль;

· расходы, которые при налогообложении прибыли не учитывают.

Расходы, которые уменьшают прибыль

В состав этих расходов включают:

· расходы, связанные с производством и реализацией продукции, товаров, работ или услуг;

· внереализационные расходы.

Расходы, связанные с производством и реализацией, в свою очередь делят:

· на материальные затраты;

· на затраты на оплату труда;

· на суммы начисленной амортизации;

· на прочие.

Обратите внимание: в некоторых случаях в бухгалтерском и налоговом учете расходы, связанные с производством и реализацией, формируют по-разному. Так, некоторые расходы по правилам бухучета считаются связанными с производством и реализацией, а по правилам налогового учета – нет.

Кроме того, они подразделяются на прямые и косвенные. Так, затраты на оплату труда или суммы амортизации могут относиться как к прямым, так и к косвенным расходам. Разница между ними очень большая. Прямые расходы распределяют:

· в производстве – между незавершенным производством и готовой продукцией. Облагаемую прибыль уменьшают только те из них, которые относятся к готовой продукции, проданной покупателям;

· в торговле – между проданными и непроданными товарами. Облагаемую прибыль уменьшают прямые расходы, которые относятся к проданным товарам.

Косвенные расходы списывают в уменьшение облагаемой прибыли полностью.

Обоснование расходов

Расходы по производству и реализации даны в Налоговом кодексе. Однако их перечень не является закрытым и исчерпывающим. Уменьшать прибыль фирмы могут и те расходы, которых в нем нет. Главное, чтобы затраты были документально подтверждены и экономически обоснованны (то есть связаны с получением дохода).

Налоговый кодекс перечни подтверждающих расходы документов не устанавливает, требуя, однако, чтобы расходы были обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ). И в законе о бухучете сказано, что каждый факт хозяйственной жизни должен оформляться первичными учетными документами (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

|

|

|