|

Структурно-динамический анализ бухгалтерского баланса ОАО «Курскагропромдорстрой»

|

|

|

|

Для изучения структуры и динамики основных средств необходимо провести горизонтальный и вертикальный анализ в разрезе отдельных видов основных средств, а также в разрезе деления основных средств на промышленно-производственные основные фонды, непроизводственные основные фонды. Вообще горизонтальный и вертикальный анализы взаимодополняют друг друга и очень ценны при сопоставлении периодов деятельности, существенно отличающихся по условиям хозяйствования, уровню цен, объемам производства.

Вертикальный анализ обеспечивает представление финансового отчета в виде относительных показателей. Динамику изменений по статьям имущества, капиталов и обязательств, доходов и расходов можно проследить и путем «чтения» отчетов по вертикали. Для этого подсчитывается удельный вес (в процентном выражении) соответствующих статей в итоговых показателях. Для общей характеристики средств предприятия изучается их наличие, состав, структура и происшедшие в них изменения за отчетный период. Составим табл.6, где рассчитаем удельный вес каждой статьи баланса ОАО «Курскагропромдорстрой» в общей сумме имущества предприятия или его источников.

Данные табл. 6 показывают, что общая сумма средств предприятия увеличилась на 165337 руб. Долгосрочные финансовые вложения в 2007 году составили 0,32% всех средств предприятия, это на 0,03% выше, чем в 2006 году. Несмотря на прирост долгосрочных и текущих активов в 2007 году, удельный вес долгосрочных активов в 2008 году уменьшился на 0,06%. Это можно объяснить спецификой деятельности предприятия.

Таблица 6

Вертикальный анализ баланса ОАО «Курскагропромдорстрой» за 2006-2008 гг.

| Наименование статей бухгалтерского баланса

| Годы | |||||||||||||

| 2006 год | 2007 год | 2008 год | ||||||||||||

| показатель, тыс.руб. | Уд.ес % | Относ. изменение | показатель, тыс.руб. | Уд.ес % | Относ. изменение | показатель, тыс.руб. | Уд.ес % | Относ. изменение | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |||||

| Актив | ||||||||||||||

| 1.Внеоборотные активы | ||||||||||||||

| Нематериальные активы | 49 | 0,03 | 0,024 | - | - | -0,03 | - | - | - | |||||

| Основные средства | 52945 | 38,7 | -0,8 | 68776 | 27,6 | -1,11 | 66140 | 21,9 | -5,7 | |||||

| Незавершенное строительство | 447 | 0,32 | -1,35 | - | - | -0,32 | 200 | 0,06 | 0,06 | |||||

| Долгосрочные финансовые вложения | 401 | 0,29 | 0,2893 | 803 | 0,32 | 0,03 | 813 | 0,26 | -0,06 | |||||

| Отложенные налоговые активы | 3904 | 2,8 | 1,43 | - | - | -2,8 | (151) | (0,05) | -0,05 | |||||

| Прочие внеоборотные активы | 450 | 1,31 | -1,38 | 450 | 0,18 | -1,13 | 450 | 0,14 | -0,04 | |||||

| Итого по разделу 1 | 58196 | 42,6 | -2,65 | 70029 | 28,1 | -14,5 | 67452 | 22,3 | -5,8 | |||||

| 2.Оборотные активы | ||||||||||||||

| Запасы: -сырье и материалы - затраты в незавершенном производстве - готовая продукция, товары -расходы будущих периодов НДС по приобретенным ценностям | 19161 18447 42 183 489 236 | 14,0 13,5 0,03 0,13 0,35 0,17 | -6,6 -6,8 - -0,04 0,21 -0,28 | 2710 1280 - - 1430 249 | 1,09 0,51 - - 0,57 0,10 | -12,91 -12,99 -0,03 -0,13 0,22 -0,07 | 8679 705 - - 7974 85 | 2,8 0,23 - - 2,6 0,02 | 1,71 -0,28 - - 2,03 -0,08 | |||||

| Дебиторская задолженность | 17723 | 12,9 | -0,1 | 172122 | 69,3 | 56,4 | 204956 | 67,8 | -1,5 | |||||

| : - покупатели и заказчики | 13489 | 9,8 | 0,81 | 136889 | 55,1 | 45,3 | 178663 | 59,1 | 4,0 | |||||

| Денежные средства | 2963 | 2,17 | -9,83 | 2902 | 1,16 | -1,01 | 147 | 0,04 | -1,12 | |||||

| Прочие оборотные активы | 38246 | 28,0 | 19,51 | 176 | 0,07 | -27,93 | 174 | 0,05 | -0,02 | |||||

| Краткосрочные финансовые вложения | - | - | - | 155 | 0,06 | 0,06 | 20368 | 6,7 | 6,64 | |||||

| Итого по разделу 2 | 78329 | 57,3 | 2,6 | 178314 | 71,8 | 14,5 | 234410 | 77,6 | 5,8 | |||||

| Пассив | ||||||||||||||

| 3.Капитал и резервы | ||||||||||||||

| Уставный капитал | 39246 | 28,7 | -0,8 | 39245 | 15,8 | -12,9 | 39245 | 13,0 | -2,8 | |||||

| Добавочный капитал | 71545 | 52,4 | -2,4 | 56311 | 22,6 | -29,8 | 56311 | 18,6 | -4,0 | |||||

| Нераспределенная прибыль | (43852) | -32,1 | -10,3 | - | - | 32,1 | 352 | 0,11 | 0,11 | |||||

| Итого по разделу 3 | 66939 | 49,0 | -13,4 | 95556 | 38,4 | -10,6 | 95908 | 31,7 | -6,4 | |||||

| 4. Долгосрочные обязательства | ||||||||||||||

| Отложенные налоговые обязательства | 1255 | 0,91 | 0,19 | 386 | 0,15 | -0,76 | 51 | 0,01 | -0,14 | |||||

| Итого по разделу 4 | 1255 | 0,91

| 0,19 | 386 | 0,15 | -0,76 | 51 | 0,01 | -0,14 | |||||

| 5.Краткосрочные обязательства | ||||||||||||||

| Займы и кредиты | 14000 | 10,2 | 0,8 | 29697 | 11,9 | 1,7 | 63790 | 21,1 | 9,2 | |||||

| Кредиторская задолженность: - поставщики и подрядчики - задолженность персоналу организации - задолженность перед внебюджет. фондами - задолженность по налогам и сборам - прочие кредиторы | 14926 1350 3996 1194 3430 4956 | 10,9 0,98 2,92 0,87 2,51 3,63 | -8,2 -1,54 -1,75 -1,57 -4,6 1,24 | 122704 117801 480 27 1505 2892 | 49,4 47,4 0,19 0,01 0,6 1,16 | 38,5 46,42 -2,73 -0,86 -1,91 -2,47 | 142112 137855 390 28 2243 1596 | 47,0 45,6 0,12 0,009 0,74 0,52 | -2,4 -1,8 -0,07 -0,001 0,14 -0,64 | |||||

| Прочие краткосрочные обязательства | 39405 | 28,8 | 20,6 | - | - | -28,8 | - | - | - | |||||

| Итого по разделу 5 | 68331 | 50,05 | 13,25 | 152401 | 61,3 | -11,25 | 205902 | 68,2 | 6,9 | |||||

| БАЛАНС | 136525 | 100,0 | - | 248343 | 100,0 | - | 301862 | 100,0 | - | |||||

Денежные средства, дебиторская задолженность и прочие текущие активы занимают в средствах предприятия незначительную часть в 2006году, составляют 19161 руб. или 14,0%. В 2007 году прослеживается уменьшение этого показателя, а в 2008 году незначительно увеличиваются и составляют соответственно: 2710 руб. или 1,09%; 8679 руб. или 2,8%.

Следует отметить, что увеличения краткосрочной дебиторской задолженности не очень хорошо может сказаться на деятельности предприятия. Хотя она и относится к быстроликвидным активам, но при изменении финансового положения должника может создать трудности организации в ее быстром погашении. Увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, а также неплатежеспособности и банкротстве части покупателей.

Обращает на себя внимание уменьшение собственных источников средств предприятия и его резервов – уставного, добавочного капиталов, и распределение прибыли. В 2006 году уставной капитал составил 39246 руб. или -0,8%, в 2007 году 39245 руб. или -12,9%, а в 2008 году 39245 руб. или -2,8% соответственно. Кроме того, в пассиве бухгалтерского баланса за 2006- 2008 гг. наблюдается уменьшение нераспределенной прибыли. На конец 2008 года она уменьшилась на 2,8 %. Нераспределенная прибыль характеризуют чистую прибыль, накопленную за время существования организации, оставшуюся в ее распоряжении. Следовательно, за 2006-2008 годы у рассматриваемого предприятия наблюдается уменьшение чистой прибыли, что свидетельствует об не эффективности деятельности организации.

|

|

|

В целом если сравнить 2007, 2008 и 2006 годы, то нетрудно заметить, что деятельность организации становится менее эффективной, тому подтверждение уменьшение валюты баланса, нераспределенной прибыли, доходов будущих периодов, увеличение краткосрочной кредиторской задолженности.

Представим структуру баланса в виде следующих диаграмм:

Рис. 4. Структура и динамика внеоборотных активов

Как видно из рисунка, наибольший удельный вес в составе внеоборотных активов занимают основные средства, причем их наибольшее значение наблюдалось в 2007 г., к 2008 г. их сумма, как и прочих составляющих (кроме долгосрочных финансовых вложений) уменьшается.

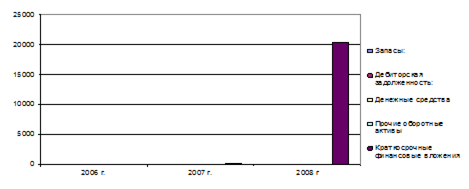

Рис. 5. Структура и динамика оборотных активов

Как видно из рисунка, наибольший удельный вес в составе оборотных активов занимает дебиторская задолженность, причем в 2008 г. произошло резкое увеличение ее величины, что отрицательно характеризует финансовую работу ОАО «Курскагропромдорстрой», особенно в условиях кризиса, такие суммы задолженности наносят два вида потерь предприятию – инфляционная потеря и потеря от недоиспользования (недовложения). Несомненно, динамика дебиторской задолженности и ее величина в абсолютном выражении должны привлечь самое пристальное внимание руководства ОАО «Курскагропромдорстрой».

Рис. 6. Структура и динамика собственного капитала

Как видно из рисунка, величина уставного капитала остается неизменной в течение всего исследуемого периода, однако в 2007 г. произошло значительное уменьшение добавочного капитала.

Следует отметить, что не взирая на сложную экономическую обстановку как в стране в целом, так и в регионе, у предприятия ОАО «Курскагропромдорстрой» значительно улучшились финансовые результаты деятельности – если в 2006 г. финансовым результатом были убытки, то к 2008 г. ситуация меняется на противоположную – и результатом работы предприятия за год стала балансовая прибыль.

|

|

|

Как видно из рис. 7, наибольшая часть заемных источников финансирования представлена краткосрочными кредитами и займами, рост величины которых в абсолютном выражении к 2009 г. нельзя расценивать как положительный факт, особенно на фоне снижения доли собственного капитала в общей величине источников имущества предприятия. Как отрицательный следует рассматривать и факт роста кредиторской задолженности практически в 9 раз за исследуемый период. Эти два факта говорят о росте финансовой зависимости ОАО «Курскагропромдорстрой» от внешних источников финансирования и возможной угрозе банкротства. Как положительный можно расценить факт погашения предприятием прочих краткосрочных обязательств к 2009 г.

Рис. 7. Структура и динамика заемного капитала

Таким образом, в структуре баланса ОАО «Курскагропромдорстрой» произошли изменения, которые можно расценить как:

Положительные: общий рост величины имущества предприятия, оптимальное соотношение оборотных и внеоборотных активов, появление краткосрочных финансовых вложений, погашение прочих краткосрочных обязательств, балансовая прибыль – как результат деятельности в 2008 г.

Отрицательные: преобладание заемных источников финансирования над собственными, резкий рост дебиторской задолженности на фоне снижения суммы денежных средств в абсолютном и относительном выражении, снижение величины запасов и прочих оборотных активов, рост финансовой зависимости предприятия, т.е. предположительная угроза банкротства и потеря ликвидности.

Проведем горизонтальный анализ баланса предприятия в динамике за три года, данные представим в виде табл. 7.

Таблица 7

Горизонтальный анализ баланса ОАО «Курскагропромдорстрой» за 2006-2008 гг.

| Наименование статей бухгалтерского баланса | Годы | ||||||||||

| 2006 год | 2007 год | 2008 год | |||||||||

| показатель, тыс.руб. | изменение, тыс.руб | Темп роста% | показатель, тыс.руб. | изменение, тыс.руб | Темп роста% | показатель, тыс.руб. | изменение, тыс.руб | Темп роста% | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Актив | |||||||||||

| 1.Внеоборотные активы | |||||||||||

| Нематериальные активы | 49 | 40 | 544,4 | - | -49 | - | - | - | - | ||

| Основные средства | 52945 | 456 | 100,8 | 66776 | 15831 | 131,0 | 66140 | -2636 | 124,9 | ||

| Незавершенное строительство | 447 | -1778 | 20,0 | - | -447 | - | 200 | 200 | 44,7 | ||

| Долгосрочные финансовые вложения | 401 | 400 | 40100 | 803 | 402 | 80300 | 813 | 10 | 202,7 | ||

| Отложенные налоговые активы | 3904 | 2082 | 214,2 | - | -3904 | - | (151) | -151 | -3,8 | ||

| Прочие внеоборотные активы | 450 | -3124 | 12,5 | 450 | - | 12,5 | 450 | - | 100,0 | ||

| Итого по разделу 1 | 58196 | -1924 | 96,7 | 70029 | 11833 | 116,4 | 67452 | -2577 | 115,9 | ||

| 2.Оборотные активы | |||||||||||

| Запасы: -сырье и материалы - затраты в незавершенном пр-ве - готовая продукция, товары -расходы будущих периодов НДС по приобретенным ценностям | 19161 18447 42 183 489 236 | -8335 -8629 42 -43 295 -362 | 69,6 68,1 - 80,9 252,0 39,4 | 2710 1280 - - 1430 249 | -16451 -17167 -42 -183 941 13 | 9,8 4,7 - - 737,1 41,6 | 8679 705 - - 7974 85 | 5969 -575 - - 6544 -164 | 45,2 3,8 - - 1630,6 36,0 | ||

| Дебиторская задолженность | 17723 | 421 | 102,4 | 172122 | 154399 | 994,8 | 204956 | 44587 | 11,5 | ||

| Денежные средства | 2963 | -13082 | 18,4 | 2902 | -61 | 18,0 | 147 | -2755 | 4,99 | ||

| Прочие оборотные активы | 38246 | 26958 | 338,8 | 176 | -38070 | 1,5 | 174 | -2 | 0,45 | ||

| Краткосрочные фин. вложения | - | - | - | 155 | 155 | - | 20368 | 20213 | - | ||

| Итого по разделу 2 | 78329 | 5600 | 107,6 | 178314 | 99985 | 245,1 | 234410 | 67849 | 299,2 | ||

| Пассив

| |||||||||||

| 3.Капитал и резервы | |||||||||||

| Уставный капитал | 39246 | - | 100,0 | 39245 | -1 | 99,9 | 39245 | - | 99,9 | ||

| Добавочный капитал | 71545 | -1260 | 98,2 | 56311 | -15234 | 77,3 | 56311 | - | 78,7 | ||

| Нераспределенная прибыль | (43852) | -14788 | 150,8 | - | 43852 | - | 352 | 352 | -0,8 | ||

| Итого по разделу 3 | 66939 | -16048 | 80,6 | 95556 | 28617 | 115,1 | 95908 | 352 | 143,2 | ||

| 4. Долгосрочные обязательства | |||||||||||

| Отложенные налоговые обязательства | 1255 | 296 | 130,8 | 386 | -869 | 40,2 | 51 | -335 | 4,0 | ||

| Итого по разделу 4 | 1255 | 296 | 130,8 | 386 | -869 | 40,2 | 51 | -335 | 4,0 | ||

| 5.Краткосрочные обязательства | |||||||||||

| Займы и кредиты | 14000 | 1500 | 112,0 | 29697 | 15697 | 237,5 | 63790 | 34093 | 455,6 | ||

| Кредиторская задолженность: - поставщики и подрядчики - задолженность перед персоналом организации - задолженность перед гос.внебюджетными фондами - задолженность по налогам и сборам - прочие кредиторы | 14926 1350 3996 1194 3430 4956 | -10532 -2010 -2210 -2056 -6026 1770 | 58,6 40,1 64,3 36,7 36,2 155,5 | 122704 117801 480 27 1505 2892 | 107778 116451 -3516 -1167 -1925 -2064 | 481,9 3505,9 7,7 0,8 15,9 90,7 | 142112 137855 390 28 2243 1596 | 31161 47389 -90 1 -14844 -1296 | 952,1 1021,1 9,7 2,3 65,3 32,2 | ||

| Прочие краткосрочные обязательства | 39405 | 28460 | 3,6 | - | -39405 | - | - | - | - | ||

| Итого по разделу 5 | 68331 | 19428 | 139,7 | 152401 | 84070 | 311,6 | 205902 | 65254 | 301,3 | ||

| БАЛАНС | 136525 | 3676 | 1,02 | 248343 | 11818 | 186,9 | 301862 | 65272 | 221,1 | ||

Исходя из данных табл. 7 можно сделать следующие выводы: если сравнивать имущество предприятия за 2006-2008 годы, то можно увидеть увеличение на 165337 тыс. руб. В активе рост произошел, в основном, за счет увеличения второго раздела бухгалтерского баланса почти по всем статьям в 2007 году, и наблюдается небольшой спад в 2008 году. Рост доли оборотных активов определяет тенденцию к понижению оборачиваемости всей совокупности активов предприятия и создает неблагоприятные условия для финансовой деятельности фирмы, понижения эффективности производства при прочих равных условиях. Основными изменениями во втором разделе бухгалтерского баланса в данном отчетном периоде считаются рост краткосрочной дебиторской задолженности в 2006 году на 17723, в 2007 году на 172122 тыс. руб., а в 2008 году на 204956 тыс. руб. (при этом в структуре краткосрочной дебиторской задолженности наибольший удельный вес имеют расчеты с покупателями заказчиками, которые возросли на 421 тыс. руб., 154399 тыс. руб., 44587 тыс. руб. соответственно).

Следует отметить, что увеличения краткосрочной дебиторской задолженности не очень хорошо может сказаться на деятельности предприятия. Хотя она и относится к быстроликвидным активам, но при изменении финансового положения должника может создать трудности организации в ее быстром погашении. Увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, а также неплатежеспособности и банкротстве части покупателей.

При рассмотрении первого раздела бухгалтерского баланса «Внеоборотные активы», можно отметить, что он не сыграл никакой роли в увеличении валюты баланса, а наоборот уменьшил ее, так как за 2008 год наблюдается уменьшение внеоборотных активов на 2755 тыс. руб.

Что касается пассива, то здесь рост валюты баланса произошел в основном за счет краткосрочных обязательств. Наибольшее влияние в этом оказал рост кредиторской задолженности, в частности, задолженность перед прочими кредиторами, которая повысилась на 2064 тыс. руб. в 2007 году по сравнению с предыдущим отчетным годом, и понизился на 1296 тыс. руб. в 2008 году. Следует отметить, что дальнейший рост кредиторской задолженности может привести к серьезным финансовым затруднениям.

Как уже отмечалось выше, увеличение краткосрочной дебиторской задолженности не очень хорошо может сказаться на деятельности предприятия ведь ее рост может привести к уменьшению количества свободных средств в обороте. Но в 2008 году в отличие от 2007 года эта задолженность претерпела небольшие изменения. Во-первых, в 2008 году краткосрочная задолженность сильно увеличилась. Во-вторых, такая статья как «задолженность покупателей и заказчиков» в новом отчетном периоде увеличилась в отличие от 2007 года на 41774 тыс. руб.

Внеоборотные активы в новом отчетном периоде заметно отличаются тем, что произошли изменения в такой статье как «незавершенное строительство». В 2006 году данной статьи не было в бухгалтерском балансе ОАО «Курскагропромдорстрой». К концу 2008 года незавершенное строительство возросло на 200 тыс. руб., и это сопровождается одновременно уменьшением основных средств. Все это свидетельствует о том, что процесс перехода в основное средство из незавершенного строительства уменьшается.

В целом если сравнить 2006-2008 годы, то нетрудно заметить, что деятельность организации становится более эффективной, тому подтверждение увеличение валюты баланса, нераспределенной прибыли.

Сделав выводы по горизонтальному и вертикальному анализам прейдем к следующему параграфу, где рассчитаем анализ ликвидности, платежеспособности и финансовой устойчивости ОАО «Курскагропромдорстрой».

|

|

|