|

Примечание - составлен автором

|

|

|

|

Рисунок 1 - Схема взаимодействия базовых основ общественного прогресса

Вершину этого треугольника венчает человек, который является основным действующим началом в хозяйственной практике, а применительно к сельскохозяйственной практике – это крестьянин. Именно хозяйственная практика человека является основополагающим критерием развития земельных отношений, при котором полностью реализуется главный двигатель производства и общественного прогресса — это личный интерес человека, в частности материальный.

Остальные базовые условия, составляющие основу данного треугольника – собственность и государство - необходимы для реализации общественного прогресса в данной сфере земельных отношений.

Первая составляющая - это, прежде всего естественное и неприкосновенное право частной собственности, которая может выражаться как в индивидуальной, так и в коллективной форме либо по свободному выбору человека в различных хозяйственных формах.

Как отметил экономист Баймуратов У., основу любой экономической системы составляют отношения собственности. В этом ракурсе «узловым моментом перехода к рыночной экономике выступает реформирование отношений собственности, прежде всего государственной, которая в прежней системе достигала 90%» [1, с.54].

Следовательно, вопрос о земельной собственности является основным в системе земельных отношений. Собственность на землю предполагает использование трех правомочий: владение, пользование и распоряжение. Право владения дает возможность собственнику использовать землю по своему усмотрению для ведения любого вида производства, кроме запрещенных законодательством. Право пользования землей предполагает использование ее по назначению в соответствии с актом о землепользовании. Под правом распоряжения предусматривается наличие и использование таких правомочий, как купля-продажа, дарение, обмен, залог, наследование и др.[2, с.18].

|

|

|

Эволюция земельных отношений непосредственно отражала изменение отношений собственности на землю, которое было тесно взаимосвязано с историческим развитием человечества. Именно изменение форм института собственности, прежде всего на землю стало основой экономической эволюции человечества.

Стремление человека реализовать свой личный интерес способствовала наиболее предприимчивых людей иметь частное владение средствами производства, и, прежде всего землей, что привело в исторической ретроспективе к разложению первоначальной общинной собственности (по своей сущности примитивной) и стало основой формирования социальной группы эффективных частных собственников. Это является закономерным следствием объективно обусловленной реализации частного материального интереса человека, которое нашло отражение в трудах зарубежных ученых, прежде всего работ Ф. Кэне «Фермеры» (1756г.); «Экономические принципы экономической политики земледельческого государства» (1767г.) и «Исследования о природе и причинах богатства народов» А. Смита (1776г.) и т. д., а также в трудах российских ученых-аграрников, в частности в «Книге о скудости и богатстве» Посошкова И. Т., которая увидела свет в 1724 г., т.е. задолго до аналогичных идей и взглядов за рубежом.

Основным условием материального развития человеческого общества в течение всей тысячелетней истории являлась земля как фактор производства, которая способствовала определяющей роли земельной собственности в экономике. Это было ярко выражено особенно в эпохи, когда господствующей отраслью в национальном хозяйстве было сельское хозяйство.

|

|

|

Формы собственности на землю могут быть разные, но земельные отношения построенные на праве частной собственности на землю исторически доказали свою состоятельность, поскольку в данном случае задействован мощный стимул – материальный интерес человека.

Эволюция земельных отношений убедительно подтверждает, что существует многообразие различных форм землевладения и землепользования. Исторически сложилось так, что во многих экономически развитых странах именно существование частной формы собственности на землю является основой гармоничной система земельных отношений. Право частной собственности на землю охраняется основными законами всех стран, где она имеет место – это священное право владельца, являющееся основой существования и развития рыночной экономики. Это дает владельцу право на владение и пользование землей, сдачи ее в аренду, на продажу, заклад, дарение и на завещание.

С целью обеспечения гармоничного сочетания интересов государства, сельхозпредприятий и граждан данная система должна основываться на формировании режима наибольшего благоприятствования рыночным отношениям с помощью оптимизации ставок земельного налога.

Одним из основных направлений является переход к механизму экономического регулирования и стимулирования рационального использования земельных ресурсов сельскохозяйственными предприятиями и гражданами. Система экономического регулирования земельных отношений в настоящее время включает земельный налог, арендную плату за землю, рыночную цену земли.

Формирование рациональной и сбалансированной системы оплаты за пользование земельными угодьями является одним из главных условий реформирования и совершенствования земельных отношений, поскольку такая система ориентирует сельхозпредприятия к эффективному использованию земельных ресурсов. Роль государства в развитии сельского хозяйства бесспорно важна и актуальна, поскольку государство создает рамочные условия для развития сельскохозпредприятий [3, с.5].

Сквозным направлением совершенствования системы оплаты за землю должно стать обеспечение единых принципов и критерий налогообложения на основе отхода от принципа бесплатного природопользования, который исторически не оправдал себя.

|

|

|

Система налогообложения земельных ресурсов направлена на формирование доходов бюджета для проведения мероприятий по повышению плодородия земельных угодий, мер по землеустройству, их охране и для культурного развития территории. Плата за земельные ресурсы взимается в форме земельного налога или же арендной платы. В свою очередь, размеры их ставок определяются на основе качества и местоположения земельного участка.

Налог на землю во многих экономически развитых странах мира является для госбюджета вторым по значению налогом в сельском хозяйстве. Исторически налог на землю существует очень давно, поскольку развитие человеческой цивилизации непосредственно связано с развитием сельского хозяйства.

В настоящее время, данный вид налога взимается с учетом доходности земли, которая определяется по утвержденному земельному кадастру, хотя ранее он исчислялся в зависимости от урожая или размера участка и выплачивался в натуральном виде. Собственник лучших земель должен платить больший налог, хотя потребность в финансировании местных (социальных и др.) мероприятий у него та же, как и у других собственников.

В Казахстане размер земельного налога не зависит от результатов хозяйственной деятельности землевладельцев и землепользователей. Однако в условиях введения частной собственности на земли сельскохозяйственного назначения и концентрации их в руках крупных землевладельцев, налогообложение земель должны зависеть от его размеров и от результатов хозяйственной деятельности. Это позволит не только увеличить поступления от земельного налога, но стимулировать рациональное использование земли по назначению и будет способствовать более эффективному сельскохозяйственному производству.

Плательщиками земельного налога являются физические и юридические лица, имеющие объекты обложения: 1) на праве собственности; 2) на праве постоянного землепользования; 3) на праве первичного безвозмездного временного землепользования.

|

|

|

Объектом налогообложения является земельный участок (при общей долевой собственности на земельный участок - земельная доля). Налоговой базой для определения земельного налога является площадь земельного участка.

В Казахстане в налоговом Кодексе предусмотрено налогообложение земель, но при этом налогообложению не подлежат следующие категории земель: 1) земли особо охраняемых природных территорий; 2) земли лесного фонда; 3) земли водного фонда; 4) земли запаса

Наиболее низкими являются базовые налоговые ставки на земли сельскохозяйственного назначения. В кодексе базовые ставки земельного налога на земли сельскохозяйственного назначения устанавливаются в расчете на 1 гектар и дифференцируются по качеству почв. При этом базовые налоговые ставки на земли сельскохозяйственного назначения исходят из пропорции баллов бонитета почв.

Базовые налоговые ставки на земли сельскохозяйственного назначения, предоставленные физическим лицам для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки, устанавливаются в следующих размерах. При площади до 0,50 гектара включительно - 20 тенге за 0,01 гектара, а на площадь, превышающую 0,50 гектара - 100 тенге за 0,01 гектара.

Соответственно, законодательную основу земельного налога в Казахстане составляют закон Земельный и Налоговый Кодекс, в соответствии с которым определяются категории земель, подлежащие и освобожденные от налогообложения, а также устанавливаются налогоплательщики, базовые ставки налога и сроки уплаты. Однако размеры земельного налога устанавливаются согласно оценочным базовым ставкам и не отражают реальную рыночную цену земли. На наш взгляд, законодательство по земельному налогу нуждается в дальнейшем уточнении и совершенствовании.

Налог на землю и арендная плата за нее являются категориями рыночной экономики, сущностью которых является земельная рента. Методология исчисления их ставок напрямую связана с ценой земли, которая исчисляется исходя из плодородия земельных участков, места их расположения относительно рынков сбыта, а также от множества других природно-климатических и экономических факторов.

Если рассматривать мировую практику определения цены земли, то в данном случае в основном используется рентный подход. Поэтому было бы целесообразно использовать в оценке земли дифференциальную ренту, поскольку в нашей республике по оценке ведущих ученых, абсолютна рента не создается, а иногда имеет даже отрицательное значение [4, с. 75; 5; 6].

Дифференциальная рента отражает естественные различия в качестве земель и объективно обусловленные различия в эффективности дополнительных вложений труда и капитала, которая возникает на отдельных земельных участках, расположенных в особо благоприятных природно-климатических условиях.

|

|

|

Однако дифференциальный эффект возникает в любой сфере национального хозяйства, поскольку он основывается на превышение общественно необходимых затрат над индивидуальными. В то же время дифференциальный эффект выражает экономию затрат, которые достигаются вследствие применения ограниченных ресурсов или путем повышения производительности труда благодаря введению технических новшеств. Впервые К. Маркс рассмотрел и подробно описал механизм и динамику дифференциальных эффектов в промышленности, возникающих вследствие роста производительности труда, отметил их крайнюю неустойчивость и кратковременный характер.

Что касается, сельскохозяйственного производства дифференциация характеристик земельных участков с одной стороны, а с другой стороны, ограниченность ресурсов создают объективные препятствия для уравнивания эффектов, получаемых различными хозяйствующими субъектами. По поводу этого К. Маркс писал, что «… в земледелии они (сверхприбыли) фиксируются благодаря своей устойчивой (по крайней мере, на более или менее продолжительной время) природной основе, заключающейся в различиях почвы» [7, с.168].

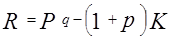

Концепция рентой оценки земли основывается на теории дифференциальной ренты, которая была разработана К. Маркс. В VI отделе III тома «Капитала» К. Маркс на основе таблиц предложил стройную и целостную концепцию количественного изменения дифференциальной ренты. Он пришел к выводу, что рентный эффект, приносимый единицей площади, определяется как разница между ее денежной отдачей и величиной затрат, которые окупаются и приносят среднюю прибыль, что можно выразить в следующей формуле [7, с. 169]:

(1)

(1)

где, R – рента, получаемая с единицы площади; P – цена сельскохозяйственной продукции; q – натуральная отдача единицы площади; p – средняя норма прибыли; K – уровень вложений капитальных ресурсов в единицу площади (интенсивность возделывания земли). Величина P определяется общественно необходимыми затратами на производство продукта, выпускаемого данной отраслью, в частности сельского хозяйства.

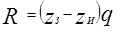

По мнению К.Маркса цена сельскохозяйственного продукта определяется затратами на ее производство, которое осуществляется на участках, находящихся в относительно худших условиях. Поэтому индивидуальные затраты наименее удобно расположенного или наименее продуктивного участка из используемых обществом и являются регулирующими, что справедливо для всех без исключения природных ресурсов [7, с. 172]. Учитывая регулирующие (замыкающие) затраты формула для определения дифференциальной ренты будет иметь следующий вид:

(2)

(2)

где, zЗ – регулирующие затраты (замыкающие); zи- индивидуальные затраты q - натуральная отдача единицы площади.

Таким образом, можно сделать вывод, что цена земли – это экономическое отражение величины потребительной стоимости отдельных участков земли как необходимого средства производства сельхозтоваров. Соответственно цена земли выражается через величину стоимости товара, дополнительно произведенного на лучших участках земли по сравнению с количеством товара, который произведен на худших участках, но необходимых землях. Вследствие этого индивидуальная стоимость произведенной продукции будет неодинаковой.

Определяя цену земли на основе дифференциальной ренты можно достичь оптимального сочетания интересов собственников и пользователей земли. Кроме этого на основе оценки земли устанавливается налог на землю, который является мощным стимулом для рационального использования земли в рыночной экономике. В то же время этот вид налога выступает инструментом концентрации в руках государства части прибавочного продукта созданного в сельском хозяйстве, который по праву принадлежит им. Речь идет о дифференциальной ренте, определение величины которой сводится к исчислению сверхнормативного чистого дохода, основанного на относительно лучших условий местонахождения и качества земельных участков, подлежащих централизованному изъятию. Перераспределение таких земельных участков в пользу владельцев и пользователей земли с относительно худшими по качеству земельными участками создало бы условия для организации эффективного товарного производства сельхозпродукции [8, с.68].

Во всех странах с развитыми рыночными отношениями величина платы за пользование земельным участком основывается на оценочной стоимости земли, которая, как правило, значительно ниже рыночной цены земли. В свою очередь стоимость земельного надела зависит от величины ссудного процента, темпа инфляции в стране. Несмотря на такие факторы, влияющие на цену земли, каждый земельный надел имеет нормативную (базисную) стоимость, основу которой составляет чистая капитализированная прибыль, получаемая при обычном использовании участка в нормальных условиях.

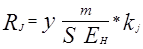

В практике платёж за пользование земельным участком, в соответствии с методикой определения платы за землю, определяется по формуле [4, с.52]:

(3)

(3)

где Y – норматив платы за землю для j -го региона в денежном выражении за год; R –хозяйственная ценность земли для j -го региона; EH – норматив учета времени.

В то же время хозяйственная ценность земли определяется по формуле:

(4)

(4)

где m – созданный в общественном производстве прибавочный продукт (тенге/год); S –земельный фонд, который подлежит налогообложению; y – коэффициент, который характеризует вклад земли как фактора производства в величину прибавочного продукта; kj – коэффициент региональной дифференциации качества земель.

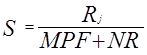

Показатель S можно определить как отношение хозяйственной ценности земли к части национального богатства, который включает стоимость основных производственных фондов и стоимости природных ресурсов, т.е. (формула предложена автором):

(5)

(5)

где MPF – стоимость основных производственных фондов; NR - стоимость природных ресурсов.

В то время Kj (коэффициент региональной дифференциации качества земель) определяется как отношение средневзвешенного балла бонитета качества сельскохозяйственных земель для j -го региона к тому же показателю в целом по стране, т.е.:

(6)

(6)

Формула (4) могла бы успешно применяться в практике, если бы не затруднение в определении коэффициента (у) - вклада земли как фактора получения прибавочного продукта. Национальный доход, как нам известно, определяется как составляющая трех факторов производства, а именно производственных фондов (капитал), природные ресурсы (земля), рабочая сила (труд), следовательно, необходимо выделить долю земельных ресурсов. Этот путь несколько сложный.

Наиболее упрощенным и практичным является определение стоимости земли по величине общественно необходимых затрат на освоение земли в целом, которая является платой за право пользования землей независимо от ее качества.

В данном случае мы согласны с Каргажановым З.К., который предложил устанавливать величину платы за право пользования землей на уровне 1/6 нормы прибыли пользователя, в частности:

(7)

(7)

где R П – величина платы за землю; ПН – норма прибыли в отрасли.

Обоснование данной формулы следующее: норма прибыли образуется в результате соединения трех факторов производства (труд, капитал, земля), следовательно, они дают одинаковый вклад в образование нормы прибыли. Значит исходя из этого, плата на землю должна быть равной 1/3 части прибыли, которая в свою очередь делится между государством (если он является собственником) и пользователем, что соответственно составляет 1/6 часть прибыли. Данный принцип широко распространен при заключении контрактов – договоров в странах с развитой рыночной экономикой [4, с.69].

Если учитывать, тот факт, что собственником является сам пользователь земли, то формула должна измениться, поскольку в данном случае прибыль не будет делиться между собственником и пользователем (формула предложена автором):

(8)

(8)

Если проследить тенденцию соотношения размера налога на землю к ее рыночной стоимости на примере развитых стран мира на протяжении последних полсотни лет, то это соотношение циклично изменялось в пределах 1-3%. Это объясняется цикличностью развития экономики, влияющая на все сферы национального хозяйства, в том числе и на стоимость недвижимости, а значит и на цену земельного надела. Развитые страны отличает сравнительно невысокая плата за использование земельного надела, поскольку ставка должна стимулировать развитие сельскохозяйственного производства.

Цена земли производна от приносимого дохода, поэтому одним из видов платы за использование земли является арендная плата. Основным условием действия рыночного механизма в распределении земли является ее аренда, а не купля - продажа земли, поскольку позволяет получать большие доходы от поступлений земельного налога.

В настоящее время аренда земельных наделов является очень распространенным явлением. Доля земельных участков сданных в аренду в процентом отношении от общей площади земельных угодий сельскохозяйственного назначения составляет в США – 66%, во Франции – 53%, Бельгии - 67%, Великобритании - 39, Нидерландах - 37, Германии - 34% и др. Несмотря на то, что в странах с развитой рыночной экономикой формы и структура землевладения фактически не меняются, происходит лишь изменение землевладельцев, все же большая доля земель сельскохозяйственного назначения сдается в аренду [2, с.14].

Арендные отношения могут быть выгодны и эффективны в зависимости, прежде всего от принципов формирования и размера арендной платы. Соответственно, на величину арендной платы влияют качество почв, величина земельного надела, ставки налоговых взносов, месторасположение и направление использования участка, а также затраты на улучшение и реконструкцию земельного надела.

Аренда земли один из самых распространенных видов использования земли в экономически развитых странах мира, поэтому в этих странах существуют типовые договоры об аренде земельного участка. Соответственно, такие договоры включают в себя предмет аренды, где юридически закрепляется ее длительность, принципы оплаты и ее изменения, правила приемки и передачи арендуемых земель, строений, техники и т.д. При этом арендная плата за землю зависит от таких факторов как условия уплаты налогов, применение наемного труда, назначение использования участка и т.д., и поэтому, учитывая все факторы в экономически развитых странах ставка платы за аренду земли варьирует от 0,5% до 10% от ее стоимостной оценки [9, с. 56].

В Казахстане в соответствии с Земельным кодексом республики от 20 июня 2003 года Правительством установлены базовые ставки платы за земельные участки при их предоставлении в частную собственность (см. Приложение А). К примеру, самая высокая плата за земельные участки установлена в г. Астана, что составляет 1180 тенге за 1 кв.м., самая маленькая плата за землю составляет 114 тенге за 1 кв.м. в городах Кокшетау, Павлодар, Петропавловск, Уральск. На плату влияет плотность населения, вовлеченность земли в сельскохозяйственный оборот, развитость промышленности в регионе, соотношение городского и сельского населения и т.д.

При этом размер ежегодной арендной платы в республике за земельный участок устанавливается в пределах 100-120% от базовой ставки платы за земельный участок при сдаче в аренду. К примеру, базовая ставка платы за землю в г. Шымкент установлена в размере 181 тенге за 1 кв. м., следовательно, арендная плата за пользование данным участком должна составить от 181 до 217,2 тенге за 1 кв.м. в год

Политика в области налогообложения в сельском хозяйстве в экономически развитых странах направлена на стимулирование развития фермерских хозяйств, которые являются основной производительной единицей в сельскохозяйственном производстве. Кроме того, налоговая политика способствует рациональному использованию и оптимальному росту цен на землю, также привлечению капитала в сельское хозяйство из других отраслей национальной экономики. Это в свою очередь приводит к увеличению размеров фермерских хозяйств, их капиталооснащенности, росту вложений капитала в землю и проведения мелиоративных и ирригационных работ, а также повышению эффективности производства сельскохозпродукции.

Земельный налог в странах, где существует государственная собственность на землю, является экономической формой реализации права собственности на землю, которая отдается в пользование субъектам хозяйствования. Государство с помощью налога на землю реализует свое право на собственность. Следовательно, размеры налога на землю устанавливаются в зависимости от стоимости земельного надела, которая зависит от качества, месторасположения, доходности земель, водообеспеченности, затрат на их освоение и т.п.

Государственная собственность на землю искажает определение объективной рыночной цены земельных угодий, но в то же время это обстоятельство не препятствует установлению размеров земельного налога, основанного на ее оценочной стоимости. Конечно, условность такой стоимостной оценки земельных наделов, учитывая показатели качества почв, а также экономической эффективности их использования, совершенно не противоречит существующей мировой практике.

Государство-собственник земли, передавая во владение и пользование сельхозпредприятиям и гражданам сельхозугодия, через земельный налог на землю стимулирует эффективное использование не только почвенного плодородия, но имущественного комплекса на данной земле. Вложение в этих целях средств государства повышает стоимость имущества, соответственно и размер ставок налога на землю, поэтому это является стимулом для инвестирования самими предприятиями своих собственных средств в земельные угодья с целью повышения плодородия земель и улучшения их структуры.

Самым главным условием создания новой системы земельных отношений является физическое перераспределение земельных наделов для развития различных форм хозяйствования, а также перераспределение рентной стоимости земли [10, с.89].

Использование в практике сельскохозяйственного производства оценочной стоимости земельных ресурсов дает возможность объективно подходить к проблеме перераспределения земельных участков в период становления многоукладной экономики и реорганизации сельскохозяйственных предприятий. На процесс оценки земли влияют многие факторы, которые можно сгруппировать на внешние и внутренние, поскольку не только экономические факторы оказывают воздействие на цену земли. Так, система внешних факторов, которые влияют на процесс оценки земельных наделов включает следующие факторы:

1) политические, в частности политическая обстановка в регионе;

2) экономико-правовые, а именно индексы изменения цен на земельные участки; ставка банковского процента; инвестиционный климат; уровень конкуренции и деловой активности; дотирование производства сельскохозяйственной продукции; индексация доходов, сбережений, цен; степень риска; формирование спроса на земельные участки, а также на те виды сельхозпродукции, которые на них производится; разработка законов о налогообложении, земельного кодекса;

3) научно-технические, т.е. разработка новых технологий, которые оказывают воздействие на земельные участки;

4) социально-психологические, которые заключаются в покупательной способности населения и формирования вкусов покупателей земельных наделов;

5) экологические, в частности степень загрязнения окружающей среды и выпуск экологически чистой, безопасной продукции;

6) демографо-географические, которые заключаются в информации о местоположении оцениваемого земельного участка в разрезе регионов, городов, районов; в степени развития региона; в уровне занятости и народонаселения [11, с. 9].

Кроме внешних макроэкономических факторов, выделяются внутренние микроэкономические факторы, влияющие на процесс оценки земельных участков, которые можно сгруппировать как:

1) организационно-экономические факторы, которые заключаются в:

- разработка стратегии и тактики сельхозпредприятия;

- информационное обеспечение процесса принятия решения, в т.ч. использование компьютерных технологий;

- планирование деятельности сельскохозяйственных предприятий;

- экономическое стимулирование процесса производства;

- анализ и поиск внутрипроизводственных резервов;

- налогооблагаемая база и уплачиваемые налоги, возникающие в связи с наличием у предприятия земельного участка и в результате операций с ними и др.;

2) производственно-технические факторы, в частности:

- освоение новых технологий;

- проведение работ по коренному улучшению земельных участков (мелиоративные работы, работы по осушению и т.д.);

- использование более прогрессивных и экономичных предметов труда;

- географические и иные характеристики используемого земельного участка и др. [11, с.10].

При оценке земли сельскохозяйственного назначения для ее дальнейшей реализации или передачи в аренду следует учесть такие факторы как, любая государственная оценка земли будет носить скорее номинальный, чем реальный характер, поскольку реальную цену на землю определяет рынок, если он сформирован. При определении цены на землю государством следует, максимально приблизится к реальной ее стоимости, учитывая тот факт, что оценка земли будет представлять собой ту максимальную цену, которую государство хотело бы получить за земли сельскохозяйственного назначения. Только в случае не платежеспособности хозяйствующих субъектов государственная цена земли будет снижаться.

Рыночная стоимость земель сельскохозяйственного назначения определяется при помощи методов оценки недвижимости, отражающих основные характеристики участков и наиболее вероятные условия, при которых могли бы продаваться на открытом рынке. В практике используются следующие методы оценки земель сельскохозяйственного назначения: а) метод прямого сравнительного анализа продаж (метод сравнения продаж); б) метод капитализации доходов (доходный метод); в) затратный метод.

В любом случае предпочтение отдается тем методам, которые исчислены с использованием более достоверной информации. Методы прямого сравнительного анализа продаж и капитализации доходов опираются на рыночные наблюдения и применимы как к земельным участкам с улучшениями (зданиями и сооружениями), так и без них.

Затратный метод более применим к земельным участкам с улучшениями, и наилучшие результаты в определении рыночной стоимости собственно земельного участка данный метод дает в случаях, когда улучшения имеют низкий процент износа или когда вклад улучшений в общую цену объекта недвижимости является относительно небольшим.

Каждый из применяемых методов приводит к получению различных стоимостных характеристик. В связи с этим проводится сравнительный анализ, позволяющий взвесить достоинства и недостатки информационных баз и каждого из использованных методов и установить окончательную оценку объекта на основании одного или нескольких методов.

При оценке земель сельскохозяйственного назначения для целей налогообложения следует исходить из принципа определения стабильной налогооблагаемой базы, с тем, чтобы государство имело возможность прогнозировать размер ежегодного земельного налога, который будет оплачиваться владельцами земли в бюджет страны.

Оценочная стоимость конкретного земельного участка определяется территориальным органом по управлению земельными ресурсами в соответствии с базовыми ставками платы за землю, предоставляемую в частную собственность государством. Оценочная стоимость земельных участков в населенных пунктах, предоставляемых в частную собственность определяется с применением к базовым ставкам поправочных (повышающих или понижающих) коэффициентов

Основным субъектом земельных отношений выступает непосредственный землевладелец. Именно сельхозпроизводитель определяет содержание механизма распределения земель различным формам хозяйствования. Единство правовых, экономических и социальных условий развития земельных отношений с учетом интересов товаропроизводителей сельхозпродукции является основой эффективного функционирования многообразных форм хозяйствования, а также рационального использования и охраны земельных ресурсов, устойчивого повышения объемов производства продукции в сельском хозяйстве [10, с.89].

Земельная реформа осуществляет перераспределение земельных ресурсов с целью формирования условий для равноправного развития различных форм хозяйствования на земле, рационального использования и охраны земель. Основными принципиальными положениями развития земельных отношений является переход к рыночной экономике, равноправие всех форм хозяйствования и собственности на земле и свобода выбора землевладельцами, которые становятся собственниками произведенной продукции и полученных доходов.

Формирование и совершенствование земельных отношений рыночного типа основывается на демократических началах с участием тружеников, при отсутствии любого навязывания способов землевладения, землепользования и хозяйственной деятельности. Необходимо соблюдать конституционное право каждого гражданина на индивидуальный выбор вида хозяйственной деятельности и формы собственности.

Таким образом, земельные отношения являются одним из основных условий развития национального хозяйства, и от того, как построены земельные отношения, напрямую зависит не только развитие такой важной отрасли как сельское хозяйство, но социальная стабильность общества в целом. Сельское хозяйство составляет важную часть экономики Казахстана, и от прогресса и динамичного развития данной отрасли зависит благосостояние большинства населения республики.

|

|

|