|

3.4.2. Перераспределение: налоги и бюджет

|

|

|

|

Любой из перечисленных этапов современной экономической политики заслуживает подробного обсуждения. Тем не менее хотелось бы ограничить сферу рассмотрения и детально проанализировать лишь один из ключевых секторов экономики. На наш взгляд, необходимость, сложность и комплексный характер реформ, а также степень их влияния на все стороны жизни японского общества лучше всего можно проиллюстрировать на примере общественных финансов. Через налоги и бюджет осуществляются многие государственные функции, но в данном разделе мы остановимся лишь на одной из них, а именно на перераспределении экономических ресурсов. Имеется в виду перераспределение бюджетной нагрузки во времени (настоящие и будущие расходы), между субъектами экономики (производители и потребители, отрасли и предприятия, работники и работодатели) и между регионами страны.

Чаще всего под функцией перераспределения подразумевается деятельность государства по выравниванию доходов граждан страны через систему налогообложения и социальных трансфертов. Подобная деятельность широко осуществляется в Японии. В частности, в 2007 г. коэффициент Джини, характеризующий неравенство доходов населения, составлял 0, 46 до перераспределения и 0, 33 после, т. е. за счет государственной деятельности данный индикатор улучшился на 0, 13. Это достаточно хорошо соответствовало средним данным для стран ОЭСР, где аналогичные показатели неравенства составляли 0, 46 до и 0, 31 после вмешательства государства (0, 15 – «выравнивающий результат») [OECD, 2015‑ 2]. Следовательно, в данной области перераспределения показатели эффективности для Японии примерно совпадали со средними данными по группе стран, входящих в ОЭСР.

|

|

|

В то же время начиная с 1990‑ х годов самые острые проблемы японской бюджетной системы связаны с существованием крупного дефицита и государственного долга. Это говорит о том, что значительная часть бюджетной нагрузки фактически перенесена на будущее. Рассмотрим временной аспект перераспределения более подробно.

Известно, что в случае превышения государственных расходов над доходами возникает дефицит бюджета. Дефицит финансируется за счет иностранных или внутренних займов, которые формируют государственный долг. С экономической точки зрения долг позволяет разделить потребление и оплату, т. е. перераспределить доходы и расходы во времени, а иногда и между поколениями налогоплательщиков. Это вполне оправданно, когда идет речь о создании инфраструктуры длительного пользования (в Японии для этого выпускают специальные «строительные» облигации). Однако если рост долга связан с финансированием текущих расходов, то возникает вопрос о справедливости такой политики, а также об устойчивости финансовой системы.

С этой точки зрения бюджетные проблемы Японии привлекают внимание всего мира. Причина в том, что суммарный государственный долг уже заметно превысил удвоенный ВВП страны (рис. 3. 8).

Ежегодный дефицит бюджета одного только центрального правительства Японии достигает 7 % ВВП, а доля финансирования долга – пятую часть бюджетных расходов (рис. 3. 9).

Значения всех трех названных показателей (долг, дефицит, доля расходов по обслуживанию долга) далеко выходят за пределы стандартов бюджетной устойчивости развитых стран. В частности, общепризнано, что бюджетная сфера страны находится в стабильном состоянии, когда ежегодный дефицит не превышает 3 % ВВП. Именно этот трехпроцентный предел использовался в качестве ориентира при объединении денежных систем стран Европейского союза и введении единой валюты. Длительное и значительное нарушение стандартов устойчивости в Японии привело к распространению среди экономистов мнения о том, что ее бюджетная сфера находится в состоянии кризиса.

|

|

|

Проблема бюджетного дефицита в современной экономической истории Японии возникала несколько раз.

Нынешний, наиболее глубокий кризис разразился после окончания спекулятивного экономического бума в начале 1990 г. Ликвидация его последствий потребовала существенных бюджетных вливаний и резкого увеличения расходов. Одновременно в годы начавшейся депрессии не менее резко упали доходы бюджетов всех уровней власти. Возникшее превышение расходов над доходами достигло максимального уровня в 7, 5 % ВВП к середине 2000‑ х годов. После этого были приняты меры бюджетной экономии, но они позволили сократить дефицит всего на 0, 5 %. Многочисленные попытки начать решение бюджетных проблем долгое время успеха не приносили. В результате бюджетно‑ финансовая сфера превратилась в болевую точку экономики Японии.

Рисунок 3. 8

Государственный долг правительства Японии и некоторых развитых стран мира

Источник: [Statistics Bureau, 2015]

Сложное положение в бюджетной сфере можно пояснить на простом примере. Попробуем выразить пропорции японского бюджета в виде месячных доходов и расходов семьи. Пересчитаем цифры в долларах США по курсу 1 доллар за 100 иен. В этом случае получается следующая картина. Доходы в месяц – 4700 долларов, перевод на содержание родителей – 1200 (в госбюджете эту роль играет трансферт региональным и местным органам власти), выплаты по полученным кредитам – 1500, остаток – 2000 долларов (4700‑ 1200‑ 1500). При этом другие расходы достигают 3700 долларов, а значит, ежемесячный дефицит равен 1700 долларов (2000–3700). Кроме того, долги семьи составляют 520 тысяч долларов. В таком виде ситуация в финансах Японии выглядит очень напряженной. Интересно, что этот пример взят из брошюры, подготовленной правлением Союза потребительских кооперативов Японии для раздачи десятилетним детям и родителям во время благотворительного концерта. По‑ видимому, считается, что, начиная с младшего школьного возраста, необходимо готовить молодое поколение к жизни в условиях экономии, а также к предстоящей выплате госдолга Японии, который превышает 8 млн иен (около 80 тыс. долларов) в расчете на душу населения.

|

|

|

Похоже, что в современной Японии усиливаются сомнения относительно справедливости подобного переноса бюджетной нагрузки на будущие поколения. В связи с этим многое делается для улучшения политической системы с целью учета мнения молодежи. Так, например, с 2015 г. возрастной ценз для участия в голосовании снижен с 20 до 18 лет, а с 2020 г. намечено устранить разницу в количестве жителей в избирательных округах. И всё же частными политическими шагами проблему не решить. Необходимы эффективные экономические меры.

Рисунок 3. 9

Структура доходов и расходов бюджета центрального правительства Японии (2015 финансовый год)

Источник: [Statistics Bureau, 2015]

Разумеется, Япония далеко не первой столкнулась с проблемой бюджетного долга и дефицита. Методы решения подобных проблем хорошо известны и много раз успешно применялись в мировой практике – это сокращение расходов, повышение налогов, увеличение инфляции. Первым следует сокращение бюджетных расходов. Между тем некоторые характеристики японского общества усложняют применение этой меры.

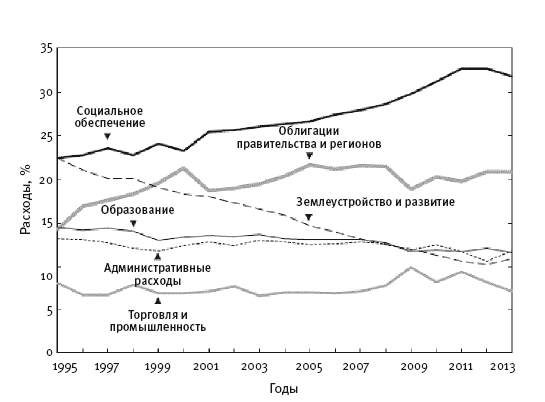

Рисунок 3. 10

Динамика структуры расходов бюджета расширенного правительства Японии

Источник: [Statistics Bureau, 2015]

Политическая система Японии достаточно быстро транслирует мнение избирателей на уровень парламента, префектурального или муниципального собрания, отвечающих за формирование бюджетов. Причем, как и в большинстве других стран, на выборах активнее всего голосуют именно люди старшего возраста. Это неизбежно придает бюджетной политике черты консервативности и стремления избежать радикальных мер.

Далее, структура расходов и функции бюджетов включают финансирование многих затрат по социальному обеспечению престарелых, а также покрытию дефицитов некоторых видов пенсионной и медицинской страховой системы (в Японии их несколько). Мы уже отмечали, что в Японии самые высокие в мире скорость старения населения и доля граждан в возрасте свыше 65 лет. Соответственно, в структуре бюджетных расходов наибольшую и быстрее всего растущую часть составляют затраты на социальное обеспечение (рис. 3. 10).

|

|

|

Можно представить себе, насколько трудно сократить социальные расходы в такой ситуации. Сокращению их препятствуют также сложившийся в Японии механизм бюджетной поддержки регионов, необходимость общественных вложений в развитие науки и технологий, значительные расходы на обновление стареющей инфраструктуры и многое другое. Всё это позволяет утверждать, что резкое урезание бюджетных расходов для Японии неприемлемо ни по политическим, ни по экономическим, ни по гуманитарным причинам.

Таблица 3. 14

Основные виды налогов в странах ОЭСР (2013)

Источник: [OECD, 2015, p. 89]

Вторым очевидным методом решения бюджетных проблем является повышение доходов, и прежде всего налоговых поступлений. На первый взгляд это вполне осуществимая мера, поскольку отношение собираемых налогов к ВВП в Японии намного ниже, чем в большинстве развитых стран. Так, например, в 2013 г. совокупные налоговые поступления с учетом социального обеспечения составили в Японии 30, 3 % ВВП против 34, 2 % в среднем по странам ОЭСР, а без учета социальных выплат – 17, 9 % против 25, 1 % [OECD, 2015, p. 8]. Сравнительные характеристики структуры налогообложения в Японии и основных развитых странах приведены в таблице 3. 14.

Заметно, что в Японии наибольшие доли (12, 4 % ВВП, или 40, 9 % от общего поступления налогов) приходятся на социальные выплаты, хотя они, строго говоря, не являются налогами в японском понимании и не попадают в бюджетную систему страны. Напротив, доли налогов на товары и услуги в Японии (5, 3 % и 17, 6 % соответственно) примерно вдвое ниже средних по ОЭСР (11, 0 % и 32, 7 %). Доли налогов на доходы и прибыль (9, 8 % и 32, 5 % соответственно) на первый взгляд близки к средним по ОЭСР (11, 5 % и 33, 7 %). Однако ставки прямого налогообложения в Японии достаточно высоки. Например, средняя эффективная ставка налога на доходы предприятий, фактически применяемая для большинства плательщиков, превышает 33 % против 23 % в Южной Корее [KPMG, 2016].

Таблица 3. 15

Налогообложение корпоративных доходов (%)

Источник: [JETRO, 2015, Р. 35]

Такой уровень ставок подрывает национальную конкурентоспособность и является одной из причин переноса за рубеж многих видов деятельности. Налоги на доходы предприятий подразделяются на несколько видов, взимаются национальными и региональными органами, а также имеют различные ставки в зависимости от облагаемых сумм (табл. 3. 15). В отношении данных налогов начиная с 2015 г. осуществляется программа уменьшения средних эффективных ставок до уровня ниже 30 %.

|

|

|

Кроме налогов на корпоративные доходы, предприятия в Японии уплачивают налог на имущество (1, 4 %), на недвижимость в черте города (0, 3 %), а в Токио и Осаке – на крупные офисные помещения. За редким исключением, выплата этих налогов не создает особенных финансовых проблем. А вот взносы на различные виды социального страхования и пенсионного обеспечения с формальной точки зрения в налоговую систему не входят, но в реальности существенно увеличивают нагрузку на бизнес по оплате труда. Взносы по страхованию от несчастных случаев на производстве составляют от 0, 25 % до 8, 8 % текущей зарплаты и бонусов, изменяются в зависимости от отрасли и уплачиваются работодателем. Ставки страхования от потери занятости установлены на уровне 0, 85 % указанных выплат для работодателя и 0, 5 % для работника; медицинское страхование – около 10 % и варьируется по регионам (разделение расходов между работодателем и работником зависит от отрасли, компании, типа занятости и страхования); пенсионные взносы составляют 17, 8 % и делятся поровну [JETRO, 2015, p. 66–70].

В Японии существуют национальный и местный налоги на доходы физических лиц. Они взимаются разными органами, в разные сроки и по различающимся ставкам. Местный налог в размере 4 % от налогооблагаемой суммы уплачивается в случае проживания в пределах данного региона более одного года. Национальный налог взимается согласно прогрессивной шкале в пределах от 5 % до 45 % налогооблагаемой суммы. Шкала ставок и доходов имеет следующий вид: 5 % с суммы до 1, 95 млн иен; 10 % с 1, 95 млн – 3, 3 млн иен; 20 % с 3, 3 млн – 6, 95 млн иен; далее следуют еще четыре ступени, а с суммы более 40 млн иен уплачивается 45 % [JETRO, 2015, p. 46].

Наибольшее число домохозяйств платит подоходный налог по ставке 10 % с сумм в пределах 19, 5 тыс. – 33 тыс. долларов в год (из расчета 100 иен за 1 доллар). В 2013–2037 гг. взимается специальный налог в размере 2, 1 % от всех налоговых поступлений (указанные 10 %) на восстановление пострадавших от цунами районов, т. е. итоговая ставка составляет 10, 21 %. Важно подчеркнуть, что ставка налога применяется не ко всему доходу, а к налогооблагаемой базе. Из общего дохода вычитаются расходы на содержание иждивенцев и социальное страхование, предоставляются временные скидки на приобретение жилья, оплату образования и т. п. Кроме того, из части дохода, полученного в результате индивидуальной деятельности (например, гонорар за статью для профессора университета), можно вычесть необходимые затраты (на редактирование текста, сбор материала, канцелярские расходы и др. ). Компания или организация, выплатившая гонорар, сделает налоговый вычет по средней ставке (10 %), но в конце года можно заявить о расходах, провести перерасчет и вернуть себе излишне выплаченные суммы налога. Отметим, что льготы и вычеты из налогооблагаемых сумм являются в Японии самой популярной мерой налоговой политики.

Несмотря на высокие прямые налоги, в Японии относительно невелики налоги косвенные, такие как акцизы или налоги с оборота. Данные виды налогообложения затрагивают всех участников экономической деятельности, независимо от получаемых доходов. Именно поэтому можно сказать, что в целом, без учета социальных взносов, уровень налоговых изъятий в (% от ВВП) в Японии относительно низок по сравнению с другими странами. Важную роль в системе налоговых доходов большинства стран играют налоги с оборота, которые принимают форму налогов с продаж или налогов на добавленную стоимость. Этот вид налоговых поступлений довольно просто взимать, он автоматически растет вместе с инфляцией и не испытывает резких конъюнктурных колебаний. Неудивительно, что в странах ОЭСР средняя ставка таких налогов составляет 17 %.

В Японии до 1993 г. налога с продаж вообще не было, затем его ввели на уровне 3 %, но даже эта относительно небольшая величина стала причиной серьезных экономических и политических потрясений. Налог был отменен и появился вновь в виде 5 %‑ го обложения только в 2006 г. Через 6 лет было принято нелегкое решение о ступенчатом повышении ставки до 10 %. Этому предшествовали бурная общественная дискуссия, острая политическая борьба и активные меры по экономическому стимулированию (см. подраздел 3. 4. 1). В апреле 2014 г. налог был повышен до 8 %, а с апреля 2017 г. планируется его повышение до 10 %. В принципе, все бюджетные проблемы Японии можно решить, если увеличить ставку сразу до 22–24 %. Однако последствия для уровня жизни, динамики экономики и национальной конкурентоспособности нельзя предсказать даже для значительно меньшего повышения. Так что путь наращивания налоговых поступлений можно считать одновременно и самым простым, и самым опасным в нынешней крайне нестабильной ситуации.

Третий способ решения проблем бюджетной сферы, и прежде всего бюджетного дефицита, заключается в запуске механизма инфляции. Ежегодный рост цен при грамотно сформированной налоговой системе обеспечивает автоматический прирост доходов. Сокращение расходов в условиях роста цен также намного легче осуществить: его можно замаскировать под более медленное их повышение по сравнению с индексом инфляции. Однако самым важным является то, что инфляция ведет к обесценению накопленного долга. Об этом говорит элементарный статистический расчет по формуле включенных процентов: пятипроцентный рост цен за семь лет способен снизить реальную стоимость накопленного долга примерно наполовину. Разумеется, за долг необходимо выплачивать проценты. И эти проценты в условиях инфляции также будут повышаться, т. е. увеличится стоимость обслуживания долга. Кроме того, чрезмерно высокая инфляция сама по себе может стать проблемой. Тем не менее общепризнано, что рост цен на уровне около 5 % в год не является препятствием для развития экономики.

Однако, как отмечалось выше, в Японии на протяжении длительного времени происходит нечто совершенно иное, а именно систематическое падение цен, или дефляция. С 2012 г. Банк Японии начал политику «таргетирования» (установления целевого значения) инфляции. Первоначально целевой уровень составлял 1 %, затем – 2 % в год. В 2013 г. эти ожидания частично оправдались. Однако в начале 2016 г. дефляция вернулась снова. Появились заявления, что достижение целевых показателей роста цен может потребовать нескольких лет. Причем точные сроки будут зависеть и от факторов внутренней политики, и от международной конъюнктуры, и от динамики цен на товары японского импорта, прежде всего на энергоносители.

Итак, для решения бюджетных проблем Японии придется применять полный комплекс мер, таких как сокращение расходов, повышение налогов, запуск инфляционного механизма и многих других. Однако в настоящее время их использование наталкивается на серьезные препятствия в виде старения населения, неустойчивости темпов роста, длительного падения цен. В ходе борьбы с этими явлениями экономика попала в «ловушку ликвидности» и «дефляционную спираль». Выйти из них планировалось путем увеличения денежной массы, но в 2013–2016 гг. это не принесло заметных результатов. Следовательно, простого решения бюджетных проблем не существует. Дефицит и долг представляют собой очень сложные проблемы, которые долгие годы будут сдерживать экономическое развитие страны. По самым оптимистичным прогнозам устранение даже первичного дефицита госбюджета (балансирование доходов и расходов без затрат по обслуживанию долга) возможно не ранее 2020 г.

И всё же ситуация далека от катастрофической. Прежде всего держателями основной части долга (более 90 %) являются японские юридические и физические лица, которые доверяют правительству и с которыми, если возникнет острая нужда, всегда можно договориться о пролонгировании выплат или о снижении процентов по облигациям. В Японии сравнительно невысоки ставки косвенных налогов, а значит, имеется пространство для их повышения. Следовательно, несмотря на все существующие проблемы и трудности, у страны достаточно возможностей для преодоления даже таких сложных препятствий.

Повторим еще раз: бюджетный дефицит и огромный накопленный долг – это всего лишь одна группа стоящих перед современной Японией проблем. Мы подробно остановились на бюджетном секторе, поскольку в его развитии тесно переплетаются практически все государственные функции, а также большинство социальных, политических и экономических тенденций развития страны. Кроме дефицита и долга, на экономику Японии серьезное влияние оказывают падение рождаемости, сокращение и старение населения, зависимость от мировой конъюнктуры, колебания курса иены, возможность «валютных войн», снижение конкурентоспособности экспорта, продолжающаяся дефляция, растущее экономическое неравенство, территориальные споры с соседними странами и многое другое.

Вместе с тем подавляющее большинство из 127 млн жителей Японии являются здоровыми, образованными, трудолюбивыми, ответственными и хорошо обеспеченными членами общества. В Японии созданы одни из лучших в мире транспортная и социальная инфраструктуры. Система государственных и общественных институтов эффективно содействует развитию бизнеса. И наконец, гигантский экспортный сектор страны основывается на передовых технологиях и современной материальной базе. Всё это говорит о том, что потенциал Японии достаточно высок для преодоления всех стоящих перед ней проблем и стабилизации экономической динамики.

|

|

|