|

Оценка и анализ показателей, характеризующих финансовое состояние предприятия

|

|

|

|

По данным годовой бухгалтерской отчетности (приложение 2) общий объем выручки от продаж продукции ОАО "Пензадизельмаш" за 2010 г. составил 1 332 014 млрд. руб. Объем продаж основных видов железнодорожной техники за 2010 г. составил 928 870 млрд. руб. или 70 % от общей выручки ОАО "Пензадизельмаш". Остальная часть выручки ОАО "Пензадизельмаш" образовывалась, главным образом, за счет реализации запасных частей, комплектующих, а также реализации услуг и прочей продукции.

При товарном выпуске 1236,924 млн. руб. себестоимость фактически произведенной продукции составила 1209,928 млн. руб. В целом убыток выпущенной товарной продукции составил 2,2 %

Затраты на производство в отчетном 2010 году (см. табл.2).

Таблица 2

Структура затрат на производство в отчетном 2010 году

| Наименование статьи и затрат | Уд. вес, % |

| Сырье и материалы, % | 19,67 |

| Приобретенные комплектующие изделия, полуфабрикаты, % | 28,91 |

| Работы и услуги производственного характера, выполненные сторонними организациями, % | 3,65 |

| Топливо, % | 1,36 |

| Энергия, % | 8,43 |

| Затраты на оплату труда, % | 21,50 |

| Арендная плата, % | 0,9 |

| Проценты по кредитам | 2,07 |

| Отчисления на социальные нужды, % | 5,53 |

| Амортизация основных средств, % | 2,11 |

| Налоги, включаемые в себестоимость продукции, % | 0,47 |

| Прочие затраты (в том числе НИОКР, резерв, лизинг, командировочные, вознаграждения за рационализаторские предложения, обязательные страховые платежи), % | 5,37 |

| Итого: затраты на производство и продажу продукции (работ, услуг) (себестоимость),% | 100 |

| Справочно: выручка от продажи продукции (работ, услуг) | 1332014 |

Размер резервного фонда Общества в отчетном году, как и в предыдущем, составил 3 427 тыс. руб. Средства резервного фонда в течение отчетного периода Обществом не использовались.

|

|

|

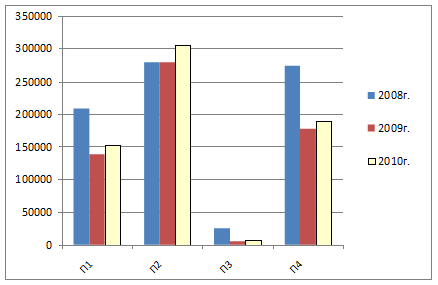

Общий финансовый результат представляет собой сумму прибылей и убытков от обычных видов деятельности, а также прочих доходов и расходов (см. табл.3, рис.2).

Таблица 3.

Финансовые результаты ОАО "ПДМ", тыс. руб.

| Наименование | 2008 г. | 2009г. | Изменение | 2010г. | Изменение |

| Прибыль от продаж | 132263 | -41 812 | -174 075 | 57 257 | 99069 |

| Прибыль до налогообложения | 67481 | -108 604 | -176 085 | 12 696 | 121 300 |

| Текущий налог на прибыль | 28972 | -28 972 | |||

| Чистая прибыль (убыток) отчетного периода | 41351 | -88 995 | -130 346 | 6 598 | 95 593 |

В2010г наблюдается положительная тенденция изменения финансового результата работы предприятия в сравнении с 2009г., однако учитывая, что 2009 г. оказался сложным для ОАО "Пензадизельмаш", и падение чистой прибыли за период 2008-2009 гг. составило - 130346 тыс. руб., то данные показатели говорят о том, что несмотря на повышение эффективности производственно-хозяйственной деятельности в 2010 году предприятию не удалось достигнуть уровень 2008 года.

Отклонение показателей 2010 года от показателей 2008 года составило:

¾ прибыль от продаж - 75006 тыс. руб;

¾ прибыль до налогообложения - 54785 тыс. руб.;

¾ чистая прибыль (убыток) - 34753 тыс. руб.

Рис.2. Динамика финансовых результатов ОАО "ПДМ" в 2008-2010 гг., тыс. руб.

Для акционерного общества и, в первую очередь, для инвесторов большое значение имеют степень возрастания или доходность собственного и всего капитала. Соотношение прибыли к применяемому капиталу показывает, насколько успешно был использован в производстве полученный предприятием капитал, т.е., какое количество прибыли было получено на единицу капитала. Рентабельность - это относительный показатель эффективности производства, характеризующий уровень отдачи затрат и степень использования капитала, ресурсов, являющийся мерой доходности предприятия в долгосрочном периоде. В основе построения коэффициентов рентабельности лежит отношение прибыли или к затраченным средствам, или к выручке от реализации, или к другим активам предприятия.

|

|

|

Расчет основных показателей рентабельности ОАО "ПДМ" (см. табл.4).

Таблица 4

Показатели рентабельности, в %

| 2008г. | 2009г. | Изменение | 2010г. | Изменение | |

| Рентабельность продаж | 2,3 | -9,6 | -11,9 | 0,5 | 10,1 |

| Рентабельность активов | 8,6 | -18,1 | -26,7 | 1,9 | 20,0 |

| Рентабельность собственного капитала | 15,1 | -50,2 | -65,3 | 3,5 | 53,7 |

| Рентабельность оборотных активов | 11,5 | -28,9 | -40,4 | 3,1 | 32,0 |

| Рентабельность внеоборотных активов | 33,8 | -48,4 | -82,2 | 5,1 | 53,4 |

Рентабельность является одним из основных показателей эффективности работы предприятия и принятой ею бизнес-стратегии.

Показатели рентабельности характеризуют отношение прибыли, полученной предприятием к затратам на ее получение.

По данным таблицы 4 можно сделать вывод, что 2009 год оказался очень трудным для предприятия показатели рентабельности упали от 11,9 до 82,2 процентных пунктов. Однако в 2010 году компания смогла выйти из кризиса, подняв показатели рентабельности выше отрицательных значений, при этом достигнуть уровня 2008 года предприятию не удалось. В целом динамику показателей рентабельности за 2009-2010 гг. можно охарактеризовать как положительную.

Динамика показателей рентабельности ОАО "ПДМ" (см. рис.3).

Рис.3. Наглядно динамика показателей рентабельности за 2008-2010 гг., в %

По итогам 2010г. в связи с увеличением объема продаж наблюдается значительный рост всех показателей рентабельности по сравнению с 2009г.

Расчет показателей использования чистых активов предприятия (см. табл.5).

Таблица 5

Показатели использования чистых активов

| Показатель | 2008г. | 2009г. | Изменение (+,-) | Темп прироста, % | 2010г. | Изменение (+,-) | Темп прироста, % | |

| 1 | Выручка от реализации товаров и услуг, тыс. руб. | 1778947 | 928738 | -850209 | -47,79 | 1332014 | 403276 | 43,42 |

| 2 | Среднегодовая стоимость чистых активов, тыс. руб. | 233113 | 145918 | -87195 | -37,40 | 156939 | 11021 | 7,55 |

| 3 | Среднегодовая стоимость активов, тыс. руб. | 786447 | 600756 | -185691 | -23,61 | 655318 | 54562 | 9,08 |

| 4 | Чистая прибыль (после налогообложения), тыс. руб. (стр. 190) | 41351 | -88995 | -130346 | -315,22 | 6598 | 95593 | 107,41 |

| 5 | Рентабельность чистых активов, % (п.4: п.2) | 17,74 | -60,99 | -79 | х | 4, 20 | 65, 19 | х |

| 6 | Рентабельность продаж, % (п.4: п.1) | 2,32 | -9,58 | -12 | х | 0,50 | 10,08 | х |

| 7 | Коэффициент оборачиваемости активов (п.1: п.3) | 2,26 | 1,55 | -1 | х | 2,03 | 0,49 | х |

| 8 | Доля активов на 1 руб. чистых активов, коэф. (п.3: п.2) | 3,37 | 4,12 | 1 | х | 4,18 | 0,06 | х |

|

|

|

По результатам проведенного в таблице 5 анализа можно сделать вывод, что основное влияние на снижение рентабельности предприятия оказало значительное снижение выручки в 2009 году на 47,79 % по сравнению с предыдущим годам. При этом за 2008-2009 гг. среднегодовая стоимость чистых активов сократилась на 37,4%, а среднегодовая стоимость активов на 23,61%. Для того, чтобы достичь уровня 2008 года предприятие уже практически вышло на нужный уровень по объему выручки, следующим шагом должно стать наращивание активов.

Динамика показателей использования чистых активов показана (см. рис.4).

Рис.4. Динамика показателей использования чистых активов

Задача анализа ликвидности баланса в ходе анализа финансового состояния предприятия возникает в связи с необходимостью давать оценку кредитоспособности предприятия, т.е. его способности своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность - это способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Все активы фирмы в зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, можно условно разделить на несколько групп.

1. Наиболее ликвидные активы (А1) - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) - активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

|

|

|

3. Медленно реализуемые активы (А3) - наименее ликвидные активы - это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья "Расходы будущих периодов" не включается в эту группу.

4. Труднореализуемые активы (А4) - активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса "Внеоборотные активы".

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия, при этом текущие активы более ликвидны, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П1) - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) - краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты. При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы (П3) - долгосрочные заемные кредиты и прочие долгосрочные пассивы - статьи раздела IV баланса "Долгосрочные пассивы".

4. Постоянные пассивы (П4) - статьи раздела III баланса "Капитал и резервы" и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: "Доходы будущих периодов" и "Резервы предстоящих расходов". Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям "Расходы будущих периодов" и "Убытки".

Оценка ликвидности баланса ОАО "ПДМ" (см. табл.6).

Таблица 6

Оценка ликвидности баланса предприятия

| 2008г. | 2009г. | 2010г. | 2008г. | 2009г. | 2010г. | Платежный излишек или недостаток

| ||||||

| 2008г. | 2009г. | 2010г. | ||||||||||

| А1 | 19246 | 7702 | 20090 | П1 | 208595 | 138727 | 152427 | -189349 | -131025 | -132337 | ||

| А2 | 236059 | 100397 | 104774 | П2 | 278955 | 279406 | 306000 | -42896 | -179009 | -201226 | ||

| А3 | 320027 | 265606 | 276973 | П3 | 24937 | 5328 | 7278 | 295090 | 260278 | 269695 | ||

| А4 | 197933 | 215348 | 246586 | П4 | 273960 | 177295 | 189613 | -76027 | 38053 | 56973 | ||

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 >> П1

А2 >> П2

А3 >> П3

А4<< П4

Если выполняются первые три неравенства, т.е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Предварительный анализ ликвидности баланса предприятия показывает, что наиболее ликвиден баланс был в 2008 году - выполнялось 2 из четырех условий ликвидности. В 2009 и 2010 гг. выполняется только лишь третье условия ликвидности. Таким образом, с помощью этой таблицы было выявлено рассогласование по срокам активов и пассивов, составлено предварительное представление о ликвидности и платежеспособности анализируемого предприятия.

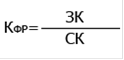

Динамика активов и пассивов предприятия в зависимости от степени ликвидности (см. рис.5 и 6).

Рис.5. Динамика активов баланса предприятия в зависимости от степени ликвидности

Рис.6. Динамика активов баланса предприятия в зависимости от степени ликвидности

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов (см. табл.7).

Таблица 7

Анализ показателей ликвидности

| Показатель | 2008г. | 2009г. | 2010г. |

| 1. Коэффициент текущей ликвидности | 1,18 | 0,89 | 0,88 |

| 2. Коэффициент быстрой ликвидности | 0,52 | 0,26 | 0,27 |

| 3. Коэффициент абсолютной ликвидности | 0,04 | 0,02 | 0,04 |

| 4. Общий показатель ликвидности баланса предприятия | 0,66 | 0,49 | 0,51 |

| 5. Превышение (непокрытие) оборотных активов над краткосрочными обязательствами | 78258 | -55576 | -73212 |

Из приведенных в таблице 7 расчетов можно сделать вывод, что у предприятия не достаточно средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Коэффициент текущей ликвидности - это основной показатель платежеспособности предприятия, который рассчитывается по формуле:

К2008 = (19246 + 236059 + 320027) / (208595 + 278955) = 1,18

Аналогично для 2009 и 2010 гг.

В 2008 году данный показатель находился в пределах нормы (от 1 до 2), а в 2009-2010 гг. значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия в данный период.

Коэффициент быстрой ликвидности, или коэффициент "критической оценки", показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т.е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам и определяется по формуле:

К2008 = (236059 + 320027) / (208595 + 278955) = 0,52.

Аналогично для 2009 и 2010 гг.

Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5. Из проведенных расчетов видно, что в 2008 году 52% краткосрочных обязательств предприятия могло быть немедленно погашено за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам, в 2009 и 2010 гг. этот показатель был равен 26% и 27% соответственно.

Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Он рассчитывается по формуле:

К2008= (236059) / (208595 + 278955) = 0,04

Аналогично для 2009 и 2010 гг.

Значение данного показателя не должно опускаться ниже 0,2. По данным таблицы 7 можно сделать вывод, что в 2008 и в 2010 гг. предприятие могло погасить немедленно лишь 4% кредиторской задолженности, а в 2009 году - 2%.

Для комплексной оценки ликвидности баланса в целом был произведен расчет общего показателя ликвидности баланса предприятия. Данный коэффициент показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Значение данного коэффициента должно быть больше или равно 1. Из таблицы 7 видно, что за анализируемый период показатели не соответствуют нормативу.

Динамика коэффициентов ликвидности за анализируемый период (см. рис.7).

Рис.7. Динамика коэффициентов ликвидности

Так как фактическое значение полученных коэффициентов не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения), которая показана на рисунке 7. Из рисунка видно, что в целом за анализируемый период динамика неоднозначна. В период 2008-2009 года динамика отрицательна, а в 2010 году произошло некоторое выравнивание ситуации, однако до уровня 2008 года показатели "не дотягивают".

В отличие от понятий "платежеспособность" и "кредитоспособность", понятие "финансовая устойчивость" - более широкое, так как включает в себя оценку разных сторон деятельности предприятия. Для оценки финансовой устойчивости применяется система коэффициентов (см. табл.8).

Таблица 8

Динамика показателей оценки финансовой устойчивости

| Показатель | Оптимальное значение | 2008 | 2009 | 2010 | |

| 1 | Коэффициент автономии (финансовой независимости) | ≥0,5 | 0,35 | 0,30 | 0,29 |

| 2 | Коэффициент финансовой устойчивости | ≥0,7 | 0,65 | 0,46 | 0,45 |

| 3 | Коэффициент финансовой зависимости | ≤0,5 | 0,68 | 0,73 | 0,74 |

| 4 | Коэффициент финансирования | ≥1 | 1,95 | 2,47 | 2,56 |

| 5 | Коэффициент инвестирования | 0,5-0,7 | 1,37 | 0,79 | 0,76 |

| 6 | Финансовый леверидж | <0,5 | 0,51 | 0,41 | 0,39 |

| 7 | Коэффициент маневренности | <0,5 | 0,27 | -0,27 | -0,32 |

| 8 | Коэффициент обеспеченности оборотных активов собственными средствами | 0,1 | 0,51 | 0,41 | 0,39 |

| 9 | Коэффициент соотношения мобильных и иммибилизованных средств | не установлен | 2,94 | 1,67 | 1,61 |

| 10 | Коэффициент соотношения активов с собственным капиталом | не установлен | 2,87 | 3,39 | 3,46 |

| 11 | Коэффициент соотношения оборотных активов с собственным капиталом | не установлен | 2,14 | 2,12 | 2,13 |

По данным таблицы 8 можно сделать вывод:

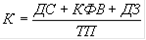

Коэффициент финансовой независимости характеризует долю средстввладельцев предприятия в общей сумме средств, авансированных в его деятельность. Формула расчета коэффициента имеет вид:

, К2008= 273960/786447 = 0,35

, К2008= 273960/786447 = 0,35

Аналогично для 2009 и 2010 гг.

Считается, что чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. За анализируемый период данный показатель сокращался и на конец 2010 года составил 0,29. Это говорит о том, что на конец 2010 года доля владельцев предприятия в общей сумме средств, авансированных в его деятельность составляла 29% при нормативе 50% и выше.

Значение коэффициента финансовой устойчивости показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время и рассчитывается по формуле:

КФУ 2008 = (273960 + 235896) / 786447

Аналогично для 2009 и 2010 гг.

На протяжении анализируемого периода данный коэффициент сокращался, и при норме 0,7 на конец 2010 года имел значение 0,45.

Коэффициент финансовой зависимости важен как для инвесторов, так и для кредиторов предприятия, поскольку он характеризует долю заемных средств, вложенных в общую стоимость имущества предприятия. Он рассчитывается по формуле:

КФЗ 2008 = 533748/786447 = 0,68

Аналогично для 2009 и 2010 гг.

Увеличение этого коэффициента говорит об ухудшении финансового состояния предприятия.

Коэффициент финансирования показывает, какая часть деятельности предприятия финансируется за счет собственных средств, и какая за счет заемных.

КПД 2008 = 533748/273960 = 1,95

Аналогично для 2009 и 2010 гг.

Из таблицы семь видно, что на анализируемом предприятии большая часть деятельности финансируется за счет собственных средств. Это говорит о том, что платежеспособность предприятия находится на нормальном уровне.

Коэффициент инвестирования показывает, в какой степени источники собственных средств покрывают произведенные инвестиции. На конец анализируемого периода данный показатель близок к норме.

Коэффициент финансового левериджа прямо пропорционален финансовому риску предприятия. Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств. Рекомендуемое значение ЭФР равняется 0.33 - 0.5. На конец анализируемого периоду предприятию удалось минимизировать финансовые риски.

Кфр2008 = 273960/533748 = 0,51

Одним из основных показателей устойчивости финансового состояния является обеспеченность оборотных активов собственными средствами. Коэффициент показывает, какая часть оборотных средств предприятия была сформирована за счет собственного капитала. Если значение коэффициента больше или равно единице, предприятие за счет собственных оборотных средств полностью обеспечивает свои оборотные активы, и имеет абсолютную финансовую устойчивость. Чем ниже значение коэффициента, тем неустойчивее финансовое состояние предприятия. Предприятие достигает критического финансового состояния, когда коэффициент имеет значение 10% и ниже. Так по данным таблицы 8 можно сделать вывод, что в 2008 году 51% оборотных средств предприятия был сформирован за счет собственного капитала, в 2009 году данный показатель составил 41%, а в 2010 году - 39%. Отрицательная динамика данного коэффициента говорит об ухудшении финансового состояния предприятия.

Результативность и перспективность деятельности предприятия могут быть обобщенно оценены по данным анализа динамики прибыли, а также сравнительного анализа элементов роста средств предприятия, объемов его производственной деятельности и прибыли (см. табл.9).

Таблица 9

Состав, структура и динамика прибылей и убытков организации, тыс. руб.

| Показатель | Состав прибылей и убытков, тыс. руб. | Структура прибылей и убытков, % | ||||||||

| 2008г. | 2009г. | Изменение (+,-) | 2010г. | Изменение (+,-) | 2008г. | 2009г. | Изменение (+,-) | 2010г. | Изменение (+,-) | |

| 1. Валовая прибыль | 389414 | 135573 | -253841 | 226960 | 91387 | 100 | 100 | х | 100 | х |

| 1а. В % к прибыли от продаж | 294,42 | -324,24 | -619 | 396,39 | 720,63 | x | x | х | x | х |

| 2. Прибыль (убытки от продаж товаров, работ, услуг | 132263 | -41812 | -174075 | 57257 | 99069 | 33,9 | 0,00 | -33,9 | 25,2 | 25,2 |

| 3. Прибыль (убытки) до налогообложения | 67481 | -108604 | -176085 | 12696 | 121300 | 17,3 | 0,00 | -17,3 | 5,59 | 5,6 |

| 3а. В % к прибыли от продаж | 51,02 | 259,74 | 209 | 22,17 | -237,57 | x | x | х | x | х |

| 4. Прибыль (убыток) от обычной деятельности | 5074 | 13236 | 8162 | 10443 | -2793 | 1,3 | 9,76 | 8,5 | 4,60 | -5,2 |

| 4а. В % к прибыли от продаж | 3,84 | -31,66 | -35 | 18,24 | 49,89 | x | х | х | x | х |

| 6. Чистая прибыль | 41351 | -88995 | -130346 | 6598 | 95593 | 10,6 | 0,00 | -10,6 | 2,91 | 2,9 |

| 6а. В % к прибыли от продаж | 31,26 | 212,85 | 182 | 11,52 | -201,32 | х | х | х | х | х |

Из проведенного в таблице 9 анализа можно сделать вывод, что за анализируемый период на предприятии в 2009 году по сравнению с предыдущим годом резко сократилась валовая прибыль: на 253841 тыс. руб., что составило 65,2% падения. В связи с этим чистая прибыль копании сократилась почти в 3 раза, убытки компании на конец 2009 года составили 88995 тыс. руб. Однако в 2010 году предприятию удалось выйти их кризиса и чистая прибыль компании на конец анализируемого периода составила.6598 тыс. руб., что несомненно является положительной динамикой.

Анализ структуры прибыли (убытка) позволяет оценить влияние отдельных ее слагаемых на конечный финансовый результат - прибыль (убыток) от деятельности предприятия за отчетный год. Наибольший удельный вес в структуре балансовой прибыли предприятия составляет прибыль от реализации, поэтому его снижение будет свидетельствовать о снижении эффективности основной деятельности предприятия в 2009 году и ее роста в 2010 году. В связи с этим одной из важнейших задач анализа прибыли от реализации является оценка влияния отдельных факторов на ее изменение по сравнению с предыдущим годом.

|

|

|