|

Оценка финансовой деятельности банка 1 глава

|

|

|

|

Таблица 1 - Основные экономические показатели ОАО «УБРиР» за 2011-2013гг.

| Показатели | 2011г. | 2012 г. | 2013 г. | Изменения(+;-) | |

| 2012-2011 | 2013-2012 | ||||

| Рентабельность активов, % | 0,10 | 1,17 | 1,48 | 1,07 | 0,31 |

| Рентабельность капитала, % | 0,20 | 0,60 | 8,00 | 0,4 | 7,4 |

| Чистый процентный доход, млрд. руб. | 52,70 | 79,10 | 91,0 | 26,4 | 11,9 |

| Чистый комиссионный доход, млрд. руб. | 90,10 | 93,60 | 94,60 | 3,5 | |

| Чистая процентная маржа, % | 1,80 | 2,40 | 3,40 | 0,6 | |

| Чистая (убыток) прибыль, млрд. руб. | 4,40 | 8,60 | 9,90 | 4,2 | 1,3 |

По данным таблицы 1 можно отметить, что по итогам 2013 года увеличились показатели характеризующие прибыльность банка - рентабельность активов на 0,31 % и рентабельность капитала на 7,4%.

Чистый комиссионный доход за 2013 год увеличился на 1 млрд. руб., а чистый процентный доход на 11,9 млрд. руб., что является положительным моментом деятельности ОАО «УБРиР».

Динамику основных показателей деятельности ОАО «УБРиР» продемонстрируем на рисунке 2.

Рис. 2. Динамика основных показателей деятельности ОАО «УБРиР» за 2011-2013гг., млрд. руб.

Рисунок 2 наглядно демонстрирует увеличение основных показателей деятельности ОАО «УБРиР», за 2011-2013 года.

Рассмотрим динамику активов ОАО «УБРиР» за анализируемый период: 2011- 2013 годы (Таблица 2).

Таблица 2 - Динамика активов ОАО «УБРиР» за 2011-2013 гг., млн. руб.

| Показатели | 2011 год | 2012 год | 2013 год | Отклонение (+;-) | Темп роста, % | ||

| 2012-2011 | -2012 | 2012- | 2013- | ||||

| Денежные средства | 109,6 | 135,5 | |||||

| Средства кредитных организаций в Центральном банке РФ | 102,8 | 207,0 | |||||

| Средства в кредитных организациях | -74617 | 20,3 | 465,5 | ||||

| Чистые вложения в торговые ценные бумаги | -33912 | 211,1 | 70,0 | ||||

| Чистая ссудная задолженность | 114,2 | 240,4 | |||||

| Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | -241 | ||||||

| Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | -73337 | 138,6 | 22,9 | ||||

| Основные средства, НМА и матер.запасы | -5196 | 140,3 | 0,1 | ||||

| Требования по получению процентов | 128,7 | 135,0 | |||||

| Прочие активы | -5420 | 49,1 | 655,0 | ||||

| Всего активов | 110,2 | 222,3 |

|

|

|

Анализируя данные таблицы 2 видно, что в 2012 году по сравнению с 2011 годом происходит рост активов ОАО «УБРиР» на 73558 млн. руб. или на 10,2%.

При этом происходит рост всех видов активов ОАО «УБРиР» за исключением средств кредитных организаций в Центральном банке Российской Федерации и чистых вложений в инвестиционные ценные бумаги, удерживаемые до погашения.

В абсолютном значении наиболее возросли чистая ссудная задолженность и денежные средства, в относительном значении – средства в кредитных организациях и прочие активы. По сравнению с 2012 годом в структуре активов появляются чистые вложения в ценные бумаги, имеющиеся в наличии для продажи.

В 2013 году по сравнению с 2012 годом также происходит рост активов ОАО «УБРиР» на 975890 млн. руб. или на 122,3 %.

При этом также происходит рост всех видов активов ОАО «УБРиР»: в абсолютном значении наиболее возросли и основные средства, нематериальные активы и материальные запасы, в относительном значении – основные средства, нематериальные активы, материальные запасы и чистые вложения в ценные бумаги, имеющиеся в наличии для продажи. По сравнению с 2013 годом в структуре активов появляются чистые вложения в торговые ценные бумаги и чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения.

Рост активов за весь анализируемый период свидетельствует о расширении масштабов деятельности банка ОАО «УБРиР».

Динамику активов ОАО «УБРиР» продемонстрируем на рисунке 3.

|

|

|

Рис. 3. Динамика активов ОАО «УБРиР» за 2011-2013 года, млн. руб.

Рисунок 3 наглядно демонстрирует рост активов ОАО «УБРиР», за период с 2011 года по 2013 год.

Структуру активов ОАО «УБРиР» за 2011-2013 гг. продемонстрируем на рисунках 4-6.

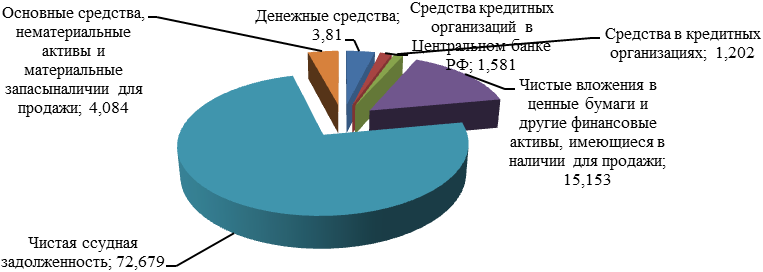

Рис. 4. Структура активов ОАО «УБРиР» в 2011

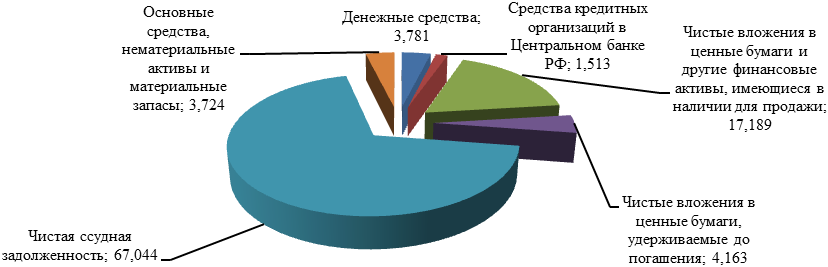

Рис. 5. Структура активов ОАО «УБРиР» в 2012

Рис. 6. Структура активов ОАО «УБРиР» в 2013

Из рисунков 4-6 видно что, основную часть составляли чистая ссудная задолженность 72,679 % и чистые вложения в ценные бумаги, и другие финансовые активы, имеющиеся в наличии для продажи 15,153 %.

В 2013 году основную часть, как и в 2011 и 2012 годах, занимали чистая ссудная задолженность 67,044 % и чистые вложения в ценные бумаги, и другие финансовые активы, имеющиеся в наличии для продажи – 17,189%.

В целом, анализируя активы ОАО «УБРиР» в период с 2011 по 2013 год можно отметить следующие тенденции: величина активов с каждым годом возрастает, за анализируемый период совокупный показатель вырос на 20,10%.

Такая положительная тенденция наблюдается за счёт увеличения выданных кредитов, этот показатель вырос на 10,78% за счёт кредитования физических лиц, а также внедрения новых продуктов для юридических лиц (микрокредитов).

В основном увеличение актива банка ОАО «УБРиР» происходит за счёт увеличения выданных кредитов, банку ОАО «УБРиР» необходимо проводить политику, направленную на оптимизацию кредитного портфеля в разрезе сумм и сроков выдаваемых кредитов для уменьшения рисков ликвидности и кредитных рисков.

Анализ пассивов ОАО «УБРиР» разделим на анализ капитала и обязательств.

Рассмотрим динамику капитала ОАО «УБРиР» за анализируемый период (Таблица 3).

Таблица 3 - Динамика капитала банка ОАО «УБРиР»» за 2011–2013 гг., млн. руб.

| Показатели | 2011 год | 2012 год | 2013 год | Отклонение (+;-) | Темп роста, % | ||

| 2012-2011 | -2012 | 2012/ | 2013/ | ||||

| Средства акционеров (участников) | |||||||

| Собственные акции (доли), выкупленные у акционеров (участников) | - | - | |||||

| Эмиссионный доход | |||||||

| Резервный фонд | |||||||

| Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи | -6028 | -3999 | 66,3 | 145,9 | |||

| Переоценка основных средств | -42 | -71 | 97,7 | 96,0 | |||

| Нераспределенная прибыль (непокрытые убытки) прошлых лет | -1006 | 98,3 | 133,0 | ||||

| Неиспользованная прибыль (убыток) за отчетный период | -8246 | 17,0 | 4367,1 | ||||

| Всего источников собственных средств | 116,9 | 107,5 |

|

|

|

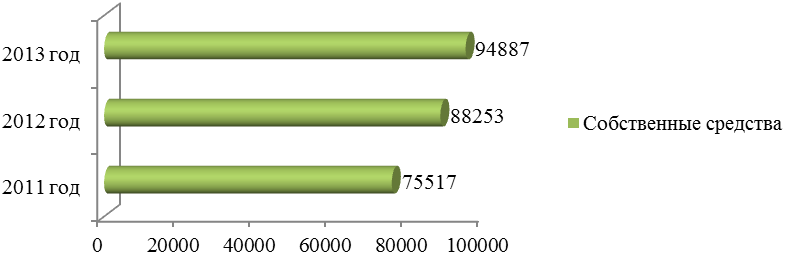

В 2012 году по сравнению с 2011 годом происходит увеличение источников собственных средств банка ОАО «УБРиР» на 12736 млн. руб. или на 16,9 %.

В 2013 году по сравнению с 2012 годом также происходит рост источников собственных средств ОАО «УБРиР» на 6634 млн. руб. или на 7,5%.

При этом происходит рост всех видов собственных средств, а именно:

- Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи на 9834 млн. руб., или на 45,9 %;

- Нераспределенная прибыль (непокрытые убытки) прошлых лет на 19587 млн. руб., или на 33,0%;

- Неиспользованная прибыль (убыток) за отчетный период на 72285 млн. руб. или в 43,6 раз.

Динамику капитала ОАО «УБРиР» продемонстрируем на рисунке 7.

Рис. 7. Динамика капитала ОАО «УБРиР» в 2011-2013 гг.

Рассмотрим динамику обязательств ОАО «УБРиР» за анализируемый период (Таблица 4).

Таблица 4 - Динамика обязательств банка ОАО «УБРиР» за 2011–2013 гг., млн. руб.

| Показатели | 2011 год | 2012 год | 2013 год | Отклонение (+;-) | Темп роста, % | ||

| 2012-2011 | 2013-2012 | 2012- | 2013- | ||||

| Кредиты, депозиты и прочие средства Центрального банка Российской Федерации | -20000 | 150,4 | 60,0 | ||||

| Средства кредитных организаций | -8899 | 60,1 | 680,4 | ||||

| Средства клиентов (некредитных организаций) | -205883 | 74,4 | 111,7 | ||||

| Вклады физических лиц | 106,0 | 127,3 | |||||

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | - | - | |||||

| Продолжение таблицы 4 | |||||||

| Выпущенные долговые обязательства | -2353 | -1100 | 83,9 | 106,3 | |||

| Прочие обязательства | 108,8 | 128,3 | |||||

| Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон | 343,7 | 102,2 | |||||

| Всего обязательств | 109,1 | 114,6 |

|

|

|

В 2012 году по сравнению с 2011 годом происходит рост обязательств ОАО «УБРиР» на 54240 млн. руб. или на 9,1 %. При этом происходит рост практически всех видов обязательств: в абсолютном значении наиболее возросли средства клиентов (некредитных организаций), в относительном значении – прочие обязательства.

В 2013 году по сравнению с 2012 годом также происходит рост обязательств ОАО «УБРиР» на 94618 млн. руб. или на 14,6 %. При этом также происходит рост практически всех видов обязательств. Но произошло снижение кредитов, депозитов и прочих средств Центрального банка Российской Федерации на 200000 млн. руб. или на 40% и выпущенных долговых обязательств на 1100 млн. руб. или на 6,3 %. Что является положительной динамикой деятельности ОАО «УБРиР».

Таким образом, проанализировав основные экономические показатели деятельности ОАО «УБРиР», видно, что за 2013 год по сравнению с 2012 годом чистая прибыль банка увеличилась на 34,3 млрд. руб., то есть деятельность банка в 2013г. является прибыльной, а значит и рентабельной.

Далее проведем анализ доходов и расходов коммерческого банка ОАО «УБРиР» за 2011-2013 гг. (Таблица 5).

Из таблицы 5 видно что, в 2012 году сумма всех доходов ОАО «УБРиР» увеличилась на 5077 млн. руб. или на 89,6%, в том числе проценты полученные и аналогичные доходы увеличились на 36805 млн. руб. или на 119,0%, комиссионные доходы выросли на 2571 млн. руб. или на 44,7%, прочие доходы увеличились на 10901 млн. руб. или на 54,9%.

Таблица 5 - Динамика доходов ОАО «УБРиР» за 2011–2013 гг., млн. руб.

| Показатели | 2011 год | 2012 год | 2013 год | Отклонение (+;-) | Темп роста, % | ||

| 2012-2011 | -2012 | 2012- | 2013- | ||||

| 1.Проценты, полученные и аналогичные доходы от: | |||||||

| 1.1.Размещения средств в кредитных организациях | 364,1 | 426,0 | |||||

| 1.2.Ссуд, предоставленных клиентам (некредитным организациям) | -30401 | 192,1 | 23,2 | ||||

| 1.3.Оказание услуг по финансовой аренде (лизингу) | - | - | |||||

| 1.4.Ценных бумаг с фиксированным доход ом | 191,3 | 653,3 | |||||

| 1.6.Других источников | 202,2 | 12458,6 | |||||

| Итого по разделу 1 | 220,7 | 219,0 | |||||

| 2.Комиссионные доходы | -797 | 144,7 | 90,4 | ||||

| Итого по разделу 2 | -797 | 144,7 | 90,4 | ||||

| 3.Прочие доходы | -420 | -1268 | -49,4 | -1204,4 | |||

| 3.1.Доходы от операций с ценными бумагами | -18868 | 172,0 | 36,2 | ||||

| 3.2.Доходы от операций с иностранной валютой | -247 | 86,3 | 1298,1 | ||||

| Продолжение таблицы 5 | |||||||

| 3.3.Доходы от операций с драгметаллами и прочими фин.активами | 234,7 | 47181,4 | |||||

| Итого по разделу 3 | 154,9 | 214,3 | |||||

| Всего доходов | 189,6 | 207,6 |

|

|

|

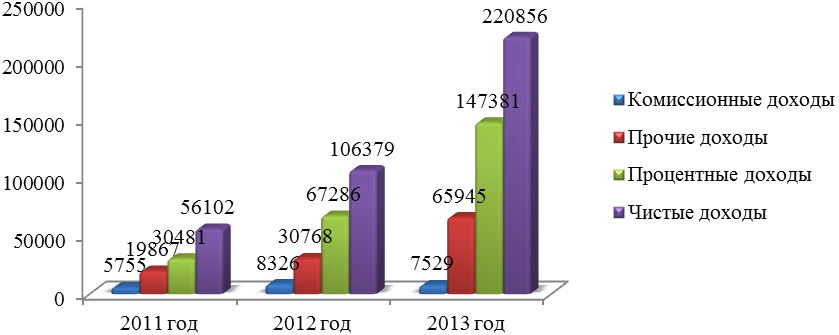

Из таблицы 5 видно что, в 2012 году сумма всех доходов ОАО «УБРиР» увеличилась на 5077 млн. руб. или на 89,6%, в том числе проценты полученные и аналогичные доходы увеличились на 36805 млн. руб. или на 119,0%, комиссионные доходы выросли на 2571 млн. руб. или на 44,7%, прочие доходы увеличились на 10901 млн. руб. или на 54,9%.

На увеличение процентов полученных и аналогичных доходов ОАО «УБРиР» повлиял в первую очередь рост процентов от ссуд, предоставленных клиентам (не кредитным организациям), на увеличение прочих доходов в первую очередь повлияло увеличение доходов от операций с иностранной валютой.

В 2013 году сумма всех доходов ОАО «УБРиР» увеличилась на 114477 млн. руб. или на 107,6%, в том числе проценты, полученные и аналогичные доходы увеличились на 80096 млн. руб. или на 119,04%.

Комиссионные доходы снизились на 797 млн. руб. или на 9,57%, прочие доходы увеличились на 35178 млн. руб. или на 114,33%.

На увеличение процентов полученных и аналогичных доходов ОАО «УБРиР» также как и в 2012 году повлияло в первую очередь рост процентов от ссуд, предоставленных клиентам (не кредитным организациям), на увеличение прочих доходов также как и в 2012 году повлияло увеличение доходов от операций с иностранной валютой.

За период 2011-2013 годов сумма всех доходов ОАО «УБРиР» имеет тенденцию к увеличению.

Графически динамику доходов продемонстрируем на рисунке 8.

Рис. 8. Динамика доходов ОАО «УБРиР» за 2011-2013 гг.

Рассмотрим динамику расходов ОАО «УБРиР» за 2011–2012 гг. (Таблица 6).

Таблица 6 - Динамика расходов ОАО «УБРиР» за 2011-2013 гг., млн. руб.

| Показатели | 2011 год | 2012 год | 2013 год | Отклонение (+;-) | Темп роста, % | ||

| 2012-2011 | 2013-2012 | 2012- | 2013- | ||||

| Проценты уплаченные и аналогичные расходы по: | |||||||

| Привлеченным средствам кредит. организаций | 128,1 | 138,8 | |||||

| Привлеченным средствам клиентов (некредитных организаций) | 280,7 | 100,1 | |||||

| Выпущенным долговым обязательствам | -5362 | - | - | ||||

| Итого | -2460 | 221,0 | 94,5 | ||||

| Комиссионные расходы | 108,7 | 170,9 | |||||

| Итого | 108,7 | 170,9 | |||||

| Прочие расходы | - | - | - | - | - | - | - |

| Расходы от переоценки иностранной валюты | - | - | - | - | - | - | - |

| Прочие чистые операционные расходы | - | - | - | - | - | - | - |

| Административно-управленческие расходы | 167,4 | 127,1 | |||||

| Резервы на возможные потери | -2489 | 393,3 | 83,6 | ||||

| Итого | -108378 | 22,9 | 106,6 | ||||

| Всего расходов | 221,4 | 100,5 |

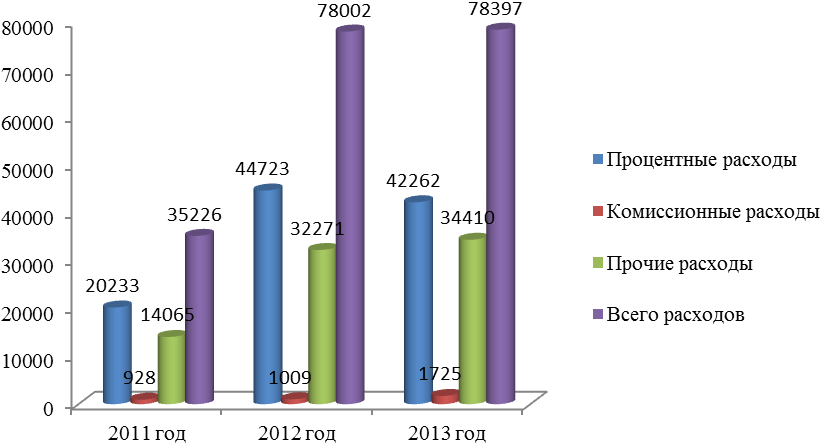

Данные таблицы 6 свидетельствуют о том что, по сравнению с 2011 годом в 2012 году сумма всех расходов ОАО «УБРиР» увеличилась на 42776 млн. руб. или на 121,43 %.

В том числе проценты, уплаченные и аналогичные расходы увеличились на 24490 млн. руб. или на 121%, комиссионные расходы выросли на 81 млн. руб. или на 8,72%, прочие расходы снизились на 108378 млн. руб. или на 77,1%.

На увеличение процентов уплаченных и аналогичных расходов повлиял в первую очередь рост процентов по привлеченным средствам клиентов (не кредитных организаций), на увеличение прочих расходов в первую очередь повлияло увеличение административно-управленческих расходов.

По сравнению с 2012 годом к 2013 года сумма всех расходов банка ОАО «УБРиР» увеличилась на 42776 млн. руб. или на 0,5%

В том числе проценты, уплаченные и аналогичные расходы снизились на 2460 млн. руб. или на 5,5%, комиссионные расходы выросли на 715 млн. руб. или на 70,9%, прочие расходы увеличились на 2140 млн. руб. или на 6,6%.

На увеличение процентов уплаченных и аналогичных расходов также как и 2012 году повлиял в первую очередь рост процентов по привлеченным средствам клиентов (не кредитных организаций), на увеличение прочих расходов также как и 2012 году в первую очередь повлияло увеличение административно-управленческих расходов.

За период 2011–2013 года сумма всех расходов ОАО «УБРиР» имеет тенденцию к увеличению.

Динамику расходов ОАО «УБРиР» представим на рисунке 9.

Рис. 9. Динамика расходов ОАО «УБРиР» за 2011-2013 гг.

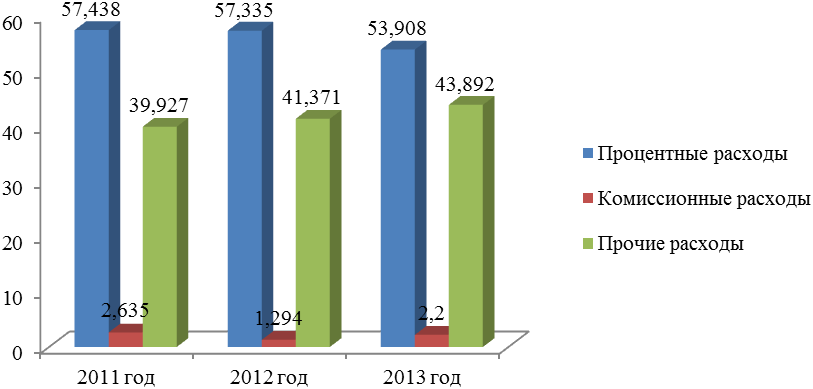

Перейдем к анализу структуры расходов ОАО «УБРиР» за 2011–2013 гг. (Таблица 7).

Таблица 7 - Структура расходов ОАО «УБРиР» за 2011–2013 гг., %

| Показатели | Изменение (+;-) | ||||

| 2012-2011 | 2013-2012 | ||||

| Процентные расходы | 57,438 | 57,335 | 53,908 | -0,103 | -3,427 |

| Комиссионные расходы | 2,635 | 1,294 | 2,200 | -1,341 | 0,906 |

| Прочие расходы | 39,927 | 41,371 | 43,892 | 1,444 | 2,521 |

| Всего расходов | - | - |

Рассматривая показатели таблицы 7, видно:

В 2011 году структура расходов ОАО «УБРиР» была следующей: доля процентных расходов составляла 57,44%, доля комиссионных расходов составляла 2,63%, доля прочих расходов составляла 39,93%.

В 2013 году по сравнению с 2012 годом в структуре расходов ОАО «УБРиР» происходят следующие изменения: доля процентных расходов снизилась на 3,43% и составила 53,91%, доля комиссионных расходов увеличились на 0,91 % и составила 2,20%, доля операционных расходов увеличилась на 2,52% и составила 43,89%.

Продемонстрируем структуру расходов ОАО «УБРиР» на рисунке 10.

Рис. 10. Структура расходов ОАО «УБРиР»

Для сравнительного анализ доходов и расходов ОАО «УБРиР» на основе его финансовой отчетности проведем группировку доходов и расходов ОАО «УБРиР» на процентные и непроцентные. Далее определим систему показателей, расчет которых представим в таблице следующего вида (Таблица 8).

Таблица 8 - Сравнительный анализ доходов и расходов ОАО «УБРиР» за 2011–2013 гг., млн. руб.

| Показатель | 2011 год | 2012 год | 2013 год | Динамика 2011-2012г. | Динамика 2012-2013г. | ||

| млн. руб | % | млн. руб | % | ||||

| Процентные доходы | 120,7 | ||||||

| Непроцентные доходы | 54,9 | 114,3 | |||||

| Процентные расходы | 5,5 | ||||||

| Непроцентные расходы | 129,4 | 6,6 | |||||

| Прибыль до налогообложения | 31,2 | 562,5 | |||||

| Активы, приносящие доходы | 16,6 | 125,6 | |||||

| Пассивы, генерирующие процентные выплаты | 8,3 | 8,7 | |||||

| Степень покрытия непроцентных расходов процентными доходами, % | 216,716 | 208,505 | 428,305 | ||||

| Процентный разброс, % | 1,504 | 2,383 | 2,958 | ||||

| Процентная маржа, % | 1,551 | 2,928 | 6,047 |

Оценки таблицы 8 свидетельствуют, что происходит превышение доходов над расходами ОАО «УБРиР», а значит банк получает прибыль.

Степень покрытия непроцентных расходов процентными доходами показывает, что за анализируемый период непроцентные расходы покрывались процентные доходами на 216,72% в 2011году, на 208,50% в 2012году, на 428,30% в 2013 году.

Показатель процентного разброса определяет, что разница между доходностью активов и расходностью пассивов ОАО «УБРиР» за анализируемый период повышается с 1,504 до 2,958%.

Показатель процентной маржи свидетельствует, что разница между прибыльностью активов ОАО «УБРиР» за анализируемый период увеличивается с 1,55 до 6,05%.

Проанализировав доходы и расходы ОАО «УБРиР» можно сделать вывод, о том что:

В 2013 году по сравнению с 2012 годом также происходит рост активов ОАО «УБРиР» на 975890 млн. руб. или на 122,29 %.

В 2013 году сумма активов составила – 1773890 млн. руб., основную часть, как и в 2011 и 2012 годах, занимали чистая ссудная задолженность 68,82 % и чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения – 14,35%.

Итак, в анализируемом периоде превышение доходов над расходами ОАО «УБРиР» позволяет получать банку прибыль.

Далее проведем анализ показателей прибыли и рентабельности ОАО «УБРиР».

Формирование источников финансовых ресурсов, то есть пассивов, - одна из базовых целей банка. Для ее успешного решения коммерческий банк должен располагать достаточными собственными ресурсами, а также привлекать денежные средства из различных источников.

Основными задачами коммерческого банка в этой сфере являются: привлечение насколько возможно больших сумм дешевых и надежных ресурсов и поддержание оптимального соотношения между размерами собственных и привлеченных средств.

Основную часть привлеченных ресурсов коммерческих банков составляют все же депозиты, которые играют важную роль в ресурсной политике банка, поскольку от объема и качества привлеченных средств зависят объем и структура активов кредитной организации, ее прибыльность.

Проанализируем депозитный портфель коммерческого банка ОАО «УБРиР» по категориям вкладчиков (Таблица 9, 10).

Таблица 9 - Анализ депозитного портфеля ОАО «УБРиР» по категориям вкладчиков

| Показатели | 2011 год | 2012 год | 2013 год | Темп роста, % | |

| 2011-2012 | 2012-2013 | ||||

| 1. Привлеченные средства — всего, тыс. руб. | 5,8 | 481,6 | |||

| 1.1. Средства бюджетов всех уровней, внебюджетных фондов и других государственных/муниципальных финансовых институтов | 185,5 | 118,1 | |||

| 1.2. Средства банков-корреспондентов (счета лоро) | 84,9 | 70,7 | |||

| 1.3. Межбанковские кредиты | 1870,4 | 203,5 | |||

| 1.4. Средства клиентов — юридических лиц | 81,0 | 137,4 | |||

| 1.5. Средства физических лиц | 11,1 | 280,5 | |||

| 1.6.Собственные долговые инструменты | 86,1 | 3,1 | |||

| 1.7. Средства в расчетах | 71,0 | 184,0 | |||

| 1.8. Прочие привлеченные средства | - | - | - | - | - |

| 2. Структура привлеченных средств, % | |||||

| 2.1. Привлеченные средства — всего | |||||

| 2.2. Средства бюджетов всех уровней, внебюджетных фондов и других государственных/муниципальных финансовых институтов | 6,176 | 15,143 | 11,228 | ||

| 2.3. Средства на корсчетах других банков (лоро) | 3,806 | 3,243 | 1,870 | ||

| 2.4. Межбанковские кредиты | 0,021 | 0,387 | 0,504 | ||

| 2.5. Средства клиентов — юридических лиц | 69,922 | 72,947 | 75,694 | ||

| 2.6. Средства физических лиц | 13,327 | 1,652 | 3,060 | ||

| 2.7. Собственные долговые инструменты | 0,409 | 0,368 | 0,008 | ||

| 2.8. Средства в расчетах | 6,339 | 6,260 | 7,636 | ||

| 2.9. Прочие привлеченные средства | - | - | - |

По данным таблицы 9 видно, что основной категорией вкладчиков ОАО «УБРиР» являются юридические лица. Их доля стабильно превышает 70% за 2012 год, пассивных операций. Отмечается устойчивый рост вкладов бюджетов всех уровней, внебюджетных фондов и других государственных/муниципальных финансовых институтов. Очевидно, что ОАО «УБРиР» имеет стабильную клиентуру, формирующую его депозитный портфель, и устойчивые позиции на депозитным рынке.

|

|

|