|

Анализ прогнозного баланса.

|

|

|

|

I. Анализ платежеспособности и финансовой устойчивости предприятия.

1. По прогнозному балансу видно, что предприятие является платежеспособным, так как выполняется следующее неравенство

Д > М+Н 26335 > 7630

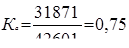

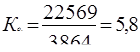

2. Для предприятия характерна абсолютная устойчивость, которой соответствует неравенство (З < Ес + М) в данном случае 3864 < 22569. Абсолютную устойчивость предприятию обеспечивают собственные средства Ес = 22569, которые в 5,8 раза превышают запасы предприятия.

3. Коэффициент автономии

Доля собственных средств (выше нормального ограничения 0,5), - это говорит о том, что собственные средства занимают большую часть в общем объеме ресурсов предприятия.

4. Коэффициент соотношения заемных и собственных средств.

Собственные средства преобладают над заемными, это говорит о независимости предприятия в финансовом отношении.

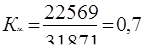

5. Коэффициент обеспеченности собственными средствами.

Показатель имеет высокое значение в 58 раз превышающее нормативное, следовательно за счет весомой доли собственных оборотных средств подтверждается тенденция устойчивого финансового состояния предприятия.

6. Коэффициент маневренности.

Предприятие имеет возможность для свободного финансового маневрирования, ток как доля средств, вложенных в наиболее мобильные активы, высока.

7. Коэффициент финансирования.

Большая часть предприятия финансируется за счет собственных средств.

II. Анализ кредитоспособности и ликвидности прогнозного баланса.

Таблица 3.3.1. Сопоставление групп активов и групп обязательств.

| Активы | Значения | Пассивы | Значения |

| А1 | 22120 | П1 | 7630 |

| А2 | 4215 | П2 | 0 |

| А3 | 3864 | П3 | 3100 |

| А4 | 12402 | П4 | 31871 |

Из таблица видно, что прогнозный баланс предприятия ООО «Альтернатива» является ликвидным, так как выполняются следующие условия: А1 > П1

|

|

|

А2 > П2

А2 > П2

А3 > П3

А4 > П4

2. Коэффициент абсолютной ликвидности.

Коэффициент абсолютной ликвидности выше нормы (Ка.л.>=2), следовательно имеющаяся у предприятия задолженность может быть погашена в ближайшее к моменту составления баланса время.

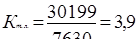

3. Коэффициент текущей ликвидности.

Исходя их данных прогнозного баланса, можно сделать вывод о том, что текущие активы полностью покрывают краткосрочные обязательства.

Кроме проведенного анализа прогнозного баланса, можно провести его сравнительный анализ с балансом за 1996, 1997, 1998 гг. и посмотреть на сколько эффективно использование менеджеро – маркетинговых обновлений.

Таблица 3.2.2 Сравнительный анализ показателей прогнозного баланса.

| Показатели | На конец 1996 года | На конец 1997 года | На конец 1998 года | На конец прогнозируемого периода | Нормальное значение |

| 1.Коэффициент автономии | 0,14 | 0,17 | 0,16 | 0,75 | ³ 0,5 |

| 2.Коэффициент соотношения заемных и собственных средств. | - | - | - | 0,1 | £ 1 |

| 3.Коэффициент обеспеченности собственными средствами. | 1,2 | 0,04 | 0,4 | 5,8 | ³ 0,1 |

| 4. Коэффициент маневренности. | 0,5 | 0,06 | 0,5 | 0,7 | ³ 0,5 |

| 5. Коэффициент финансирования | - | - | - | 10,3 | ³ 1 |

| 6. Коэффициент абсолютной ликвидности. | 0,003 | 0,0002 | 0,0008 | 2,8 | ³ 2 |

| 7. Коэффициент покрытия или текущей ликвидности. | 1,11 | 1,04 | 0,82 | 3,9 | ³ 2 |

Показатели прогнозного баланса превышают аналогичные показатели за 1996 г, 1997 г, 1998 г, а также превосходят нормальное ограничение коэффициентов.

Таким образом, своевременное определение соответствующей фазы жизненного цикла для предприятия и использование менеджеро – маркетинговых обновлений позволило бы избежать кризисного финансового состояния, в котором оказалась предприятие на период 1997 – 1998 гг. или по крайней мере ослабили бы воздействие нежелательной тенденции.

|

|

|

ЗАКЛЮЧЕНИЕ.

На основании проделанной работы можно сделать следующие выводы:

1. Использование диагностирования на практике позволит правильно оценивать финансовое состояние, верно определять направление изменения его в будущем, добиться стабилизации финансового положения экономики производства, предвидеть последствия принимаемых решений и осуществляемых предприятия.

2. Используемая в дипломной работе методика проведения анализа финансового состояния В.И. Подольского позволила получить результаты, значения которых с периода 1996 г. по 1998 г. не соответствуют нормативным, то есть ниже их. На протяжении исследуемого периода отслеживается тенденция ухудшения финансового состояния предприятия.

3. Определение какой фазе жизненного цикла соответствует данное финансовое состояние предприятия, позволит своевременно использовать необходимые мероприятия для улучшения финансового состояния. В данной работе по результатам анализа можно предположить, что предприятие ООО «Альтернатива» находится в фазе спада производства.

4. Для выхода их этой настораживающей ситуации в работе предложено использование менеджеро – маркетинговых обновлений, с учетом которых предлагается прогнозный баланс, показатели которого выше показателей полученных в ходе анализ за период 1998 г.

Таким образом, данная дипломная работа имеет практическое значение для главных бухгалтеров и руководства.

Список литературы

1. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. 3-е изд., перераб. – М.: Финансы и статистика, 1995.

2. Балабанов И.Т. Риск-менеджмент. – М.: Финансы и статистика, 1996.

3. Баркан Д.И. Маркетинг для всех: Беседы для начинающих. Л.: Редакционно – издательский центр "Культ-Информ-Пресс" совместно с социально-коммерческой фирмой "Человек", 1991.

4. Бусыгин А.В. Предпринимательство: Учебник для ВУЗов. – М.: ИНФРА – М, 1997.

|

|

|

5. Бухгалтерский учет: Учебник / Под редакцией П.С. Безруких. – 2-е изд., перераб. и доп. – М.:Бухгалтерский учет, 1995.

6. Ван Хорн Дж. Основы управления финансами: Пер. с англ. /Под ред. И.И.Елисеевой. – М.: Финансы и статистика, 1996.

7. Ефимова О.В. Анализ потребности в собственном оборотном капитале /Бухгалтерский учет. 1996 - №4 –14 с.

8. Изменение траектории курса экономических реформ в современной России. /Под общей редакцией Гутмана Г.В., Владимир, 1999.

9. Кондратьев Н.Д. Проблемы экономической динамики. – М.: Экономика, 1998.

10. Корчагина Л.М. Анализ хозяйственной деятельности предприятия /Бухгалтерский учет. 1996 - №10 –91 с.

11. Котлер Ф. Основы маркетинга. – М: Прогресс, 1990.

12. Крейнина М.Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. – М.: АО "ДИС", 1994.

13. Кричевский Н.А. Как улучшить финансовое состояние предприятия /Бухгалтерский учет. 1996 - №12 –53 с.

14. Макконнелл К., Брю С. Экономика: принципы, проблемы и политика. – М.: Республика, 1993. – 1 том – 154с.

15. Основы экономического и социального прогнозирования: Учебник для ВУЗов. /Под редакцией Мосина В.Н. – М.: Высшая школа, 1985.

16. Павлова Л.П. Финансовый менеджмент: Учебник. – М.: ИНФРА-М, 1996.

17. Патров В.В., Ковалев В.В. Как читать баланс. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 1993.

18. Черников Д.А. Прогнозирование темпов и пропорций экономического роста. – М., Знание, 1984.

19. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: ИНФРА-М, 1995.

20. Яковец Ю.В. Закономерности научно-технического прогресса и их планомерное использование. – М.: Экономика, 1989.

21. Яковец Ю.В. Ускорение научно-технического прогресса: Теория и экономический механизм. –М.: Экономика, 1988.

Приложения.

Приложение 1

|

|

|