|

Отчет о движении денежных средств

|

|

|

|

Прогнозный отчет о движении денежных средств – самый важный финансовый прогноз во всем бизнес-плане. Во многих отношениях он аналогичен прогнозному отчету о прибылях и убытках, однако есть и важные отличия. Отчет о движении денежных средств отражает не доходы и расходы, а деньги, реально приходящие в компанию и уходящие из нее. Как следствие, сумма в итоговой строке этого отчета показывает не прибыль, а чистую денежную позицию.

Отчет о движении денежных средств можно получить из отчета о прибылях и убытках, выполнив несколько корректировок.

- В строке продаж отчет о прибылях и убытках отражает выручку, а отчет о движении денежных средств – фактическое поступление средств от продаж. Для превращения одного в другое необходимо учесть предполагаемые условия торговых сделок.

- Отчет о движении денежных средств отражает поступление всех средств из всех источников, включая продажу продукции, приток долговых и собственных средств, а также продажу или ликвидацию какого-либо актива. Отчет о прибылях и убытках может включать не все поступления.

- С точки зрения расходов отчет о прибылях и убытках отражает понесенные расходы, а отчет о движении денежных средств – фактические выплаты. Одни платежи должны производиться немедленно, другие – в течение определенного времени. Чтобы сделать это уточнение, необходимо понять характер кредитной политики по отношению к данному бизнесу.

- Отчет о прибылях и убытках отражает амортизацию, поскольку это расход. В отчет о движении денежных средств амортизация не включается, так как она не является денежным обязательством. Симметричным образом, погашение основной суммы кредита не считается расходом и не включается в отчет о прибылях и убытках, однако это денежное обязательство, поэтому оно включается в отчет о движении денежных средств.

- Существуют и другие платежи, не считающиеся расходами, такие как оплата приобретенного оборудования или выплата дивидендов. Они влияют на денежный поток, но не на прибыль.

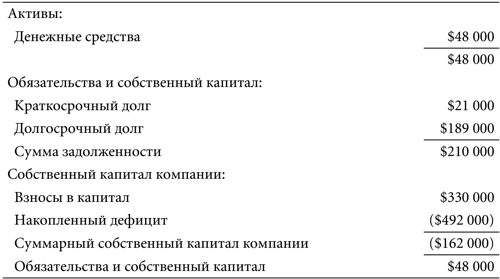

Таблица 14.2. Раздел 2. Сводка исторических финансовых показателей компании Good Foods, Incorporated

|

|

|

Примечание. Все показатели округлены до целых долларов.

Таблица 14.3. Раздел 3. Расчетный баланс компании Good Foods, Incorporated

Примечание. Все показатели округлены до целых долларов.

Необходимо понимать, что на ранних стадиях развития денежная позиция будет для компании важнее прибыльности, поскольку она более явно характеризует жизнеспособность компании.

Допустим, медицинский центр согласно производственному плану должен за первый год работы выручить значительную прибыль. Однако счета оплачиваются по большей части не пациентами, а страховыми компаниями в рамках программ медицинского страхования, и прохождение платежа стандартно занимает от 90 до 120 дней. Тогда медицинский центр, выглядящий вполне благополучно с точки зрения прибылей и убытков за год, вполне может оказаться в критическом положении в первые месяцы своего существования, когда финансовых обязательств много, а приток средств еще не начался.

Объем продаж у такого только что созданного предприятия будет большим, а объем денежных поступлений – нулевым. Если у компании не будет с самого начала достаточных оборотных средств, ей, может быть, не удастся своевременно рассчитаться по кредитам, несмотря на прибыли, а это – прямая угроза для ее существования.

Планируя денежный поток по месяцам, необходимо также помнить о следующих важных обстоятельствах.

- У большинства прогнозов, финансовых и иных, точность снижается по мере увеличения срока прогнозирования. И если для первых 12-24 месяцев желателен и даже обязателен поквартальный или помесячный прогноз денежного потока, то для среднесрочного периода рекомендуется подготавливать прогнозы на квартал, а для долгосрочного – на год. Интервалы планирования должны быть теми же, что и в прогнозе прибылей и убытков.

- Хороший способ оценить денежную позицию на конец учетного периода – перевести полученный показатель в периоды покрытия текущих обязательств из операционного денежного потока. Например, если денежная позиция на конец года находится приблизительно на уровне $150 000, а месячный операционный бюджет составляет $75,000, компания располагает оборотным капиталом на 60 дней. Необходимый объем оборотного капитала зависит от нескольких факторов, включая период погашения дебиторской задолженности, стабильность денежного потока и вероятность появления серьезных проблем или возможностей. В любом случае здесь важно соотношение между желательным уровнем оборотного капитала и операционным бюджетом.

- При определении требований к капиталу, необходимому для запуска нового предприятия, практически невозможно установить необходимый уровень оборотного капитала, не спланировав денежные потоки по месяцам. Это – единственный способ предсказать, когда компания столкнется с дефицитом денежных средств и сколько будет продолжаться период дефицита.

Как и в случае отчета о прибылях и убытках, тщательно проработанный помесячный прогноз денежных потоков может стать основой для операционного бюджета и набором целевых показателей, относительно которых можно оценивать фактические результаты.

|

|

|

Прогнозный отчет о движении денежных средств, содержащийся в бизнес-плане GFI, приведен в таблице 14.4.

|

|

|