|

Анализ технико-экономических показателей ОАО «Промприбор»

|

|

|

|

Методологической и информационной базой при выполнении анализа служат материалы бухгалтерской и статистической отчетности ОАО «Промприбор». (Приложение А). Анализ начинается с изучения анализа выпуска продукции, расчета абсолютных и относительных изменений. Из таблицы 3 видно, что за три года объем валовой продукции на 15 %, а объем реализации продукции увеличился на 40%. То, что за 2010 год темп производства продукции ниже темпа реализации, говорит о том, что нереализованная продукция на складах предприятия и неоплаченная покупателями в 2009 году реализована в 2010 году полностью.

Таблица 3 - Анализ выпуска продукции

В тысячах рублей

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение Тпр, % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1 Валовая продукция | 113827 | 196753 | 226853 | 82926 | 30100 | 173 | 115 |

| 2 Изменение остатков НП | 7183 | -11008 | 212 | -18191 | 11220 | -153 | -2 |

| 3 Товарная продукция | 879947 | 1200593 | 1632405 | 320646 | 431812 | 136 | 136 |

| 4 Реализовано продукции | 766120 | 1003840 | 1405552 | 237720 | 401712 | 131 | 140 |

| 5 Материальные затраты | 177845 | 254071 | 328658 | 76226 | 74587 | 143 | 129 |

| 6 Чистая продукция | 702102 | 946522 | 1303747 | 244420 | 357225 | 135 | 138 |

Очевидно, что общий объем реализации выпускаемой продукции в денежном выражении в 2008 году составлял 423007 тыс. рублей, в 2009 году - 545287 тыс. рублей, 2010 году - 625794 млн. рублей. То есть объем выпуска товарной продукции увеличился на 36%.

Таблица 4 - Динамика изменения объёма реализованной продукции

В тысячах рублей

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение, Тр в % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1 Товарная продукция | 879947 | 1200593 | 1632405 | 320646 | 431812 | 136 | 136 |

| 2 Остатки нереализованной продукции на складе - на начало года - на конец года | 26448 19265 | 13699 24907 | 24907 24695 | -12749 5672 | 11208 -212 | 52 129 | 182 99 |

| 3 Объём реализованной продукции | 423007 | 545287 | 625794 | 122280 | 80507 | 129 | 115 |

|

|

|

Анализ затрат по статьям себестоимости проводится путём сопоставления расходов за отчетный и предыдущий период в целом и по отдельным калькуляционным статьям. Это дает возможность установить, по каким статьям имело место снижение расходов, а по каким - превышение. Такой анализ позволяет наметить направление, по которому должно пойти дальнейшее изыскание резервов снижения себестоимости продукции на предприятии [13, c. 212]. Из таблиц 5 и 6 видно, что в целом произошло увеличение себестоимости на 1000 штук в 2009 году по сравнению с 2008 годом. Общее увеличение затрат на 1000 штук составило 211441 рублей или 108,9% в динамике. Увеличение затрат произошло в основном за счет увеличения расходов на сырье.

Таблица 5 - Затраты себестоимости на продукцию по статьям за 2009 - 2010 годы, в рублях

| Статья затрат | 2009 | 2010 | отклонения | |||

| затраты | затраты | затраты | затраты | затраты | затраты | |

| на выпуск | на 1000 шт | на выпуск | на 1000 шт | на выпуск | на 1000 шт | |

| сырье и материалы | 167647,41 | 59661 | 202439,1772 | 62519,82 | 34791,767 | 2858,82 |

| транспортные расходы | 2323,87 | 827 | 5,47222 | 1,69 | -2318,3978 | -825,31 |

| итого материалы | 169971,28 | 60488 | 202444,6494 | 62521,5 | 32473,37 | 2033,51 |

| оплата труда произв. рабочих | 12855,75 | 4575 | 17277,74134 | 5335,93 | 4421,9913 | 760,93 |

| ЕСН | 3495,64 | 1244 | 4665,11612 | 1440,74 | 1169,4761 | 196,74 |

| энергия | 12611,28 | 4488 | 18170,58746 | 5611,67 | 5559,3074 | 1123,67 |

| амортизация | 710,93 | 253 | 1527,00842 | 471,59 | 816,07842 | 218,59 |

| общепроизводств. расходы | 18548,81 | 6601 | 26561,18448 | 8202,96 | 8012,3744 | 1601,96 |

| общехозяйств. расходы | 17703,00 | 6300 | 26208,08058 | 8093,91 | 8505,0805 | 1793,91 |

| производственная себестоимость | 235896,69 | 83949 | 296854,3678 | 91678,31 | 60957,68 | 7729,31 |

| коммерческие расходы | 10278,98 | 3658 | 1219,68984 | 376,68 | -9059,2902 | -3281,32 |

| полная себестоимость | 246175,67 | 87607 | 298074,0576 | 92054,99 | 51898,39 | 4447,99 |

В расчете на 1000 штук затраты на сырье увеличились на 222362 рублей или 112,1% в динамике.

|

|

|

Таблица 6 - Изменения затрат себестоимости за 2009 - 2010 годы

| статьи затрат | 2009 | 2010 | 2010к 2009 | отклонения | |||

| затраты | % | затраты | % | в динамике | затраты | % | |

| на выпуск | на выпуск | на выпуск | |||||

| сырье и материалы | 167647,41 | 68,10 | 202439,177 | 67,9 | 120,8 | 34791,77 | -0,18 |

| транспортные расходы | 2323,87 | 0,94 | 5,47222 | 0,0 | 0,2 | -2318,40 | -0,94 |

| итого материалы | 169971,28 | 69,04 | 202444,649 | 67,9 | 119,1 | 32473,37 | -1,13 |

| оплата труда произв. рабочих | 12855,75 | 5,22 | 17277,741 | 5,8 | 134,4 | 4421,99 | 0,574 |

| ЕСН | 3495,64 | 1,42 | 4665,1161 | 1,6 | 133,5 | 1169,48 | 0,145 |

| энергия | 12611,28 | 5,12 | 18170,5875 | 6,1 | 144,1 | 5559,31 | 0,97 |

| амортизация | 710,93 | 0,29 | 1527,0084 | 0,5 | 214,8 | 816,08 | 0,224 |

| общепроизводств. расходы | 18548,81 | 7,53 | 26561,1845 | 8,9 | 143,2 | 8012,37 | 1,38 |

| общехозяйств. расх. | 17703,00 | 7,19 | 26208,0806 | 8,8 | 148,0 | 8505,08 | 1,60 |

| Производственная себестоимость | 235896,69 | 95,82 | 296854,368 | 100 | 125,8 | 60957,68 | 3,77 |

| коммерческие расходы | 10278,98 | 4,18 | 1219,6898 | 0 | 11,9 | -9059,29 | -3,77 |

| полная себестоимость | 246175,67 | 100,0 | 298074,058 | 100 | 121,1 | 51898,39 | 0 |

Если в 2009 году расходы на сырье составляли 77,5% в себестоимости продукции, то в 2010 году они уже составили 79,8% в себестоимости. Это объясняется значительным увеличением цен на все виды сырья.

В 2010 году произошло также в сравнении с 2009 годом. незначительное увеличение зарплаты производственных рабочих 100,4% в динамике и общехозяйственных расходов 110,3% в динамике.

Эти изменения последствия увеличения в 2010 году зарплаты, а также расходов связанных с рекламной деятельностью.

По остальным показателям в структуре себестоимости произошли уменьшения затрат на 1000 штук. Расходы на энергию уменьшились на 12921 рублей, общепроизводственные расходы уменьшились на 7241 рублей, износ оборудования уменьшился на 3744 рублей.

Среднегодовая стоимость основных средств в 2009 году составила 162297 тыс. рублей; в 2010 году - 178132 тыс. рублей, т.е. увеличилась на 15835 тыс. рублей и составила 10 % к уровню предыдущего года. Среднегодовая стоимость основных средств в отчетном году увеличилась на 48776 тыс. рублей, что привело к увеличению на 30 % по сравнению с 2009 годом (таблица 7).

Это связано с тем, что предприятие продолжает закупку и запуск оборудования, с целью увеличения объема выпускаемой продукции. Начисление амортизации объектов основных средств производится линейным способом, когда стоимость основных средств переносится на издержки производства и обращение, равномерно исходя из первоначальной стоимости объекта и нормы амортизации. При выбытии остаточная стоимость основных средств формируется на счете 01.

|

|

|

Затраты на ремонт основных средств включаются в себестоимость продукции по фактическим затратам.

Начисление амортизации по основным средствам производится ежемесячно, исходя из установленных единых норм амортизационных отчислений и балансовой стоимости основных фондов.

Таблица 7 - Анализ эффективности использования основных средств

В тысячах рублей

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение, Тр в % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1Объём реализованной продукции | 423007 | 545287 | 625794 | 122280 | 80507 | 129 | 115 |

| 2 Среднегодовая стоимость основных производственных фондов - активная часть | 162297 | 178132 | 211073 | 15835 | 32941 | 110 | 118 |

| 3 Балансовая прибыль | 166851 | 231810 | 261495 | 64959 | 29685 | 139 | 113 |

| 4 Среднесписочная численность, чел | 1949 | 2148 | 2075 | 199 | -73 | 110 | 97 |

| 5 Фондовооруженность | 111 | 110,6 | 135,6 | -0,4 | 25 | 100 | 123 |

| 6 Фондоотдача производства | 5,3 | 5,2 | 6,2 | -0,1 | 1,1 | 98 | 121 |

| 7 Фондоотдача по финансовому результату | 1 | 1,3 | 1,2 | 0,3 | -0,1 | 0 | 87 |

| 8 Фондоемкость по финансовому результату | 0,38 | 0,33 | 0,34 | -0,1 | 0 | 87 | 103 |

| 9 Интегральный показатель использования основных фондов | 6,3 | 6,5 | 7,5 | 0,2 | 1 | 103 | 115 |

Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости исходя из фактически произведенных затрат на их приобретение и изготовление. Интегральный показатель возрос на 15% по сравнению с 2008 годом.

Анализ эффективности использования оборотных средств представлен в таблице 8.

Таблица 8 - Анализ эффективности использования оборотных средств

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение Тр, в % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1Среднегодовые остатки оборотных средств, тыс.руб. | 238595 | 321204 | 401453 | 82609 | 80249 | 135 | 125 |

| 2 Объём реализованной продукции, тыс.руб. | 423007 | 545287 | 625794 | 122280 | 80507 | 129 | 115 |

| 3 Коэффициент загрузки средств в обороте | 0,6 | 0,6 | 0,6 | 0 | 0,1 | 104 | 109 |

| 4 Коэффициент оборачиваемости оборотных средств | 1,8 | 1,7 | 1,6 | -0,1 | -0,1 | 96 | 92 |

| 5 Длительность 1 оборота | 206 | 215 | 234 | 9 | 19 | 104 | 109 |

|

|

|

Среднегодовая стоимость остатка оборотных средств в 2008 году составила 238595 тыс.рублей, а в 2009 году - 294682,6 тыс.рублей, т.е. увеличилась на 56087,6 тыс.рублей и составила 35% к уровню предыдущего года. В отчетном году среднегодовая стоимость оборотных средств увеличилась на 162858 тыс.рублей или на 68 % к уровню 2008 года.

Важнейшим показателем эффективности использования оборотных средств является оборачиваемость оборотных средств. Критерием оценки эффективности управления оборотными средствами служит фактор времени: чем дольше оборотные средства пребывают в одной и той же форме (денежной), тем при прочих равных условиях ниже эффективность их использования, и наоборот.

Оборачиваемость оборотных средств характеризует число оборотов, совершенных оборотными средствами за анализируемый период и представляет собой отношение объема реализации продукции, оцененную по полной себестоимости к среднему остатку оборотных средств.

Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Проведение расчета показывает, что произошло снижение оборачиваемости оборотных средств от 3,1 до 1,7 или на 82,3 %.

Объем оборотных средств на один рубль реализованной продукции, который иногда называют коэффициентом загрузки оборотных средств:

Коэффициент загрузки оборотных средств за 2008-2010 годы не изменились.

Оборачиваемость в днях позволяет судить о том, в течение какого времени оборотные средства проходят все стадии кругооборота на ОАО «Промприбор». В 2009-2010 годах оборачиваемость в днях выше, по сравнению с 2008 годом, тем больше денежных средств необходимо данному предприятию, тем менее экономно будут использоваться финансовые ресурсы.

Таблица 9 - Анализ оборачиваемости оборотных средств

| Показатели | 2008 | 2009 | 2010 |

| 1 | 2 | 3 | 4 |

| 1 Коэффициент оборачиваемости активов | 1,1 | 0,9 | 2,8 |

| 2 Коэффициент оборачиваемости оборотных активов | 3,6 | 8,2 | 8,3 |

| 3 Оборачиваемость дебиторской задолженности | 7,5 | 3,5 | 3,3 |

| 4 Период погашения дебиторской задолженности, дни | 44 | 103 | 111 |

| 5 Доля дебиторской задолженности в общем объеме оборотных активов, % | 27,4 | 42,1 | 44,7 |

| 6 Оборачиваемость запасов, раз | 3,7 | 2,8 | 2,8 |

| 7 Срок хранения запасов, дней | 9821 | 13170 | 13231 |

| 8 Доля собственных оборотных средств в покрытии запасов | 0,1 | 0,1 | 0,1 |

| 9 Коэффициент покрытия запасов | 0,8 | 0,9 | 0,6 |

Оборачиваемость дебиторской задолженности показывает, сколько раз счета в получении обращаются в деньги. Период погашения дебиторской задолженности увеличивается,

|

|

|

Доля дебиторской задолженности в общем объеме оборотных активов, % так же увеличивается по сравнению с прошлыми годами.

Очень маленькая доля собственных оборотных средств в покрытии запасов.

В 2009-2010 годах оборачиваемость оборотных средств увеличивается, значит больше денежных средств необходимо данному предприятию, тем менее экономно будут использоваться финансовые ресурсы.

Для правильного определения среднесписочной численности работников на ОАО «Промприбор» ведется ежедневный табельный учет численности работников. Среднесписочная численность в 2007 году составила 1887 человек, в 2008 году - 1949 человек, в 2009 году - 2148 человека.

Таблица 10 - Динамика изменения среднесписочной численности работников и производительности труда

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение, в % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1 Товарная продукция, тыс. руб. | 879947 | 1200593 | 1632405 | 320646 | 431812 | 136 | 136 |

| 2 Среднесписочная численность, чел -ППП -рабочих | 1949 487 1462 | 2148 537 1611 | 2075 519 1556 | 199 50 149 | -73 -18 -55 | 110 110 110 | 97 97 97 |

| 3 Доля рабочих в общей численности, % | 75 | 75 | 75 | 0 | 0 | 100 | 100 |

| 4 Производительность труда, руб./чел. - ППП - рабочих | 1806,9 601,9 | 2235,7 745,2 | 3145,3 1049,1 | 428,9 143,4 | 909,5 303,9 | 124 124 | 141 141 |

За счет изменения среднесписочной численности работников повысилась производительности труда на 41%.

Таблица 11 - Анализ использования фонда оплаты труда

В тысячах рублей

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение, в % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1 Товарная продукция | 879947 | 1200593 | 1632405 | 320646 | 431812 | 136 | 136 |

| 2 Среднесписочная численность работников, чел. | 1949 | 2148 | 2075 | 199 | -73 | 110 | 97 |

| 3 ФОТ работников | 17155098 | 24747108 | 36005400 | 7592010 | 11258292 | 144 | 145 |

| 4 Фонд потребления | 16275151 | 23546515 | 34372995 | 7271364 | 10826480 | 145 | 146 |

| 5 Среднемесячная зарплата 1 работника, руб. | 8802 | 11521 | 17352 | 2719 | 5831 | 131 | 151 |

Фонд оплаты труда в 2008 году составил 17155098 тыс. рублей, что на 4063092 тыс. рублей больше по сравнению с 2007 годом, в 2009 году − 24747108 тыс. рублей больше или на 44,26% к уровню предыдущего года (таблица 7). Среднемесячная зарплата 1 работника, руб. в 2008 году составил 11521 тыс. рублей, что на 2719 тыс. рублей больше по сравнению с 2007 годом, в 2009 году − 17352 тыс. рублей больше или на 5831 к уровню предыдущего года (таблица 7) за счет увеличения выпуска товарной продукции на 36%.

Финансовые результаты и эффективность деятельности предприятий характеризуют показатели рентабельности и прибыльности. Соотношение прибыли и вложенного капитала называют рентабельностью, а соотношение прибыли и произведенных затрат - прибыльностью. Под рентабельностью понимается отношение прибыли, полученной за определенный период, к объему капитала, инвестированного в предприятие. Экономический смысл значения рентабельности: показатель рентабельности характеризует прибыль, полученную вкладчиками капитала с каждого рубля средств (собственных или заемных), вложенных в предприятие. В зависимости от направления движения средств, формы привлечения капитала, целей расчета используют различные показатели рентабельности.

Таблица 12 - Анализ рентабельности деятельности

В тысячах рублей

| Показатель | 2008 | 2009 | 2010 | Абсолютное изменение | Относительное изменение, Тр в % | ||

| 09/08 | 10/09 | 09/08 | 10/09 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1Выручка от реализации, с НДС | 423007 | 545287 | 625794 | 122280 | 80507 | 129 | 115 |

| 2 Косвенные налоги | 352505 | 454405,8 | 521495 | 101900 | 67089,17 | 129 | 115 |

| 3 Выручка от реализации без НДС | 70501 | 90881,17 | 104299 | 20380 | 13417,83 | 129 | 115 |

| 4 Себестоимость продукции | 256156 | 313477 | 313477 | 57321 | 0 | 122 | 100 |

| 5Уровень рентабельности затрат, % | 13 | 12 | 15 | -1 | 3 | 92 | 125 |

| 6 Прибыль от реализации | 74000 | 93984 | 106642 | 19984 | 12658 | 127 | 113 |

| 7 Внереализацион-ные доходы | 180434 | 244493 | 268662 | 64059 | 24169 | 136 | 110 |

| 8 Внереализацион-ные расходы | 193841 | 239581 | 272160 | 45740 | 32579 | 124 | 114 |

| 9 Балансовая прибыль | 166851 | 231810 | 261495 | 64959 | 29685 | 139 | 113 |

| 10 Уровень рентабельности реализации продукции, % | 12 | 17 | 17 | 5 | 0 | 142 | 100 |

| 11 Рентабельность производства, % | 27 | 29 | 32 | 2 | 3 | 107 | 110 |

За последний анализируемый период объем реализации составил 625794 тысяч рублей по сравнению с 2009 годом выручка компании увеличилась на 80507 тысяч рублей (14,74%). С учетом инфляции выручка увеличилась на 42865 тысяч рублей (7,86%). Доля себестоимости в общем объеме выручки на конец анализируемого периода составляет 58,21%, что соответствует 364299 тысяч рублей в абсолютном выражении. Себестоимость реализации продукции увеличилась на 50822 тысяч рублей (16,21%). В связи с ростом выручки от продаж, валовая прибыль также выросла на 29685 тысяч рублей или 12,81%. По уровню наблюдается незначительное уменьшение на 0,72%. Положительным моментом является уменьшение коммерческих расходов в отчетном периоде на 11 тыс. рублей в действующих ценах.

За анализируемый период прибыль от реализации увеличилась на 12 658 тысяч рублей (13,47%) и составила 106 642 тысячи рублей. Наличие и рост прибыли от реализации является положительной характеристикой деятельности компании, так как свидетельствует о наличии резерва покрытия накладных расходов и получения прибыли.

В 2010 году сумма прочих доходов с учетом инфляции по сравнению с предыдущим годом увеличилась на 8011 тысяч рублей. Прочие расходы в сопоставимых ценах увеличились по сравнению с предыдущим годом на 16206 тысяч рублей и составили 255787 тысячи рублей против 239581 тысяч рублей в 2009 году.

Чистая прибыль является основным источником увеличения собственного капитала организации и фундаментом основных финансовых показателей. Отмеченное сокращение прибыли, является негативным фактором в деятельности компании.

На конец анализируемого периода общая балансовая стоимость имущества компании составляет 677 201 тыс. руб. За анализируемый период величина суммарных активов баланса увеличилась на 88 329 тыс. руб. (15,0%). Это может свидетельствовать о расширении масштабов деятельности компании.

В 2010 году на один рубль себестоимости продаж приходилось 21,9 к. балансовой прибыли. В предыдущем 2009 г. на один рубль себестоимости продаж приходилось 26,8 к. балансовой прибыли, а в 2008 г. - 9,4 к.

Экспресс-анализ финансового состояния представлен в таблице 13.

Таблица 13 - Экспресс-анализ финансового состояния

| Показатель | 2008 | 2009 | 2010 |

| 1 Коэффициент текущей ликвидности | 1,5 | 1,1 | 1,6 |

| 2 Коэффициент обеспеченности собственными средствами | -0,06 | 0,07 | 0,06 |

| 3 Коэффициент восстановления платежеспособности | 0,63 | 1,05 | 0,53 |

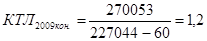

Коэффициент текущей ликвидности показывает общую обеспеченность предприятия оборотным капиталом для ведения финансово-хозяйственной деятельности и своевременности погашения текущих обязательств:

. (18)

. (18)

Коэффициент текущей ликвидности на начало и конец отчетного периода имеет значение менее 2.

Собственный оборотный капитал = оборотные активы - текущие пассивы.

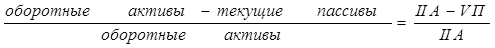

Коэффициент обеспеченности собственными оборотными средствами характеризует степень участия собственного капитала в формировании оборотных средств:

или  . (19)

. (19)

Коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

После этого анализа оценивается возможность восстановления (утраты) платежеспособности.

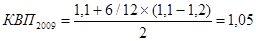

Коэффициент восстановления платежеспособности показывает способность восстановления платежеспособности предприятия на ближайшие 6 месяцев.

(20)

(20)

где Т - исследуемый период в месяцах.

Коэффициент восстановления платежеспособности, принимающий значение меньше 1, свидетельствует о том, что у предприятия в ближайшие шесть месяцев нет реальной возможности восстановить платежеспособность.

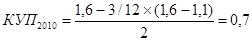

Коэффициент утраты платежеспособности показывает способность утраты платежеспособности предприятия на ближайшие 3 месяца.

.

.

Если КУП меньше 1, у предприятия есть риск утраты платежеспособности в ближайшие 3 месяца.

Анализ структуры капитала представлен в таблице 14.

Таблица 14 - Анализ структуры капитала

| Показатели | 2008 | 2009 | 2010 |

| Собственный оборотный капитал, тыс.руб. | -121 | 2545 | 4337 |

| Обеспеченность собственными оборотными средствами | -0,06 | 0,07 | 0,6 |

| Коэффициент независимости | 0,4 | 0,4 | 0,4 |

| Коэффициент финансовой устойчивости | 0,6 | 0,4 | 0,59 |

Увеличение собственного оборотного капитала по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии организации. Отрицательная величина в 2008 году говорит о том, что все оборотные, а также значительная часть внеоборотных активов сформированы за счет средств кредиторов предприятия.

Коэффициент финансовой устойчивости показывает удельный вес тех источников финансирования, которые организация может использовать в своей деятельности длительное время.

Таблица 15 - Оценка платежеспособности

| Показатель | 2008 | 2009 | 2010 |

| 1 Величина собственного капитала (рабочий капитал), тыс.руб | 207137 | 372355 | 430551 |

| 2 Маневренность собственного капитала, % | 7 | 1 | 15 |

| 3 Коэффициент текущей ликвидности | 1,5 | 1,1 | 1,6 |

| 4 Коэффициент абсолютной ликвидности | 0,002 | 0,028 | 0,025 |

| 5 Доля оборотного капитала в активах, % | 5 | 6 | 6 |

| 6 Доля запасов в оборотном капитале, % | 6 | 5 | 5 |

| 7 Доля собственного оборотного капитала в покрытии запасов, % | 8 | 7 | 9 |

Оптимальное значение К  =0,5. Чем выше маневренность, тем лучше финансовое состояние предприятия и указывает на степень гибкости использования собственных средств, т.е. возможность маневрирования средствами предприятия. Ухудшение состояния использования оборотных средств предприятия не зависит от опережающего роста суммы собственных оборотных средств по сравнению с ростом собственных источников средств. Маневренность собственного капитала показывает величину собственных оборотных средств, приходящихся на 1 руб. собственного капитала.

=0,5. Чем выше маневренность, тем лучше финансовое состояние предприятия и указывает на степень гибкости использования собственных средств, т.е. возможность маневрирования средствами предприятия. Ухудшение состояния использования оборотных средств предприятия не зависит от опережающего роста суммы собственных оборотных средств по сравнению с ростом собственных источников средств. Маневренность собственного капитала показывает величину собственных оборотных средств, приходящихся на 1 руб. собственного капитала.

Таблица 16 - Оценка финансовой устойчивости

| Показатель | 2008 | 2009 | 2010 |

| 1 Коэффициент концентрации собственного капитала | 0,54 | 0,63 | 0,64 |

| 2 Коэффициент финансовой зависимости | 1,86 | 1,58 | 1,57 |

| 3 Коэффициент маневренности собственного капитала | 1,51 | 1,54 | 1,48 |

| 4 Коэффициент структуры долгосрочных вложений | 2,16 | 0,89 | 2,23 |

| 5 Коэффициент соотношения собственного и заемного капитала | 1,6 | 1,4 | 1,3 |

| 6 Коэффициент обеспеченности собственными средствами | -0,06 | 0,07 | 0,6 |

Коэффициент маневренности собственного капитала показывает Оценку стоимости оборотных средств, приходящихся на одну денежную единицу собственного капитала Коэффициент структуры долгосрочных вложений показывает Оценку вклада долгосрочных обязательств в формирование внеоборотных активов. Коэффициент финансовой зависимости показывает оценку стоимости активов, приходящихся на одну денежную единицу собственного капитала. Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятия. Кроме абсолютного размера прибыли показателем эффективности предприятия выступает рентабельность. При принятии решений, связанных с управлением процессами формирования прибыли, используются показатели рентабельности капитала, издержек и продаж.

Таблица 17 - Показатели рентабельности

| Показатели | 2008 | 2009 | 2010 |

| Рентабельность активов | 0,05 | 0,12 | 0,09 |

| Рентабельность оборотных активов | 0,1 | 0,12 | 0,16 |

| Рентабельность инвестиций | 0,12 | 0,16 | 0,17 |

| Рентабельность собственного капитала | 0,11 | 0,35 | 0,2 |

| Рентабельность совокупных вложений | 0,13 | 0,18 | 0,21 |

| Рентабельность основной деятельности | 0,17 | 0,3 | 0,29 |

При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Для расчета показателей рентабельности используем следующие источники информации: формулы и данные форм №1 «Бухгалтерский баланс» и №2 «Отчет о прибылях и убытках».

Рентабельность собственного капитала(ROE) определяется отношением балансовой прибыли (убытка) к собственному капиталу.

ROE=  , (22)

, (22)

Динамика этого показателя оказывает влияние на уровень котировки ценных бумаг анализируемого предприятия в случае их наличия. Если показатель увеличивается, то повышаются деловая активность и статус собственников предприятия, растет уровень котировок ценных бумаг анализируемого предприятия. Уменьшение этого показателя приводит к обратному результату.

В 2010 г. на один рубль собственного капитала приходилось 333 к. балансовой прибыли. В предыдущем 2009 г. на один рубль собственного капитала приходилось 331 к. балансовой прибыли, а в 2008 г. - 577 к.

Ухудшается использование собственного капитала, снижается ликвидность предприятия, а также статус собственников предприятия. При наличии ценных бумаг возможно снижение уровня их котировок.

Рентабельность активов (ROA) определяется как отношение прибыли (балансовой или чистой) (П  или П

или П  )к средней величине активов за определенный период (А

)к средней величине активов за определенный период (А  ).

).

ROA=  , (23)

, (23)

Экономическая рентабельность(Р  ) определяется отношением балансовой: прибыли (убытка) к имуществу предприятия. Если показатель увеличивается, то улучшается эффективность использования всего имущества предприятия, растет деловая активность, и наоборот.

) определяется отношением балансовой: прибыли (убытка) к имуществу предприятия. Если показатель увеличивается, то улучшается эффективность использования всего имущества предприятия, растет деловая активность, и наоборот.

Р  =

=  , (24)

, (24)

В 2010 г. на один рубль имущества приходилось 12,6 к. балансовой прибыли. В предыдущем 2009 г. на один рубль имущества приходилось 16,3 к. балансовой прибыли, а в 2008 г. - 8,6 к.

Улучшается использование имущества предприятия. Поскольку ставка рефинансирования в настоящее время составляет 17%, т.е. ниже экономической рентабельности, то увеличение потенциала предприятия за счет привлечения заемных средств целесообразно.

Эффективность использования внеоборотных активов улучшается.

Проанализировав финансовые показатели деятельности ОАО «Промприбор», можно говорить о том, что предприятие за 2008-2010 гг. снизило уровень платежеспособности и финансовой устойчивости, о чём свидетельствует ряд изученных показателей. Результаты проведённого экспресс-анализа свидетельствуют о невысоком уровне платежеспособности ОАО «Промприбор», неудовлетворительной структуре баланса и невозможности восстановить платежеспособность за 6 месяцев, следующих за изученным периодом.

Положительно результаты деятельности предприятия характеризует следующий показатель - прибыль от финансово-хозяйственной деятельности составила 18160 тыс. руб. (-7868 тыс. руб. по сравнению с аналогичным периодом 2009 г.). На последний день 2010 г. финансовое положение можно охарактеризовать как удовлетворительное. Средний балл, рассчитанный с учетом важности ключевых показателей по шкале от -2 (критическое значение) до +2 (идеальное значение), составил -0,46. Это значит, что в среднем, значения показателей финансового положения организации приближаются к нормальным.

|

|

|