|

Оценка показателей ликвидности и платёжеспособности

|

|

|

|

Таблица 10. Группировка активов (критерий – степень ликвидности имущества)

| Группа | Наименование активов | ________ факт | _____ оценка | _____ прогноз | |||

| состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| А1 | Наиболее ликвидные (А250+А260) | 16320 | 4.8% | 15910 | 4.3% | 18000 | 4.5% |

| А2 | Быстро реализуемые (А240) | 60860 | 17.9% | 66600 | 18.0% | 70400 | 17.6% |

| А3 | Медленно реализуемые (А210+А220+А230+А270) | 86360 | 25.4% | 97310 | 26.3% | 104800 | 26.2% |

| А4 | Трудно реализуемые (А190) | 176460 | 51.9% | 190180 | 51.4% | 206800 | 51.7% |

| БАЛАНС (А300) | 340000 | 100% | 370000 | 100% | 400000 | 100% | |

Таблица 11. Группировка пассивов (критерий – срочность выполнения обязательств)

| Группа | Наименование пассивов | ________ факт | ________ оценка | _____ прогноз | |||

| состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | ||

| П1 | Наиболее срочные (П620) | 116960 | 34.4% | 123210 | 33.3% | 134800 | 33.7% |

| П2 | Краткосрочные (П610+П660) | 43350 | 12.8% | 52910 | 14.3% | 49900 | 12.5% |

| П3 | Долгосрочные (П590+П630+П640+П650) | 5270 | 1.6% | 5180 | 1.4% | 6500 | 1.6% |

| П4 | Устойчивые (постоянные) (П490) | 174420 | 51.3% | 188700 | 51.0% | 208800 | 52.2% |

| БАЛАНС (П700) | 340000 | 100% | 370000 | 100.0% | 400000 | 100.0% | |

Таблица 12. Локальная и комплексная оценка ликвидности активов

| Наименование (формулы) | Абсолютные значения | Индексы роста | |||||

| _ _ факт | _ __ _ оценка | _ _ _ прогноз | _ _ _ _ _ факт | _ _ _ оценка | _ _ прогноз | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Локальная ликвидность активов (по группам) |

| 0.140 | 0.129 | 0.134 | 1.000 | 0.925 | 0.957 |

| 1.404 | 1.259 | 1.411 | 1.000 | 0.897 | 1.005 | |

| 16.387 | 16.123 | 16.123 | 1.000 | 0.984 | 0.984 | |

| Ликвидность предприятия |

| 0.794 | 0.794 | 0.809 | 1.000 | 1.000 | 1.019 |

| 0.518 | 0.518 | 0.523 | 1.000 | 1.001 | 1.010 | |

Примечания: К1, К2, К3 – локальные показатели ликвидности (по группам активов); КСОВ – совокупный показатель ликвидности предприятия; КОБЩ – общий показатель ликвидности баланса.

|

|

|

Таблица 13. Оценка платежеспособности предприятия

| Наименование | Алгоритм расчета | Коэффициенты платежеспособности | Нормальное значение | |||||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | |||||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | ||

| Коэффициент абсолютной ликвидности; денежное покрытие; («быстрый показатель») | Наличные средства и денежные эквиваленты (А250+А260) | Краткосрочные обязательства предприятия (П610+П620) | 0.102 | 0.091 | 0.098 | 0.25 | ||||||

| 16320 | 15910 | 18000 | 159800 | 175380 | 183600 | |||||||

| Коэффициент быстрой ликвидности; финансовое покрытие | Оборотные средства в денежной форме (А240+ … +А260) | Краткосрочный долговой капитал (П610+П620) | 0.483 | 0.470 | 0.481 | 1.0 | ||||||

| 77180 | 82510 |

|

| |||||||||

| Коэффициент текущей ликвидности; общее покрытие; («текущий показатель») | Текущие оборотные активы А290 | Краткосрочные пассивы предприятия (П610+П620) | 1.023 | 1.025 | 1.052 | 2.0 | ||||||

| 163540 | 179820 |

|

| |||||||||

| Коэффициент «критической» оценки; («лакмусовая бумажка») | Оборотные средства без производственных запасов (А290-А211) | Краткосрочные долговые обязательства (П610+П620) | 0.536 | 0.521 | 0.534 | 1.0 | ||||||

| 85680 | 91390 | 98000 | 159800 | 175380 | 183600 | |||||||

Таблица 14. Факторный анализ показателей платёжеспособности

| Наименование | факт | оценка | прогноз | ||

| Краткосрочные обязательства | 159800 | 175380 | 15580 | ||

| Коэффициент абсолютной ликвидности | 0.102 | 0.091 | -0.011 | ||

| Наличные средства и денежные эквиваленты | 16320 | 15910 | -410 | ||

| Метод цепных подстановок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b | ||

| 14496.624 | 1413.376 | -1823.376 | |||

| Метод абсолютных разниц | 1591.149 | -2007.149 | |||

| Краткосрочный долговой капитал | 159800 | 175380 | 15580 | ||

| Коэффициент быстрой ликвидности | 0.483 | 0.470 | -0.013 | ||

| Оборотные средства в денежной форме | 77180 | 82510 | 5330 | ||

| Метод цепных подстановок

| Условное значение | Изменение за счет фактора а | Изменение за счет фактора b | ||

| 75180.169 | 7329.831 | -2005.831 | |||

| Метод абсолютных разниц | 7524.809 | -2194.809 | |||

| Краткосрочные пассивы предприятия | 159800 | 175380 | 15580 | ||

| Коэффициент текущей ликвидности | 1.023 | 1.025 | 0.002 | ||

| Текущие оборотные активы | 163540 | 179820 | 16280 | ||

| Метод цепных подстановок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b | ||

| 163845.570 | 15974.430 | 305.570 | |||

| Метод абсолютных разниц | 15944.638 | 335.362 |

Баланс предприятия ликвиден, если его текущие активы превышают краткосрочные долговые обязательства. Рассмотрим группу активов:

А1 – наиболее ликвидные активы. Это денежная наличность предприятия и краткосрочные финансовые вложения (для рассматриваемого предприятия составляют около 4,5%).

А2 – быстрореализуемые активы. Это дебиторская задолженность со сроком погашения 12 месяцев и прочие оборотные активы (17,6–18%).

А3 – медленно реализуемые активы. Это запасы, долгосрочные финансовые вложения (около 25,4–26,2%).

А4 – труднореализуемые активы. Это основные средства и капитальные вложения (более 50%).

В структуре активов баланса можно отметить, что наибольшую часть составляют труднореализуемые активы.

Анализируем группу пассивов:

П1 – наиболее срочные обязательства – кредиторская задолженность, ссуды, непогашенные в срок (около 33,3–34,4%).

П2 – краткосрочные обязательства – краткосрочные кредиты, заемные средства (12,5–14,3%).

П3 – долгосрочные обязательства – долгосрочные кредиты и заемные средства (около 1,4–1,6%).

П4 – постоянные (устойчивые) пассивы – статьи раздела IV пассива баланса (более 50%).

В структуре пассивов наибольшую часть составляют постоянные пассивы. Составим итоги групп по активу и по пассиву. Абсолютно ликвидным признается следующий баланс: А1 > П1; А2 > П2; А3 > П3; А4 < П4 в нашем случае: А1 < П1; А2 > П2; А3 > П3; А4 > П4

Составляя наиболее ликвидные группы активов и пассивов, можем отметить, что текущая ликвидность отличается от абсолютной ликвидности, т.е. на данный промежуток времени предприятие не является абсолютно неплатежеспособным. Сопоставляя медленно реализуемые активы с долгосрочными пассивами, определяем перспективную ликвидность. У нашего предприятия довольно высокая перспективная ликвидность, это объясняется тем, что несмотря на положительные стороны мгновенной ликвидности-сами по себе деньги не приносят прибыли.

|

|

|

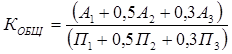

Для комплексной оценки ликвидности баланса применяют совокупный показатель ликвидности КСОВ и общий показатель ликвидности КОБЩ.

КСОВ - характеризует ликвидность предприятия с учетом реального поступления денежных средств и равен отношению совокупных активов к совокупным пассивам. Причем сумма активов предприятия складывается из наиболее ликвидных активов А1; быстро реализуемых активов с учетом того, что 90% дебиторов не расплачиваются по долгам во время А2; медленно реализуемые активы с учетом того, что реальных денег получено меньше, чем планировалось на 70% А3. В фактическом году КСОВ = 0,794. Это значит, что каждый рубль совокупных обязательств покрывается 79 коп. реально поступивших денежных средств от реализации оборотных средств. В динамике показатель повышается.

КОБЩ характеризует отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств. Этот показатель выражает способность предприятия осуществлять расчеты по всем видам обязательств. Для нашего предприятия в фактическом году КОБЩ = 0,518, т.е. каждый рубль общих обязательств покрывается 52 копейками общих активов. В динамике наблюдается повышение показателя.

Баланс предприятия нельзя признать абсолютно ликвидным, т. к. в данном случае не выполняется первое критериальное соотношение; локальные показатели ликвидности свидетельствуют о текущей неплатежеспособности предприятия, однако в динамике имеют тенденцию к росту; показатели комплексной оценки ликвидности предприятия также свидетельствуют о неспособности предприятия рассчитываться по своим обязательствам в полной мере.

Для оценки платежеспособности предприятия используют коэффициенты:

1) k абсолютной ликвидности в фактическом году составил 0,102, то есть на каждый рубль краткосрочных обязательств предприятия имеется денежная наличность всего приблизительно 10 копеек. По нормативу должно быть 25 копеек наличности, а у нас 10 копеек, следовательно, на предприятии текущая неплатежеспособность.

|

|

|

2) k быстрой ликвидности в фактическом году составил 0,483, т.е. каждый рубль краткосрочного долгового капитала покрывается 48 копейками оборотных средств в денежной форме. Норма 1,0, наш показатель меньше, следовательно, что предприятие не обладает достаточными финансовыми возможностями для покрытия долгов. В динамике показатель изменяется (в оценочном году снижается, а в прогнозном – растет).

3) k текущий ликвидности в фактическом году составил 1,023, то есть 1 рубль краткосрочных пассивов покрывается 1 рублем 02 копейками текущих оборотных активов, что меньше нормы (2,0). В динамике показатель увеличивается.

4) k «критической» оценки в фактическом году составил 0,536, то есть на каждый рубль краткосрочных долговых обязательств покрывается 53 копейками оборотных средств без учета производственных запасов.

В динамике показатель снижается. В оценочном году при реализации всех оборотных средств за исключением производственных запасов предприятие сможет погасить свои краткосрочные обязательства на 52,1%, а в прогнозном году – на 53,4%.

Необходимо оптимизировать структуру пассивов, нужно снижать кредиторскую задолженность.

В течение отчетного периода наличные средства и денежные эквиваленты снижаются на 410 тыс. руб., в том числе увеличиваются за счет снижения краткосрочных обязательств на 1413 тыс. руб., а за счет уменьшения коэффициента абсолютной ликвидности снижаются на 1823 тыс. руб.

В течении отчетного периода оборотные средства в денежной форме увеличились на 5330 тыс. руб., в том числе за счет увеличения краткосрочного долгового капитала на 7330 тыс. руб., а за счет снижения коэффициента быстрой ликвидности уменьшились на 2006 тыс. руб.

|

|

|