|

Оценка финансовой устойчивости предприятия

|

|

|

|

Таблица 15. Оценка состояния основного имущества предприятия

| Наименование | Алгоритм расчета | Абсолютное значение | |||||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | финансовых коэффициентов | |||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Доля основных средств в имуществе предприя-тия | Основные средства (А120) | Имущество (активы) А300 | |||||||||

| 155040 | 169460 | 184400 | 340000 | 370000 | 400000 | 0.456 | 0.458 | 0.461 | |||

| Коэффициент инвестирования | Собственный капитал П490 | Внеоборотные активы А190 | 0.988 | 0.992 | 1.010 | ||||||

| 174420 | 188700 | 208800 | 176460 | 190180 | 206800 | ||||||

| Индекс постоянного актива | Внеоборотные активы А190 | Капитал и резервы П490 | 1.012 | 1.008 | 0.990 | ||||||

| 176460 | 190180 | 206800 | 174420 | 188700 | 208800 | ||||||

| Уровень капитала, отвлеченного из оборота предприятия | Долго- и краткосрочные финансовые вложения (А140+А250) | Валюта баланса А300 | 0.034 | 0.037 | 0.033 | ||||||

| 11560 | 13690 | 13200 | 340000 | 370000 | 400000 | ||||||

Таблица 16. Оценка состояния задолженностей предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||||

| Числитель, тыс. руб. | знаменатель, тыс. руб. | знаменатель, тыс. руб. | |||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Ликвидность дебиторских задолженностей | Дебиторские задолженности (А230+А240) | Оборотные активы (А290) | 0.387 | 0.387 | 0.379 | ||||||

| 63240 | 69560 | 73200 | 163540 | 179820 | 193200 | ||||||

| Риск дебиторской задолженности | Дебиторские задолженности (А230+А240) | Активы предприятия (А300) | 0.186 | 0.188 | 0.183 | ||||||

| 63240 | 69560 | 73200 | 340000 | 370000 | 400000 | ||||||

| Риск кредиторской задолженности | Кредиторская задолженность (П620) | Денежный капитал (П700)

| 0.344 | 0.333 | 0.337 | ||||||

| 116960 | 123210 | 134800 | 340000 | 370000 | 400000 | ||||||

| Соотношение дебиторской и кредиторской задолженности | Дебиторские задолженности (А230+А240) | Кредиторская задолженность (П620) | 0.541 | 0.565 | 0.543 | ||||||

| 63240 | 69560 | 73200 | 116960 | 123210 | 134800 | ||||||

Таблица 17. Оценка состояния оборотного имущества предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| Числитель, тыс. руб. | знаменатель, тыс. руб. | знаменатель, тыс. руб. | |||||||

| 2007 факт | 2008 оценка | 2009 прогноз | 2007 факт | 2008 оценка | 2009 прогноз | 2007 факт | 2008 оценка | 2009 прогноз | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Доля оборотных средств в активах предприятия | Оборотные активы (А290) | Активы (имущество) А300 | 0.481 | 0.486 | 0.483 | ||||

| 163540 | 179820 | 193200 | 340000 | 370000 | 400000 | ||||

| Уровень чистого оборотного капитала | Чистый оборотный капитал (А290‑П690) | Имущество (активы) А300 | 0.005 | 0.004 | 0.013 | ||||

| 1700 | 1480 | 5200 | 340000 | 370000 | 400000 | ||||

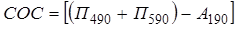

| Коэффициент устойчивости структуры оборотных активов | Собственные оборотные средства [(П490+П590) – А190] | Текущие активы предприятия (А290) | 0.010 | 0.008 | 0.027 | ||||

| 1700 | 1480 | 5200 | 163540 | 179820 | 193200 | ||||

| Коэффициент обеспеченности запасов собственными оборотными средствами | Собственные оборотные средства (А290‑П690) | Запасы товарно-материальных ценностей А210 | 0.022 | 0.017 | 0.055 | ||||

| 1700 | 1480 | 5200 | 77860 | 88430 | 95200 | ||||

Таблица 18. Источники формирования запасов и затрат

| №№ п/п | Наименование | Обозначе-ние | Состав (формула) | Абсолютные балансовые показатели, тыс. руб. | ||

| факт | оценка | прогноз | ||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 |

| I | ОБЩАЯ ВЕЛИЧИНА ЗАПАСОВ | ЗАП | (А210+А220) | 82620 | 93240 | 100800 |

| II | ИСТОЧНИКИ ФОРМИРОВАНИЯ ЗАПАСОВ И ЗАТРАТ | |||||

| 2.1 | Собственные источники | СИ | (П490-А190) | -2040 | -1480 | 2006 |

| 2.2 | Собственные оборотные средства | СОС | (П490+П590) – А190 | 1700 | 1480 | 5200 |

| 2.3 | Нормальные источники финансирования запасов | НИС | (П490+П590+П610) – А190 | 44540 | 53650 | 54000 |

Таблица 19. Абсолютные показатели финансовой устойчивости

|

|

|

| Наименование (обозначения) | Расчетные формулы для определения излишка (+), недостатка (–) финансовых источников | Абсолютные значения, тыс. руб. | ||

| факт | оценка | прогноз | ||

| 1 | 2 | 3 | 4 | 5 |

| Собственные источники (СИ) | ±ΔФ1 = СИ – ЗАП | -84660 | -94720 | -98800 |

| Собственные оборотные средства (СОС) | ±ΔФ2 = СОС – ЗАП | -80920 | -91760 | -95600 |

| Нормальные источники финансирования запасов (НИС) | ±ΔФ3 = НИС – ЗАП | -38080 | -39590 | -46800 |

Таблица 20. Оценка финансовой устойчивости предприятия

| Типы финансовой ситуации | Характер финансовой устойчивости: | ||

| факт | оценка | прогноз | |

| 1 | 2 | 3 | 4 |

| Абсолютная финансовая устойчивость | |||

| Нормальная финансовая устойчивость | |||

| Неустойчивое финансовое состояние | |||

| Кризисное финансовое состояние | Ö | Ö | Ö |

Таблица 21. Комплексное управление текущими активами и текущими пассивами предприятия

| Период | факт | оценка | прогноз |

| 1 | 2 | 3 | 4 |

Собственные оборотные средства (±)

| 1700 | 1480 | 5200 |

Текущие финансовые потребности (±)

| 36040 | 46620 | 46000 |

| Денежные средства (±) ДС = (СОС – ТФП) | -34340 | -45140 | -40800 |

Таблица 22. Оценка рыночной устойчивости предприятия (состояние пассивов)

| Наименование | Алгоритм расчета | Значение финансовых коэффициентов | Нормальное значение | |||||||

| Числитель, тыс. руб. | знаменатель, тыс. руб. | |||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Коэффициент автономии (коэффициент финансирования) | Капитал и резервы П490 | Финансовый капитал П700 | 0.513 | 0.510 | 0.522 | К1>=0,5 | ||||

| 174420 | 188700 | 208800 | 340000 | 370000 | 400000 | |||||

| Коэффициент финансовой зависимости (финансовый рычаг) | Денежный капитал П700 | Собственный капитал П490 | 1.949 | 1.961 | 1.916 | K2<=2,0 | ||||

| 340000 | 370000 | 400000 | 174420 | 188700 | 208800 | |||||

| Коэффициент финансовой устойчивости | Собственный капитал П490 | Заемный капитал (П590+П690) | 1.053 | 1.041 | 1.092 | K3>=1,0 | ||||

| 174420 | 188700 | 208800 | 165580 | 181300 | 191200 | |||||

| Уровень перманентного капитала | Перманентный капитал (П490+П590) | Валюта баланса П700 | 0.524 | 0.518 | 0.530 |

| ||||

| 178160 | 191660 | 212006 | 340000 | 370000 | 400000 | |||||

Таблица 23. Факторный анализ показателей рыночной устойчивости

| Наименование | факт | оценка | изменение | ||

| 1 | 2 | 3 | 4 | ||

| Финансовый капитал | 340000

| 370000 | 30000 | ||

| Коэффициент автономии | 0.513 | 0.51 | -0.003 | ||

| Капитал и резервы | 174420 | 188700 | 14280 | ||

| Метод цепных доставок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b | ||

| 173400.000 | 15300.000 | -1020.000 | |||

| Метод абсолютных разниц |

| 15390.000 | -1110.000 | ||

| Собственный капитал | 174420 | 188700 | 14280 | ||

| Финансовый рычаг предприятия | 1.949 | 1.961 | 0.011 | ||

| Денежный капитал | 340000 | 370000 | 30000 | ||

| Метод цепных доставок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b | ||

| 342006.000 | 28000.000 | 2006.000 | |||

| Метод абсолютных разниц |

| 27836.257 | 2163.743 | ||

| Заемный капитал | 165580 | 181300 | 15720 | ||

| Коэффициент финансовой устойчивости | 1.053 | 1.041 | -0.013 | ||

| Собственный капитал | 174420 | 188700 | 14280 | ||

| Метод цепных доставок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b | ||

| 172338.367 | 16361.633 | -2081.633 | |||

| Метод абсолютных разниц |

| 16559.261 | -2279.261 |

Для оценки состояния основного имущества применяют следующие показатели:

1. Коэффициент инвестирования характеризует насколько внеоборотные активы представлены собственным капиталом. На 1 рубль собственного капитала приходится 99 копеек основного капитала. Наше значение близко к 1, следовательно, у нас практически нет собственных оборотных средств. В динамике показатель снижается, что свидетельствует о том, что повышается возможность формирования оборотных средств за счет собственных ресурсов.

2. Уровень отвлеченного из оборота предприятия капитала в фактическом году составил 0,034. В динамике заметно повышение в оценочном году – 0,037, и снижение в прогнозном – 0,033. Значит из оборота капитала на долго- и краткосрочные финансовые вложения в фактическом году отвлекалось 3,4%, в оценочном – 3,7%, а в прогнозном – 3,3%.Рост показателя это с одной стороны негативное явление, т. к. эти средства не участвуют в обороте и неизвестно, на каких условиях они работают на стороне. С другой стороны хорошо, т.к. возможно отвлеченные средства принесут предприятию больший доход, чем в обороте.

3. Доля основных средств в имуществе предприятия в фактическом году она составила 45,6%. В динамике происходит увеличение данного показателя (в оценочном году – 45,8, в прогнозном – 46,1%). Это показатель, показывающий какие основные средства есть в наличии у предприятия.

|

|

|

4. Индекс постоянного актива в фактическом году показатель составил 1,012. В прогнозном 0,990.

Оценка состояния задолженностей предприятия.

1. Ликвидность дебиторских задолженностей показывает, какую долю занимает дебиторская задолженность в текущих активах предприятия. Для нашего предприятия 38,7% составляет дебиторская задолженность в текущих активах. В динамике этот показатель немного снижается, это является положительным воздействием, т.к. чем меньше доля дебиторской задолженности, тем меньше средств отвлечено из оборота.

2. Риск дебиторской задолженности – доля дебиторской задолженности в активах предприятия. Чем больше доля дебиторской задолженности, тем выше риск ее непогашения. В нашем случае доля дебиторской задолженности в активах составляет приблизительно 18,6%. В динамике, следовательно у предприятия снижается и сам риск.

3. Риск кредиторской задолженности – непогашение нашим предприятием кредиторской задолженности. Чем выше показатель, тем выше риск непогашения кредиторской задолженности предприятием. В данной ситуации риск кредиторской задолженности составляет 34,4%. В динамике показатель снижается, следовательно, снижается риск непогашения кредиторской задолженности.

4. Соотношение дебиторской и кредиторской задолженности. В отчетном году соотношение дебиторской и кредиторской задолженностисоставляет 0,541. В динамике происходит рост этого показателя за счет того, что рост дебиторской задолженности опережает рост кредиторской задолженности.

Для оценки состояния оборотного имущества предприятия применяются следующие показатели:

1. Доля оборотных средств в активах предприятия составляет в фактическом году 0,481, значит 1 рубль активов предприятия обеспечивается 48,1 копейками оборотных активов. Значение данного показателя невысокое из-за того, что предприятие не может сформировать текущие активы за счет собственного капитала.

2. Уровень чистого оборотного капитала. В отчетном году уровень чистого оборотного капитала составил 0,005. В динамике показатель снижается в оценочном году и растет в прогнозном.

3. Коэффициент устойчивости структуры оборотных активов показывает какая часть оборотных средств финансируется за счет текущих активов. На 1 рубль текущих активов приходится 10 копеек собственных оборотных средств. В динамике наблюдается увеличение этого показателя, что говорит о том, что проведение предприятием независимой финансовой политики улучшается.

|

|

|

4. Коэффициент обеспеченности запасов собственными оборотными средствами, 2,2% производственных запасов сформированы за счет собственных средств.

Данное предприятие относится к типу с кризисным финансовым состоянием, при котором предприятие находится на грани банкротства, т. к. в данной ситуации ни один из источников не покрывает величину запасов предприятия, т.е. наблюдается недостаток источников. За все три года на нашем предприятии наблюдается кризисное финансовое состояние.

Собственные оборотные средства – это та часть оборотных средств, которая формируется за счет собственных ресурсов. Собственные оборотные средства, составляющие в фактическом году 1700 тыс. руб., снизились к оценочному году до 1480 тыс. руб., а прогнозном увеличились до 5200 тыс. руб.

Текущие финансовые потребности предприятия – как кредиторская задолженность формирует неденежные оборотные средства. Если предприятие не может сформировать неденежные оборотные средства за счет кредиторской задолженности, следовательно, придется прибегать к краткосрочным заимствованиям. В отчетном году текущие финансовые потребности составили 36040 тыс. руб., к оценочному году они выросли до 46620 тыс. руб., а в прогнозном снижаются до 46000 тыс. руб.

ТФП + > СОС +, => ДС < 0 (недостаток денежных средств)

(схема действительна для всех 3‑х лет)

Для устранения недостатка денежных средств существует 2 выхода:

· Либо увеличивать собственные основные средства;

· Либо сокращать текущие финансовые потребности.

В нашем случае нужно прорабатывать оба подхода.

Увеличивать СОС за счет:

1) за счет снижения стоимости основного капитала (внеоборотных активов) Это можно сделать, если осуществить распродажу излишнего, неиспользуемого предприятием оборудования и снизить уровень капиталовложений.;

2) увеличения стоимости перманентного капитала путем увеличения уставного капитала, а также увеличить долю нераспределенной прибыли.

Снижение текущих финансовых потребностей:

1) Снизить долю неденежных оборотных средств.

2) Увеличить долю кредиторской задолженности (невыгодно, т. к. приводит к неплатежеспособности).

1. Коэффициент автономности – доля собственного капитала в общем капитале. В нашем случае на 1 рубль инвестированного капитала приходится 52 копейки собственного капитала. К прогнозному году значение этого показателя сокращается, что говорит о увеличении финансовой независимости, но, все же, остается в пределах указанного норматива.

2. Коэффициент финансовой зависимости – это обратная коэффициенту автономии величина. На 1 рубль собственного капитала приходится, примерно, 1,95 рубля инвестируемого капитала. В прогнозном году наблюдается уменьшение этого коэффициента, т.е. у предприятия уменьшается зависимость от внешних источников.

3. Уровень перманентного капитала – характеризует долю перманентного капитала (постоянных устойчивых активов) в пассиве капитала. В нашем случае уровень перманентного капитала составляет 52,4%.

4. Коэффициент финансовой устойчивости. В текущем году коэффициент составил 1,053 в динамике коэффициент увеличивается, у предприятия повышается способность расплачиваться по своим обязательствам в долгосрочном периоде.

В течение отчетного периода капитал и резервы увеличились на 14280 тыс. руб., в том числе за счет увеличения финансового капитала на 15300 тыс. руб., а за счет снижения коэффициента автономии снизились на 1020 тыс. руб.

В течение отчетного периода денежный капитал увеличился на 30000 тыс. руб., в том числе за счет увеличения собственного капитала на 28000 тыс. руб., за счет увеличения финансового рычага предприятия на 2006 тыс. руб.

|

|

|