|

Процент — плата за то, что владелец капитала представляет другим возможность сегодняшнего, текущего использования капитала, отказываясь от самостоятельного альтернативного его применения.

|

|

|

|

Особенностью рынка капитала является то, что когда говорят о спросе на капитал или о предложении капитала как фактора производства, то имеют в виду инвестиционные средства, необходимые для покупки капитальных активов. Иными словами, речь идет о ссудном капитале. Ссудный капитал — капитал, предоставляемый собственниками денег в ссуду предпринимателям и приносящий доход в виде процентов. Движение ссудного капитала называется кредитом. Все хозяйственные агенты, как те, кто берет деньги в долг, так и те, кто предоставляет средства для займов, оперируют на рынках, которые экономисты называют рынками ссудного капитала. Рынок ссудного капитала — совокупность финансовых рынков, на которых происходит перераспределение капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал. Заемщиками (дебиторами) являются, прежде всего, предпринимательские фирмы, использующие заемные средства для создания нового капитала. Заемщиками являются также и индивидуальные потребители, которые берут взаймы средства для покупки товаров длительного пользования, и правительство — для покрытия бюджетных дефицитов и финансирования создания объектов общественного назначения. Однако, если первые предъявляют спрос на капитал в денежной форме, то вторые — спрос на деньги. Спрос на деньги со стороны домохозяйств и государства не связан с предпринимательской деятельностью. Спрос на ссудный капитал — сумма всех заемных средств, на которые есть спрос у заемщиков при той или иной ставке ссудного процента. Спрос на заемные средства зависит от выгодности предпринимательских инвестиций. Субъектом спроса на капитал является бизнес. Спрос на капитал можно представить графически в виде кривой, имеющей отрицательный наклон. Кредиторы — индивидуальные потребители, фирмы и государство, располагающие свободными денежными средствами. Предлагая капитал, то есть, предоставляя инвестиционные средства в ссуду, они отказываются от самостоятельного использования данных средств. Они выделяют часть своего текущего дохода для использования другими и получают за это компенсацию в виде ссудного процента. Предложение ссудного капитала — сумма всех сбережений, предлагаемых кредиторами по любой возможной ставке ссудного процента. Субъектами предложения капитала, прежде всего, являются домашние хозяйства. Предложение ссудного капитала зависит от временных предпочтений тех, кто сберегает, и от количества сберегателей. Кривая предложения капитала (Sc) имеет положительный наклон. Посредниками на рынке ссудного капитала выступают банки, фонды и другие специализированные финансовые фирмы. Главная задача рынка ссудных капиталов — преобразование бездействующих денежных средств в ссудный капитал.

|

|

|

Если соединить два графика воедино (спрос на капитал и предложение капитала), то в точке пересечения кривых Dc и Sc устанавливается равновесие на рынке капитала (рис. 9.3).

Точка пересечения кривой спроса на ссудный капитал и предложения ссудного капитала показывает равновесную ставку ссудного процента (r0). Равновесие на рынке капитала отражает оптимальное соотношение между объемом сегодняшних товаров и услуг и их гипотетическим количеством в будущем и указывает на оптимальное количество инвестируемого капитала (Q0).

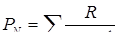

Ставка ссудного процента определяется предложением накопленных средств и спросом на заемные средства. Ссудный процент — цена, уплачиваемая собственникам капитала за использование их заемных средств в течение определенного периода. Ссудный процент выражается с помощью процентной ставки (ставки ссудного процента) за год. Ставка ссудного процента — количество денег, которое требуется уплатить за использование одной заемной денежной единицы в год. Ставка ссудного процента рассчитывается как отношение годового дохода, получаемого в виде ссудного процента, к величине предоставленного денежного капитала (кредита):

|

|

|

r = (R / K)*100%

где r — ставка ссудного процента; R — годовой доход кредитора; К — сумма денежного капитала, отданного взаймы.

Различают номинальную и реальную ставку ссудного процента. Номинальная ставка ссудного процента — ставка ссудного процента, выраженная в денежных единицах по текущему курсу без учета темпов инфляции. Это количество денег, уплаченное за единицу заемного денежного знака за определенный период времени. Номинальная ставка показывает, насколько сумма, которую заемщик возвращает кредитору, превышает сумму, полученную в виде кредита. Реальная ставка ссудного процента - ставка ссудного процента, выраженная в денежных единицах, с поправкой на инфляцию. Эта ставка — основная при принятии инвестиционных решений.

На величину ставки ссудного процента влияет ряд факторов.

1.Риск инвестиционного проекта.

2.Срок, на который предоставляется ссуда. Чем больше срок, на который предоставляется ссуда, тем больше упущенных возможностей по использованию этих средств у кредитора. Следовательно, чем больше срок, на который предоставляется кредит, тем больше ставка ссудного процента.

3.Обеспеченность ссуды. Залог — имущество или другие ценности, отданные заемщиком в качестве обеспечения ссуды. Залог в обеспечении займа обычно сокращает риск для кредитора, а чем меньше риск, тем меньше будет ставка ссудного процента.

4.Размер предоставляемой ссуды. Ставка ссудного процента на ссуды меньшего размера обычно выше, чем на более крупные. Объясняется это тем, что административно-управленческие расходы в абсолютном выражении касательно как мелкой, так и крупной ссуды одинаковы. Поскольку издержки на оформление любой ссуды равны, то чем меньше ссуда, тем выше ставка ссудного процента.

5.Налогообложение дохода (процента). Некоторые формы кредита и доходы кредиторов облагаются налогом. Величина налога включается кредитором в состав процента, то есть чем больше величина взимаемого налога, тем больше ставка ссудного процента.

|

|

|

6. Условия конкуренции. Чем больше банков (кредиторов) функционирует на данной территории, тем выше конкуренция между ними и ниже ставка ссудного процента. И наоборот, чем больше банк, чем значительнее его монопольная власть, тем выше оказывается ставка ссудного процента.

Одним из способов оценки эффективности инвестиционного проекта является дисконтирование. Дисконтирование — процедура вычисления сегодняшнего аналога суммы, которая выплачивается через определенный срок при существующей норме процента. Сущность дисконтирования заключается в том, что при осуществлении инвестиционных проектов должен учитываться фактор времени, то есть необходимо сопоставлять величину сегодняшних затрат и будущих доходов. Денежная единица сегодня стоит больше, чем денежная единица завтра. Дисконтирование помогает определить сегодняшнюю стоимость будущих благ. Поскольку доход, обусловленный ссудным процентом, распространяется на всю накопленную сумму, его расчет ведется по формуле сложных процентов:

где t — количество лет; r — ставка процента в десятичных дробях; Vo — сегодняшняя стоимость будущей суммы денег; V1 — будущая стоимость сегодняшней суммы денег.

Формула дисконтирования показывает, что чем ниже ставка процента и меньше период времени (величина t), тем выше дискотированная величина будущих доходов. Дисконтирование применяется в сферах предпринимательской деятельности, требующих времени. Процедура дисконтирования применяется не только бизнесменами. Ею пользуются и домохозяйства, например при получении денежных сумм по завещанию. Процедура дисконтирования помогает реализовывать эффективные экономические проекты.

Рынок земли. Рента.

Понятие «земля» охватывает пахотные земли, леса, месторождения полезных ископаемых, водные ресурсы и т. д. Рынок природных ресурсов — сфера товарного оборота таких важнейших ресурсов хозяйственной деятельности, как земля и прочие природные ресурсы. Различают воспроизводимые и невоспроизводимые природные ресурсы. Воспроизводимые ресурсы могут быть восстановлены в силу природных процессов в обозримой перспективе и поэтому потенциально способны существовать на Земле вечно. Примером таких ресурсов являются леса, которые могут быть восстановлены после вырубки. Однако способности и этих ресурсов к восстановлению не бесконечны. Предложение невоспроизводимых ресурсов абсолютно фиксировано и в случае их потребления они не могут восстановиться в обозримой перспективе. Пример таких ресурсов — все виды минерального сырья.

|

|

|

Для простоты анализа под «землей» мы будем понимать только поверхность почвы, которую можно использовать для сельскохозяйственных и несельскохозяйственных нужд.

Рассмотрим характеристики земли как экономического ресурса. Во-первых, земля не имеет издержек производства. Это бесплатный и невоспроизводимый дар природы. Во-вторых, особенностью земли является ее ограниченность. Все прочие экономические ресурсы (труд и капитал) также ограничены, но их можно накопить или воспроизвести. Например, трудовые ресурсы страны, как правило, увеличиваются со временем, в силу естественного прироста населения. Изменить размеры земельных угодий человечество не в состоянии. Предложение земли ограничено на макроуровне, так как границы земель, принадлежащих народам и государствам, четко определены. Предложение земли более или менее стабильно в большинстве стран. Предложение земли ограничено и на микроуровне, так как для большинства ферм расширение земельных угодий наталкивается на определенные трудности.

Прежде чем рассматривать механизм ценообразования на рынке земли, необходимо определить экономические категории, без понимания которых изучение этого факторного рынка было бы затруднительно. Необходимо четко различать понятия аренды и ренты, землевладения и землепользования. Особенностью рынка земли является то, что здесь возникают экономические отношения между собственниками земли (землевладельцами) и предпринимателями (землепользователями). Землевладелец может сам заниматься производительным использованием земли, тогда землевладелец и землепользователь едины в одном лице, пользователь же земли не обязательно является ее собственником. Отношения по поводу ценообразования и распределения Доходов от использования земли называются рентными. Рентные отношения — отношения по распределению прибыли между собственником земли и арендатором. В узком смысле слова под рентой понимается цена земли, уплачиваемая арендатором ее собственнику за возможность производительного использования земельного участка. Земельная рента — доход, получаемый земельными собственниками в виде платы за пользование землей; она составляет, как правило, лишь часть суммы, которую арендатор платит земельному собственнику. Арендная плата — самостоятельная форма платежа, учитывающая амортизацию на постройки и сооружения, находящиеся на земельном участке. Иными словами, если земельный участок арендуется для хозяйственного использования с построенными на нем сооружениями, то землевладелец получает и земельную ренту и арендную плату.

|

|

|

Рынок земли — сфера товарного оборота земельных угодий, которые можно использовать либо для земледелия, либо для строительства зданий, сооружений, объектов инфраструктуры. Это один из важнейших рынков природных ресурсов. Здесь действует тот же механизм спроса и предложения, что и на всех прочих рынках.

Поскольку количество совокупного предложения земли в каждый момент времени увеличить невозможно, то кривая предложения земли абсолютно неэластична (рис. 9.4). Это означает, что предложение земли не может быть увеличено даже в условиях значительного роста цен на землю.

Земельные уголья можно использовать как для сельскохозяйственных, так и для несельскохозяйственных нужд (земля используется для строительства жилья, объектов инфраструктуры производственных корпусов и пр.).

Совокупный спрос на землю складывается из сельскохозяйственного и несельскохозяйственного спроса:

DN = D1+D2

где DN — совокупный спрос на землю; D1 — сельскохозяйственный спрос; D2 — несельскохозяйственный спрос (рис. 9.5).

В отличие от сельскохозяйственного спроса на землю, несельскохозяйственный спрос демонстрирует устойчивую тенденцию к росту. Кривая спроса на землю имеет отрицательный наклон вследствие действия закона уменьшающегося плодородия. Это объясняется тем, что по мере использования лучших земель приходится использовать как средние, так и худшие земли.

Равновесие на рынке земли устанавливается в точке пересечения кривой спроса на землю и кривой предложения земли. На рис. 9.6 точкой равновесия является точка Е.

Если цена земли превысит равновесную цену Ро и составит, например, Р1 то объем спроса на землю будет меньше существующего объема предложения. Некоторые землевладельцы не смогут сдать свою землю в аренду, что вынудит их снизить цену земли. Если же цена земли составит Р2, то возросший спрос на землю подтолкнет владельцев земельных участков к повышению цены.

В установлении рыночной цены земли ведущую роль играет спрос на землю. В условиях неэластичного предложения земли цена земли, величина земельной ренты определяются величиной спроса.

Вернемся еще раз к понятию ренты. Экономическая рента — общее название доходов собственников факторов производства, которые они получают именно в качестве их владельцев, а не в результате предпринимательского использования принадлежащих им ресурсов. Фактор производства приносит ренту, если он оплачивается на уровне большем, чем это необходимо для обеспечения предложения данного фактора на рынке. Экономическая рента — разница между платой за услуги ресурса и удерживающим доходом. Удерживающий доход — минимальное вознаграждение, необходимое для сохранения ресурса в данной сфере использования. Удерживающий доход представляет собой издержки упущенных возможностей (альтернативные издержки).

На рис. 9.8 показаны различные величины удерживающего дохода и экономической ренты в зависимости от степени эластичности предложения ресурса. Если предложение фактора абсолютно эластично (рис. 9.8, а), вся оплата услуг ресурса будет представлять собой удерживающий доход. В этом случае, даже если цена ресурса снизится незначительно, фактор производства полностью переместится в другую область применения. Если предложение ресурса обладает определенной, но ограниченной эластичностью (рис. 9.8, б), то доход фактора производства распадается на удерживающий доход и экономическую ренту. Если предложение ресурса абсолютно неэластично, то на рынке будет предлагаться фиксированное количество этого фактора производства, невзирая на его цену (рис. 9.8, в).

В рыночной экономике земля, как и любое другое благо приносящее доход, является товаром. Земля покупается и продается. Особенностью земли как товара является то, что покупается не сама земля, а доход, который она приносит. Иными словами, покупается право на получение регулярного дохода в течение неопределенного периода времени. Цена на землю определяется путем капитализации ренты. Капитализированное значение ренты — суммарная величина всех будущих арендных платежей, которые способен принести данный участок земли. Таким образом, цена земли равна сумме денег, положив которую в банк, бывший собственник земли получал бы аналогичный процент на вложенный капитал. Цена земли рассчитывается следующим образом:

где PN — цена земли; R — годовая рента; i — ставка ссудного процента; t — время.

Из формулы видно, что цена земли будет расти, если увеличивается размер ренты, и падать, если повышается норма процента.

Как уже говорилось, ограниченность земель вынуждает вовлекать в производство как лучшие, так и средние и худшие земли. Производительность земли может быть различной в зависимости от ее плодородия и местоположения. Если говорить о землях сельскохозяйственного назначения, то лучшими будут плодородные и близко расположенные к рынкам сбыта земельные участки. Если говорить о землях несельскохозяйственного назначения, то лучшими участками будут, например, те, которые находятся в центре города. Следовательно, доходность земельных участков — следствие различий в естественном плодородии местоположении. Общество должно возмещать производителю издержки производства, понесенные на худших землях. Следовательно, на лучших и средних землях цена единицы продукции будет ниже ее рыночной стоимости. Предприниматели на лучших и средних землях, при одинаковых затратах труда и капитала, будут получать больше дохода, чем предприниматели на худших землях. Такой доход называется в экономической теории разностным доходом, или дифференциальной рентой. Дифференциальная рента — доход, полученный в результате использования ресурсов более высокой производительности в ситуации ранжирования этих ресурсов; это устойчивая добавочная прибыль, полученная как результат разной производительности одинаковых затрат труда на участках различного плодородия и местоположения. На лучших и средних землях образуется дополнительный доход, который и является дифференциальной земельной рентой. На худших землях дифференциальная рента не образуется, но ее собственники получают арендную плату за землю и использование хозяйственных и иных построек, на ней находящихся.

Кроме двух основных форм ренты, чистой и дифференциальной, существует еще монопольная рента, образующаяся на участках, обладающих особыми почвенно-климатическими условиями, на которых производятся продукты с исключительными потребительскими свойствами. Южная приморская зона Краснодарского края располагает уникальными землями, пригодными для возделывания субтропических культур (например, чая, особых лекарственных трав). Такие товары продаются по монопольным ценам, верхний предел которых определяется зачастую лишь уровнем платежеспособного спроса. Монопольная рента — особая рента, образующаяся при продаже определенных видов благ по монопольно высокой цене, значительно превышающей их стоимость. Разность между монопольной и рыночной ценой данного сельскохозяйственного продукта образует монопольную земельную ренту.

|

|

|